BTC/HKD+5.61%

BTC/HKD+5.61% ETH/HKD+6.22%

ETH/HKD+6.22% LTC/HKD+3.72%

LTC/HKD+3.72% ADA/HKD+8.58%

ADA/HKD+8.58% SOL/HKD+7.05%

SOL/HKD+7.05% XRP/HKD+10.49%

XRP/HKD+10.49%在過去的幾天里,Crypto Twitter上關于Maker的抵押品狀況的討論十分熱烈。

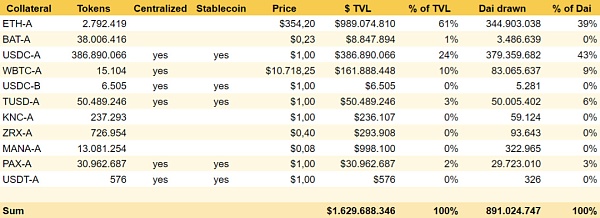

有用戶指出,現在Maker中40%的抵押品都是IOUs的項目,而不是ETH這樣的數字商品。這些都是中心化的資產。

有關的資產已經變得越來越流行,分別是USDC(3.87億美元)、WBTC(1.62億美元)、TUSD(5000萬美元)和PAX(3100萬美元)。這些在Ethereum上發行的IOUs代表了美國銀行的美元或BitGo托管的比特幣。

Snapshot: 25.09, 2020, 21:00 UTC

MakerDAO旗下借貸協議Spark Protocol市場規模逼近6.5億美元,95%借出資產為DAI:8月14日消息,據官方數據,MakerDAO旗下借貸協議SparkProtocol市場規模已逼近6.5億美元,并借出逾2.09億美元資產,其中DAI借出量占總借出資產規模的95%。[2023/8/14 16:24:48]

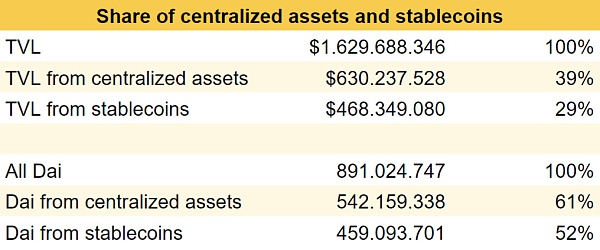

然而,這個數字低估了情況的嚴重性。雖然中心化抵押品占到了抵押品的40%,但并不是所有抵押品的抵押比例都一樣。該比率決定了每1美元的抵押品可以得到多少DAI。雖然他們需要150美元的ETH或WBTC來產生100個DAI,但他們只需要101美元的穩定幣來產生同樣的100個DAI。

因此,61%的DAI都是由這些中心化資產支持的,其中52%的DAI只來自中心化的穩定幣。

MakerDAO社區投票贊成將DAI持有者的收益率提高至8%:金色財經報道,在周四結束的治理投票中,MakerDAO協議的社區贊成引入增強型DAI儲蓄率 (EDSR),這可能會暫時將DAI持有者的利率提高到高達 8%,EDSR 利率將根據DSR設施中的存款金額和基本獎勵率確定,并且會隨著使用量的增加而降低。MakerDAO是最大的去中心化金融 ( DeFi ) 借貸協議之一,此舉是為了通過提高代幣持有者的收益率來刺激DAI穩定幣的需求。

Dai Stats數據顯示,這一行動發生之際,Maker 與美元掛鉤的穩定幣流通量已從一年內的69億美元縮水了三分之一,而整體穩定幣的市場規模由1600億美元下降至1270億美元。[2023/7/28 16:02:59]

Gate.io今日中午12點開啟投票上幣第81期YF-DAI:據官方公告,Gate.io將于今日(2月2日)中午12:00開啟第81期投票上幣項目YfDAI.finance (YF-DAI),投票結束時間為2月3日上午10:00。在本輪投票中,YF-DAI如獲得1000萬票,Gate.io將上線YF-DAI對USDT交易,參與投票的用戶均可分享12.88 YF-DAI的空投獎勵。YF-DAI空投活動于今日中午12:00同步開啟,參與充值等活動即有機會領取17,000美金代幣獎勵。[2021/2/2 18:40:47]

DAI的發展一部分取決于中心化資產管理者的支持。例如,Circle可以凍結Maker中的所有USDC(但不是單個CDP),在這種情況下,系統將鑄造更多的MKR來彌補不足。在本文中,我們將解釋為什么允許穩定幣仍然是有意義的,但是為什么它幾乎肯定是暫時性的。

MakerDAO通過執行投票,將Dai全局債務上限提高至12億:據官方消息,MakerDAO通過執行投票,將Dai全局債務上限提高至12億,以進一步增加市場流動性:

1. 將USDC債務上限由2億提高至4億;

2. 將USDC清算線由103%降低至101%;

3. 將PAX清算線由103%降低至101%;

4. 激活新的TUSD抵押品,債務上限為5000萬,清算線為101%。

此外,基礎穩定費率提高2%。正式生效時間為北京時間2020年9月19日15時53分。[2020/9/19]

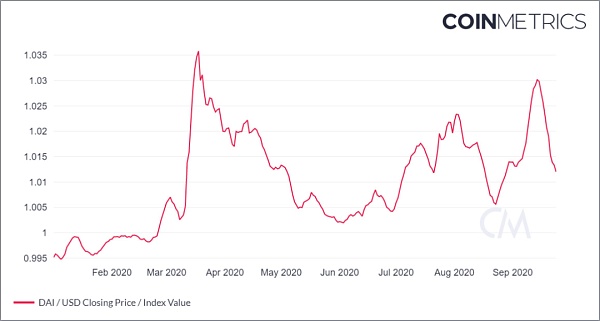

MakerDAO是一個無許可的信用機制,允許用戶針對各種形式的抵押品產生DAI,即債務代幣。它還將這種代幣定價為1.00美元,在過去的幾個月里,這個任務對他們來說很困難。

資料來源:coinmetrics.io,7日移動平均線

像其他資產一樣,DAI的價格是供求關系的結果。當它的交易價格高于1.00美元時,持有該代幣(做多DAI)的需求比從CDP中創建并出售它(做空DAI)的需求更多。

需求爆發的原因有兩個:DAI在流動性挖礦中的應用以及在全球不確定性時期對穩定資產的普遍需求。

正是這種持續偏離供需關系掛鉤,把Maker逼到了墻角。從高位來看,穩定貨幣的機制有三種。

利率政策

公開市場業務

抵押品政策

我們在之前的文章中對這三種方案進行了較為詳細的分析。

要點是,Maker在利率政策方面已經達到了自己的極限(他們不愿意低于零利率,這相當于多頭支付空頭)。他們也不愿意進行任何公開市場操作,大概是出于監管的考慮。

所以,他們的工具箱中僅剩的工具就是抵押品政策。為了增加DAI的供給,Maker必須在增加對系統安全的抵押品和用戶想要借貸的抵押品之間取得平衡。他們正在積極增加更多的無信任形式的抵押品,但在最近DeFi大漲之前,一直沒有什么優質的抵押資產(LCR、COMP和LINK即將加入)。

所以,在Ethereum上沒有更快的正當程序和更多無信任的抵押品類型的情況下,滿足DAI爆發性需求的唯一方法就是允許中心化資產,尤其是穩定幣進入系統。

它們的加入為交易者創造了一個奇妙的套利機會。比如,你可以用101000美元的USDC獲得10萬個DAI--因為抵押率是101%。如果DAI的交易價格是1.02美元,你就可以用102000美元的USDC賣出這10萬個DAI--這是一個短期的套利循環。

你不僅在這里的交易中瞬間賺到了1000美元,而且你還保留了選擇權,如果DAI曾經低于1.01美元的交易,你可以在CDP中重新買入101000美元的USDC,獲得利潤。

有以下三個啟示:

這個套利很好地解釋了穩定幣在Maker里面比重增長的原因。

只要穩定幣的抵押率達到101%,DAI就再也無法超過1.01美元。在任何高于這個價格的時候,套利者都會兌換更多的DAI,然后以瞬間盈利的方式賣出,將價格壓下來。

當DAI回歸到供需后,穩定幣自然會從系統中消失。

最后一點可能需要解讀一下。當DAI回歸到1.00美元時,套利者有兩個動力去釋放穩定幣的頭寸。首先,由于穩定幣庫收取費用(目前為4%)。其次,他們會用現在更便宜的DAI重新購買抵押品。

DAI可以回到1.00美元,如果是因為持有它的需求減少了,那么供應自然會跟著減少。請記住,DAI是代幣化債務,由CDP創建。所以當套利者離場時,DAI必然在這個過程中被銷毀。另外,鑄造DAI的需求也可能會增加,此時就需要創造更多的供給來滿足市場需求。

其中,我對即將發布的Yearn的yETH v2 vault非常關注,它從ETH抵押品中產生DAI,用于在Curve中流動性挖取CRV。如果v1 Vault有任何這種跡象,這可能會生成數以億計的DAI。

Hasu 作者

李翰博 翻譯

Olivia 編輯

金色財經 區塊鏈9月27日訊? 有一個人走進盧浮宮用手機拍下了《蒙娜麗莎》的真跡回去每天欣賞,而另一個人則是通過購買這幅真跡回去每天欣賞它.

1900/1/1 0:00:00昨日行情繼續上行,最高漲至10900美元上方,隨后便開始回調,當前依然在10800美元附近徘徊,當前尚未站穩10800美元,今昨兩天的量能也差不多明顯放大.

1900/1/1 0:00:00金色財經報道,9月30日早間,Bitfly(Ethermine礦池母公司)官方轉發以太坊2.0項目負責人Danny Ryan推文,并表示,這里將會有另一個以太坊2.0測試網Zinken.

1900/1/1 0:00:00本周技術周刊包含以太坊、Polkadot、Filecoin三個網絡的技術類消息。以太坊客戶端Geth已推出v1.9.21版本以太坊核心開發者Péter Szilágyi本周發推稱,以太坊客戶端G.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00對于加密貨幣領域中的每個新發展而言,都有足夠的關于DeFi牛市的敘述。從KuCoin黑客事件到最近對BitMEX進行CFTC收費,從長遠來看,每個事件都對DeFi項目的ROI(投資回報率)產生了.

1900/1/1 0:00:00