BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD+0%

XRP/HKD+0%幸好 Uniswap 已經宣布在開發 V3 版本的協議,Hayden Adams 公開表示過,下一版將解決目前 AMM 遇到的所有問題。

一個僅僅上線兩周的分叉項目,沉淀資金的體量已經遠超運營了兩年的原版項目。在商業世界里無法想象的事情,在 DeFi 的世界里就自然發生了。

SushiSwap 是加密貨幣世界、特別是 DeFi 社區內最熱門的話題,其故事跌宕起伏的精彩程度堪稱肥皂劇。憑借著針對目前去中心化交易所(DEX)中交易量最大的協議 Uniswap 的吸血鬼式的野蠻入侵,SushiSwap 一躍成為業內總鎖倉量最大的 DEX 協議。

對交易者來說,這或許是個好消息:總鎖倉量最大,也就代表著相比 Uniswap,SushiSwap 更適合用來進行代幣交易,因為滑點可能更低。

SushiSwap 的網站風格

但對 Uniswap 來說,卻是一個不折不扣的壞消息:流動性提供者在流失,流動性在流失,用戶也在流失。

Offchain Labs發布Arbitrum Orbit開發工具和快速入門指南:6月22日消息,Arbitrum開發團隊Offchain Labs發布Arbitrum Orbit開發工具,旨在幫助開發人員在L3區塊鏈Arbitrum Orbit上更輕松地進行開發,并管理自己的Arbitrum Rollup和Any Trust鏈。此外,Offchain Labs還提供了快速入門指南和Orbit DevNet鏈上工具,后續將發布測試網和主網指南。[2023/6/22 21:53:51]

SushiSwap 能超越 Uniswap 的最核心理由,是它給 Uniswap 打上了一個超級補丁:為整個協議加上了原生代幣。至于原生代幣可以用來干嘛?SushiSwap 的方案也不扯那些虛的,直接賦予分紅權限,比 Compound 或者 MakerDAO 的治理代幣能更直接捕獲協議的整體價值。

有意思的是,如果時光倒轉一年,DeFi 社區還因為 Uniswap 沒考慮發幣而傳為佳話:Uniswap 曾經和另外一個去中心化交易平臺 Bancor?同在「自動化做市商 AMM」賽道,Uniswap 與 Bancor 最大的區別在于沒有原生代幣,而是將收取的交易費直接與流動性提供者分享,減少了加入原生代幣帶來的交易摩擦。

MetaMask現支持美國用戶通過PayPal購買以太坊:5月12日消息,據官方博客,加密錢包提供商MetaMask通過與PayPal的合作,已將PayPal集成至MetaMask,為美國用戶提供以太坊購買服務(夏威夷除外)。MetaMask表示,這使其成為首個通過PayPal實現此類交易的Web3錢包。除了直接購買ETH之外,該集成還支持將ETH從PayPal轉移到MetaMask,以幫助更多用戶進行自我托管。

此前去年12月,MetaMask宣布其與PayPal達成合作關系,并將允許用戶通過PayPal購買以太坊。[2023/5/12 14:59:37]

但現在的情況已經完全不同了,幾乎可以鐵板釘釘的是,Uniswap?在下一次 V3 版本更新中推出協議原生代幣,這有可能會成為最主要的戰略改變。目前對于 Uniswap V3 的公開信息還比較少,Uniswap 創始人 Hayden Adams 只公開透露過新版本將解決目前市面上 AMM (自動做市商)的所有問題。

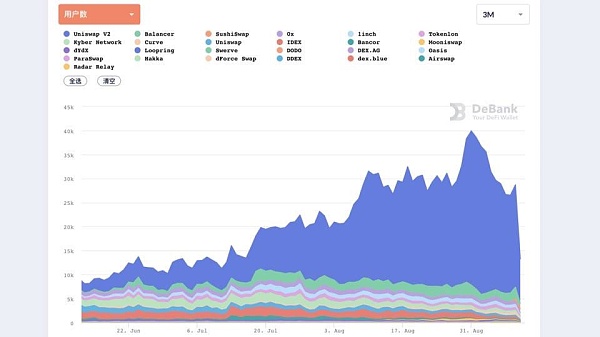

當然,從數據來看 Uniswap 目前還是有很大優勢的,用戶數量和交易量遠遠領先其他DEX,占以太坊 DEX 總交易量的一半。對 Uniswap 而言的最壞的情況是,只要 SushiSwap 的流動性更佳,其他的流動性聚合器(如 1inch)就會更多的將交易路由至 SushiSwap,減少用戶的交易滑點。

Bitfinex首席技術官:閃電網絡非常適合緩解比特幣網絡的擁堵問題:金色財經報道,Bitfinex首席技術官兼非官方發言人Paolo Ardoino表示:“閃電網絡非常適合緩解比特幣網絡的擁堵問題。在 Bitfinex,我們在過去 30 天內看到了 11,000 筆交易,我預計這一數字只會增長。我們需要更多的交易所和更多的交易所用戶來推動閃電網絡,以便從更快的速度和更低的成本中獲益。Blockstream 的 Liquid 網絡也是一個很好的輔助層,可以在BTC主網擁塞的情況下提供幫助。”[2023/5/10 14:53:57]

但這對 DeFi 生態來說,卻算是個好消息。以太坊 DEX 整體的流動性因為 SushiSwap 有了顯著的提升,增加了十幾億美元的鎖定資產量,有交易需求的用戶可以獲得流動性更好的交易體驗。

一個不擇不扣的復制品帶來了整個生態的改變,讓人哭笑不得,但必須要接受這個現實。

如果沒有吸血鬼 SushiSwap 的出現,Uniswap 應該正在享受最愜意的時光。

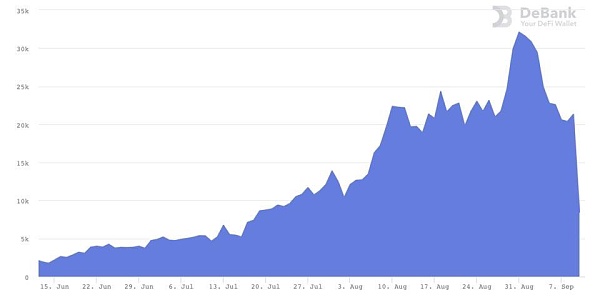

Uniswap 之前是以太坊 DEX 中鎖定資產量和交易用戶數最多的協議,特別是自年中的流動性挖礦以及利用 Uniswap 進行代幣發行的熱潮開啟之后,其鎖定的流動性有了更快速的增長,從之前的千萬美元增長到超過 3 億美元。

ImmutableX支持的NFT現已上線Nifty Gateway:金色財經報道,ImmutableX支持的NFT現已上線Gemini的NFT平臺Nifty Gateway。該增功能于 10月首次宣布,因Nifty Gateway在自己的Gemini錢包中保管 NFT,因此交易者無需支付Gas費。[2022/12/8 21:29:40]

這充分體現出在沒有代幣激勵下,Uniswap 協議內托管資產自然增長速度。用戶數和交易量的增長也符合這個增長速度,每日獨立地址數量約 2 萬個。

近三個月 Uniswap 的每日獨立地址數趨勢

SushiSwap 對 Uniswap 流動性的遷移可以說是一種「吸血鬼式的攻擊」,但是在另外一種視角下,也可以說,在無形中「幫助」Uniswap 預演了如果加上了代幣激勵或者流動性挖礦之后,其潛在的增長速度。

DappRader:9月全網NFT交易量達878萬筆,OpenSea“統治地位”減弱:10月4日消息,區塊鏈分析平臺DappRader發布數據顯示,9月全網NFT市場交易額達到9.47億美元(不含可疑洗售交易),相比之下8月該指標為9.27億美元,7月為9.16億美元,6 月為10.3億美元。

此外,9月NFT市場交易額與1月(53.6億美元)相比減少了82%。在交易量方面,9月NFT交易量約為878萬筆,高于8月的768萬筆和7月的589萬筆。當前年底最高月銷售量記錄發生在1月,當月交易量達到1216萬筆。

值得一提的是,Solana鏈上NFT銷售額在最近幾周猛增,9月產生了價值近1.33億美元的銷售額,幾乎是8月份6850萬美元銷售額的兩倍。此外,OpenSea的市場“統治地位”正在減弱,9月OpenSea產生了3.5億美元的NFT的交易額,而X2Y2交易額接近2.97億美元,Magic Eden達到了1.27億美元。[2022/10/4 18:39:03]

效果的確是立竿見影的,Uniswap 之前自然的流動性增長與代幣激勵相比,不值一提:Uniswap 在兩周內鎖倉資產飆升至最高接近 20 億美元。

當然,這其中也有機構在進行布局。

比如 FTX 和 Alameda Research 的創始人 Sam Bankman-Fried 很早就參與了 SushiSwap 的生態建設,最后還成為了項目的九位多簽成員之一,也頻頻對外公開他個人對 SushiSwap 項目未來的發展和想法。一個最有可能的方向是與他最新參與的 DEX 項目 Serum 進行更多探索。

Uniswap 數據依舊亮眼

但 SushiSwap 或很快追上

雖說自 SushiSwap 的流動性遷移完成后,Uniswap 的流動性下降了約 70%,目前僅為前者的一半不到,但是與 SushiSwap 尚未推出的數據相比,Uniswap 的整體鎖定資產量還是有所提升,從之前的 3 億美元漲至 4.6 億美元,增長超過 50%。

另一個方面是從用戶數來看,Uniswap 目前依然遙遙領先,超過其他所有 DEX 用戶之和。參考 DeBank 統計的獨立地址數,在流動性遷移后,SushiSwap 的用戶數量占比僅有 Uniswap 的零頭。

但如果從用戶的交易需求來看,SushiSwap 將更有優勢,畢竟后者的流動性更佳。如果參考交易聚合器 1inch 的交易滑點數據來評估,對于 1 萬 ETH 的這種略大型的交易來說,竟然大多數的交易會路由交給 SushiSwap 執行,因為它擁有更好的流動性。

所以,隨著像 1inch 這樣以用戶為導向的交易聚合器的普及,能掌握更多流動性提供者(LP)資產的協議才能產生更多的交易和聚集更多用戶。

當然,AMM 本身的算法和機制也是一個影響流動性的因素,目前像 Uniswap、Balancer 或 SushiSwap 這樣的同類算法,互相之間的差異和壁壘并不大。相比執行,像 DODO 或者 Mooniswap?這樣新出現的引入了其他算法的 AMM 協議來說,更加具有

有技術壁壘或競爭力。

Uniswap 憑借著極度簡潔的做市算法,收獲了社區不少的粉絲和影響力,因為對于任何需要做市提供流動性的資產來說,Uniswap 就是默認的選擇,減少了原本做市商的角色——它們被算法取代了。

也因為算法極度簡潔和開源,其他項目對其進行分叉的成本非常低。參考同樣是開源的早期 DeFi 項目 MakerDAO,它的整套系統就復雜得多,合約數量也數倍于 Uniswap,而且因為有協議治理代幣和去中心化自治組織(DAO),分叉的難度和成本較大。這幾個方向至少是 Uniswap 和類似的協議類產品需要思考的潛在商業壁壘。

幸好 Uniswap 已經宣布在開發 V3 版本的協議。Hayden Adams 公開表示過,下一版將解決目前 AMM 遇到的所有問題,并會加強和機構交易者的合作,提供更符合這類用戶的產品,此外,還會利用以太坊的二層技術提高交易的性能和減少用戶付出的 gas 費。顯然,這位創始人希望在產品演進上,與分叉項目拉開距離。

最重要的當然是協議原生代幣。社區不少人認為 Uniswap 的當務之急就是發行原生代幣,不然 Uniswap 整個項目的總市值沒辦法體現,因為沒有任何的可交易物(也就是代幣)。如果像 SushiSwap 這樣的分紅型代幣存在監管風險,那采用 Compound 或 MakerDAO 那樣的治理代幣方案至少是個保底的選擇。

另外兩個需要解決的問題就是 AMM 被詬病的滑點太大、無常損失(Impermanent loss)的問題。Curve 通過引入自定義的曲線和支持特定資產,以優化滑點和無常損失的問題,DODO 則是通過引入預言機試圖解決這兩個問題。Uniswap 的?V3 版本如何解決這個問題值得關注。

另外,還有一個熱門的需求是如何實現用戶普及。目前最大的障礙是鏈上交易成本太高。雖然近幾日以太坊 Gas 費用有所降低,至 100 左右,但依舊處于高位,所以 Layer 2 的引入可以降低用戶門檻,引入更多資產較少的用戶進入。

說到底,對 Uniswap 來說,最重要競爭力還是團隊本身的開發和執行能力。就算 SushiSwap 分叉了 Uniswap 的代碼和資產,但是開發了這套 AMM 公式算法的團隊依舊是 Uniswap,如果他們能持續創造新功能滿足 LP 和交易者雙方的需求,Uniswap 還是有很大勝算。

目前這一局, SushiSwap 稍稍領先;接下來,好戲才剛剛開始。

撰文:Donnager

Tags:SWAPUNIUniswapUSHIValuedefi vSWAPUNIQ價格uniswapwallet教程3X Long Sushi Token

Visa全球金融科技主管Terry Angelos表示,加密公司正在爭先恐后的尋求同Visa合作.

1900/1/1 0:00:00近期一位微博KOL發帖表示,“這個月HT挖礦收益真香,1個賬號收益超12000大洋! 買了火腿的啥也不用干,每天就坐等火幣發工資,當個廢人就好了!” 不只是這位微博KOL.

1900/1/1 0:00:00文章系金色財經專欄作者炊事團團長供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00比特幣礦工從未如此艱難。。。根據比特幣區塊鏈瀏覽器數據,市值排名第一的加密貨幣挖礦難度水平在UTC時間9月20日上午5:55創下了新紀錄.

1900/1/1 0:00:00DeFi的高收益正在將BTC引入以太坊。以太坊上代幣化的BTC成為生息資產,很多人相信將極大擴充DeFi資產和市場.

1900/1/1 0:00:00前言:目前DeFi領域的Swap越來越多,關于DEX的競爭日趨激烈,BeeSwap也是DEX,那么它的探索有哪些不同?下文來自于BeeSwap的社區AMA,由藍狐筆記社區用戶提問.

1900/1/1 0:00:00