BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+1.6%

ETH/HKD+1.6% LTC/HKD+1.81%

LTC/HKD+1.81% ADA/HKD+1.13%

ADA/HKD+1.13% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+1.42%

XRP/HKD+1.42%源代碼幾乎完全相同的Uniswap和SushiSwap在各自社區的指導下不斷發展,形成了不同的治理結構。

在加密領域,我們有一對重量級對決——UniswapvsSushiSwap。這些DeFi協議一開始的源代碼幾乎完全相同,但后來在各自社區的指導下不斷發展。它們不同的治理結構和過程構建了每個社區決定其底層協議未來的軌道。為了理解這些決策的影響,讓我們深入研究一下這兩個技術上類似的協議的治理歷史和演變。

Uniswap和SushiSwap的簡史

大多數加密老手都熟悉Uniswap和SushiSwap的傳奇故事。

那是2020年8月,DeFiSummer正如火如荼地進行著。6月,由Compound啟動的DeFi協議終于解決了引導早期流動性的問題。此前,DeFi一直面臨著激勵問題——早期流動性提供者(LP)賺取的交易費很少,因為交易者會因高滑點而避開流動性不足的資金池。

Compound向LP提供自己的治理代幣,同時獎勵早期用戶并將協議控制權移交給社區,試圖用這些方式來解決問題。這種激勵設計引起了一場革命——早期的LP可以通過提高APY來為較小的資金池提供流動性,并對項目的未來擁有發言權,從中獲得補償。新的協議代幣獎勵迅速助燃了一波瘋狂的流動性挖礦,使DeFi的TVL從6月的10億美元增加到10月的150億美元。

Uniswap享受到了DeFi新用戶涌入帶來的紅利,其TVL從6月的7000萬美元增長到8月底的3億美元。這個開源協議是第一批使用自動做市(AMM)模式的交易所之一,在當年6月榮升到DEX的主導地位,并獲得了頂級風投公司的大量支持。也許是由于新投資者的利益沖突,Uniswap沒有發布治理代幣,也沒有改變其激勵結構來應對新興范式。這種不作為創造了一個機會,SushiSwap的匿名創始人Nomi很快就抓住了這個機會(巧合的是,就在幾天前,TheBlock的研究主管發了下面的推文)。

Web3音樂項目Melody遭黑客攻擊,漏洞現已修復:10月25日消息,Web3音樂項目Melody合約于北京時間凌晨一點受到黑客攻擊,代幣SNS被盜,價格一度下跌35%。Melody團隊宣布于北京時間凌晨兩點修復漏洞,表示已經聯合抹茶交易所凍結黑客資產,并于早上10點恢復提幣功能。

SNS代幣價格回升,目前報價0.09美元,24h漲幅為50%。[2022/10/25 16:38:10]

Nomi通過復制源代碼并將其部署到以太坊上的新Sushi合約來分叉Uniswap以創建SushiSwap。幾乎相同的代碼庫,但擁有兩個關鍵的新特性——治理代幣和更新的質押獎勵。在SushiSwap上,用戶可以通過向池提供流動性來賺取其治理代幣SUSHI。但最關鍵的是,這種流動性必須以UniswapLP代幣的形式出現。在大量Sushi獎勵的激勵下(前兩周內每個區塊獲得1000個獎勵!),用戶爭相前往Uniswap,將資產存入符合條件的池中,以換取UniswapLP代幣,并迅速將這些代幣投入SushiSwap合約中。Uniswap的TVL從3億美元迅速增長到18億美元。

上線兩周后,SushiSwap啟動了流動性遷移,將所有UniswapLP代幣轉移到SushiSwap上,在Uniswap上兌換相應的代幣對,并使用代幣來初始化新的SushiSwap流動性池。當遷移結束時,SushiSwap已經獲得了價值8.1億美元的代幣,約占Uniswap流動性的55%。

流動性虹吸——現在被稱為「吸血鬼攻擊」——是DeFi的一個里程碑式事件,它強調了社區協議激勵協調和社區擁有治理的重要性。這一事件給各個領域的項目都帶來了壓力,該事件要求它們引入治理代幣,并將其協議的控制權交給社區。同年9月,Uniswap發布了自己的治理代幣UNI,以增強社區參與度。

報告:以越南為首的新興市場推動了全球加密采用率的上升:9月14日消息,據Chainalysis發布的最新報告顯示,全球加密貨幣采用指數顯示,今年熊市期間全球加密貨幣采用率上升有所放緩,但暴跌并未抹殺牛市期間采用率的增長。全球加密貨幣的采用率仍高于牛市前的水平,新興市場目前處于領先地位。[2022/9/14 6:56:19]

今天,Uniswap和SushiSwap仍然受到各自社區的指導。激勵措施的調整、新產品的推出、合作伙伴關系和其他發展都由社區提出、投票和執行。盡管它們最初在技術上有相似之處,但這兩個社區發展了不同的治理方式,使它們能夠以去中心化的方式實現目標。

早期治理

在項目啟動幾周后,SushiSwap立即嘗試了去中心化管理,但結果并不順利。在遷移的前一天,Nomi帶著1300萬美元的開發資金潛逃,在不到一周后就將其歸還,并把項目密鑰交給了FTX的創始人薩姆?班克曼-弗里德(SamBankman-Fried)。SBF在將密鑰交還給社區之前成功地管理了遷移。

第二年,SushiSwap陷入了內部沖突、薪酬糾紛和腐敗指控,導致包括首席技術官約瑟夫?德隆(JosephDelong)在內的許多核心貢獻者離職。批評者認為,SushiSwap在管理內部沖突方面的無能凸顯了DAO在經營競爭性業務方面的局限性。最終,社區通過了一項重組提案,建立了一個更傳統的組織結構,由社區繼續監督。

Uniswap在治理啟動時就已經運行了兩年多,從一開始就得到了專業的管理。由于早期的投票權分配,創始人、核心團隊成員和投資者在指導現在社區中的角色基本保持不變,這可能是這次成功的關鍵因素。

啟動和投票權分配

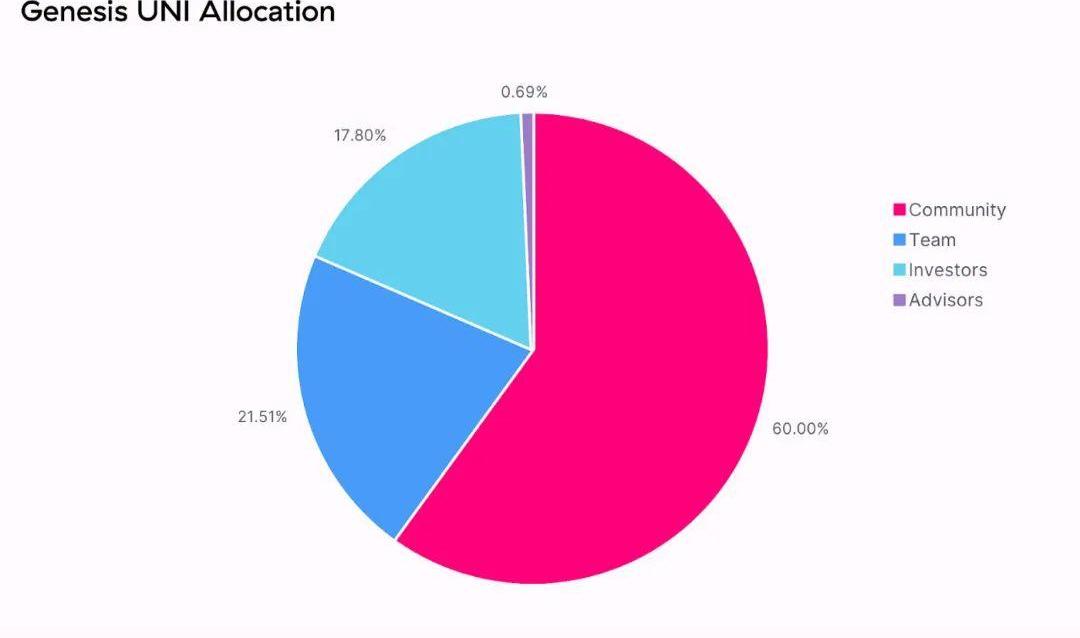

SushiSwap治理始于公平啟動,90%的代幣分發給公眾,只有10%保存在金庫中。當時由風投支持的Uniswap公司只向社區分發60%的代幣,21.5%分給團隊,17.8%分給投資者。

美SEC主席:支持CFTC對比特幣進行監管:金色財經報道,美國證券交易委員會(SEC)主席Gary Gensler支持美國商品期貨交易委員會(CFTC)對比特幣進行監管。Gensler表示,他將支持國會將更多權力交給美國證券交易委員會的姊妹市場監管機構CFTC,以監督某些加密貨幣,如比特幣。并表示期待與國會合作,賦予CFTC會更多權力,CFTC需要更大的權力來監督和監管加密非證券Token和相關中介機構。[2022/9/8 13:17:15]

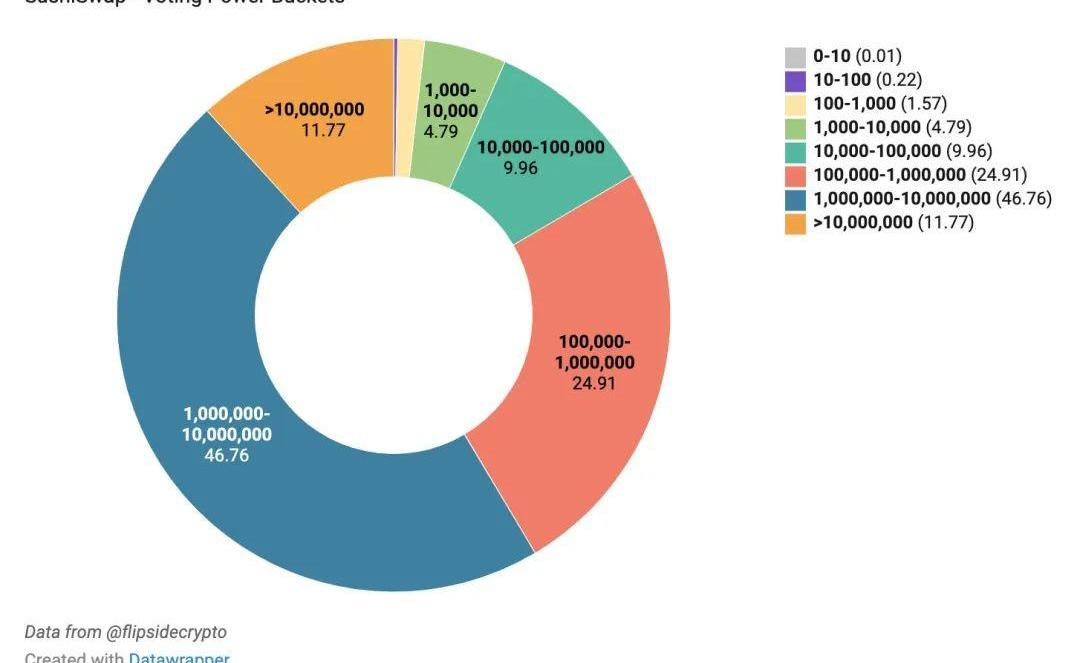

今天,我們可以看到這種初始分配在投票權分配中的影響。SUSHI的投票在社區中更加分散。請參閱下面的投票權比較:

以下是一些亮點:

SUSHI有75%的投票權來自100個錢包,而Uniswap來自24個錢包。

SUSHI有近450個錢包擁有90%的投票權,而Uniswap只有40個。

100萬以下的錢包在SUSHI中擁有41.5%的投票權,而Uniswap只有5.3%。

代幣初始分配的分布對投票權的分散有持久的影響。

投票資格

誰有資格參與治理?

對于Uniswap來說,所有UNI持有者必須在Uniswap投票面板上委托他們的代幣,以行使他們的投票權。代幣可以自行委托,也可以以1個UNI=1票的轉換比率委托給受信任方的地址。但是,必須在提案提交之前或提案延遲期間(一個區塊,或~15秒)完全委托代幣,以便在投票中使用。

Larry Cermak:編寫開源代碼的能力和擁有隱私的普通用戶是加密貨幣中最重要的原則之一:金色財經報道,The Block研究副總裁Larry Cermak在社交媒體上稱,我認為現在要問的一個有趣的問題是,為什么只有 Tornado Cash 受到影響,而其他隱私項目(如 CoinJoin、Monero 甚至 Zcash)仍然可以,是因為最近使用了 Tornado,還是有其他一些因素在這里起作用?只是奇怪,無論如何,編寫開源代碼的能力和擁有隱私的普通用戶是加密貨幣中最重要的原則之一。我們需要盡我們所能保護那些將他們的安全置于危險之中的開發者。[2022/8/13 12:23:23]

SushiSwap的投票指標是SUSHIPOWAH,可以通過多種方式獲得:

提供SUSHI-ETH流動性

質押SUSHI(xSUSHI)

將SUSHI存入到Tokemak

SUSHI-ETHLP提供者每存入池中的SUSHI將獲得2個SUSHIPOWAH,而質押者和Tokemak存款人每個SUSHI將獲得1個SUSHIPOWAH。要成為合格的投票者,持有人必須在投票開始時從上述3個選項中的任何一個或所有選項中獲得SUSHIPOWAH。

我們會立即注意到資格要求中的一個顯著差異。SushiSwap中參與治理與協議的特定方面(如流動性)的增長是保持一致的。在流通代幣供應的背景下,這對資格意味著什么?有趣的是,約28%的流通UNI和約37.5%的流通SUSHI是符合治理標準的。然而,UNI持有者必須積極委托他們的代幣才有資格投票,這可能意味著這些持有者更有可能參與治理。合格的SUSHI持有人可能更感興趣的是通過質押獲得額外收益,而不是利用相關的治理權利。

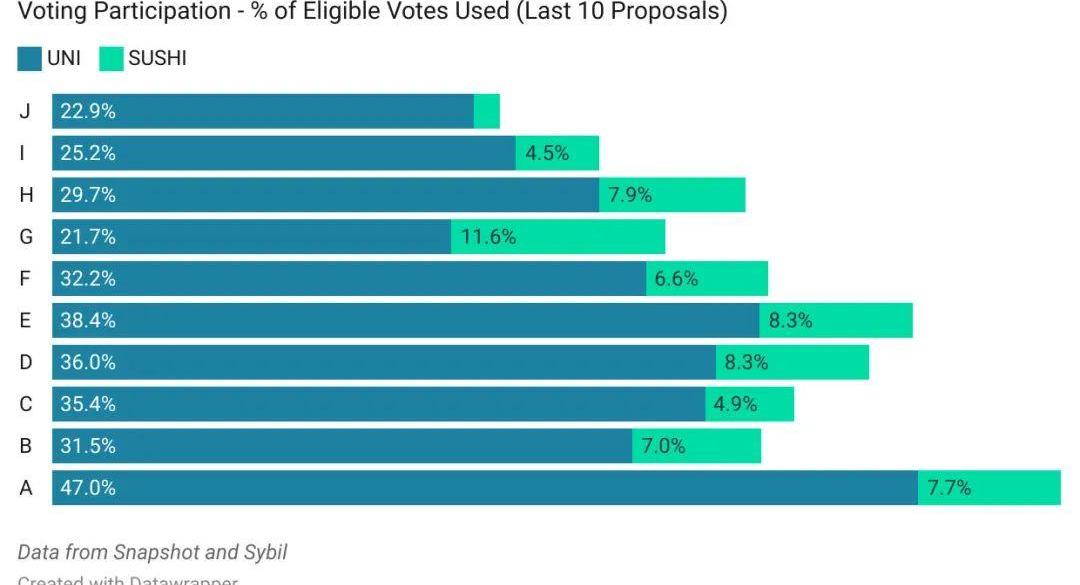

當我們看到最后10個提案時,我們可以看到這個理論在數據中的體現。下面左邊的圖表顯示,平均32%的UNI選票用于治理,而SUSHI的選票中則只有7%用于治理。

鮑威爾:FOMC廣泛支持在接下來的兩次會議上各加息50個基點:5月18日消息,美聯儲主席鮑威爾表示,FOMC廣泛支持在接下來的兩次會議上各加息50個基點,市場正在消化一系列加息的預期,如果經濟表現如美聯儲預期的那樣,這將被提上議程。并表示,不知道中性利率位于哪里,如果需要超過中性利率,不會猶豫;正在迅速將利率提高到一個更正常的水平,這將在第四季度達到。(財聯社)[2022/5/18 3:23:18]

在右邊的圖表中,我們可以看到UNI和SUSHI在兩個投票平臺上的總投票人數的對比。數據好壞參半——平均而言,參與SUSHI的最終提案的投票者多于UNI。然而,UNISnapshot提案是提案過程中的一個初步步驟,卻吸引了更多人的參與。這種差異可能是鏈上投票與鏈下投票成本造成的,我們稍后將對此進行探討。

鏈上治理vs鏈下治理

Uniswap治理發生在鏈上,而SushiSwap治理通過Snapshot發生在鏈下。由于Uniswap的提案是在鏈上投票和執行的,因此治理過程更加嚴格。

Uniswap的提案從TemperatureCheck開始,以確定社區是否有足夠的資金來改變現狀。任何社區成員都可以提交一份關于TemperatureCheck的提案,該提案將發布在一個由Discourse托管的論壇上,并通過Snapshot進行鏈下投票。提案必須以25,000票UNI贊成票作為門檻,才能進入下一階段。

如果滿足了這個閾值,提案就會進入ConsensusCheck,它會圍繞提案建立正式的討論。利用來自TemperatureCheck的反饋,成員重新向治理論壇提交更新后的提案和新的Snapshot民意調查。要通過ConsensusCheck,就需要在5天內獲得50,000UNI的贊成票。

鏈上治理提案是治理過程的最后一步。由于這些最終提案和投票發生在鏈上,因此必須編寫和審核可執行代碼才能將這些提案提交到治理門戶。為了讓投票通過,它必須在7天內達到全體UNI(4000萬)贊成票的4%的法定人數。如果提案成功通過,則會在執行提案代碼之前進行兩天的時間鎖定。

SushiSwap治理流程不那么正式。任何社區成員都可以向SushiSwap論壇提交提案,讓社區成員進行公開討論,通常還可以通過投票來查看人們的情緒。進入下一階段的指導方針沒有被很好的定義。如果提案人認為社區對該提案的意見可以推進到下一階段,則將正式提案發布到Snapshot。需要200k的SUSHIPOWAH對Snapshot進行投票。在為期7天的投票期間,該提案需要達到500萬SUSHIPOWAH的贊成票才能通過。

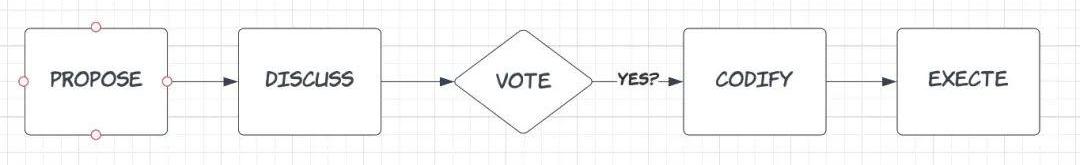

這個過程可以總結如下:

由于投票發生在鏈下,由核心團隊通過多重簽名進行管理。任何使用devfund錢包的交易都需要devfund團隊6個成員中的3個簽名才能獲得批準。任何屬于核心團隊權限范圍內的變更,如管理池、使用增長基金,都必須通過運營多重簽名,并至少獲得3個簽名。

我們會注意到法定人數要求的顯著差異。在9000萬個合格的SUSHI選票中,需要500萬個或5.5%才能通過提案,而UNI的則需要4000萬票(12.5%)才能通過提案。UNI要求持有者有意委托參與治理,而SUSHI的持有者可能因為各種與非治理相關的原因使得其有資格參與治理。其結果是合格投票者的參與率更高,從而可以使其擁有更高的法定人數門檻。

鏈上和鏈下治理確實是有顯著影響的。SushiSwap提案最終由多重簽名持有者決定執行,這意味著即使惡意提案被通過,其影響也是有限的。同時也可以降低提案門檻,讓更多的社區成員有資格起草和提交提案。事實上,大約有90名SUSHI成員有資格提交提案,而Uniswap只有35名。此外,Uniswap的鏈上流程要求實施特定的安全機制,以防止惡意治理,包括:

時間鎖延遲:所有治理和其他管理操作都需要在時間鎖中停留至少2天。由于UNI是一種可自由交易的資產,任何人都可以通過市場購買來嘗試接管治理。如果一個團體確實實現了惡意收購,時間鎖的延遲將使受影響的各方有時間從協議中撤回其資產。

前一個區塊的委托余額檢查:提交投票所需的250萬UNI的余額檢查恰好設置在過去一個區塊中。這可以防止未完成的交易(跨越多個區塊)影響投票過程。

SushiSwap和Uniswap都要求在提交提案之前擁有投票權(例如授權或SUSHIPOWAH要求)。這一要求防止了惡意行為者投機地購買資產和影響投票。

還有一個成本差異:由于交易費用,鏈上投票更昂貴,而快照投票是免費的。鏈上投票進一步減少了較小錢包的參與,這可能會導致投票權更加集中。

文化差異

治理上的差異通常反映了圍繞項目形成的社區的差異。更多的權力分配和不那么嚴格的參與要求通常反映出的是一個歡迎新人并優先考慮建立關系的社區。恰如其分地,SushiSwap的治理論壇感覺不那么正式,更年輕,更有趣。

相比之下,Uniswap的權力集中、昂貴的鏈上投票和嚴格的提案流程創造了一種更制度化和專業的環境。對于新人來說,似乎不太可能參與進去。然而,這種差異并不一定是壞事——Uniswap已成為尋求最大化效率和優化決策的協議的藍圖。

衡量成功

盡管SushiSwap在早期取得了成功,但Uniswap仍然在TVL、交易量和交易者數量方面位居前列。Uniswap以極高的效率推出了更新的產品(v3)和新的用戶體驗,而且幾乎沒有什么問題。撇開這些批評不談,治理模式——更像是寡頭而不是真正的民主——已被證明是非常成功的。

SushiSwap走的是一條艱難的道路。

現在來看看從我們的比較中得出的一些結論:

治理啟動:如果沒有一個公平的啟動,就很難實現投票權的平等分配。Uniswap最初40%的分配有持久的影響力——前10名投票者(其中許多人是投資者或顧問)如今擁有46%的投票權。Sushi的分布較為均勻,前10名錢包持有29%。這顯然是一個很難解決的問題。

投票者資格:SushiSwap的資格要求可能會刺激協議的發展(那些想要參與治理的人必須質押或提供流動性),但這雖然人為地增加了合格投票者的數量,卻減少了參與度。Uniswap的授權投票的要求,使其擁有更高的合格投票參與率(32%vs7%)。

鏈上vs鏈下:鏈上提案減少了參與度。

實際上,關于治理結構的決定,總是伴隨著權衡。對于希望開發去中心化治理的項目,評估這些權衡將對項目的未來以及圍繞它形成的社區產生的影響是至關重要的。

Tags:SWAPSHIUSHIUSHSMBSWAPShiba Swimsushi幣最新消息brt幣價格bikerushbi

編者按:「隨著持續兩年的大牛市在近期以異常慘烈的方式落下帷幕,許多在本輪周期中被創造與熱捧的概念與項目也開始逐漸冷卻.

1900/1/1 0:00:00使用過MetaMask版本低于10.11.3的用戶,如在導入助記詞時點擊了ShowSecretRecoveryPhrase,那么助記詞可能泄露了.

1900/1/1 0:00:00摘?要:金融科技是技術驅動的金融創新,在提升金融業質效的同時伴隨著大量風險,引發監管憂慮。虛擬貨幣及其背后的區塊鏈技術是金融科技的創新代表.

1900/1/1 0:00:00我們需要一個更好的代幣經濟學設計來支持質押協議,一個特定的數據分析工具也是必要的。 內容要點 我們把PoS質押分成了三部分:節點供應商、液態質押池、金融衍生品大玩家已經主導了整個質押市場新玩家可.

1900/1/1 0:00:00作者:CharlieWarzel 來源:老雅痞 a16z的MarcAndreessen和PackyMcCormick未能連貫地解釋web3用例表明該市場的空洞性,經常被布道者所掩蓋.

1900/1/1 0:00:002022年6月19日,Solana生態借貸協議Solend發起的治理提案SLND1,以115萬贊成票及3萬反對票的結果通過.

1900/1/1 0:00:00