BTC/HKD+1.72%

BTC/HKD+1.72% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+1.27%

ADA/HKD+1.27% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD+2.27%

XRP/HKD+2.27%原文標題:《我們從Crypto市場中學到的最艱難一課》

別無他法

通脹的陰霾,縈繞在世界上每個主流國家之上。

俄烏戰爭、疫情,以及全球供應鏈的中斷…不可否認,在過去二十來年全球化的浪潮之下,每個國家都無法愉快地獨活。來自俄羅斯的大量石油、天然氣,中國物美價廉的工業品,烏克蘭作為「歐洲糧倉」出產的糧食…這些過去唾手可得的生活必需品,都已戛然中斷。

無論是美國、歐洲還是其他發達地區,對于通脹增快的警惕都已超過對于刺激經濟的渴望。8-10%的通脹,足以讓很多家庭陷入窘境。可是供給不夠,別無它法。

美國通脹達到40年新高

擺在各國央行面前的,大概只有加息一條路,盡管大家都知道,它會帶來蕭條。可是加息了,各類資產降下來,通脹才能得到遏制。

尤其是美國,在這方面的嗅覺是最靈敏的。美國率先加息,歐洲,以及世界其他地方不得不跟進。就好比一場德撲牌局的最后一輪,上家已經raise,即便你手里沒什么牌,但你不得不call。

在這樣注定的加息局面之下,所有的風險資產,用一個詞來說,就是「獨木難支」。而不幸的是,比特幣、以太坊,就目前而言剛好被劃分為「風險資產」。

周期理論

我仍然長期看好比特幣、以太坊以及Crypto,不過資金的離場不以某個人的意愿而轉移。

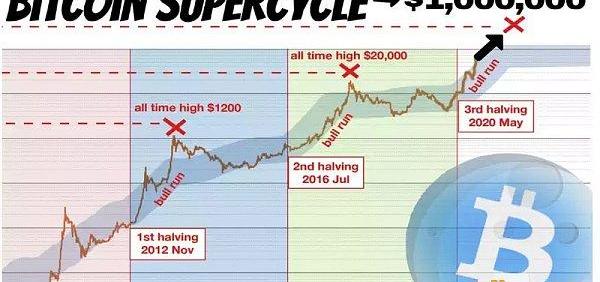

你相信「supercycle」理論么?所謂的supercycle是說,crypto資產每4年就會經歷一次牛熊的輪回。這個理論最直接的支撐,來自于比特幣每四年的減半。誠然,從2011年至今,它已經生效了3次。

Ava Labs總裁:2022年加密市場總市值將達到5萬億美元:1月19日消息,Ava Labs總裁John Wu最近接受CNBC采訪時表示,Avalanche是最快的區塊鏈。它與以太坊兼容,并且是基于使用量增長最快的區塊鏈。

此外,John Wu預測2022年加密貨幣市場總市值將達到5萬億美元。(Cryptoglobe)[2022/1/19 8:59:51]

Bitcoinsupercycle

我并不是supercycle的擁躉。因為如果這樣的話——把它歸因于一種宿命,無疑是在抹殺整個crypto行業里無數builders的努力,這是不應當的。

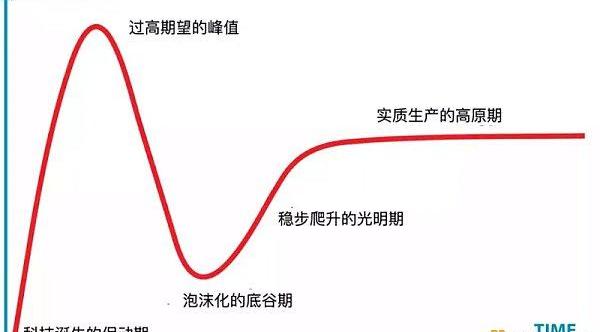

但是,若問我是否推崇什么圖形,那么我更認可的是技術成熟度曲線。

技術成熟度曲線

這個曲線,想必大家都曾看過,它暗含的是事物的發展演化規律,尤其是技術。

一開始人們總是傾向于鼓吹泡沫,因為它從未被證偽過。而一旦發展過快,暴雷幾個又是在所難免,而另一批沒有鼓吹泡沫的人,則會想法設法地去嘲弄。接著,才是慢慢build,發展的時間。

周而復始,環環相扣。

它和supercycle是很像,但又不完全相同:

13年的比特幣牛市,讓大眾啟蒙到了區塊鏈這門技術,所以15年我們有了以太坊。

幣看CMO Ruby:DeFi目前處于起步階段 加密市場正進入慢牛:6月29日,幣看CMO Ruby做客ZB云峰會,在談及對DeFi的看法時,Ruby表示:DEX的想象空間會比借貸更大,一旦DEX解決了流動性問題,將會顛覆我們現有的交易方式。

對于未來行情,Ruby結合中美國際經濟的宏觀形勢,認為無論經濟走向通脹還是通縮,數字貨幣地位不會改變,將迎來一個慢牛。這次牛市更多是因為傳統金融機構組織入場,尋求避險。傳統金融市場的體量巨大,即便只有1%,對于數字貨幣市場也是非常可觀的量。[2020/6/29]

17年的牛市,讓大家意識到了智能合約的強勁,所以19年我們有了DeFi。

21年的牛市,讓我們認識到了DeFi、NFT可以做出這么多不得了的東西,所以未來我們注定會收獲新的種子。

而新種子的萌芽,需要更多時間。

所以,我仍然堅定地看好比特幣和以太坊的長期未來。當然,就中短期而言,它們還無法完全脫離傳統市場和全球經濟走出獨立行情。比特幣也好、crypto也好,還只是誕生十余年的技術,雙拳難敵四手。所以,可能是一段非常艱難的時期。

最昂貴的課程

正所謂:以史為鑒,可以知興替。如果要醞釀下一次的牛市,那么勢必要明白我們能從這次collapse中學到些什么,這也是這篇文章的題目。

我覺得,必須要學到的東西只有一點:不要把一刻當作永久。

什么叫不要把一刻當作永久?

從「睡后收入」說起

徐坤:減半后加密市場在相對周期內比傳統市場更有優勢:OKEx首席戰略官徐坤剛剛發微博稱,很多人關心大環境的變化下減半效應是否存在,我也分享一下我的觀點:從市場情緒而言,減半所帶來的消息面上的刺激已經基本消化完,在減半時點前后大概率不會出現極端行情,我們可能仍會經歷一個橫盤的過程。減半之后產出與需求的平衡會趨向新的穩態,而全球流動性也將逐漸寬松,當所有曲線疊加碰到一個中軸線的時候,才會對這個市場形成大的刺激,這個時間點可能在減半完成之后半年左右到來。加密市場在相對周期內比傳統市場會更有優勢。我個人堅定看多下半年的行情。[2020/4/23]

在DeFiSummer之前,我們曾經投資過一個token。隨后它上了Pancake的Farm,APR有300%+,非常舒適。再后來,那個池子又被羊駝list,可以加杠桿來挖。上了杠桿之后,我們甚至不需要再出現金,拿著那個Token就可以直接單幣借貸去挖礦,而它的收益,則可以輕松到達10,000%+。

什么概念,只要我存入20萬美金,一年之后,我理論上就擁有了2000萬美金。

那一刻,辦公室里都沸騰了。算下來,哪怕單純的CAKE,都可以每天為我睡后產生幾千美金,更別說還能加杠桿和羊駝的額外補貼——我似乎徹底不需要再工作了。

這是永久么?顯然不是。挖過二池的旁友們,都很熟悉后面的劇情。

DeFi如此,NFT亦如此

再說說另外一個錯覺。

如果你買了一只動物作為頭像,你不但得到一個頭像,而且很快你會得到一條狗,接著是一只變異的動物,然后得到一些這些動物們會用到的token,甚至會得到2塊動物未來居住的土地…

YouHodler CEO:市場成熟度是吸引傳統金融服務進入加密市場的重要因素:數字貨幣貸款平臺YouHodler首席執行官Ilya Volkov接受采訪時表示,市場成熟度是吸引傳統金融服務進入加密市場的重要因素。伴隨這些傳統金融服務而來的是一大批曾經對這項新技術持懷疑態度的新加密用戶。因此,加密借貸等交易工具越來越受歡迎。這些工具幫助用戶以更低的風險、更方便和更高的透明度來管理他們的加密貨幣。(Beincrypto)[2020/3/1]

更妙的是,他們每一個都可以售出。掐指一算,只要不消一年,便可以連本帶利的賺回。

你會買入么?

我清晰得記得,在空投前夜,我和兄弟在非常猶豫,非常Fomo,糾結到底要不要買些猴子。而等到真正空投APE的那段時間里,BAYC的本身的價格也漲,APE也漲,落霞與孤鶩齊飛。那一刻,整個元宇宙都沸騰了。

當然,此刻,你我都已知曉,這亦不是永久的。

甚至包括「穩定幣」。

UST風頭最盛的時刻,就是UST市值超過DAI的那一刻。那一刻,全世界的farmer為之沸騰。

當時,盡管MakerDAO的高管認為自家產品更好,但是也只能在推特上稍微酸一下。而這,還招來了Luna狂熱支持者的謾罵。

UST,上百億美金規模的「Stablecoin」,暢通于十余條鏈,在Curve和Terraswap里擁有上億美金的流動性。一兩千萬美金級別的訂單,根本不會產生滑點。而它更強的是,還可以yield出超級穩定的20%年化利率。

聲音 | Joseph Young:Coinbase估值1年內增加4倍表明投資者看好加密市場:數字貨幣分析師Joseph Young發推文稱,世界上最大的法幣交易所Coinbase交易所的估值,在處于熊市的1年內,從16億美元增加至80億美元,增加了將近4倍,這相當壯觀。表明投資者和風險投資公司真的相信加密市場的長期增長。[2018/10/3]

對于一些韓國企業來說,即便企業兢兢業業一整年,也賺不到20%,那還不如把錢存在這里,safeandsound。

我聽到最多的一個說法就是,UST盡管似乎有些問題,但是它「大而不能倒」。

但是,它是永久的么?

等到Luna從120跌到0.00012的時候,仍然有人在賭它回錨,可是一切,已經回不去了。無數人為之血本無歸,人們才發現這個「錨」根本不存在。

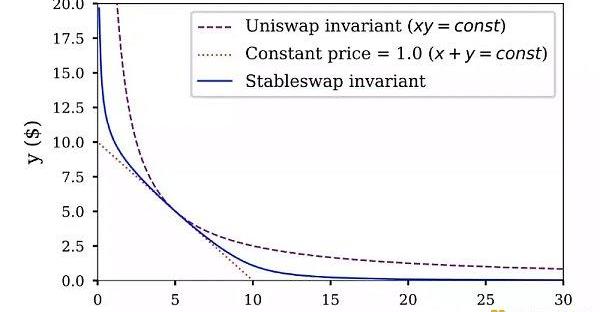

就像我之前聊過的,Curve是一個完全中立的工具。在它的核心區間里,哪怕你兩個資產風牛馬而不相及,但是它的AMM算法就是可以讓它錨定住,讓人無滑點的兌換。

CurveAMM曲線

而一旦離開了核心區間,只要一點點恐慌的資金出逃,就足以將AMM曲線打回原型,加速crash。

同樣道理的,還有:能夠立刻帶來數倍回報的賄選杠桿,神奇的互聯網魔法貨幣,價值40ETH的俱樂部門票,可以和現金1:1兌換的欠條等,我就不一一列舉了。

多米諾骨牌

倘若只要是猛藥去疴,把Luna的瘡從crypto剔除,那便也就罷了。但是,Luna帶給整個行業的,遠不止于此。

Luna作為曾經的top5加密貨幣,它的觸角蔓延到了每個角落。而它的覆滅,正在帶來一連串的悲劇。已經發生了的,很直接的兩個后果:

1.流動性削弱

幾個超大的加密做市商元氣大傷,而他們過去是crypto市場流動性的重要維護者。

無論是投資了Luna、借錢給Luna,給UST提供流動性,還是UST的farmer,無一例外,全部損傷慘重。

就像游戲里,老家水晶都快沒了,沒人再去守外塔。你可以很明顯的感受到,Luna崩盤之后,整個Crypto的流動性弱了很多。

2.Forcedtosell

包括Celsius、3AC在內的頂級機構,長期以來建立了良好的信譽和口碑,同樣他們也有著很多的負債,這本是正常的商業擴張行為。以他們的體量而言,在流動性正常的時候,這些錢慢慢還,大概是沒有問題的。

我相信他們拿到錢的那一刻,雙方也都是非常滿意的。

但是,好日子同樣不是永久的。

如今加密貨幣在加息周期中不斷下行。隨著抵押物的縮水,留給這些機構的選擇越來越少。賣出自己還剩的籌碼止損,是為數不多的選擇了。而如今羸弱的盤面,根本撐不住這樣大額的拋售。

這同樣是死亡循環,越急售還債/補保證金,跌得越厲害,然后還債催的愈急。

尚未發生的

除了這兩個直接的因素之外,還有一個大概很快會發生的。

3.新一輪監管

面對著Celsius散戶的控訴和Luna投資者的血淚,你很難想象監管不會迎頭趕上。

如今這個時刻,Crypto再想和Luna割席是不可能的。因為,外界的普羅大眾,根本不會做任何細分。監管正需要素材的時候,Luna、Celsius的案例就被遞了上來,甚至3AC,一波針對Crypto的強監管,是完全可以預期到的。

不管怎么說,當年人山人海的Luna的鼓吹者,都是如今BTC雪崩中的并不無辜的雪花。當時鼓吹得有多響亮,未來將要換來的枷鎖就有多沉重。

在Luna最頂峰的時候,鼓吹到很多機構都相信了它的「大而不能倒」。謊言說過千遍就成了真理,我真心希望大家不要再鼓吹任何的Ponzi,不要再相信任何的「大而不能倒」,不要再「把一刻當作永久」。

寫在最后

之前在推特上有朋友說是跟我從知乎過來的,真的很感動。以前,我的這些文章都發表在知乎,畢竟那時候簡中互聯網還允許我聊crypto。

我當時有個「年更」的策略,每年更新一篇我對整個大市場的理解,以及我的portfolio。19年的建議主要是定投BTC,20年的建議則是切換一些頭寸到ETH。哈哈不過當時的文章多少有點稚嫩,這里就不放鏈接了,實在感興趣可以去知乎翻翻。

如果說讓我說說現在的策略,可能還是以等待時機為主。

我目前主要的頭寸是BTC、USDC/USDT,和一些零碎的小幣和PFP。如今這個點位,再去panicsell主流的空間已經不算多,但是alts向下的空間還是很大的。

關于抄底。

關于抄底

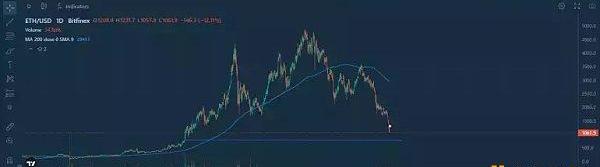

我覺得在800美金以下買入stETH,對于長期持有者來說,也許是個正確的選擇。

ETH/USD

800美金是上輪牛市的起點之一,同樣stETH也確實應當有些額外的折扣。長期主義者是一定能等到stETH回兌成真正ETH的那天的。

對于以太坊未來的技術路線,PoSETH+Rollup的組合,我是非常看好的。基于這樣的路線,真正的web3.0應用也可以超低成本跑在以太坊之上,享受以太坊的安全性,而不需要再考慮高昂的手續費。以太坊的環保問題、通脹問題也會因為PoS而得以解決。

另外,BTC是我的心頭好,同樣可以擇機開始定投。最近半年以來,它的流動性之好,大家都已有目共睹,畢竟流動性為王。而且,加息終究會結束,放水才是永恒紀元。

MemeofBitcoin

最后,此時此刻,如果你這是你第一次經歷熊市,不要太過沮喪。戰爭會過去的,疫情也會結束的,通脹會平息的,放水仍然是永恒的主題。熊市里的分分秒秒,都是build和學習的良機,因為這陰暗的一刻,也同樣不是永久。

原文作者:@0xTodd,NothingResearch合伙人?

Tags:LUNLUNACRYPTCRYPTOlunch幣最新消息LunaGensCrypto Gaming Unitedcrypto幣圈

2022年全球VC圈的新寵兒——Web3,成了互聯網人的新出路。互聯網行業經過20年的發展,產業已經高度中心化,在用戶和個人面前,平臺擁有絕對的話語權.

1900/1/1 0:00:00Microstrategy首席執行官?MichaelSaylor?呼吁監管機構規范混亂的加密市場,稱該行業中的很多加密貨幣屬于“未注冊的證券”,一些從業者不成熟、高風險的做法或“可怕的行徑”.

1900/1/1 0:00:00一段時間以來,區塊鏈領域一直在兜售Web3田園詩的承諾,以及它將如何徹底改革現有的互聯網,圍繞太多登錄憑據、安全性、可訪問性和內容審核的問題都困擾著當今的互聯網.

1900/1/1 0:00:00自?2022年?1月成功上線以來,ArthSwap取得了令人矚目的進展,在Twitter上積累了超過10萬的粉絲,并在推出后的三個月時間成為Polkadot上最大和最活躍的社區之一.

1900/1/1 0:00:00真是風又飄飄,雨又瀟瀟。我在《狂風暴雨清杠桿,BTC夢回2017》說:現在幣圈去杠桿危機要清理干凈,還需要幾個月的時間,如果碰上一線CEX或者USDT暴雷,極有可能出現一個想象不到的好價格.

1900/1/1 0:00:00隨著互聯網技術的飛速發展,以比特幣為代表的虛擬貨幣發展成為一種被越來越多人們知曉的金融新主張。基于這類虛擬貨幣的去中心化、記賬留痕、數量恒定、國際化和抗通脹等特殊屬性,導致不少民眾對虛擬貨幣不斷.

1900/1/1 0:00:00