BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+1.26%

LTC/HKD+1.26% ADA/HKD+1.24%

ADA/HKD+1.24% SOL/HKD+1.28%

SOL/HKD+1.28% XRP/HKD+0.09%

XRP/HKD+0.09%杠桿資金是一把雙刃劍,推動著周期的鐘擺向兩端運行。在牛市中,杠桿資金為資產價格的上升提供額外燃料,而在最近的下跌行情中,杠桿資金引發的連環清算與恐慌為加密世界蒙上了一片陰影。歐科云鏈數據顯示,僅在6月14日,Aave和Compound在以太坊上的清算金額就分別達到5310萬美元和4544萬美元。

借貸協議正是為鏈上資金提供杠桿的工具,不同的借貸協議,所運用的預言機機制、抵押率、清算線等均不相同,協議和用戶在其中的風險也不相同。PANews在分析了Maker、Aave、Compound這三個常用借貸協議的風控機制后,發現以下結果。

1、三大借貸協議預言機的安全性均較好,Aave和Compound均從Chainlink獲取數據,并在此基礎上判斷是否使用,Maker則自行建立了一套類似的機制,且價格有一個小時的延遲。

2、USDT作為市值最大的穩定幣,在以太坊的三大借貸協議中均不能作為抵押品,而USDC在這三者中都受到很好的支持。

3、Aave的資金利用率較高,常用資產的抵押系數均大于等于Compound,且Aave支持以stETH為抵押品,并為Aave帶來了十億美元以上的存款。

4、在極端情況下,Maker和Aave都可以額外增發代幣,并通過拍賣來償還債務。Compound中雖未見相關表述,但遭遇極端情況時,也可以通過治理完成。Maker的緊急關閉模塊也為極端情況增加了一道保險。

5、在對借款量的限制上,Maker中每一種Vault都對應有借款上限,Compound中某些資產有上限,而Aave沒有該限制。

6、三者均可從借款利息中提取收入,在協議收入的分配上,Maker將盈余用于回購銷毀MKR,Aave會將協議的部分收入分配給安全模塊中的質押者,Compound中的依靠治理提取。

數據:過去一周NFT交易額超1.13億美元,環比下降23%:7月23日消息,CryptoSlam數據顯示,過去一周,大約有464,900名買家在NFT上花費了超過1.135億美元,NFT交易額較上周下降23%;全網NFT交易量約220萬筆,環比下降1%;其中以太坊鏈交易額達7270萬美元,排名第一,比特幣鏈以900萬美元交易量排名第二;交易額排名前五的分別是Gods Unchained Cards(470萬美元)、DMarket(450萬美元)、BAYC(420萬美元)、CryptoPunks(410萬美元)以及Uncategorized Ordinals(320萬美元)。[2023/7/23 15:52:36]

Maker

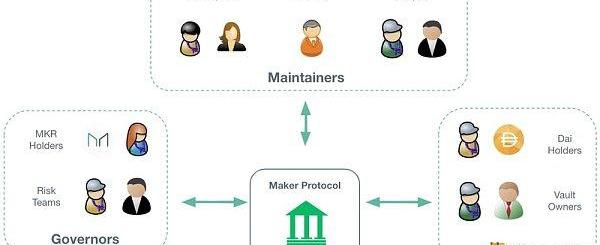

Maker協議作為去中心化穩定幣項目的鼻祖,主要通過超額抵押的方式,鑄造去中心化的穩定幣DAI。DAI已經成為DeFi的基石,在數百個DeFi協議中得到應用。Maker中的主要參與者包括普通用戶、維護者、治理參與者。

預言機

預言機可以使鏈上和鏈下數據在智能合約中使用,在區塊鏈上的借貸協議中,預言機尤為重要,決定了清算何時發生,抵押的資產能夠借入多少其它資產等。預言機也是經常導致黑客攻擊的一個模塊,如閃電貸攻擊,作惡者無需抵押地借入資產,并用這些資產來操縱市場,從而改變預言機價格,讓自己牟利。

Maker協議預言機的工作原理是DeFi協議常用預言機的一個典型,MakerDAO聯合創始人RuneChristensen稱,Maker開創了鏈下數據聚合和中值器去中心化預言機設計,且這兩種設計也在Chainlink中被采用。

波卡DeFi衍生品協議Bifrost推出生態基金BIFROST Ecosystem Fund:1月30日消息,波卡DeFi衍生品協議Bifrost宣布推出生態基金BIFROST Ecosystem Fund,旨在培育并推動生態系統發展,激勵生態系統上多個DApp 的開發,為基于Bifrost生態的項目提供支持。最近,Bifrost還推出了其主網Bifrost Network,為用戶構建更易于使用的多鏈體驗并引入高級橋接功能,支持任何跨鏈交易失敗時自動回滾交易,將交易恢復到原始狀態以防止資產丟失。[2023/1/30 11:36:08]

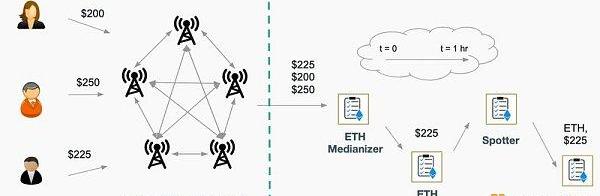

Maker中的每一種抵押品都有一個預言機,每個預言機都由一個預言機安全模塊合約和中值器Medianizer,它的預言機工作機制如下。

1、首先,MakerDAO治理決定了哪一些個人和組織可以提供喂價,參與喂價的個人或組織被稱為Feeds,個人參與者是匿名的,機構參與者是公開的。

2、每個Feed都從自行選擇的一系列交易所中獲取價格,并提取中間價,然后將中間價推送給SecureScuttlebutt網絡,發布的消息帶有時間戳和簽名,只有所有者才能更新喂價,且無法對消息進行刪除或修改。

3、中繼器從SecureScuttlebutt網絡中讀取各個Feed的喂價,并將數據聚合后發送到Medianizer。

4、Medianizer取這些價格數據的中位數,并則將該價格作為排隊參考價格發布。

5、在價格發布到被系統采用之間有一段延遲,延遲的時間由OSM延遲參數決定,可通過MKR治理改變。

美元指數DXY短線下挫近30點,報101.59,日內跌0.31%:金色財經報道,美元指數DXY短線下挫近30點,報101.59,日內跌0.31%。[2023/1/26 11:30:20]

采用中間價而不是平均價使預言機價格操縱變得更加困難,需要超過一半的數據提供者集體作惡才能推動,而機構參與者是公開的,參與作惡還可能遭到法律訴訟。一個小時的價格延遲也減少了通過短期操縱市場價格牟利的可能性。

抵押率/清算線

Maker中以抵押品和債務之比來表示抵押率,同一類抵押品根據要求的抵押率的不同,可能分為幾種Vault,要求的最低抵押率越低,對應的風險越大,穩定費率也越高。例如以ETH為抵押品有三種Vault,ETH-A抵押率145%,穩定費率2.25%;ETH-B抵押率130%,穩定費率4%;ETH-C抵押率170%,穩定費率0.5%。其中,ETH-B要求的抵押率最低,清算風險最高,因此穩定費率也最高。

在Maker中,最低抵押率也就對應著清算線,例如在ETH-CVault中,在ETH價格1215.5美元時,抵押1ETH最多可以借入715DAI,此時抵押率剛好為170%,因此在借貸時需要自行控制風險。

截至6月27日,ETH-C中的抵押品價值約6.15億美元,借出的DAI約1.54億,平均抵押率約399%,整體風險較低。

拍賣

Maker協議中的拍賣有三種類型:盈余拍賣、抵押品拍賣、債務拍賣,參與拍賣的外部參與者被稱為Keepers。Maker協議可以通過Vaults積累穩定費,獲得收益,當盈余達到一定限度時,這些DAI就會通過盈余拍賣換取MKR并銷毀,因此在不發生意外的情況下,MKR的流通量會逐漸減少。債務拍賣和抵押品拍賣則涉及到Maker的風控。

加密貨幣借貸平臺Moon Mortgage完成350萬美元種子輪融資:金色財經報道,加密貨幣借貸平臺Moon Mortgage完成350萬美元種子輪融資。這些資金將用于資助Moon的抵押貸款產品CryptoMortgage。據悉,CryptoMortage將投資者的數字資產作為抵押品,然后為投資房地產提供100%的融資。投資者也可以使用Moon抵押貸款,以其數字資產的價值進行貸款。(CoinDesk)[2022/10/11 10:30:45]

Maker通過超額抵押來鑄造DAI,當用戶的抵押品價值下降到Vault所需的抵押比率以下時,系統會自動清算Vault并出售抵押品,直到Vault中的未償債務得到補償,這就是抵押品拍賣。由于Maker中只能借入協議發行的DAI,抵押品通常為ETH、WBTC等風險資產,因此抵押品清算通常發生在下跌行情中。

若抵押品價格急劇下跌,沒有人想要購買抵押品,可能存在無法通過抵押品拍賣來償還債務的情況,則需要依賴系統解決。此時,首先會通過積累的穩定費盈余來償還。若還不足以償還債務,則需要啟動債務拍賣。協議重新鑄造MKR,通過拍賣換取DAI,用于償還債務。這個步驟對應盈余拍賣的反面,會導致MKR的流通量上升。

債務拍賣只會在非常極端的情況下發生,如2020年3月12日的大跌中,部分清算人以0美元的出價贏得了抵押品清算拍賣,導致Maker出現近500萬美元的壞賬。

緊急關閉模塊

最后,若協議遭遇嚴重的緊急情況,如黑客攻擊、安全漏洞等,Maker協議有緊急關閉的功能。緊急關閉過程由MKR選民控制,需要將5萬MKR存入緊急關閉模塊來觸發。Vault所有者可以在緊急關閉初始化完成后從Vault中取回多余的抵押品;DAI持有者在等待期后,按比例換成系統所有類型抵押品的相對份額,也可以將DAI出售給Keepers。

安全團隊:New free dao攻擊者利用閃電貸反復領取空投獎勵,獲利約4481枚WBNB:9月8日消息,據Beosin EagleEye平臺監測顯示,New free dao項目遭受黑客攻擊,損失約4481.3 WBNB(約125萬美元)。Beosin安全團隊分析發現攻擊者首先利用閃電貸借出WBNB,將其全部換成NFD代幣。然后利用攻擊合約反復創建多個攻擊合約領取(0x8b068e22e9a4a9bca3c321e0ec428abf32691d1e)空投獎勵,最后將其兌換為WBNB歸還閃電貸套利離場。目前攻擊者已將獲利的 2000BNB 兌換成55.6w USDT,將其與剩余的2,481BNB均存在攻擊者地址上。Beosin trace正在對被盜資金進行實時監控和追蹤。[2022/9/8 13:16:48]

Aave

Aave是一個多鏈借貸協議,用戶可以通過存款賺取收益,也可以存入支持的抵押物并借入其它資產。協議收取一部分利息收入,用于維持DAO并支持協議貢獻者,收取的比例由儲備系數決定,根據資產風險的不同,儲備系數在10%~35%之間。例如,ETH、USDC、USDT、DAI等風險較低的資產儲備系數為10%,則協議收取這些資產借款利息的10%,其余90%的利息分配給存款人。MANA、SNX等風險較高的資產儲備系數為35%。

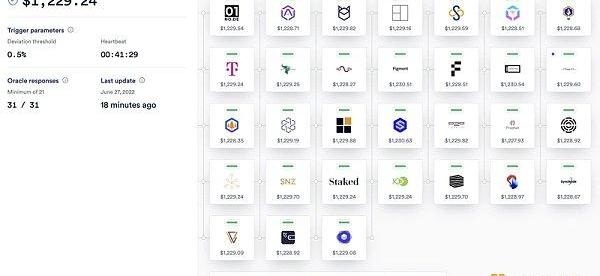

預言機

Aave采用了Chainlink的預言機,機制和Maker有相似之處,由多個獨立的Chainlink預言機運營商更新鏈下數據,通過輕量級的共識算法,每個節點報告數據并對其簽名,然后將包含所有觀察結果的單個聚合交易傳輸到鏈上,再在鏈上驗證報告結果并檢查是否達到法定簽名人數。

以ETH/USD為例,若鏈下數據波動超過0.5%,或者距離上一次更新超過3600秒時,新的價格數據會被更新到鏈上。該喂價共有31個節點參與,所有節點都處于響應狀態,要求的最低響應節點數為21個。

貸款價值比

Aave通過貸款價值比來衡量每1單位的抵押品可以借入的其它資產的價值。根據抵押品風險的不同,LTV整體在0~86%之間,包括USDT、BUSD、sUSD、PAX、FRAX等穩定幣的LTV都為0,即只允許存款,而不允許以此為抵押品進行借款,以協議支持的其它資產為抵押品可以借入這些資產。USDC的LTV最高,為86%,即存入USDC最多可以借入價值86%的資產。可見,雖然USDT的市值更大,但在DeFi應用中受到的支持并不如USDC。在Aave2021年9月更新的資產風險評級中,認為USDT的交易對手風險為C-,因為USDT的贖回程序不明、TetherLimited和BitFinex面臨憑空發行USDT操控比特幣價格的指控、TetherLimited和BitFinex對抵押資產的法律主張等,因此Aave認為USDT的信任風險等級為D+。而USDC因為有真實的美元和其它高質量資產為儲備,交易對手風險為B。

截至6月27日,AaveV2中共有總存款約65.2億美元,總借款約16.2億美元,整體資產利用率為24.8%。

清算線

Aave清算所要求的LTV高于借款時的初值,為價格波動留有一定的冗余,當債務/抵押品之比大于清算門檻時,債務將被清算。常用的抵押品中,USDCLTV為86%,清算門檻為88%;WETH的LTV為83%,清算門檻為85%;WBTC的LTV為70%,清算門檻為75%。

值得一提的是,stETH在Aave中的LTV也有73%,清算門檻為75%,即每抵押價值100美元的stETH,最大可以借入73美元的ETH等其它資產。截至6月27日,AaveV2中共有132萬stETH的存款,價值15.6億美元,占總存款的23.8%。

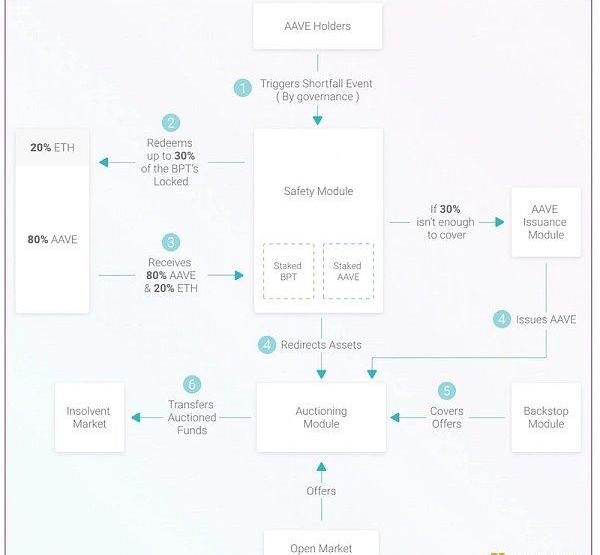

安全模塊

Aave允許用戶將AAVE代幣或80/20AAVE/ETHBalancer池的流動性代幣鎖定到安全模塊中,獲得協議產生的費用,并為協議提供保險。當Aave協議因為清算風險、智能合約風險或預言機故障導致額外負債時,質押資金最多可以被扣除30%,以充當第一層保護。若要贖回質押資金,需要經過10天的的冷卻期,此后在2天內贖回,若超過2天則要重新開始10天的冷卻期。

若安全模塊扣除的30%資金不足以支付全部債務,則會觸發AAVE的額外發行,與安全模塊中的資金共同用戶彌補赤字。

安全模塊中質押的資金讓AAVE代幣的持有者能夠捕獲協議的價值,并能夠提供鏈上交易所需的流動性,又讓普通用戶的資金更加安全。協議允許額外鑄造AAVE代幣,并通過拍賣來償還債務,讓協議的正常運行多了一重保險。

Compound

Compound是以太坊上的一個借貸協議,它采用了代理升級模式,允許通過治理進行升級。Compound同樣可以積累利息,收取利息的百分比由儲備系數決定,USDT、USDC這類穩定幣的儲備系數為7%,ETH、WBTC為20%,UNI、LINK、MKR等風險更高的為25%,儲備金可通過治理進行提取。

預言機

2020年11月,Compound曾因使用Coinbase交易所為預言機提供價格,在Compound上DAI價格漲至1.3美元以上的情況下,導致約8900萬美元資產的清算。

Compound的預言機價格數據由Chainlink提供,然后協議使用PriceFeed合約來驗證該價格是否在一個允許的范圍內,這個價格范圍由UniswapV2上該代幣與ETH交易對的時間加權平均值加上一個上下限決定。若在該范圍內,則新的價格會被更新;若在范圍外,該價格則會被丟棄。

抵押系數

Compound中的抵押系數在0~90%范圍內,流動性越好的資產抵押系數越高。若某項資產的抵押系數為0,則代表它不能作為抵押品,可以通過治理改變資產的抵押系數。

在常見的加密資產中,USDC的抵押系數為84%,USDT的抵押系數為0,DAI的抵押系數為82%,ETH的抵押系數為82%,WBTC的抵押系數為70%。它們的抵押系數均小于等于Aave。

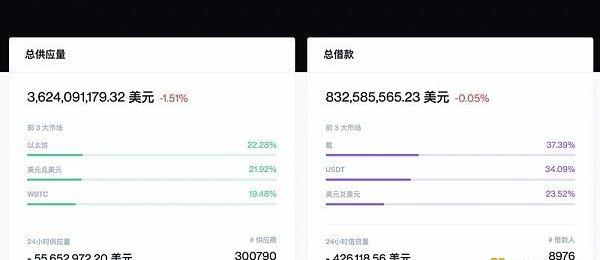

根據官網數據,截至6月27日,Compound中共有總存款36.24億美元,總借款8.33億美元,資產利用率約為23%。

清算

Compound中用賬戶流動性來表示頭寸的健康程度。賬戶流動性等于每個市場的存款量x抵押系數之和,減去借入資產價值之和。若賬戶流動性為負,則將面臨清算。

雖然未見Compound設定意外情況下的應對措施,但因為治理升級的強大,在遭遇極端情況時可以通過治理決定應對措施。

原文源自:DragonflyResearch:《DeFi’s(non)ProgressThisCycle》作者:CeliaWan? 編譯:金色財經 當人們開始質疑他們在牛市期間所相信的一切時.

1900/1/1 0:00:00轉自:老雅痞 一組國際學者討論了目前的NFT進展障礙。LukeHespanhol:隨著NFT的炒作在2021年達到頂峰,我們看到許多個人和社區利用這個機會來提高對其藝術和文化的認識.

1900/1/1 0:00:00CPI數據破歷史新高。 有消息說美聯儲加息100基點的概率上調至81%,75基點的概率變成了19%。傳到市場當然是一片恐慌,人仰馬翻,做空的做空,割肉的割肉.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:363.4億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:34.

1900/1/1 0:00:00來源:老雅痞 散戶通過NFT和游戲加入將加密貨幣捧上神壇的往往是普通用戶。但技術不會從0直接跳到100。從某種意義上說,它不會在一夜之間從秘密的軍事技術變得普及大眾.

1900/1/1 0:00:00以太坊合并是加密歷史上最強大的催化劑之一,它的到來正在迅速逼近。隨著以太坊逐漸走向工作量證明機制的終局,我們有必要了解一下以太坊合并后的PoS時代的10個重要特征:1.合并后,ETHL1費用不會.

1900/1/1 0:00:00