BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+1.26%

LTC/HKD+1.26% ADA/HKD+1.37%

ADA/HKD+1.37% SOL/HKD+1.57%

SOL/HKD+1.57% XRP/HKD+0.3%

XRP/HKD+0.3%來源:老雅痞

散戶通過NFT和游戲加入

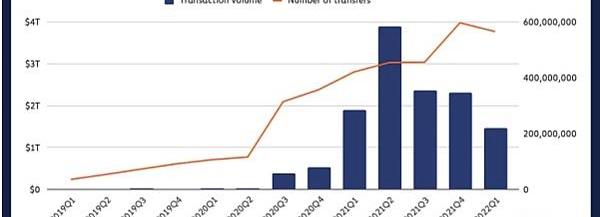

將加密貨幣捧上神壇的往往是普通用戶。但技術不會從0直接跳到100。從某種意義上說,它不會在一夜之間從秘密的軍事技術變得普及大眾。它滲透到社會的各個結構中,堅持利基市場。這在報告中體現得非常明顯。第一個引起我注意的是下面的圖表。

早在2021年第一季度,跨網絡的交易量就開始下降,但轉讓數量并沒有下降。直到今年第一季度,它才有所增長。造成這種情況的一個原因是,token價格在2022年第二季度一直處于歷史最高水平——因此當你乘以基價時,它會顯示出更高的交易量。交易量下降,但轉讓數量與歷史最高點相差不到10%,這種情況有幾個原因。

下圖顯示了交易量和轉讓數量之間的關系。

這里有兩個以散戶為主的服務讓我眼前一亮。一個是游戲,另一個是NFT。與游戲相比,NFT在交易量和轉讓數量方面似乎更加突出,而游戲的轉讓數量似乎只有800萬美元左右。當然,部分原因可能是與游戲內資產相比,BoredApes等NFT的價格上漲。我的觀點是,這兩個行業似乎已經抓住了公眾的心理,現在大家對它有足夠的興趣。

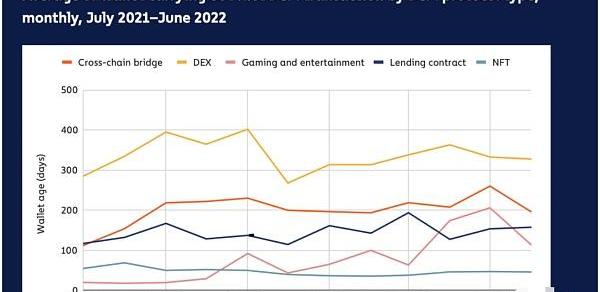

重要之處在于它擴大了市場。下面的圖表顯示了每個產品部門中錢包的平均年齡。Dex錢包在約300天時或多或少地趨于平緩。這推測出DeFi用戶平均已經活躍了約1年。平均而言,游戲和NFT錢包的活躍時間不到50天。

ABEYCHAIN將轉為100% DPoS共識,ABEY近7天漲幅達161%:據官方消息,ABEYCHAIN將于9月1日從目前的PoW + DPoS混合共識轉為100% DPoS共識。代幣總量將從3,000,000,000減少至1,419,297,400。

據悉,ABEY過去7天漲幅達到161%,7日內價格從0.44美元漲至1.15美元。[2022/7/9 2:02:08]

與游戲相關的錢包的折線更高。我認為這與過去幾個月中還處于探索中的play-to-earn模式有關,只有舊的錢包仍在其中。對于NFT而言,這個數字一直持平。這意味著越來越多較新的活躍賬戶已進入生態系統。

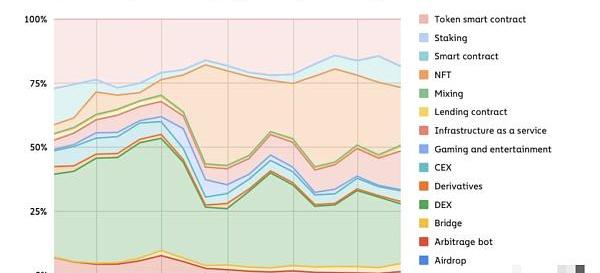

新的錢包在支付費用前意義不大,這就是下面的圖表所揭示的一些問題。直到2021年7月,NFT占支付的費用的5%以下。現在約為20-25%。我覺得這很有趣,因為在Chainalysis的所有類別的數據中,NFT是增長最快的。所以也許我們應該改變對他們如此負面的印象..

長話短說:平均交易金額呈下降趨勢,更多的交易正在發生,而NFT正在成為登上“散戶舞臺”的重要組成部分。

交易所迎來了它們清算的時刻

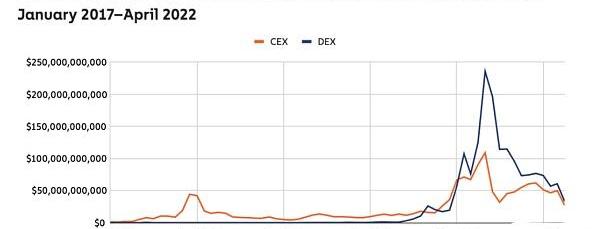

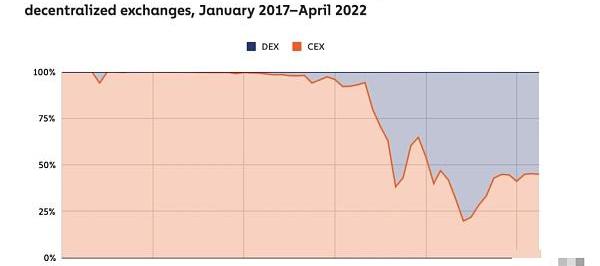

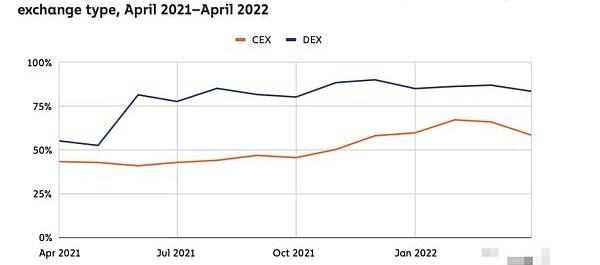

去中心化交易所正處于一個激動人心的時刻。他們的鏈上交易量現在與中心化交易所的交易量相當。在鼎盛時期,與DEX相關的交易量約為CEX的2.5倍,但這很可能與流動性挖礦有很大關系。在沒有激勵措施的情況下,鑒于速度和成本效益的考慮,用戶可能會回到中心化交易所。

公鏈Taraxa已集成Chainlink預言機以追蹤“非正式交易協議”:4月8日消息,公鏈項目Taraxa宣布已正式集成Chainlink預言機解決方案,以獲得所有非正式交易協議中的去中心化可信時間源,確保Taraxa智能合約能夠利用實時數據源將時間戳分配給其審計日志中的錨定交易。[2021/4/8 19:59:30]

更多的鏈上交易量流向去中心化交易所而不是中心化交易所。現在,大約55%的交易量流向了去中心化交易所。我認為隨著以第二層為中心的交易所在DeFi中的成熟,這個數字將繼續呈上升趨勢。有以下幾個原因支撐我的判斷:

DeFi是以鯨魚主導的——因此,DEX的平均交易量遠遠超過使用中心化交易所的普通人所做的交易。

一旦你存入資金,CEX就不會在鏈上記錄交易。他們的交易對鏈上交易量沒有貢獻。

有趣的是,Chainalysis共享的數據也觀察到了DeFi中殘酷的冪律。例如,前5名去中心化交易所占據了約85%的交易量。在他們的中心化同行中,這個數字更高,約為45%。因此,如果你在DeFi的交易所類別中不在前5位,那么你就要爭奪大約15%的交易量。

SpaceChain成功執行首個太空多簽名區塊鏈交易:SpaceChain UK Limited(SpaceChain)今天宣布成功執行首個太空多簽名區塊鏈交易,標志著歐洲航天局(ESA)空間解決方案支持的一個重要里程碑的啟動活動完成。該交易由SpaceChain聯合創始人兼首席技術官Jeff Garzik完成。交易記錄已供公眾查閱。(PRNewswire)[2020/8/18]

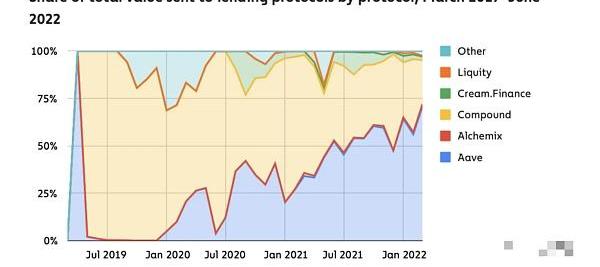

貸款方面呢?Aave和Compound目前控制著借貸平臺的交易量的90%。這里的“其他”類別是所有其他參與競爭的借貸平臺。他們獲得了剩余借貸量的10%以下。

人們可以查看這些數據并說,‘DeFi借貸是如此集中’。市場遵循風險投資領域中典型的冪律模式。如果有什么不同的話,考慮到過去幾個月的波動性和清算頻率,這些平臺運行得異常良好。我選擇這些數據集是為了展示DeFi在更多次要協議之間的競爭程度。我想,成為DeFi創始人并不容易。

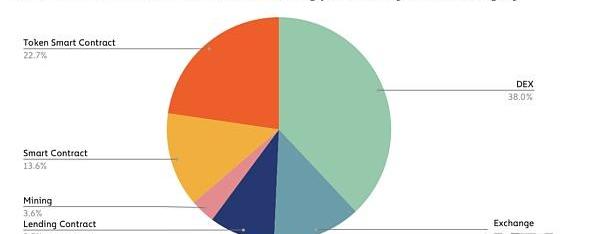

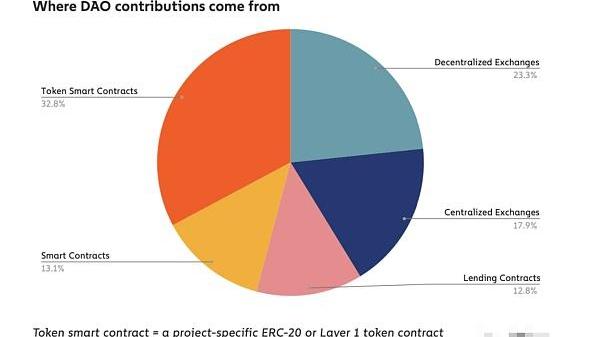

這些數據有趣地顯示了大多數人使用DeFi貸款的目的。大約38%的用戶將貸款中收到的資產發送給DEX。這通常是為了用它換取另一種資產,該資產的升值速度可能快于為貸款支付的利息。大約13%的交易量流向了典型的交易所。總體而言,在DeFi中獲得的所有貸款中有一半以某種形式回到了交易所。

我發現有趣的是,只有3.6%的貸款資金流向了與礦工掛鉤的錢包。我推測這可能是因為礦工之間的杠桿來自于更集中的來源,如Nexo或銀行。因此,目前可以肯定地說,與DeFi掛鉤的貸款是用于交易。

動態 | AnChain.ai 完成由 SIG 海納亞洲領投的 430 萬美元 Pre-A 輪融資:區塊鏈安全公司 AnChain.ai 完成由 SIG 海納亞洲及 AMINO Capital 領投的 430 萬美元 Pre-A 輪融資,該輪融資投資者還包括 Sand Hill Angels。AnChain.ai 致力于 AI 驅動來維護區塊鏈生態安全,由大數據及人工智能專家 Victor Fang 博士和 Ben Wu 聯合創立。 鏈聞此前報道,AnChain.ai 于 2018 年 10 月完成數百萬美元種子輪融資,投資方為吳軍博士等創辦的硅谷知名風險投資機構豐元創投 Amino Capital 、華爾街對沖基金背景的風險投資機構華巖資本 CRCM Ventures 等,并于 2018 年 11 月完成 SIG 海納亞洲、Brain Robotics Capital、明道未來資本的一輪融資。[2020/2/15]

由DeFi主導的DAO

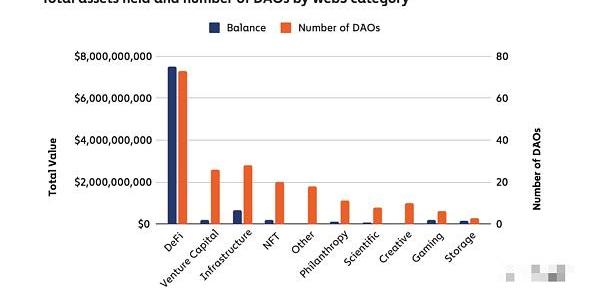

如今,幾乎所有事物都有一個DAO。它們的有效性和相關性仍然受到質疑,但越來越清楚的是,與DeFi相關的DAO將在可預見的未來占據主導地位。與DeFi相關的企業在DAO中持有約83%的資本。與DeFi相關的DAO平均管理著約1億美元的資金。這是有原因的。DeFi相關企業的現金流和典型的op-ex完全在鏈上。當DAO與鏈下世界交互的時候,就很難驗證發生了什么。

動態 | UAE Exchange和Ripple將開通區塊鏈跨境匯款業務:UAE Exchange和Ripple公司計劃在2019年第一季度開通區塊鏈跨境匯款業務,業務范圍僅限于亞洲。據此前報道,今年2月,UAE Exchange和Ripple公司建立合作關系,中東最大的支付提供商之一UAE Exchange將使用Ripple的區塊鏈技術來處理支付。[2018/12/13]

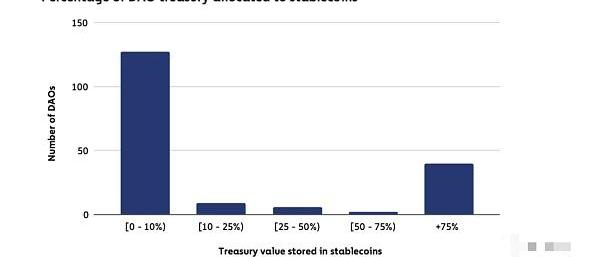

不過,有一點需要注意。在Chainalysis審查的DAO中,約85%的DAO將其全部資金存儲在單一資產中。我認為這通常是企業發行的token。chainalysis覆蓋的DAO中,只有約23%使用穩定幣。其中,約有130個DAO的AUM不到10%,而約有40個DAO的AUM達到了75%。這個數據有點問題,因為它只檢查了DAO的數量和分配給穩定幣的資本比例。了解貨幣價值會更好地說明問題。

該數據集還包含有關誰使用DAO的信息。今天,每流向DAO的5美元中,只有1美元來自中心化服務。相反,DAO管理的大部分資金來自其他智能合約、借貸平臺或去中心化交易所。

NFT是新的DeFi

認為熊市凍結了NFT?不。與2021年總支付額400億美元相比,2022年已經有大約370億美元用于NFT。這些數據中有一些更有趣的發現。

報告發布時,約有75萬NFT買家和賣家活躍在鏈上。這個數字的峰值出現在今年第一季度,當時這個數字幾乎達到了100萬用戶。這是迄今為止NFT市場的總規模。我發現耐人尋味的是,與2021年第一季度相比,這一數字增長了約20倍。對于NFT來說,這不是一個糟糕的年份。

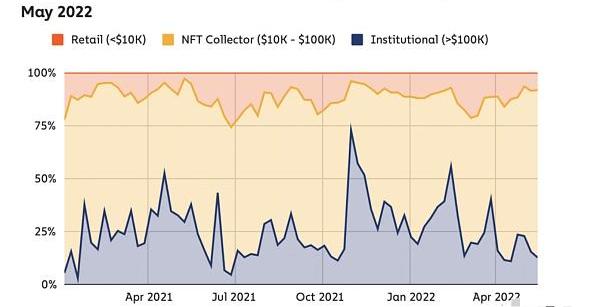

機構所做的與NFT有關的交易數量很少。就交易頻率而言,似乎90%以上的交易資產價值低于1萬美元。這是否意味著機構和交易者并不重要?不是的。處理價值1萬至10萬美元資產的交易者和機構約占交易量的90%。

我認為此時我們將看到市場一分為二。

低端、價格合理的NFT可能主要在第二層或像Solana這樣的低成本網絡上進行。這將專注于相對較低的交易費用并增加用戶體驗,而不是成為投機工具。

與藝術不相上下的昂貴NFT。為此考慮token化音樂權利或無聊猿之類的東西。他們可能會在早期采用者的“舊”資金已經存在的層面上。只要交易最終確定,他們就不會在乎花費幾百美元的費用。

創始人將不得不選擇為這兩者中的任何一個提供服務。對于大多數與NFTFi相關的創始人來說,關注后者可能對擴大規模至關重要。Metastreet.xyz是一個很好的例子,下面的圖表解釋了原因:

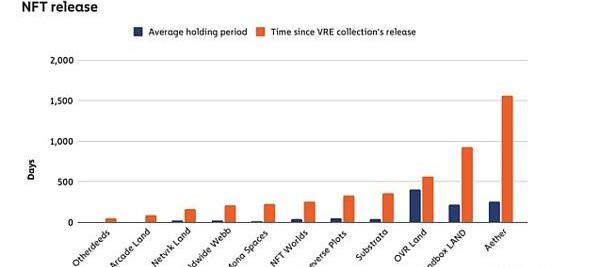

價值超過10萬美元的NFT相關交易數量目前正處于峰值。截至2022年4月末,每月有超過4000筆價值10萬美元以上的交易。對于企業來說,抓住這一交易量的一小部分,并在此基礎上收取哪怕是0.2%的費用都是非常有利可圖的。該報告還深入探討了元宇宙房地產的持有行為。

“在我們研究的11個項目中,有10個項目中用戶持有VRENFT的時間不到NFT集合上線時間的25%。在11個項目中,有6個項目的用戶持有的時間不到15%。換句話說,上述大多數項目中的VRE購買更適合被描述為投機。”

它顯示了元宇宙房地產類似于token工具的趨勢。人們目前購買它的目的是為了以更高的價格出售它。我很想在這里看到的一件事是,幾天內每個世界的房地產地塊達到歷史最高水平的平均時間,以及從那以后持續了多長時間。我推測目前房地產資產的ATH是在推出后的幾天內,而且它們不會隨著時間的推移而保值。我可以訪問一些metaverse數據集,所以我們稍后會深入研究。

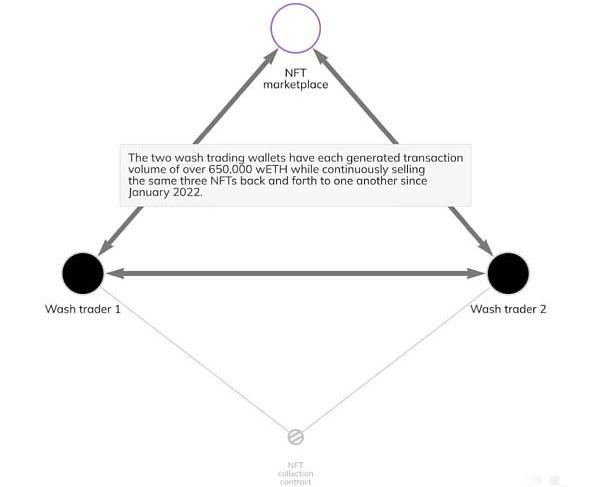

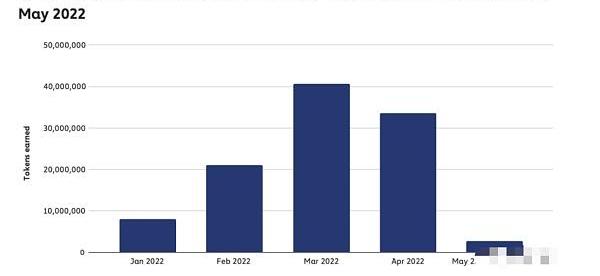

報告的其余部分涵蓋了有關UST脫鉤的信息。我暫時避免討論這個問題,但會對我見過的最活躍的washtrader進行總結。該報告提到了一個根據交易量獎勵token的“平臺”。我推測這是looksrare。他們在今年早些時候曾推出過一個token。

Washtrading通常是指人們在自己之間進行交易,以制造交易量的錯覺。在加密貨幣的情況下,一個人可以啟動數千個錢包來申請空投。這些washtrader明目張膽得令人印象深刻。他們做了大約65萬個ETH的交易量,彼此之間賣出和買入3個相同的NFT。

他們從未與任何其他賣家或買家有過互動。有關錢包設法花費了1.14億美元的汽油費,以獲得價值約1.855億美元的token。

我只是對該團隊沒有費心叫停這些獎勵感到困惑,因為在鏈上很容易看到這些垃圾交易。

總結

去中心化交易所的交易量已超過1萬億美元。

他們還有約55%的資產流向交易所。

NFT是散戶加入的關鍵部分。與NFT互動的錢包平均使用期限為10天,而DeFi為300天。

NFT也是增長最快的鏈上付費細分市場。在以太坊上從每年約5%增長到現在的25%

去中心化交易所有著可怕的權力法則。排名前5位的DEX占據了約85%的交易量。

借貸平臺的趨勢相同。Aave和DeFi共同控制通過借貸平臺轉移的約90%的資金。

從借貸平臺獲取的所有資產中,有50%流向了交易所

與DeFi相關的DAO平均擁有約1億的AUM。。

Chainalysis跟蹤的85%的DAO都將其資金存放在單一資產中。對于處理穩定幣的DAO來說,USDC比DAI更受歡迎。

低于1萬美元的交易占NFT交易頻率的90%以上。上一季度NFT的活躍買家和賣家約為75萬。

Tags:NFTCHAEFIDEFsnft幣最新進展blockchain公司介紹DeFinomicsPlenty DeFi

CPI數據破歷史新高。 有消息說美聯儲加息100基點的概率上調至81%,75基點的概率變成了19%。傳到市場當然是一片恐慌,人仰馬翻,做空的做空,割肉的割肉.

1900/1/1 0:00:00杠桿資金是一把雙刃劍,推動著周期的鐘擺向兩端運行。在牛市中,杠桿資金為資產價格的上升提供額外燃料,而在最近的下跌行情中,杠桿資金引發的連環清算與恐慌為加密世界蒙上了一片陰影.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:363.4億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:34.

1900/1/1 0:00:00以太坊合并是加密歷史上最強大的催化劑之一,它的到來正在迅速逼近。隨著以太坊逐漸走向工作量證明機制的終局,我們有必要了解一下以太坊合并后的PoS時代的10個重要特征:1.合并后,ETHL1費用不會.

1900/1/1 0:00:00Web2的早期承諾是建立在長尾理論的基礎上的。早在2006年,也就是Web2的早期,Facebook還是一個宿舍中的現象,雅虎在用戶生成內容方面進行有趣的收購時,克里斯·安德森在紐約時報上發表了.

1900/1/1 0:00:00來源:老雅痞 在一個物質豐富的世界里,注意力是最稀缺的資產。互聯網使分享文章、圖片和視頻比以往任何時候都更加便宜和高效,這創造了大量的數據。在計算機化的世界里,你的數據是驅動決策的燃料.

1900/1/1 0:00:00