BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD-0.48%

LTC/HKD-0.48% ADA/HKD-0.22%

ADA/HKD-0.22% SOL/HKD-0.43%

SOL/HKD-0.43% XRP/HKD-0.1%

XRP/HKD-0.1%作者:十文

受二級市場影響,5、6月融資活躍度銳減。

加密貨幣市場第二季度出現較大波動。

宏觀層面,美聯儲已確定加息75個基點至1.75%,單次加息幅度創1994年以來近三十年新高。加息背景下,投資者的交易情緒受挫,很可能會在經濟放緩之前拋售風險資產,這也為加密市場帶來了看空情緒。

從加密市場自身來看,5月Luna崩盤、UST脫錨不僅讓算法穩定幣的敘事走進了死胡同,還帶來了一系列連鎖反應。在幣價大幅下跌的情況下,機構的大量抵押資產面臨被清算,借貸市場規模急劇萎縮,三箭、Celsius、Jump、Hashed、Delphi等機構損失慘重,一些CeFi平臺也面臨用戶贖回壓力。

從數字上來看,整個DeFiTVL從2400多億美元急降至現在的720億美元,折損了70%。NFT市場的表現也不盡人意,市值從年初的350億美元降至223億美元,下降了36%。GameFi方面,曾經的P2E鏈游之王AxieInfinity,其游戲代幣AXS從最高點下跌了92%。

可以說,2022年第二季度,加密市場一片混亂。

但盡管二級市場屢創新低,一級市場的投資趨勢和主題正在形成,老牌機構和新的投資者迅速入場,在各個垂直領域尋找最佳投資機會。一級市場往往先于二級市場埋伏到熱點領域,也預示著一段“時差”后二級市場的投資風向。因此把握一級市場投融資情況,相當于為未來的二級市場投資提前布局。

俄羅斯前總統:2023年美元將輸給數字貨幣:金色財經報道,俄羅斯前國家總統梅德韋杰夫表示,數字法定貨幣將在明年普及,而美元將失去其全球儲備貨幣的地位。他在社交媒體上表示:“數字法定貨幣將被積極使用”,而“所有最大的股票市場和金融活動將離開美國和歐洲,轉移到亞洲”。

在即將過去的一年里,俄羅斯當局一直在努力擴大數字資產的法律框架,并監管加密貨幣,特別是在金融限制下將其用于跨境結算。雖然正在開發自己的數字盧布的俄羅斯銀行提議全面禁止該國的加密交易,但梅德韋杰夫在1月份對俄羅斯媒體表示,禁令可能會產生相反的效果。[2022/12/30 22:17:11]

回看Q2一級市場投融資活動,Odaily星球日報發現:

Q2融資數量為511筆,超過1億美元以上的交易數量達到28筆;

加密金融服務商與傳統金融行業聯系緊密,并在托管、結算、支付等領域上持續創新,因此得到了資本的更多關注;

從融資數量和金額來看,GameFi是各大投資機構布局的首選主題;

Q2季度共有11家機構參與了10次以上的投資;

AnimocaBrands參與投資41筆,是投資項目最多的一個機構;

SBI旗下加密交易所2021財年Q3稅前利潤同比增長83%:1月29日消息,日本金融巨頭SBI Holdings公布其截至2021年3月的財年第三季度財務業績。數據顯示,旗下加密貨幣交易所SBI VC Trade稅前利潤同比增長83%至66.95億日元(約合6418萬美元)。(JP.Cointelegraph)[2021/1/29 14:20:07]

傳統機構與企業布局Web3更傾向于交易支付、元宇宙和DAO。

注:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將Q2披露融資的所有項目劃進5大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括GameFi、DeFi、NFT、支付、錢包、DAO、Layer1、跨鏈以及其他等。

Q2融資數量為511筆,已披露總金額為127.13億美元

據Odaily星球日報不完全統計,2022年4月至6月全球加密市場共發生511起投融資事件,已披露總金額為127.1億美元,集中在基礎設施、技術服務商、金融服務商、應用和其他服務商賽道,其中技術服務商賽道獲得的融資金額最多,為35.83億美元。

聚幣Jubi將于2021年1月20日21:00上線MDX:據官方消息,聚幣Jubi將于2021年1月20日21:00(UTC+8)上線MDX(MDEX Token),MDX的充值提現已開放。在聚幣存入MDX可獲得存幣挖礦雙倍算力。

Mdex是一款基于資金池理念的去中心化交易產品,作為一個功能完備的DEX,同時我們也提出并實現了基于火幣生態鏈和以太坊公鏈的雙鏈DEX模型。融合火幣生態鏈交易費用低廉和以太坊生態圈繁榮的優勢,支持流動性挖礦和交易挖礦的“雙重挖礦機制”。[2021/1/20 16:36:29]

在所有融資事件中,融資規模超過1億美元以上的交易數量達到28筆。其中基礎設施賽道3筆,技術服務商賽道5筆,金融服務商賽道12筆,其他服務商賽道3筆,應用賽道5筆。

據CBInsights發布的2022年一季度區塊鏈報告顯示,今年第一季度區塊鏈行業融資規模達到92億美元,區塊鏈投融資交易數量共461筆,其中融資規模超過1億美元以上的交易數量共28筆。

成都力爭到2022年在政務服務等領域打造30個區塊鏈應用示范場景:10月29日,成都市發布《成都市區塊鏈應用場景供給行動計劃(2020—2022年)》。按照這一計劃,成都將力爭到2022年,在政務服務、城市治理、新消費等領域打造30個區塊鏈應用示范場景,建設2-3個區塊鏈產業集聚發展區,將成都建設成為區塊鏈技術創新先發地、區塊鏈產業創新發展示范區。(中國青年報)[2020/10/30]

相比之下,Q2一級市場投資活躍度有一定提升。而金融服務賽道與傳統金融行業聯系緊密,并能夠在托管、結算、支付等領域持續創新,為金融行業的增長提供支持,因此得到了更多的關注。

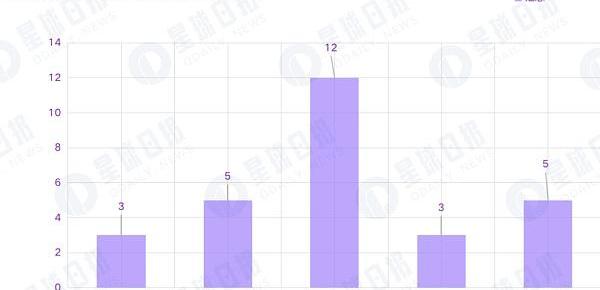

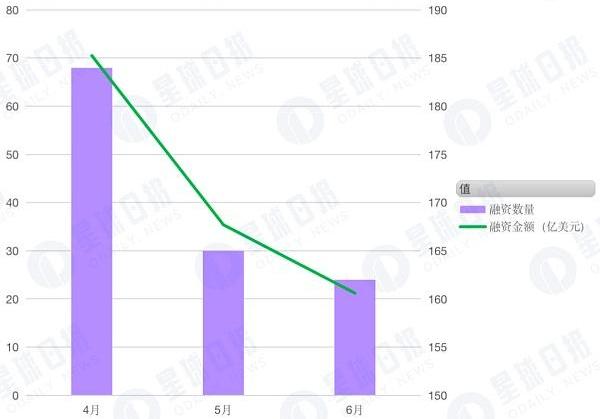

受二級市場影響,5、6月融資活躍度銳減

5、6月份加密市場受到Luna崩盤以及各大機構資不抵債等消息的影響較大,市場情緒持續低迷,場內資金損失嚴重。反應在投融資上可以看出Q2融資數量和金額呈現加速下滑的態勢,融資活躍度較低。4月共有184筆融資,融資金額約70.5億美元,5月共有165筆融資,融資金額約為35.4億美元,6月共有162筆融資,融資金額約為21.2億美元。

2020減產幣種行情播報:金色財經數據顯示,11個減產幣種今日6漲5跌。HPT(0.004698美元,+5.78%)、BSV(175.36美元,+4.33%)領漲;XZC(3.32美元,-3.67%)、BEAM(0.28美元,-2.80%)領跌。[2020/3/22]

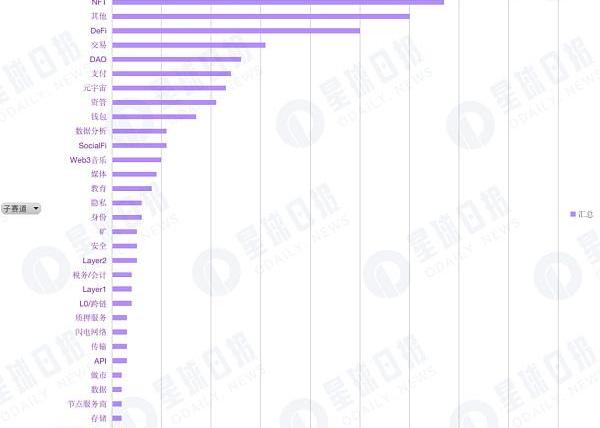

GameFi和NFT更受資本青睞

從子賽道融資數量分布來看,GameFi的相關應用場景和基礎設施以及技術解決方案獲得了許多大型機構的關注和布局,也是最受資本方青睞的賽道,共獲得了82筆融資,總計占融資總量的16%,位列第一。其中對GameFi技術服務的投資共有9筆。

盡管GameFi在短暫的繁榮之后出現了大量資金盤項目,給人“曇花一現”的錯覺,但從融資情況來看,對GameFi應用和基礎設施的著重投資,也預示著資本對GameFi仍有較高的期待。

同樣獲得資本青睞的還有NFT賽道,共獲得67筆融資,位列第二。隨著NFT市場的不斷擴大,其生態系統也在不斷完善。尤其當NFT與IP孵化和版權商業化結合后,NFT也成為了機構品牌營銷和對外宣傳的重要手段。并且自從數字藏品爆發以來,消費者對數字藏品這一新型的收藏方式的接受度也越來越高,NFT也正在迎來加速發展期。

此外,其他子賽道的融資消息也很活躍,共有60筆,位列第三。在這一大類中包含了孵化、咨詢、營銷、技術開發平臺、鏈上監測、碳信用、積分獎勵等領域。從中也能看出一個積極、明顯的特征:投資機構正在積極拓展新方向,不斷擴大Web3的使用場景和與終端用戶的對話機會。

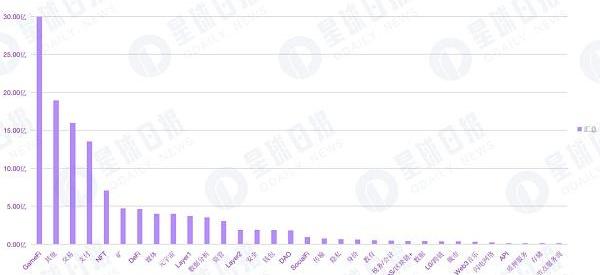

從子賽道的融資額來看,GameFi融資金額遙遙領先,高達29.96億美元,占全行業融資總額的23.5%。交易和支付領域也有不俗的表現,分別以16億美元和13.53億美元位居第三和第四,而鏈上存儲、數據以及鏈改等技術服務關注度較低。

另外,在以太坊升級之前,Layer2被認為是在不犧牲去中心化和安全性的條件下,能夠實現更快的交易速度和更大的交易吞吐量的主要途徑。因此Layer2領域也一直備受期待。但是根據數據表明,Layer2在本季度的融資表現并不理想,僅有5個項目獲投,獲投金額為1.9億美元。

而與去年各機構紛紛發起專項基金,投資、孵化DeFi項目相比,在經歷了安全漏洞、代幣供給機制以及下跌市場中的清算等問題時,投資機構對?DeFi的投資也更加謹慎理性一些。

單筆獲投金額最大為20億美元

在大量資金涌入市場時,頭部項目的估值也被不斷拉高,業內單筆融資的最高紀錄被多次打破。依照特定賽道劃分,各垂直領域單筆獲投金額最大的項目如下:

基礎設施賽道,在礦業領域,專注于比特幣挖礦業務的初創公司CrusoeEnergy完成了由G2VenturePartners領投的3.5億美元融資。

技術服務商賽道,在GameFi領域,游戲開發商EpicGames以315億美元估值完成了20億美元的融資以構建元宇宙,這也是目前加密市場規模最大的單筆融資。是否會在其計劃中發揮作用。)

金融服務商賽道,USDC發行方Circle完成4億美元融資,繼續為推動全球經濟轉型努力。

其他服務商賽道,足球媒體初創公司OneFootball完成3億美元D輪融資,并與AnimocaBrands、LibertyCityVentures成立新合資企業OneFootballLabs,以探索體育+NFT的發展。

在應用賽道,有三個項目同時獲得該賽道最大融資金額,分別是NFT項目Genies、元宇宙項目Improbable和鏈上求職項目Naetion,獲投金額各為1.5億美元。

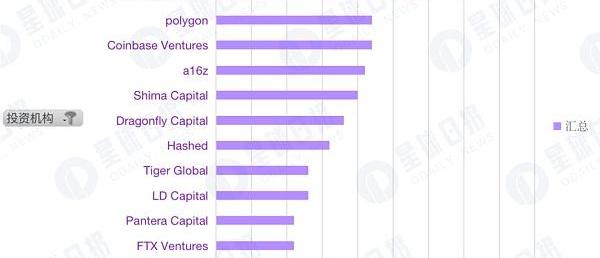

出手10次以上的機構有11家

隨著融資數量的增長,投資機構的格局也在發生變化。Q2季度共有11家機構進行了10次以上的投資,其中AnimocaBrands參與投資41筆,位列第一,其他投資機構包括Polygon22筆、CoinbaseVentures22筆、a16z21筆、ShimaCapital20筆、DragonflyCapital18筆、Hashed16筆、TigerGlobal13筆、LDCapital13筆、FTXVentures11筆、PanteraCapital11筆。

值得注意的是,Polygon作為一個新晉競爭生態加快了對一級項目的投資布局,并相對看好支付、GameFi和DAO賽道。

此外,Q2還有不少傳統機構與企業參與了加密市場融資,包括Tencent、軟銀、富達國際、貝萊德、高盛、紅杉資本等,他們投資的領域主要集中在交易支付、元宇宙和DAO,更偏向于合規性強的領域。

6月22日,dYdX在其官方博客發布長文《關于DyDx鏈的介紹》,dYdX將在今年年底完成V4版本的升級,構建基于CosmosSDK和Tendermint共識的應用鏈.

1900/1/1 0:00:00原文來源:altcoinbuzz誰是第一家購買比特幣的上市公司?事實上,就是大名鼎鼎的全球商業智能軟件開發商MicroStrategy.

1900/1/1 0:00:00來源:老雅痞 有些人不使用Web3——或者他們不想使用Web3是有原因的,你會認為進步的問題并不是一個真正的問題.

1900/1/1 0:00:00元宇宙是時下很熱的一個詞兒,百度上的相關網頁超過一億,足見其非常火爆。據彭博行業研究報告,預計元宇宙2024年將達8000億美元的市場規模;普華永道則預測,元宇宙2030年將達1.5萬億美元的市.

1900/1/1 0:00:00原文作者:MichaelDempsey原文編譯:Blockunicorn關于風險投資戰略的轉變,以及NFT基金如何成為風險投資者下一次和潛在最終戰略定位轉變的早期信號.

1900/1/1 0:00:00報告分為上中下三篇發放:上篇闡述報告的第一章節探尋人類交易史的意義和第二章節歷史背景;中篇敘述證券交易所、加密貨幣交易所和去中心化交易所的技術發展;下篇說明三種交易所市場結構的形成與演進、突破性.

1900/1/1 0:00:00