BTC/HKD+1.33%

BTC/HKD+1.33% ETH/HKD+2.97%

ETH/HKD+2.97% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+2.93%

ADA/HKD+2.93% SOL/HKD+5.32%

SOL/HKD+5.32% XRP/HKD+3.91%

XRP/HKD+3.91%現在再看 SushiSwap,它遠沒有剛面世時的光鮮了。

最開始,Uniswap 的進化、社區掠奪 VC 等點評一度將 SushiSwap 捧至神壇,在經歷創始人被爆控制價值 2700 萬美元的 SUSHI 代幣、套現離場,存在治理雙花漏洞,以及控制權突然轉交給 SBF 等等魔幻場景后,SushiSwap 的故事開始逐漸走下坡路。

不過,接踵而至的各種 Swap 仿盤,發行的各種 meme 代幣,也讓「Uniswap 必須要發幣」的觀點深入人心,不少人認為,沒有平臺幣是 Uniswap 的最大弱勢。

撥開市場上的泡沫和情緒,單看 DEX 和 AMM 這個賽道,我們提出一個疑問,Uniswap 真的需要發幣嗎?

目前來看,Uniswap 還有遠比發幣更重要的事情。

只有 500 行代碼的 Uniswap,早已成為 DeFi 領域中不可或缺的一環。

最開始,Uniswap 是因為上幣的速度受到關注,項目方的融資與上線同時進行,項目方將幣總量分配成幾份,其中自留一部分,放在 Uniswap 上一部分,向兩個池子注入資產,相當于自定一個價格,然后就能交易了。「最快 10 分鐘」就能完成,「成本大概只需要花費 0.3 個 ETH。」

這種方式直接沖擊了原來區塊鏈項目運作的模式,新項目上馬的成本越來越低,一大批項目泥沙俱下。

從最初潛力項目的誕生地發展到如今,Uniswap 的地位也悄然發生著變化。Uniswap 成為了流動性挖礦中的重要一環:無論新老項目方想做流動性挖礦,都會先去 Uniswap 上線交易對,吸引用戶為池子注入資金,在獲得相應代幣后再進行挖礦。

金色晨訊|7月11日隔夜重要動態一覽:21:00-7:00關鍵詞:烏克蘭、標普500、以太坊2.0、Telegram

1.加密金融應用程序Plutus否認遭到黑客攻擊。

2.烏克蘭黑客通過出售政府數據庫信息換取加密貨幣。

3.比特幣與標普500指數的一年期相關性創歷史新高。

4.V神:不認為以太坊2.0第0階段2021年才能上線。

5.建設銀行中企云鏈首筆“區塊鏈再保理”落地

6.荷蘭鹿特丹港試點基于區塊鏈的海運集裝箱裝卸項目。

7.美國法官:Telegram敗訴對Kik案沒有約束力。[2020/7/11]

為資金池提供流動性獲得平臺的手續費分成,早已不足以滿足投資者的需求。當 DeFi 項目發行代幣/治理代幣的玩法流行開來,Uniswap 升級版的 SushiSwap 宣布引入代幣激勵機制時,很多人開始蜂擁而上。

剛完成遷移的時候,SushiSwap 的總鎖倉量一度上漲至 15 億美金,而 Uniswap 則下調至 4 億美金,讓人錯以為是 SushiSwap「搶」走了后者的流動性,有人甚至斷言:只有趕快發幣才能「拯救」Uniswap。

實際上,在 SushiSwap 出現前,Uniswap 的鎖倉量已經達到 4 億,在 SushiSwap 遷移完成后,Uniswap 的鎖倉量還是 4 億美金,SushiSwap 并沒有搶走 Uniswap 的流動性,多出來的近 10 億美金流動性原本就是 SushiSwap 帶來的,這只能說明發幣確實在短期內引發了鎖倉量的暴漲。

金色相對論丨《穩字當頭,帶你了解去中心化錢包的安全性》:今日17:00以“《穩字當頭,帶你了解去中心化錢包的安全性》”為主題的金色相對論將準時開始,本期金色相對論由金色財經內容總監主持,邀請到金色財經合伙人、火幣集團VP、慢霧科技合伙人、上海挖易CEO,帶大家一起了解去中心化錢包的安全性。詳情點擊原文鏈接或掃二維碼進群參與話題討論。[2020/4/7]

而看現在的 SushiSwap 的鎖倉量和幣價早已不再巔峰,發幣似乎也沒有讓這個 DEX 有比 Uniswap 更光明的未來。

在最早一批關注到 Uniswap 大遷徙趨勢的從業者看來,發幣其實并不是擺在 Uniswap 面前最緊要的事情。

在 SushiSwap 靠發幣吸引 Uniswap 上的 LP 遷移的時候,大家就在猜想 Uniswap V3 版本會不會同樣靠發幣來搶回流量。在 SushiSwap 正式遷移 LP 的當天,Uniswap 創始人 Hayden Adams 發了一張 Uniswap 新 Logo 的圖片,有不少人猜想 V3 一定會伴隨著平臺幣的公布。

但是 Uniswap 真的需要發幣么?或者說,發幣是不是 DEX 成為頂流的必要條件?

「發幣不是 Uniswap 目前必須要做的事情。」去中心化資產篩選平臺 Tops 創始人李鳴表示。

在發幣已經成為很多 DeFi 項目標配的情況下,SushiSwap 順應「趨勢」的做法確實受到了市場的追捧,在 SushiSwap 之后,很多類似的仿盤也很快上線,營造出了一種發幣的項目能取代 Uniswap 的情景,但實際情況并非如此。

金色講堂 | 呂國寧:區塊鏈落地的最佳切入點是金融公鏈:在今日舉行的金色講堂第19期《2020金融公鏈如何落地》中,Nervos聯合創始人呂國寧表示,區塊鏈落地的最佳切入點是金融公鏈,分享三個基于區塊鏈發展金融公鏈的優勢。第一個金融公鏈的優勢是歷史機遇,以區塊鏈為基礎的金融基礎設施有非常大的機會實現彎道超車。以區塊鏈作為金融基礎設施有極大的優勢,為什么 Libra 那么受到關注,因為這套系統可以直接帶來一個全球化的跨境支付體系,并且效率比現有的傳統跨境支付體系比如 SWIFT 效率要高,而成本則低很多。所以我們可以做出清晰的判斷,尤其是在一些金融基礎設施不完備,不發達的局部地區或者國家,區塊鏈作為金融基礎設施擁有巨大的潛力。第二個金融公鏈的優勢是技術優勢。區塊鏈帶來的公共賬本,共識機制,可以在多方參與的情況下,以最低的成本達成協作。第三個金融公鏈的優勢其實是合規和監管帶來的機會。正視區塊鏈作為金融基礎設施,要推動落地,就要正視監管和合規,這不是對錯,理念的問題,因為現實世界中你要面對的問題真的是非常復雜的。[2019/12/25]

在李鳴看來,僅從 Uniswap 的 Swap 本身的效率和交易方式來看,它還遠沒有上升到能跟 CeFi 相提并論的地步,仍然有不小提升空間和優化的余地,「最突出的問題是無常損失,一些項目方已經開始通過做市的方式『收割』用戶,但用戶還沒有察覺到這種行為。」

刷量是中心化交易平臺默認的做法,如今,這種玩法也開始蔓延到 DEX。

一線從業者王佳也告訴律動 BlockBeats,目前 Uniswap 已經出現了越來越多專門針對流動性池交易的做市商,為了吸引用戶關注,讓數據更好看,項目方開始意識到 Uniswap 上的交易對也需要刷量了。

分析 | 金色盤面:USDT 對于BTC價格波動有一定參考價值。:金色盤面綜合分析:USDT/CNY價格6.84,在8月2日創出6.92新高后呈現震蕩回落,而同期BTC價格也在8月4日見底后,穩定在7000附近。對比USDT之前走勢,可以看出對于BTC價格波動有一定的參考價值。[2018/8/7]

「和 CEX 做法一樣,只是整個過程更透明了。」

由于交易者的一切操作行為都被記錄在鏈上,項目方做市的成本和風險也比原來更高,「之前交易所做市就是后臺的一串數據,但現在 Gas 手續費也是一筆不可忽視的開銷」,「之前做市商只需要獲得操作權限,無法控制資金,但到 DEX 后,做市商需要持有資產才能操作,這導致目前項目方還只是小額度操作,不敢輕易玩大額。」

辨別的方法只需要看成交記錄中,同一個地址有沒有出現多次來回的交易。這意味著,面對不少剛上線就創造幾十倍、上百倍漲幅神話的項目,投資者更需要多加辨別,因為這很可能是項目方自導自演,就為了吸引用戶接盤。

除了可待提升的交易效率,目前圍繞在 Uniswap 周圍的問題還有很多,比如在 Uniswap 上面設置的流動性池子是不是資金量越大越好,設置多個池子的滑點會不會更低、LP 的收益會不會更好,代幣的定價和成交方式還有沒有優化空間等等問題,這些都仍然是需要 Uniswap 團隊花費更多的精力去思考和解決的。

「現在用戶在 Uniswap 上只能看到流動性、交易量等基礎數據,但實際上,流動性池子的數量、交易筆數的變化等數據可能會對價格產生更大的影響,或者說是更明顯的漲跌信號。」這些板塊在 Uniswap 都還沒有完善,也正因為市場還存在空白,才出現了市面上那「近 20 個」專做 Uniswap 交易體驗的團隊。

金色財經獨家分析 各國假借“區塊鏈”“加密貨幣”之名的詐騙案件頻發 投資者需理性對待加密貨幣投資:金色財經獨家分析,今日,澳大利亞競爭與消費者委員會(ACCC)發布數據,澳大利亞在2017年因加密貨幣詐騙造成的損失達210萬美元。此前,法國波爾多地區出現比特幣詐騙案,受害者人數多達15人,其中一位受害者被騙高達70萬歐元(約合人民幣528.72萬元)。早些時候,日本有12人因詐騙比特幣被日本逮捕,涉案金額高達1.9億日元。加密貨幣帶來財富增長的論斷驅動了越來越多的人入局,眼中只有利益回報的投資者警惕性自然松動,這也給了詐騙團伙趁機而入的機會。目前行業發展還處在初期,區塊鏈項目質量參差不齊,對加密貨幣投資者而言可謂是前有狼后有虎。投資者還需謹慎對待,才能在加密貨幣投資這條路上獲得相應的回報。[2018/5/21]

除了交易體驗的優化,李鳴還提到,從開發者的角度看,目前 Uniswap 對那些基于其開發相應衍生工具或功能的團隊來說還是不夠友好:「有時候 Uniswap 提供的數據不夠及時,或者缺漏、錯誤,甚至就沒有相應的數據。」

選擇交易平臺,投資者最終目的是要發現好資產、獲得高收益,但如果只是單純復制 Uniswap 代碼,僅僅只加上代幣激勵模型,而不是對業務本身進行優化、改進的項目,即便短時間成功了,也很難保持長青。

我們可以思考一個簡單的問題,你發一個幣,是選擇上 Uniswap 呢?還是上其他仿盤 Swap 呢?

「Uniswap 還是有品牌的。」去中心化衍生品交易平臺 MCDEX 創始人劉杰的觀點可以代表一大部分人。

而各種 Swap 的仿盤一度讓投資者以為自己被賦予了與 VC 或者項目方團隊平起平坐的資格,但實際上,流動性挖礦并不公平。

現在的 DeFi 流動性挖礦,在社區驅動的精神下,打著無預挖、無私募、無 VC 的旗號,營造著「公平」的概念,給大家傳遞這一種「不會有人割你」的信號。不少人認為,自己只是挖礦,做二級市場的賣方,不會在二級市場接盤,風險很小,收益還會遠超預期。

但真的嗎?流動性挖礦真的絕對公平嗎?那些發幣的項目真的不賺錢嗎?

一定不是的,他們至少有三種賺錢方式。

首先是收割流動性提供者(LP),更準確的說,項目方看中了 LP 手中的 ETH。

在 AMM 機制中,LP 做市需要在兩個池子內增添等量的資產,比如在 ETH/USDT 這個池子做市,在 ETH 池子添加 1 ETH,在 USDT 就要添加 1 ETH 等值的 360 USDT,才能成為 LP。如果 ETH 下跌 20%,LP 手中的 ETH 會變多,而 USDT 會變少,以達到 1:1 等量以及池子流動性乘積等于常量,這會造成無常損失。

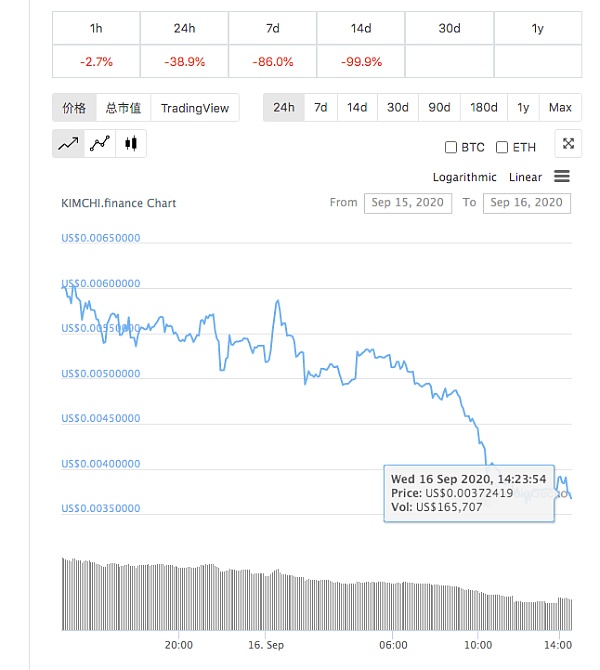

但極限情況下,當池子中一類資產的價格暴跌,那么 LP 手中相應的幣就會越多,而另一個池子的幣就會越少。比如 KIMCHI 泡菜這個項目,在 KIMCHI/ETH 這個池子中做市的 LP 就屬于被收割的一方。

KIMCHI 價格短時間內一路暴跌,該池子中的 LP 手中 KIMCHI 越來越多,ETH 越來越少,同時 KIMCHI 的價格越來越低,LP 的 ETH 被收割。這本屬于無常損失的一種,但當池子內代幣出現極端情況時,無常損失已經升級為被收割。

當然這種情況只會在提供挖礦代幣流動性的池子中才會出現,比如 SUSHI/ETH、KIMCHI/ETH,LP 如果選擇的是其他池子就可以大概率避開這種風險,但項目方并不會讓你這么做。

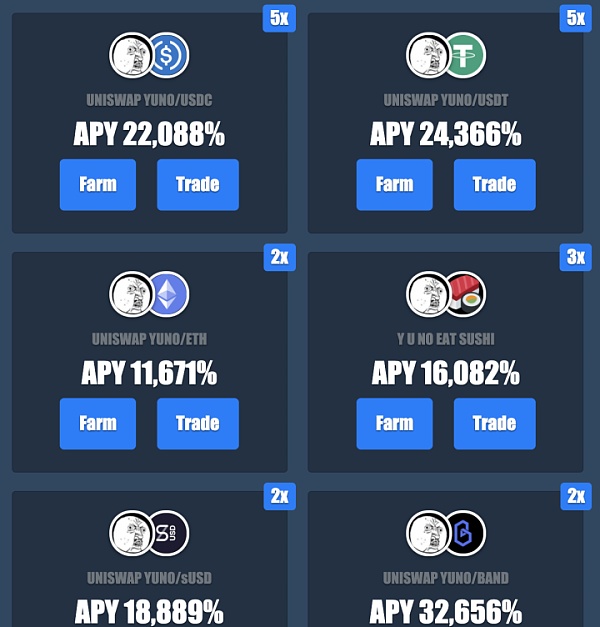

在挖礦設計中,項目方會把這類的池子獎勵設計得遠超其他池子,比如高達 5 倍的獎勵,LP 在這個池子的挖礦效率是其他池子的 5 倍,不了解風險的用戶,很容易被高額回報吸引進場。

此外,項目方甚至會增加若干個包含此類挖礦代幣的池子,年化收益給到數百倍。比如 YUNO 項目,8 個挖礦池子中,有 6 個池子需要 YUNO 才能挖礦,這樣的情況下,LP 被收割的概率是 75%。

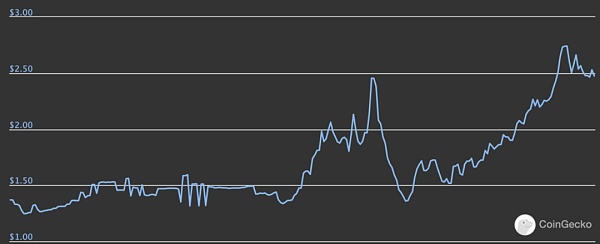

私貨一般指的是小眾幣種,一般流動性挖礦會采用主流幣,但某些項目方會用小幣種挖礦,以起到拉升小幣需求量帶火的目的。比如前段時間大火的 KIMCHI。

有意思的是,KIMCHI 的 farm 僅選擇了 YFI、BAND、ETH 這三個較為主流的代幣,其外還暗自夾帶私貨,不僅調高了 KIMCHI 代幣的收益百分比,還有一個并不流行的 TEND 代幣也進入代幣池,這導致了 TEND 代幣從 1.2 美金最高漲至 2.7 美金,短時間漲幅高達 125%。

另一個隱含的玩法是項目方通過收取一部分挖礦的獎勵獲取利潤。

在很多 DeFi 項目中,一般是挖礦獎勵的 10% 會被項目方收走,相當于交了鑄幣稅。麥子錢包的產品經理陸遙遠將這種行為定義為「收礦稅」模式,典型的例子是 SUSHI,這也是 SushiSwap 創始人 Nomi Chef 砸盤套現 1.8 萬 ETH 的資金來源。

由于 SushiSwap 已經是市場關注的焦點,社區會時刻監控到創始團隊的一舉一動,但更多的項目方很有可能是在收取礦稅之后,一步步套現離場。

還是剛才的問題,如果你是項目方,如果你們的代幣想要上線流動性挖礦玩法,你會去 Uniswap 還是去 SushiSwap?

通過搶先發幣,SushiSwap 和其他 Fork 項目確實在短時間內獲取了市場的廣泛關注,但這種搭便車的行為似乎沒讓這些項目建立起堅固的護城河。

「短時間發幣行為,確實可能讓很多投資者興奮。」李鳴認為,但如果 Uniswap 要想扮演一個行業標桿的角色,那它還是要不斷地優化自身的效率和產品,才能真正讓自己與同類產品拉開差距,也讓自己成為整個 DEX 標準的制定者。

走得更快,不如走得更遠。如今,憑借發幣完成冷啟動的 SushiSwap 也陷入如何讓代幣上漲的泥潭,或許,早早看到這一點的 Uniswap 團隊才沒有將發幣作為當務之急。

應受訪者要求,文中出現的王佳為化名。

原標題:Uniswap不需要發幣

Tags:SWAPUNIUniswapUSHI幣圈swapuniarts幣怎么購買Uniswap FinanceSUSHIBEAR價格

盼望著,Uniswap 終于發行代幣了。據官方消息,Uniswap宣布其協議治理代幣UNI現已在以太坊主網上發布.

1900/1/1 0:00:00要說過去幾天市場上有任何預示,那就是大家開始對最近的 DeFi 分叉潮出現幻滅感。SWRV、CREAM 和 SUSHI 等近期熱門 DeFi 分叉相比過去七天幣價下跌了 30%,有些跌幅甚至高達.

1900/1/1 0:00:00吳說區塊鏈獲悉,9月14日,國家企業信用信息公示系統顯示北京比特大陸科技有限公司法人再次更換,由詹克團變回吳忌寒.

1900/1/1 0:00:00DeFi有泡沫嗎?有,但誰又沒有呢?如果有泡沫,DeFi的泡沫肯定不是最大的那個!截止到藍狐筆記寫稿時,按照Coingecko的統計,DeFi市值大約是135億美元,XRP市值大約104億美元.

1900/1/1 0:00:00暴走時評:最初,是比特幣。有比特幣的出現孕育了一個新的產業。加密領域。區塊鏈世界。比特幣催生了成千上萬種新的資產,以及與這些資產互動的新形式。比特幣實現了這兩件事.

1900/1/1 0:00:00今年第三季度,整個市場的目光始終沒有離開過DeFi。Yield Farming(收益農耕)不止推動了借貸產品快速發展,還推動了AMM DEX(自動化做市)?、穩定幣、合成資產等其他細分業態快速發.

1900/1/1 0:00:00