BTC/HKD-3.79%

BTC/HKD-3.79% ETH/HKD-5.36%

ETH/HKD-5.36% LTC/HKD-3.56%

LTC/HKD-3.56% ADA/HKD-7.01%

ADA/HKD-7.01% SOL/HKD-10.7%

SOL/HKD-10.7% XRP/HKD-6.55%

XRP/HKD-6.55%

如何以NFT為抵押物進行高效的融資?本文從定價機制和交易對手模式兩個不同層面介紹了各種不同方式的優缺點,為希望了解如何對NFT這種高波動性低流動性的資產定價的讀者提供了入門的科普。

在過去一年里,我們都見證了NFT領域波瀾壯闊的發展,但我們也意識到一個不可被忽視的事實:當我們的投資組合擁有更多的NFT時,流動性就越差。當快速發展的NFT技術帶來越來越多新奇的應用時,對NFT進行金融化來提高資本效率的需求也就越來越大。

NFT是一種很像房地產的低流動性資產。在傳統領域中,不動產通常都會被作為貸款的抵押品,用戶可以把資產抵押出去,來獲得借款。我們可以把以NFT作為抵押品支撐的貸款想象成房屋抵押貸款,用戶能夠通過使用這些低流動性的資產作為所做貸款的抵押物來借出或借入資金。促進這一過程的中間媒介被稱為NFT抵押貸款和借貸協議。在本報告中,我們將重點討論圍繞此類協議的研究,包括定價機制和基于交易方的不同類型的方法。

Hodlnaut:新加坡警隊商業事務局扣押的賬戶將被釋放:7月31日消息,加密借貸平臺Hodlnaut公布在7月25日舉行的一場處置調查聽證會上,法院批準了新加坡警隊商業事務局(CAD)所尋求的命令,即,新加坡警隊商業事務局(CAD)扣押的賬戶將被解除或釋放,該公司于2022年7月14日轉入SPF的1000萬加密貨幣(暫未說明是否是美元價值)將交付給Samtrade的清算人。法院進一步指出,處置調查的結果對于一方擁有這些加密貨幣的權利并不是決定性的。

2022年11月份,新加坡警隊商業事務局發布公告稱,正對陷入困境的加密貨幣貸款平臺Hodlnaut及其董事可能存在的欺詐行為展開調查。[2023/7/31 16:09:22]

滿足抵押品要求的NFT需要圍繞其價值形成足夠的共識,達到主流認為其價值不會很快消退的程度。這需要高交易量和創造者的良好聲譽,兩者缺一不可。一些最受認可的NFT抵押品包括CryptoPunk、BAYC、MAYC、Azuki和Doodles,這些也是所謂的“藍籌”NFT系列。如果我們把這些“藍籌”NFT比作房屋貸款中的房產,那它們無疑是一線城市,而具有最稀有特征的“藍籌”NFT則是一線城市中的豪華住宅區。

質押者流動性釋放協議Ion Protocol完成200萬美元融資:7月14日消息,質押者流動性釋放協議Ion Protocol完成200萬美元Pre-Seed輪融資,本輪融資由Portal Ventures和SevenX Ventures聯合領投,Bankless Ventures、Hashed、Foresight X、Maelstrom Fund、Alexander、The Daily Gwei創始人Anthony Sassano和Syncracy Capital聯合創始人Ryan Watkins等參投。[2023/7/14 10:54:40]

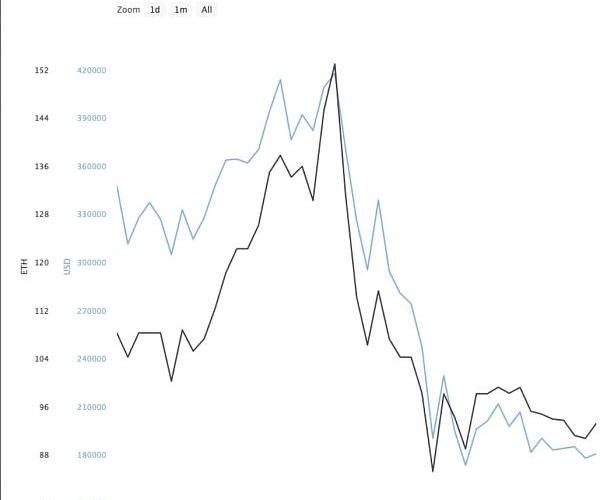

然而,NFT是高度波動的資產,即使是"藍籌"藏品的價值也可能會出現大幅波動。在Otherdeedmint之前,BAYC的地板價已經創下了以ETH計價的歷史新高,之后又出現了超過50%的跌幅。NFT抵押借貸協議在設計中面臨的一個長期挑戰是:如何無偏見地確定底層資產NFT抵押品的價值?現有的參與者已經采取了一些不同的解決方案:

數據:本周有6種代幣將迎來解鎖,總計釋放價值超3000萬美元:5月1日消息,Token Unlocks數據顯示,本周有6個加密項目將進行代幣解鎖,總計釋放價值超3000萬美元。

Acala(ACA)將于5月1日15時解鎖27,433,333枚代幣,價值約230余萬美元,占總供應量的2.743%;

1inch(1INCH)將于5月1日20時解鎖21,429枚代幣,價值約1萬美元,占總供應量的0.001%;

Nym(NYM)將于5月3日8時解鎖73,750,000枚代幣,價值約1650萬美元,占總供應量的7.375%;

Liquity(LQTY)將于5月5日8時解鎖657,350.92枚代幣,價值約119萬美元,占總供應量的0.657%;

Galxe(GAL)將于5月5日20時解鎖7,614,266.67枚代幣,價值約1370萬美元,占總供應量的3.807%;

Tornado Cash(TORN)將于5月7日11:29:50解鎖175,000枚代幣,價值約140萬美元,占總供應量的1.75%。[2023/5/1 14:36:28]

聲音 | 深圳商報頭版評論:大灣區聯手在數字貨幣等協同創新,將釋放前所未有的體制活力:12月12日,《深圳商報》頭版刊發評論員黃青山的文章“整合優勢資源 服務實體經濟”。文章表示,“金融+科技”,是未來全球金融的增長點,是深港澳共同發力的產業制高點。各方發力,粵港澳大灣區聯手在金融互聯互通、數字貨幣、區塊鏈、人工智能、移動支付、人民幣國際化、跨境金融監管、資本市場改革等領域協同創新,將釋放前所未有的體制活力和區域增長動力,將提升整體應對全球經濟復雜氣候的抗風險能力。[2019/12/12]

https://www.coingecko.com/en/nft/bored-ape-yacht-club

“

時間加權平均價格法

像Chainlink這樣的預言機可以獲取并公布銷售價格和地板價的時間加權平均價格,從而創建這樣一個混合的價格來評估NFT的價值。這樣的模型可以通過在預定的時間段內取多個價格的平均值來減少異常事件對價格的影響,從而增加潛在的惡意操縱價格的難度。

分析 | OKEx投資分析總監K爺:BTC上攻乏力、BAKKT悲觀情緒釋放導致本輪暴跌:關于比特幣暴跌,有人認為OKEx與CME兩大合約交易平臺季度合約即將到期是引發暴跌的原因之一,對此金色財經采訪了OKEx投資分析總監K爺。K爺表示,首先,我們要明確,一切資產價格的暴跌都是市場行為。OKEx和CME作為BTC合約的主要交易所,的確擁有大量的投資用戶,當市場因為某周原因形成集中性買入或賣出時,OKEx和CME的成交量的確會出現巨增,形成引爆市場的現象。當然,交割日的臨近會讓一部分用戶形成集中性交易,但也有更多的投資者會主動選擇在更有利的時間、價格進行平倉或移倉。例如9月13日的行情。我認為本輪行情的下跌主要誘因是:

技術分析,BTC在經歷長3個月的盤整,多次上破阻力失敗,最終失守9880(OKEx季度合約報價),形成勢如破竹的下跌。

市場對BAKKT交易所的悲觀情緒釋放,尤其是大戶和機構投資人。BAKKT的合作伙伴以及其傳統金融的背景,讓市場產生非常高的預期,認為BAKKT會再次打開傳統投資機構的“資金保險箱”。但實際結果讓市場大跌眼鏡,截止9月25日,上線三天總成交215枚BTC(是OKEx季度合約24H成交量的16000分之一,是OKEx永續合約24H成交量的620分之一),明顯大量的傳統機構并未通過BAKKT入場BTC,沒有新增資金的加入,形成對未來行情的負面情緒,造成拋盤。[2019/9/25]

然而,在NFT的估值中使用TWAPs有一些主要的缺點:TWAPs只能應用于市場活躍、交易量大的NFT產品,只有這樣的NFT比較不容易受到針對價格預言機的攻擊。TWAPs方法的資本利用率也較低,因為協議傾向于設置一個較小的資產抵押率,以避免極端市場情況的影響。

例子:BendDAO、JPEG’d、DropsDAO、PineProtocol、DeFrag

“

用戶估價法

在用戶估價法中,NFT的定價是基于用戶給出的價格預測得到的。這種讓用戶進行估價的方式可以適用于更廣泛的NFT收藏品,因為它不需要像TWAPs那樣對NFT的質量進行非常嚴格的限定。通過對個人或者策展委員會進行一定的激勵,可以實現對NFT進行比較公允的價格發現。然而,這種估價方法需要對估價者進行獎勵,其估值成本明顯高于其他方法,過程效率較低,結果可能不準確。

例子:TakerProtocol、UpshotV1

“

流動性池估價法

用戶估價法最重要的問題之一就是其無法為NFT提供實時價格。而在流動性池估價法中就不存在這個問題了。在這個方法中,每一個投入協議的NFT都被池子中的有效貸款人積極交易,從而在NFT上產生恒定的現貨定價,等于池中的總ETH。一旦NFT被借款人鎖定在一個池子里,交易者就可以開始向池子里存入ETH,以使NFT達到他們認為的價值。如果NFT在公開拍賣的情況下被高估,交易者可能會失去其ETH;在NFT被低估,交易者將在池子中放入ETH來填滿池子,直到他們認為達到該NFT的真實市場價值,以努力在出售中獲得利潤。通過鼓勵交易者在NFT池子進行投機,NFT的估價會通過這樣動態的方式變成更準確。

例子:Abacus

雖然上面有些例子并不屬于NFT借貸協議的范圍,但這些定價機制在決定貸款金額上限和確定是否要對抵押品進行流動性清算方面發揮著至關重要的作用。一旦NFT的價值被確定,根據交易對手方的類型,這些協議可以分為兩種模式:

“

點對點借貸

這種方法在理論上適用于所有的NFT,而且更容易就NFT的價值達成共識。把它想象成一個開放的市場,借貸協議作為一個促進交易形成的加速器。一邊是NFT持有人可以用他們想要的條款創建貸款,另一邊是資金提供者可以瀏覽平臺以決定他們想把錢借給誰。一旦資金出借者接受貸款提議,借貸協議將創建一個智能合約,用于抵押的NFT將被發送到一個由協議守護的托管賬戶。同時,協議將會把貸款和NFT兌換票據一起轉移給借款人。

當借貸雙方就貸款的期限,資產抵押率,年化收益率等條款細節達成一致時,系統性風險就可以得到緩解,因為違約只發生在單次訂單的借貸雙方之間。但是,伴隨這樣的可定制化能力的,是較差的流動性和可擴展性,因為借貸雙方需要等待匹配達到共同的協定。

例子:NFTFi、Arcade、MetaStreet

“

點對池借貸

比起可能永遠不能達成的“報價-詢價”的貸款交易,這是一種更“市場化”的方式。在這種方式中,貸款人提供的流動性資金將被集中在一起形成資金池,共同分享借款人償還的利息,具體利息的計算方式取決于供需兩方的情況。如果出現借款人無法償還貸款,或者出現NFT因價格下跌引起的清算問題,那么協議會自動拍賣NFT,并將收入返還給貸款人。

通過點對池借貸的方法,可以顯著提高可以提供貸款的總金額。借款人可以立即通過抵押NFT獲得資金,而不需要等待貸款人確認協議條款。但是,這也意味著需要通過預言機生成一個可靠的價格反饋來自動化生成貸款協議條款。所以這種方法只能應用在主流的NFT產品中,而長尾的NFT資產很容易受到價格操控的影響。

例子:JPEG'd、DeFrag、BendDao、MetaLend、Pine、DropsDAO

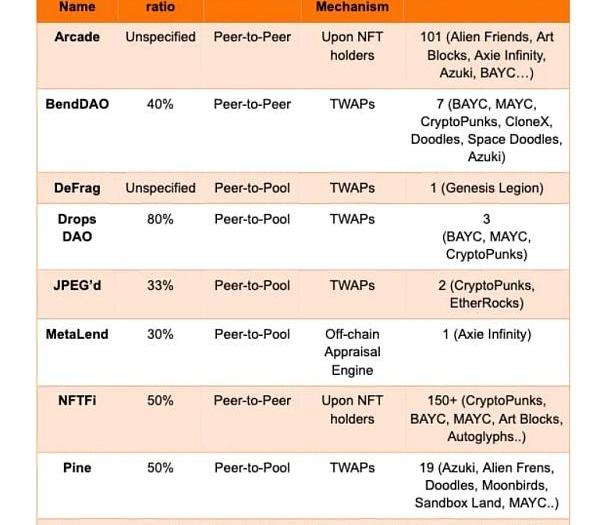

為便于比較,我列出了下表,包括了評估NFT借貸協議時的一些重要指標。一些協議決定對資金抵押率設置上限,以限制違約的可能性。而對于流動性和需求更大的NFT來說,該比率通常更高。在覆蓋的NFT范圍方面,不同協議的差別非常大,但點對點協議要優于大多數點對點協議。請注意,大多數協議在調整定價機制和LTV比率的同時,也在不斷增加其支持的NFT范圍。

盡管圍繞著NFT抵押借貸協議有很多爭議,但我們期待更多的NFT借貸和金融化的產品可以進入這個領域,為NFT收藏者提供一個從數字收藏品中釋放更大價值的途徑。再往前走一步,如果有一天在借貸協議中鎖定了可持續的NFT數量,這些協議可能會變成對NFT擁有一定程度的定價權。有很多未開發的潛力在等著我們,我毫不懷疑金融化將會是今年NFT最有力的敘事之一。

作者:NicoleCheng?|

翻譯:sirs?|

校對:SueTang?|

排版:Anthony?|

來源:TheSeeDAO

7:00-12:00關鍵詞:Zipmex、Aera、穩定幣、加拿大養老基金1.雪崩Gün教授暗諷Polygon核心技術依賴收購,后者回應發展Web3為共同追求;2.Zipmex宣布暫停提款后.

1900/1/1 0:00:00FenbushiCapital有幸和資管平臺AmberGroup合規部門的Benjamin和Karen針對于加密領域合規性這個話題展開了交談。以下是訪談內容的整理.

1900/1/1 0:00:00原文標題:《28principlesforWeb3founders》原文作者:JasonChoi原文編譯:TechFlowintern這是我在過去4年中.

1900/1/1 0:00:00Coinbase的核心零售交易業務非常賺錢但卻不可持續,需要開拓新的業務。原文標題:《對Coinbase中長期前景的冷靜評估》撰文:DeFi?Surfer 2021年,Coinbase??創造了.

1900/1/1 0:00:00今天和大家聊聊一個公鏈賽道的項目——sui。 前言 公鏈賽道可謂web3行業最基礎和底層的基石。不夸張的說,公鏈就是整個行業的造物主,比特幣的出現則是拉開的行業創世紀的篇章.

1900/1/1 0:00:00撰文:FYJ&0x711&czgsws,BlockBeats關于以太坊分叉的討論愈發火熱,合并日期臨近,超800T礦工算力歸屬全網關注.

1900/1/1 0:00:00