BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD+1.32%

ADA/HKD+1.32% SOL/HKD+1.29%

SOL/HKD+1.29% XRP/HKD+0.56%

XRP/HKD+0.56%作者?|?GREG?CIPOLARO

編譯?|?GaryMa吳說區塊鏈

注:NYDIG文章發布于8月6日,當下部分數據已與6日出現變化

摘要

ETH領漲,市場交易活動的活躍,“ETH市值超越BTC”的話題討論再現。

ETH期權交易增加,特別是上漲Call期權。

然而,對期權交易數據的進一步觀察使這一看漲故事變得更加復雜。

“ETH市值超越BTC”即將發生?

過去幾周,隨著以太坊期權交易量激增以及以太坊合并在即,“ETH市值超越BTC”的口號愈發熱烈。然而,對交易數據的仔細檢查表明,雖然交易員似乎在表達看漲的觀點,但并不像草率分析數據所顯示的那樣肆無忌憚。

以太坊市值排名漲至全球資產第13位超過摩根大通:金色財經報道,AssetDash數據顯示,以太坊市值排名漲至全球資產第13位,目前約為5091.9億美元,目前市值已超過摩根大通,本月市值已上升7位。[2021/10/31 6:22:12]

期權交易員交易合并預期

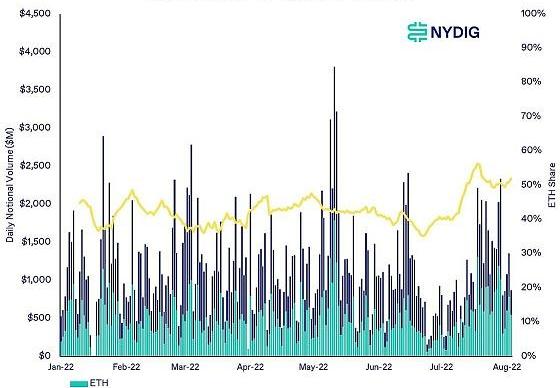

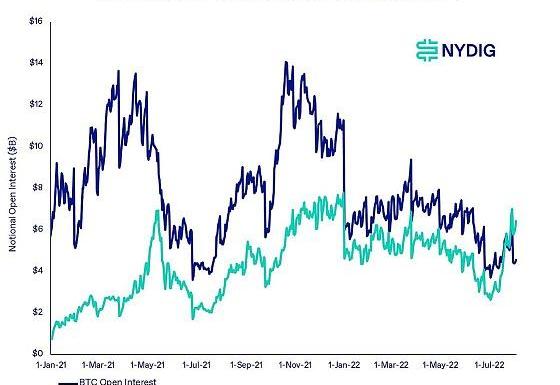

7月14日以太坊開發者電話會議公布了更準確的合并時間線,這引發了以太坊現貨價格的反彈。在現貨價格上漲的同時,期權交易活動也有所增加,尤其是與BTC相關的期權交易,這表明交易員們開始對這一重大事件有所預期。ETH期權交易量通常約占BTC日均名義交易量的60%,開始超過BTC。交易活動的增加導致未平倉合約的增加,未平倉合約的價值也超過了7月23日的BTC。

以太坊盈利地址數量達到歷史新高:據歐科云鏈鏈上大師數據顯示,10月14日以太坊鏈上的盈利地址數量達到歷史新高,處于盈利狀態的地址數量為6307.88萬。[2021/10/15 20:31:03]

Put/Call比顯示Call期權交易增長

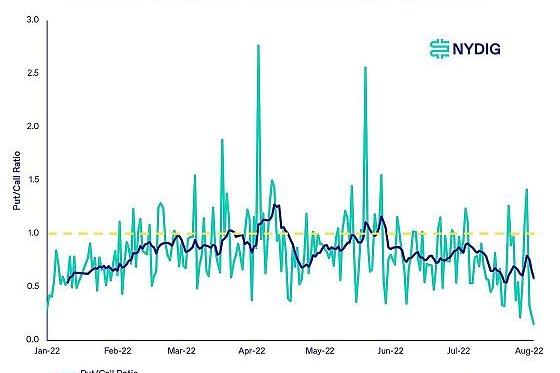

隨著最近ETH期權交易的上升,我們認為探尋本質,確定交易者在做什么是有指導意義的。一個流行的期權指標是Put/Call期權交易量比率。鑒于看漲期權允許交易者表達杠桿式的多頭觀點,Put/Call比率下降有時被視為一個看漲信號。事實上,自今年年中以來,Put/Call比率一直在穩步下降,并在7月份出現了一個大的跌幅。如果交易者認為合并是對以太坊有利的事件,這是有道理的,但是,正如我們在后面討論的那樣,單看看漲期權量并不能說明全部情況。

數據:以太坊網絡交易費用連續兩月超過比特幣 創下新記錄:Messari數據顯示,以太坊(ETH)的交易費用已經連續兩個月超過比特幣(BTC)網絡的交易費用,這是有史以來以太坊交易費超過比特幣的最長時間。8月份,隨著去中心化金融(DeFi)高速運轉,以太坊的收費飆升至歷史新高,支持DeFi協議的智能合約通常需要執行多個以太坊事務,加劇了網絡擁堵。目前以太坊的平均手續費約為2美元,低于9月份高于14美元的歷史最高水平。[2020/10/9]

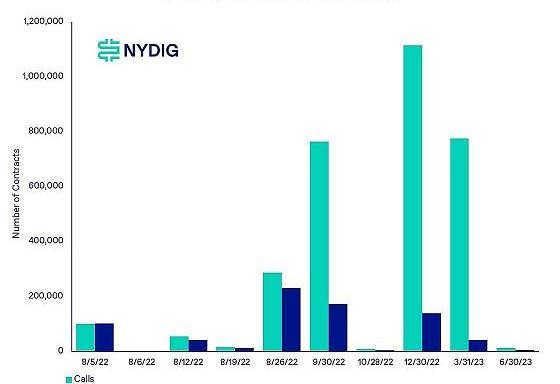

到期日期可能蘊含著事情路徑的線索

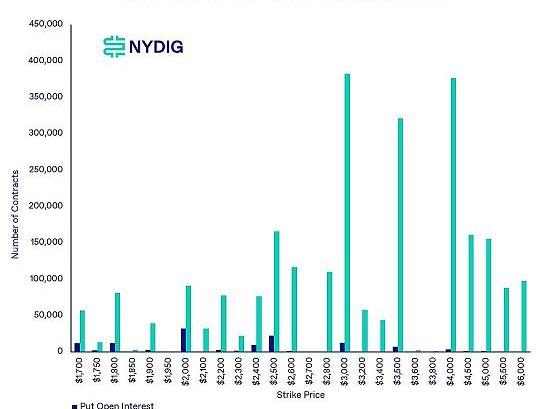

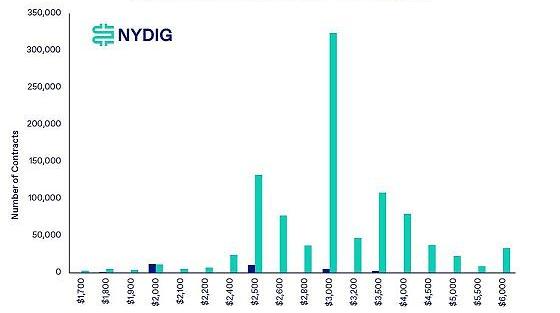

大多數期權合約將在2022年9月底、2022年12月和2023年3月到期,其中大多數將在12月到期。考慮到合并暫定在9月中旬,12月到期的看漲合約的增加值得注意。這可能意味著交易員預計合并后會出現長期上漲,或者他們認為合并可能會推遲。作為比較,12月BTC期權的未平倉量與9月和12月的大致相同,但在2023年3月的未平倉量要小得多。

數據:以太坊實際供應量為1.121146億:Coin Metrics計算顯示,截至8月11日,ETH擁有1.121146億個代幣。此前,加密推特曾就ETH供應量問題引起激烈討論,許多區塊瀏覽器和數據提供商都顯示不同的數字。正如Ethhub.io聯合創始人Anthony Sassano所解釋的那樣,問題的關鍵在于,與比特幣不同,以太坊沒有內置功能可以查詢總供應量。

Coin Metrics的“自由浮動供應”模型采用了傳統資本市場的許多最佳做法,并將它們應用于加密資產,以確定市場不太可能獲得的供應。在這種情況下,數據可以更好地接近加密資產的流動性和市值。(U.Today)[2020/8/11]

以太坊研究者:銷毀ETH可成為DApp的激勵方式 并創造新的DeFi指標:7月29日早間,以太坊研究者Justin Drake發推稱,銷毀ETH(在EIP-1559提案涉及的交易費銷毀之上)是一種簡單的激勵方式,能夠幫助DApp集合以太坊營銷機器獲得額外增長,并使得和鎖定總價值(TVL)一樣,銷毀總價值(TVB)可以成為主要的DeFi指標。[2020/7/29]

價外看漲期權顯示重要的價格水平

ETH期權的未平倉合約顯示,$2500、$3000、$3500和$4000行權價的看漲合約明顯增加。更具體地說,12月到期的$3000行權價看漲合約占了12月到期合約的很大一部分。這些價格水平很重要,因為它們說明了交易商和做市商在未來幾個月內所關注的關鍵價格水平。

公眾分析沒有抓住要點

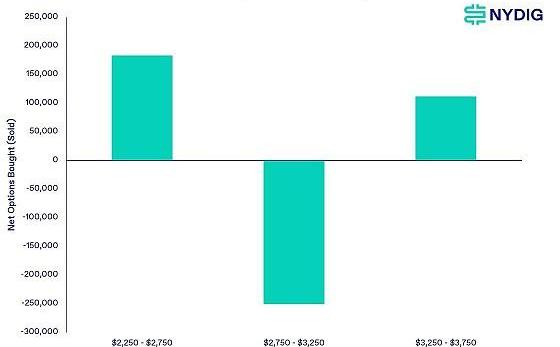

公眾媒體已經迅速捕捉到ETH不斷增長的期權活動,并得出結論,交易員在合并之前瘋狂地看漲,ETH在期權活動方面已經超過了BTC。話雖如此,這里忽略了對交易活動分析的一個重要細微差別,那就是交易者可以賣出看漲期權,也可以買入。?看漲期權代表了在特定時間內以特定價格購買相關資產的權利。買入看漲期權是交易者表達方向性觀點的一種方式,而不需要花費資金購買相同的現貨風險。當交易在像Deribit這樣的交易所執行時,每筆交易都被標記為"買"或"賣"。這可能看起來很奇怪,因為所有的交易都同時涉及到買入和賣出。然而,根據交易執行的價格和訂單簿,可以推斷出交易的發起人是想買入還是賣出期權。以報價執行的交易意味著活躍的交易者通過從做市商那里購買來表達市場意見,而做市商只是想通過提供流動性來賺錢。因此,當交易在市場的要價或叫價方執行時,被標記為"買入",而在市場的買價方執行時被標記為"賣出"。

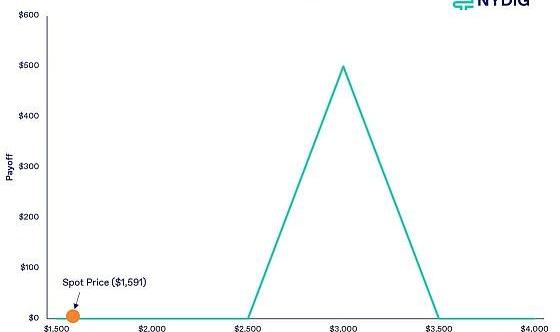

如果我們在交易活動中看到的都是"買入",我們就會得出與媒體類似的結論,即交易者瘋狂地看漲合并。然而,在現實中,數據顯示除了買入之外,還有大量的賣出看漲期權,這仍然導致交易量和未平倉合約的增長,但這是一個非常不同的交易。根據Deribit的數據,總的看來,市場正在大致上執行所謂的"蝴蝶"期權策略。這意味著交易者在$2500附近買入看漲期權,在$3000附近賣出雙倍數量的看漲期權,并在$3500附近再次買入。這意味著,如果ETH價格上漲,他們就會獲利,但只有在價格上漲到$3500以下時才會獲利,否則他們什么也得不到。這是一個比純粹購買上漲的交易更便宜的交易,因為這種期權結構是僅僅購買$2500看漲期權價格的1/3。由于這個$3500的行權價格是今天現貨價格$1591的兩倍多,交易商明顯看到了上漲空間,但不是無限的上漲。

總結

公眾媒體一致認為,在合并之前,交易面上似乎非常利好ETH,這確實是,交易員們在購買上行看漲期權,以利用潛在的價格飆升。然而,看漲的程度可能被夸大了。許多未平倉合約與更大的期權組合相關,這些期權組合對價格表現出更微妙的看法。隨著合并日期逐漸逼近,我們將繼續密切關注未來幾周的倉位變化。

NFT項目需要打破「重復造輪子」的局面。原文標題:《開放版權能否打破NFT市場死水?》 撰文:湯圓 8月5日,NFT項目Moonbirds創始人KevinRose在社交媒體推特上公開宣布,將Mo.

1900/1/1 0:00:008月10日消息,Coinbase首席執行官布BrianArmstrong在最新電話財報會議上表示,該公司并不專注于盈利,目前的重心是Staking業務.

1900/1/1 0:00:00“守住錢袋子”,無論是身處Web2.0還是Web3.0時代,都是需要我們認真對待的大問題。Solana公鏈因為在交易處理性能上大幅超過熱門公鏈以太坊,因而被很多人稱為以太坊殺手.

1900/1/1 0:00:00本文來自Chainalysis繼本周Nomad跨鏈橋被攻擊后,Chainalysis估計,今年到目前為止已有20億美元的加密貨幣從跨鏈橋被黑客竊取,涉及13次攻擊.

1900/1/1 0:00:00金色晨訊 | 2月15日隔夜重要動態一覽:21:00-7:00關鍵詞:CBDC、Libra、 SEC、美聯儲 1. 消息人士:Libra協會正考慮轉向美元支持的穩定幣; 2.

1900/1/1 0:00:00自“雪崩”至今,元宇宙已經醞釀和發展了整整30年。從概念到產業,元宇宙正在經歷發展初期的百花齊放。環視全球市場,從Meta到英偉達,從歌爾到騰訊,都在積極擁抱這一新產業.

1900/1/1 0:00:00