BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD+0.44%

LTC/HKD+0.44% ADA/HKD-1.71%

ADA/HKD-1.71% SOL/HKD+2.13%

SOL/HKD+2.13% XRP/HKD-0.91%

XRP/HKD-0.91%從5月到9月這短短3個多月的時間,其實是考驗你對于區塊鏈趨勢把握的3,4個月。

有膽大心細剛進圈不久的新韭菜,在這幾個月里獲得了資產5倍,10倍的增長。

有老韭菜沒有放棄學習,每天關注動態,挖掘一手信息,沒有倚老賣老,用空杯心態,硬是把自己變成一個新韭菜,收獲也很不錯。

還有很多老韭菜,抱著手里一堆所謂的“主流幣”,每天除了看兩篇那些分析比特幣以太坊K線走勢的所謂“分析師大V”文章,酸酸的吐槽+眼紅下新韭菜手里“空氣幣”和“挖礦”來的收益之外,自己的資產,幾乎沒有任何變化……

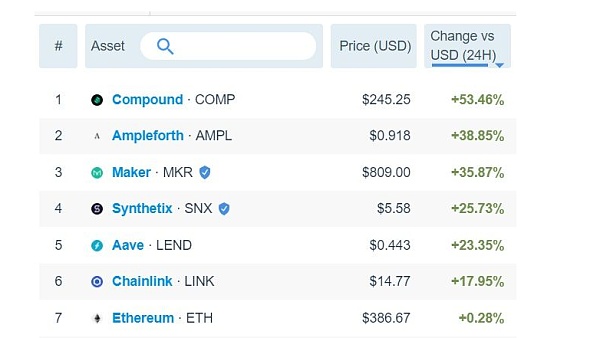

不信,那今天微信群的一張圖,能看懂多少就能證明你是上面哪一類人。

還有一個更為簡便的方法,便可以知道你這幾個月收益如何——即你能講清楚YFI從3美元漲到3萬美元這背后的邏輯是什么不?YFI到底是怎么估值的,現在算高估還是低估?

講得清楚的,多半這幾個月收益會非常不錯,這些人通常在YFI800-3000美金的時候便清楚地知道1YFI=1BTC不是夢。

對YFI一知半解的,對YFI的印象基本停留在公平,無團隊分配、沒有預挖、沒有投資機構,機槍池……收益應該也OK,但肯定不如樓上的。

過去一周NFT銷售額增長超過43%,突破3.97億美元:金色財經報道,根據2023年2月18日記錄的統計數據,過去7天不可替代代幣(NFT)資產的銷售額與前一周相比增長了43.97%。本周NFT銷售額達到3.9786億美元,有345,716名NFT買家和大約162萬筆交易。以太坊區塊鏈上的NFT銷售額占主導地位,占3.6032億美元,占總銷售額的90%以上。[2023/2/19 12:15:40]

對YFI一無所知,甚至沒聽說過的,恐怕你這幾個月,應該是沒什么收益的那種“老韭菜”。

再來做個小測試,看看你屬于哪一個level:

1.只用三大所這種CEX,主要玩BTC,BCH,EOS;

2.會用Metamask,去Uniswap交易過,但使用頻率遠不如CEX;

3.經常去Uniswap或是Balancer交易,還給一些交易對提供過流動性,用過compound或是AAVE,知道LP(liquidity provider) token(流動性提供商)是個啥;

4.能熟練的使用MakerDAO,Compound,AAVE,Curve這些借貸平臺,各大流動性農場的常客, 手里一堆瓜果蔬菜,是一個快樂的農民。

這四個Level,基本和上面那三類人,是反向對應的。

Yearn核心開發者:以太坊Base Fee達到15.43Gwei是合并后ETH供應通縮的門檻:金色財經報道,Yearn核心開發者banteg發推表示,以太坊“基本交易費”(Base Fee)達到15.43Gwei是合并后ETH供應變得通縮的門檻。[2022/9/13 13:26:30]

本篇是上篇,主要用來講清楚YFI所引發的一個基本概念,即那種公平,無預挖的代幣分發方式,也是目前流動性挖礦最為火熱的一種方式,許多挖礦項目都紛紛模仿YFI。但因為YFI的四個池設置極其復雜,所以簡化一下,用YAM這個后來大紅大紫的YFI+AMPL的仿盤來舉例,理解了YAM的池設定,你也就理解了流動性挖礦的基礎與核心。

在這里假定你知道Uniswap,AMM(自動做市商),AMM無常損失這幾個基本概念,如果這幾個概念也覺得陌生,建議還是先去做一點功課,再來看下文,會更加清楚一些。

1池的宗旨是,玩家在沒有本金損耗的情況下,存款就給代幣。

這其實和最早Edgeware等項目的ILO(鎖倉即挖礦)有點像,即用戶只是付出流動性的代價,即可獲得代幣,只不過ILO是定期,且通常只有ETH,像是YAM這種,更像是活期,隨時可以靈活存取,在代幣分發周期內,存的金額越大,存的越久,自然也就能拿到更多的代幣。

今日恐慌與貪婪指數為43?恐慌程度有所緩解:今日恐慌與貪婪指數為43(昨日為34),恐慌程度有所緩解,等級仍為恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2021/11/20 7:01:09]

而且像是YAM以及后來的各種瓜果蔬菜,一池通常都會包含7,8個不同的小池子,通常一定會有一個小池子存ETH的,其他的多半都是存Lend,COMP,link,SNX等等這些主流的,有基本面支持的DeFi相關幣種,現在YFI本身也通常作為被承認的價值資產,被許多后來的流動性挖礦項目作為一池的一個選項。

一池的最大特點即:安全,用戶存進去多少資產挖礦,不想挖了提幣走人的時候,除去GAS費用出來的一定還是這些資產,外加挖到的新幣。也正是這個原因,火爆的流動性挖礦項目對于一池支持資產是有很大的推動作用的,當初YAM的一池剛開,幾個支持幣種的價格直接飆漲,因為大家都去買這些幣,來YAM的一池挖礦來了。

當然,這些代幣本身的價格波動,1池是沒有辦法控制的,這里說的安全,只是相對于幣本位而言。

24小時合約市場爆倉超3.43億美元:據合約帝行情統計報告顯示:過去24小時合約市場全網總計爆倉3.43億美元,爆倉人數22925人。其中,Huobi爆倉9290萬美元,OKEx爆倉6535萬美元,BitMEX爆倉2594萬美元,Binance爆倉9342萬美元,Bybit爆倉6595萬美元。爆倉金額前三的幣種是BTC2.56億美元,ETH5791萬美元,LTC528萬美元。[2020/11/8 12:01:55]

YFI的一池相對復雜,但更加安全,因為幾乎可以排除幣價本身的波動,YFI的一池是用穩定幣,去Curve提供流動性證明之后,來挖YFI,可以說是一種更加穩妥和安全的方法,但同樣門檻較高,不會用Curve以及不懂LP Token的玩家直接就被排除在外。所以后來的流動性挖礦,基本是模仿YAM這種一池為主。

至于為什么說“相對公平”是因為:

1.這確實很公平,你拿一個ETH和任何人拿一個ETH挖出來的“礦”,都一樣多,人人平等。

2.但這基本是一個巨鯨和大戶的游戲,你挖到的代幣,跟你存進去的資產所占的總資產的比例有關。比如ETH的池子,你一開始年化看著特別高,1000%之類,你存了10個ETH進去開心了沒5分鐘,一個大戶存了1千個ETH進池子,年化瞬間跌倒了200%。嗯,就是這樣,人家資產是你的100倍,挖出來的東西,自然也是你的100倍。

行情 | BTC 24小時內訪問量為37843:據TokenClub數據顯示,目前BTC在幣熱度榜上排名第一,24小時內訪問量為37843;ETH排名第二,24小時內訪問量為26402;TCT排名第三,24小時內訪問量為23845;SHE排名第四,24小時內訪問量為18471;EOS排名第五,24小時內訪問量為17157。[2019/4/8]

已經有一些新的挖礦項目在這一點上嘗試做出改進,比如最近出現的一個新項目,首批挖礦就被限制在3000的數量,且一個錢包只有1000美金的限額。同時,對申請挖礦的錢包地址還有審核,必須是之前參加過流動性挖礦,或是與借貸,保險等合約交互過的ETH地址,即之前深度參與過Defi的地址,才有資格參與挖礦。這樣既保證了初始每個人差不多都能同比例挖礦,又能有效的杜絕的大戶把資金分散到多個新地址一起挖礦的想法。

問了很多玩水果蔬菜挖礦的新農民,問:“你這個幣能干啥嘞?”

答:”不知道,反正就挖提賣”

我又問:“那二級市場是誰在接盤這些你都不知道干啥的幣嘞?”

答:“額……總有投機的想買吧,你看這種挖礦的幣一般開始價格都蹭蹭漲”

我再問:“那初期是誰在提供這些幣的流動性,他們為啥要提供流動性嘞?”

答:“額……就賺手續費啊,不是提供流動性有手續費分的么”

我:“為了那點手續費冒這么大無償損失的風險,拿ETH給你的挖提賣“空氣幣”做流動性,你以為流動商都是慈善家啊……”

YAM這種流動性挖礦,通常會先開1池,等到1池運行了1,2天之后,開始啟動2池。

2池的特點是什么呢?高風險,高回報。

2池跟1池不一樣,2池想挖,要存進去的不是ETH,LEND這些個其他資產,而是要存你的LP Token,即做市流動性證明Token,才可以挖。

拿YAM舉例,很多玩家在一池挖到許多YAM之后,會去Uniswap,按照ETH:YAM=1:1等價值存入Uniswap的ETH-YAM流動性池,給其他交易者提供流動性。這時候,Uniswap會發給提供流動性的玩家一個LP Token,以便將來你可以提取你的ETH和YAM。這個LP TOKEN是你提供流動性的證明,也包含了你在整個流動池供應提供的流動性占比。

這個LP Token,就可以存入YAM的2池,進行挖礦,YAM會用遠超1池的速度,給你更多的YAM做獎勵,簡單說來,就是撐死膽大的的,餓死膽小的。你做了流動性貢獻,我就給你大大的獎勵。

但同樣,高回報的另一面,即高風險。

你沖進流動池的ETH:YAM,價值1:1,當YAM價格升高時,外面的人都拿ETH來換你的YAM,當你收回流動性的時候,手里ETH多了,YAM少了,相當于系統幫你邊漲邊賣,法幣肯定是沒虧,但相比你只屯YAM不賣的話,是少賺一些的,這也就是你經常看到的AMM“無常損失”。

當YAM價格下降時,會有更多人的來把YAM換成ETH,你收回流動性的時候,YAM就變多了,ETH變少了,相當于系統幫你自動不斷抄底,如果看好項目的話,其實倒是沒毛病。

然而意外時常有,幣圈的歸零幣不要太多,YAM就因為一行代碼,當天直接“歸零”,所有在2池挖YAM的玩家,損失慘重,因為他們提供的ETH和YAM,基本全被換成了一手的YAM,ETH被恐慌性拋售YAM的人都給換走了。

然而通常情況來講,除了YAM這種代碼級黑天鵝事件,在2池的激勵作用下,許多1池挖到農作物的玩家,會去選擇接著去2池拿剛挖到的幣+ETH提供流動性,繼續加速挖,相當于變相鎖倉,所以可以看到,在一個挖礦項目開始的前幾天,通常價格“跌不動”,就是2池的功勞,一面通過流動性鎖住了大量拋壓,一面提供了大量的流動性,整個局面“欣欣向榮”,當然挖個一段時間,就更多得靠項目的基本面來支撐價格了。

我們通常會拿YFI做公平分發,無預挖,無VC的典范來贊揚他,經常說這會ge了VC的命。

那么真要ge VC的命,項目方,尤其是DeFi相關的項目,現在就多了一種社區冷啟動的方式,即流動性挖礦模式。

方法照搬YAM即可:

1.開一個1池,抵押ETH,LEND,SNX之類的好資產,慢挖項目方代幣。

2.比一池晚一點,開2池,去Uniswap,做ETH和項代幣的流動性挖礦,快挖項目方代幣,風險和收益都比1池高。

3.再晚一點,可以開一個三池,即項目方自己的開發資金,類似于公木,以一個速度,釋放代幣給項目方,速度可以和1,2池某些參數掛鉤。因為2池的存在,項目方可以去出售代幣,來換取開發資金。或者更加簡單,直接1,2池挖出來的10%或者一個特定比例,分給項目方當做啟動資金,畢竟開發總是需要錢的。

你看,在這種模型下,就不存在什么種子輪,天使輪,基石輪,私木,公木,1EO這些有的沒的募資方式,也不會有當年上星期的天使輪,這星期翻倍變成了私木輪,下周再翻倍讓公木接盤的幣圈“怪相”。

當然,這并不適用所有的項目,許多優質的,技術難度復雜的項目還是需要種子輪初期的投資,進行幾個月甚至1,2年的開發,拿出MVP,才好做進一步的募資。只是IYO,讓資金募集方式多了一種新的思路,也是一個相對于現有募資方式,更加公平,更加“區塊鏈”的一種募資方式。

在下篇里,我們會介紹YFI的機槍池,保險,清算,VC,剛剛上的YETH等各項業務,讓你看看為什么這東西已經3萬美金一顆,許多業內大佬卻依舊喊著YFI價值被低估。

在俄羅斯憲法公投使用的基于區塊鏈的電子投票系統測試之后(在莫斯科和Nizhegorodskaya地區使用),俄羅斯將引入新的聯邦級別的區塊鏈投票系統.

1900/1/1 0:00:00摩根大通首個區塊鏈項目Juno的前首席工程師Will Martino與Cointelegraph分享了對Consensys收購摩根大通旗下區塊鏈平臺Quorum的看法.

1900/1/1 0:00:00這周我們將對技術樹 (tech tree) 進行更新,為以太坊1.x研發添加一些新的主要里程碑,這些里程碑并不算是無狀態以太坊的完整實現,而是我們在中期能夠合理實現的目標.

1900/1/1 0:00:00流動性挖礦是引發此次DeFi浪潮的起點,當下中國玩家們開始紛紛模仿,只要你有基礎的金融知識,就可以預知它最終將如此死亡.

1900/1/1 0:00:00大家好,我是吃瓜看戲一臉懵逼的佩佩,如今的幣圈,更精準的應該說是defi圈,可謂是連睡覺都是奢侈的,稍微少看會兒群,可能就錯過個十倍幣,在市場經歷了一個短暫的沉寂后.

1900/1/1 0:00:00金色財經? 區塊鏈9月4日訊? ?“大姨夫”(Yearn Finance) 是一個支持自動移倉的聚合理財平臺,目前聚合了 Compound、dYdX、Aave、DDEX等協議.

1900/1/1 0:00:00