BTC/HKD-0.9%

BTC/HKD-0.9% ETH/HKD-0.79%

ETH/HKD-0.79% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-1.72%

ADA/HKD-1.72% SOL/HKD-3.05%

SOL/HKD-3.05% XRP/HKD-0.2%

XRP/HKD-0.2%在L2聚合L1的流動性。

原文標題:《DeFi?聚合池》

撰文:LouisGuthmann

編譯:StarkNet中文社區

概要

DeFi的初始價值觀是關于金融包容性和開放性。但隨著Gas價格上漲,DeFi慢慢變成了巨鯨的游戲。

L1池因便宜、簡單而有效擴展DeFi。

盡管如此,在L1的池子上存款、取款和調整資金仍然很昂貴。

StarkEx解決這個問題。解決方案就是DeFiPooling,該方案把L1上的賬單拆分并在L2上提供頭寸來重新平衡。

StarkEx3.0支持啟用這一功能所需的新基礎構件:L1限價單。

背景

DeFi旨在改善金融的包容性,這要歸功于它的可組合和無需許可的性質。然而,當gas過于昂貴時,只有巨鯨能參與得起了。

Zeko Labs與O(1) Labs、dcSpark合作推出L2 ZK Rollup生態系統Zeko:7月27日消息,Zeko Labs 與 Mina 開發團隊 O(1) Labs 和 dcSpark 合作,推出專門為零知識應用程序(zkApps)設計的 L2 ZK Rollup 生態系統 Zeko,由 Mina Protocol 進行結算,Zeko 將允許開發人員大規模構建具有可編程隱私性的去中心化應用程序。[2023/7/27 16:01:25]

如果希望DeFi在保持包容性的同時還能額外惠及千萬用戶,就亟需解決可擴展性問題,使交易成本保持在較低水平。

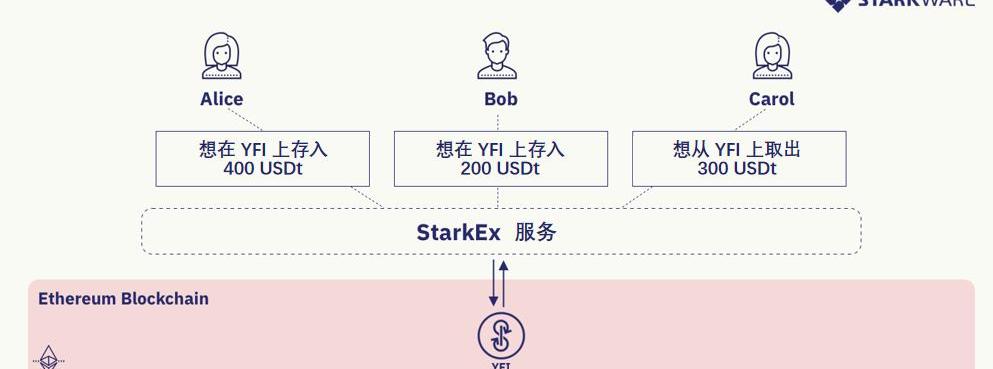

在YieldOptimizer中我們已經看到了向可擴展性發展的趨勢。YFI和Harvest等項目讓散戶也能參與到高階的昂貴交易策略中來。以YFIUSDt曲線策略為例。

作為一名普通交易者,優化Curve的借貸收益率相當復雜。需要把錢存入一個特定的池子里,把LP代幣押進Curve儲蓄池,設置鎖定期來增加CRV獎勵,并在鏈上投票選擇分配給池子的獎勵比例。

以太坊L2 NFT平臺Mint Square宣布集成zkSync網絡:4月7日消息,以太坊L2NFT平臺Mint Square宣布集成zkSync網絡,現已發布測試版。測試版現包含NFT鑄造和交易功能。[2022/4/7 14:09:33]

用YFI,上述的步驟都加以抽象化。只需在YFIUSDtyVault上進行一次存款,剩下的都交給協議負責。作為回報,該協議對利潤收取20%的管理費。

這20%的費用對大多數交易者來說,不僅省去親自部署策略的麻煩,還節約了交易費用。

此外,通過聚合YFI客戶的投票權,YFI的行為就像一個投資基金并影響Curve以使所有YFI交易者和代幣持有者等這些利益相關者受益。

盡管如此,YFI在gas方面并不是最優的,因為從池中存取以及再平衡資金仍然是在L1上操作。因此,這些操作步驟往往價格昂貴到讓人高不可攀。

多鏈Launchpad和加速器MetaLaunch與SL2 Capital達成合作:12月24日消息,多鏈Launchpad和加速器MetaLaunch宣布與SL2 Capital達成戰略合作。據悉,SL2 Capital專注于投資Web 3.0領域的創新項目。[2021/12/24 8:02:19]

而DeFi聚合池就是來解決此問題的:它可以把存款、取款、再平衡等操作,都轉移到可擴展且低成本的L2上!

什么是DeFi聚合池?

這種新機制能夠讓用戶使用L2帳戶更便捷地無Gas費交易:在Aave和Compound借貸,在YFI或者Harvest投資,又或是在Uniswap、Balancer或Curve提供交易流動性。

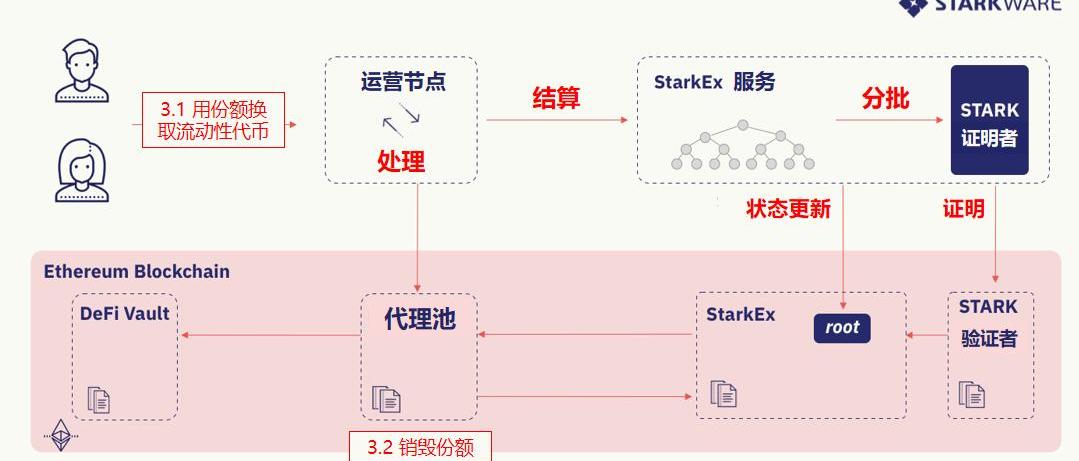

逐步流程

我們在此以一個簡單的DeFi操作步驟舉例:投資USDtyVault。

L2 Labs在以太坊測試網Ropsten上推出Layer2 平臺ZKSwap:L2 Labs昨日在以太坊測試網Ropsten上推出了Layer2去中心化交易平臺ZKSwap。據悉,ZKSwap通過ZK-Rollup技術把所有ERC-20 token轉移到Layer2上,再基于不斷生成的零知識證明來保證Layer1和Layer2狀態的一致性。ZKSwap有這樣幾個特點:零gas費用;TPS理論上達到每秒6000筆;所有交易都遷移到Layer2,所以可以實現實時交易。[2020/11/17 21:04:23]

參與者有:

交易者/用戶/終端用戶

用戶A、B和C有資金在L2上交易。

鏈下

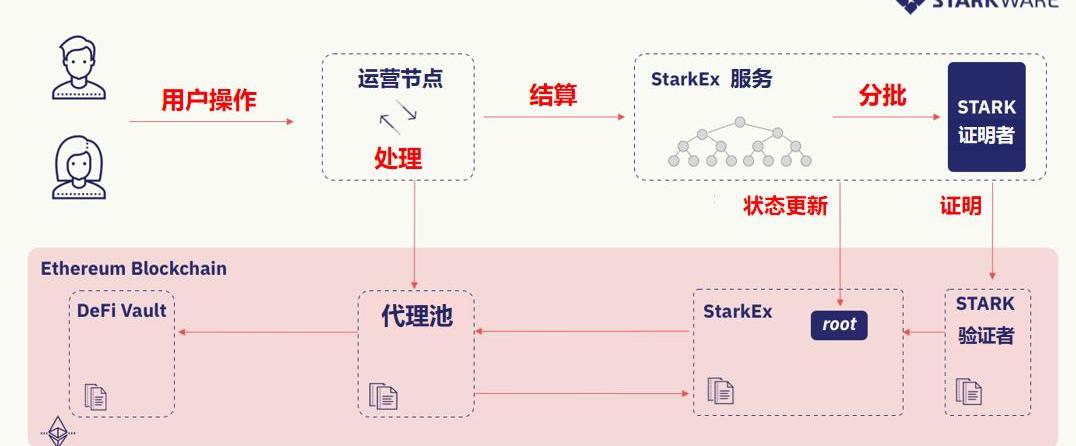

運營節點以及為其提供服務的StarkEx系統。

鏈上

DeFi目標合約

StarkEx智能合約

代理池:一個「新」的在鏈上智能合約,來協調StarkEx合約的需求、管理池子所有權,并與DeFi目標合約交互。

上述例子中,用戶A和用戶B想要存款進YFI,而用戶C想要從YFI中取款。因此,用戶A和用戶B的需求正好與用戶C匹配,只有剩下差額部分需要在鏈上交易。

從A和B的角度來看的話,DeFi聚合池操作為兩步:

將USDt換成StarkEx運營者從代理池出鑄造出的份額

將syUSDt換成yUSDt

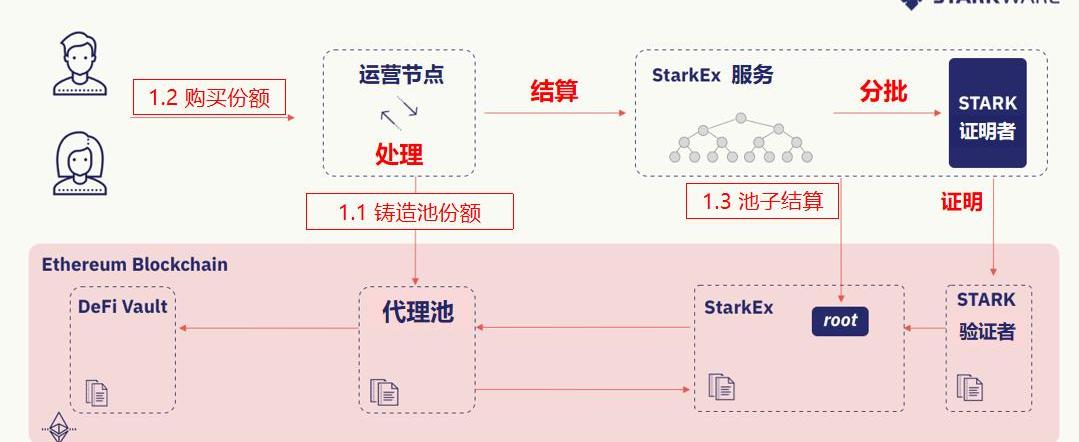

第一步:需求聚合

代理合約鑄造代理池的份額

代理合約通過L1限價單將份額賣給交易者

StarkEx在鏈上結算這筆買賣

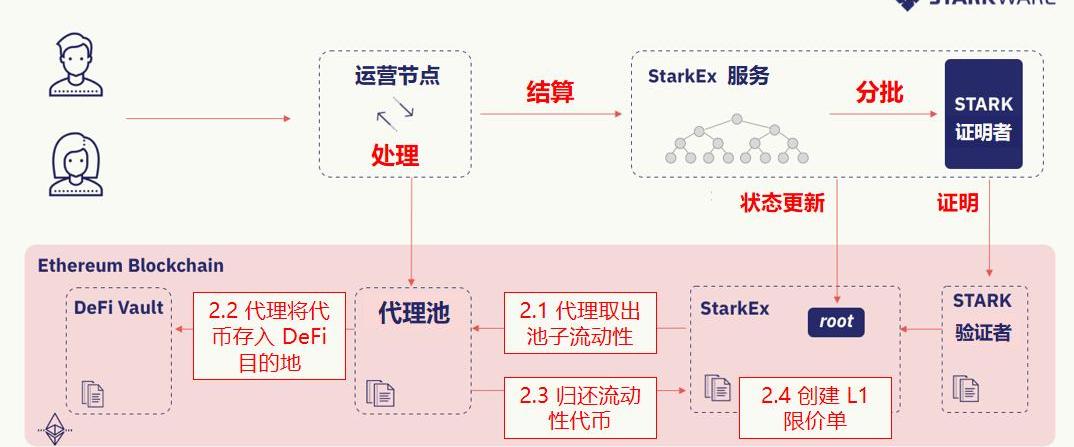

第二步:池子激活

代理合約從StarkEx智能合約中取出資金池中的資金

代理合約將這筆資金存入DeFi機槍池

代理合約收到存款憑證

代理合約創建一條鏈上限價單,給出存款憑證對池子份額的價格。

第三步:L2交易者收到LP代幣

L2上的交易者用份額換回存款憑證

代理合約銷毀份額

第四步:再平衡,完工!

有人可能注意到,代幣撮合交易可以鏈下進行。那像把yUSDt換成yETH這樣的再平衡,只要找到交易的另一方就可以,交易過程無需支付Gas。

少了什么東西?L1限價單

StarkEx上的DeFi聚合池還有一個組件需要解釋:L1限價單。StarkEx上有三類基本操作:轉賬、條件性轉賬以及L2限價交易。下一個版本(StarkExV3)將支持L1限價單,L1上的智能合約能夠在L2上發送交易。這是支持DeFi聚合池的最后組件。

結論

如果實現DeFi金融普及,我們需提供更大規模的交易處理量和更便宜的交易成本。而DeFi聚合池就是一種解決方案,等于是用商用機來取代私人飛機。如果DeFi想要再吸納千萬交易用戶,這是最好的選擇。

Tags:DEFEFIDEFIARKpinetworkdefi幣怎么退出熱門了REFI幣DefiBoxquarkchain幣發行人

金色午報 | 12月3日午間重要動態一覽:7:00-12:00關鍵詞:EOS主網故障、美國SEC、Filecoin 1.EOS主網出現短暫故障 事故原因調查中; 2.

1900/1/1 0:00:00這篇文章站在一個VC的視角,盡量用明白話向大家講解一下最近一年各個賽道發生的變化。雖然最近半年市場很糟糕,熊回速跑成為主旋律,散戶失去信心,頭部大佬們開始跑路,但是在兩天寫完這個趨勢的文章后,我.

1900/1/1 0:00:00公鏈項目Aptos因為在今年連續獲得多次頭部機構的投資而被關注。第一次被市場廣為所知是在2022年3月15日完成2億美元戰略融資,a16z領投,TigerGlobal、KatieHaun、Mul.

1900/1/1 0:00:00過去的20年里,對研究社會變遷的人來說,社交媒體領域從理想之地變成了憂慮之鄉。如果篤信新聞頭條,社交媒體就成了現代生活中許多主要禍患的罪魁禍首.

1900/1/1 0:00:008月18日,NFT交易平臺Rarible于ApeCoinDAO治理論壇發起了一項提案,擬為ApeCoin生態內的各大NFT項目創建一個定制NFT市場,新的交易市場將不收取任何費用.

1900/1/1 0:00:00對于那些相信合并將如期成功發生的人來說,問題就變成了:你應該如何表達你的看漲觀點?撰寫:ArthurHayes編譯:深潮TechFlow (以下所表達的任何觀點都是作者的個人觀點.

1900/1/1 0:00:00