BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+1.53%

ETH/HKD+1.53% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD+1.99%

ADA/HKD+1.99% SOL/HKD+0.84%

SOL/HKD+0.84% XRP/HKD+0.72%

XRP/HKD+0.72%今年以來Defi的熱度在不斷升溫,作為Defi中的重要組成部分的去中心化交易所DEX也持續受到關注。AMM自動做市商作為典型的DEX,開創了金融資產交易不依賴訂單簿的先河,是金融交易0到1的變革。

本文從中心化交易所到DEX再到AMM對幾種不同模式的交易所進行了簡述,第二部分對AMM的四種定價模型的特點進行了分析,第三部分闡述了AMM的固有問題及解決方案,最后對AMM的發展前景進行了展望。

在16世紀的荷蘭,由于海上貿易和工商業的快速發展,商人對融資的需求日益上升,于是世界上第一個以金融股票為主的交易所在阿姆斯特丹誕生,阿姆斯特丹證券交易所奠定了證券交易發展的雛形,對幾百年來的交易模式具有深遠影響。該證券交易所于2000年9月和巴黎證券交易所、布魯塞爾證券交易所合并,形成世界上第一個跨國境的泛歐交易所。

無論是股票交易還是數字資產交易,目前中心化交易所的交易制度主要有兩種:競價交易制度和做市商制度。競價交易制度又稱委托驅動制度,其特征是:開市價格由集合競價形成,隨后交易系統對不斷進入的投資者交易指令,按價格優先與時間優先的原則排序,將買賣指令配對競價成交。做市商制度是由具備一定實力和信譽的法人充當做市商,不斷地向投資者提供買賣價格,并按其提供的價格接受投資者的買賣要求,以其自有資金和證券與投資者進行交易,從而為市場提供即時性和流動性,并通過買賣價差實現一定利潤。簡單說就是:報出價格,買賣雙方不必等到交易對手的出現,就能按這個價格買入或賣出。

澳洲央行宣布將指標利率從0.35%上調至0.85%:6月7日消息,澳洲央行宣布將指標利率從0.35%上調至0.85%,預估為0.60%。(財聯社)[2022/6/7 4:07:56]

通過以上我們可以看出,無論是競價制度還是做市商制度,其交易的達成都是以買賣報價為信號指引的,一般情況下,只有當賣價和買價之間形成交集,也就是訂單簿中撮合出最有利于交易雙方的價格,交易才會發生。

中心化交易所的優勢是用戶數量多、交易量大、流動性好,從而交易撮合效率高,實時性強,用戶體驗較好;其劣勢在于既然是中心化的,就存在單點故障SPOF,無論是人為的道德風險、運營風險,還是技術上面臨的黑客攻擊,都將使得用戶的資金安全受到威脅。這樣的案例在過去幾年中層出不窮,比如著名的門頭溝事件。

去中心化交易所(DEX,Decentralized Exchange)是Defi(Decentralized Finance)的重要組成部分,功能上的優勢在于用戶通常無需提供詳細的個人信息,也就是不需要KYC,匿名性好,同時交易所可以規避政策的約束(去中心化,無法單點關閉);但當下存在用戶體驗較差、功能不全及交易量低的缺陷。

2020年以Uniswap為代表的自動做市商AMM(Automated Market Maker)橫空出世,AMM屬于去中心化交易所的一種,與中心化交易所和大多數去中心化交易所不同的是,AMM不依賴訂單簿,AMM中資產的價格由函數來決定,市場由交易者、流動性提供者和套利者共同維護和運行。根據恒定函數的不同,常見的AMM可以分為四種:恒定乘積做市商(CPMM)、恒定和做市商(CSMM)、恒定平均值做市商(CMMM)和混合恒定函數做市商(CFMM)。不同的函數做市商的定價邏輯不同,也都有各自的優缺點,下文會詳細分析。

Cream Finance:PERP抵押系數已從0%提高至45%:4月1日消息,Cream Finance在推特上表示,關于“將PERP抵押系數從0%提高至45%”的提案已獲通過并執行。[2021/4/1 19:37:51]

CPMM(Constant Product Market Maker)恒定乘積做市商,典型的交易所有Uniswap和Bancor。CPMM的原理是通過函數X*Y=K來為數字資產定價的,X和Y分別代表資金池內兩種不同數字資產A和B的數量,K代表常數,該函數根據每個代幣的可用數量(流動性)確定兩種代幣的價格范圍。X和Y為一個交易對,當代幣A的供給增加時,B的代幣供給必須減少,反之亦然,以保持恒定的乘積K。在繪制這個函數時,結果呈現出來的是一個雙曲線,流動性總是可用的,但價格會越來越高,兩端接近無窮大。當代幣A的供給量非常大時,很少量的代幣B就可以兌換大量的代幣A,這種平衡雖然在CPMM模型中是成立的,但是脫離這個系統后,代幣A和代幣B的市場價格未必如CPMM系統中所示,所以會產生套利的機會,套利者會用大量的代幣B換取大量的代幣A,從而使得兩種代幣的供求關系恢復平衡。

Compound發起治理提案014:將WBTC的抵押系數從0%提高到65%:7月6日,據Compound官方信息,社區成員已發起治理提案014,內容為將WBTC的抵押系數從0%提高到65%,這一改變將允許用戶使用WBTC借入其他資產。目前該提案同意票數227,588,反對票數105,059。

此前消息,7月5日,Compound發起了一個相同內容的提案013,但是最后取消了該投票,成為首個被取消的投票。此前治理提案012希望更新cDAI利率模型,但是最終沒有通過投票,成為首個被社區否定的提案。[2020/7/6]

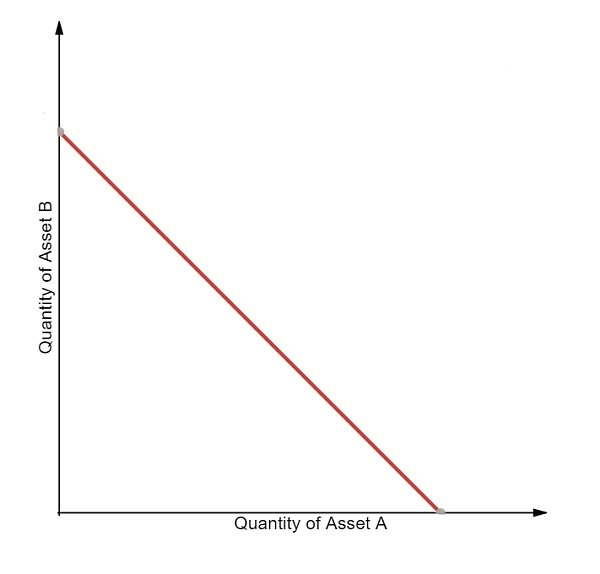

圖1. CPMM的資產定價模型

來源:DmitriyBerenzon

CSMM(Constant Sum Market Maker)恒定和做市商,是零滑動的理想選擇,但是不能提供無限的流動性。恒定和做市商的定價模型是X+Y=K,K為常數,在這個模型中,X和Y的兌換關系永遠是1:1,所以會存在其中一種資產被另外一種資產全部兌換完的情況,從而喪失流動性。這種情況將摧毀流動性池的一方,迫使流動性提供者承受損失,并使得交易者不再有流動性。因此,恒定和做市商(CSMM)并不是一個常見的AMM模型。

幣情觀察室 | 合約公開課從0到1帶你玩合約之合約三寶:3月31日15:00,金色盤面邀請資深行情分析師、SENbit首席戰略官包大人做客金色財經《幣情觀察室》直播間,將分享《合約公開課從0到1帶你玩合約之合約三寶》,敬請關注,欲進群觀看直播掃描下圖二維碼報名即可![2020/3/31]

圖2. CSMM的資產定價模型

來源:Dmitriy Berenzon

CMMM(Constant Mean Market Maker)恒定平均值做市商,它允許創建可擁有兩個以上代幣,并在標準50/50分布之外加權的AMM。在這種模型中,每個儲備資產的加權幾何平均數保持不變。對于有三種資產的流動性池,它的公式如下:(X*Y*Z)^(?)=K。

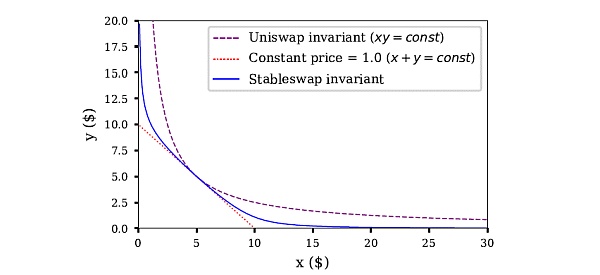

對于兩個代幣的交易對,不管是CPMM還是CSMM,都存在固有的弊端,CPMM雖然可以提供永久的流動性,但是交易滑點會比較明顯,CSMM雖然是零滑點的理想選擇,但是不能提供無限的流動性,所以將兩者優點相結合的混合CFMM模型出現了。CFMM(Constant Function Market Maker)混合恒定函數做市商,結合了多種函數和參數,以實現特定的行為,如調整流動性提供者的風險敞口或減少交易者的價格滑點。

動態 | 大額轉賬:37500枚 ETH從0x172a打頭的錢包地址轉出:據 Chaindigg數據顯示,今日9點6分左右,0x172a打頭的錢包地址向0x616b打頭的錢包地址轉入37499.9枚 ETH。交易哈希值為0x421fd87235438c62de679c022b849c434fdf0bebea6c956a658ad87491631247。[2018/12/20]

如圖3,Curve AMM就是結合了CPMM和CSMM兩者的優勢,在給定范圍內,X和Y遵循CSMM,這樣在交易過程中就會減少滑點,當X或者Y一方供給量大幅增加或者減少時,X和Y的價格關系遵循CPMM,以保證流動性的存在。

圖3. 混合CFMM定價模型

來源:Curve白皮書

AMM的三大固有問題及改進方案

阻礙AMM發展的主要因素有無常損失(Impermanent Loss)、多代幣敞口風險以及低資本效率。

無常損失IL是指流動性提供者將代幣存入AMM中與簡單地將代幣存入錢包中存在價值差異。造成無常損失的原因主要是因為某個代幣的市場價格發生變化時,在AMM系統中未能及時反映價格的變化,套利者賣出被高估的代幣或者抄底被低估的代幣,使得流動性提供者的利益受損。當代幣的價格在AMM中恢復至市場價格時,套利者將不再通過買賣套利,從而無常損失及時停止。

在AMM設計的模型中,代幣的價格是根據流通占比以及既定的函數模型自動得出的,并不能及時反映代幣的市場價格,所以會有套利者的出現。那么如果讓AMM中代幣的價格與其市場價格錨定,是不是就沒有利差,從而降低無常損失呢?答案是肯定的。為了讓AMM中代幣的價格更加及時貼近其市場價格,Defi領域誕生了預言機(Oracle)。預言機提供定價更新來調整AMM的權重,使內部匯率與外部市場價格相匹配,而不是套利者來修復匯率。這樣做的好處是,套利者不再以無常損失的形式從流動性提供者手中奪走價值。

流動性提供者LP在向資產池提供代幣時,為了維護代幣更好的流動性,AMM一般會要求LP同時向資產池注入兩種不同的代幣。因此,流動性提供者(LP)無法將其長期風險敞口保持在單一代幣上,而是必須通過持有額外的ERC20儲備資產來分割其敞口。

為了解決多待避敞口問題,可以從兩方面著手。一方面可以增加某一代幣與其他代幣的交易對,從而給流動性提供者更多靈活的代幣配置;另一方面通過Chainlink預言機錨定流動性儲備,取消雙邊流動性存款要求。

在AMM模型中有個悖論,AMM需要大量的流動性來達到與基于訂單簿交易所相同的水平,只有當定價曲線呈指數變化時,AMM中的流動性才會被調動,而當定價曲線呈指數變動時,往往代幣的價格存在較大的滑點,這部分的流動性理性的交易者不會去使用。所以由于滑點的影響,導致AMM模型中大部分的流動性不會被用到,從而使得資本效率變低。

在混合CFMM模型中,由于流動性和滑點問題得到了很好的平衡,所以可以在保證較低滑點水平下,更大程度地開發AMM的流動性,提高資本效率。

圖4對幾大主流AMM從多角度進行了對比。

圖4. 幾大主流AMM對比

來源:IOSG Ventures

首先,AMM通過恒定函數模型來對資產進行定價,是一種極簡主義,例如Uniswap只有約三百行代碼,這意味著復雜性低、遭遇黑客攻擊的表面積低、集成成本低,相較于傳統的中心化交易所,具有更高的安全性和更低的運營成本。

其次,AMM自動做市商開創了不依賴于訂單簿的交易模型,投資者在買賣時可以更少地受到市場情緒的影響。

最后,AMM的監管面非常小,這使得AMM可以作為一種純粹的金融應用而自由創新,這種極大的自由度為金融創新帶來了無限可能。當然,這也是AMM未來發展壯大后的一個隱患,如果不能在KYC和AML方面配合政府的監管,或許會帶來更多的社會問題。

文 | 抹鏈科技高級研究員周新健

比特幣最近被拒絕以12,400美元的價格觸發了衍生品交易所的2.34億美元期貨合約清算。盡管過去30天內上漲了30%,但由于支撐位尚未確定,因此維持在11,700美元的水平.

1900/1/1 0:00:00圍繞建設和完善版權保護創新體系的使命任務,為進一步優化知識產權營商環境,推動知識產權保護首善之區和版權之都建設,9月6日,在北京市委宣傳部(北京市版權局)、北京市高級人民法院指導下.

1900/1/1 0:00:00在Polkadot上成為一個平行鏈的前提是獲得一個平行鏈卡槽(parachain slots)。獲得卡槽的前提是首先要質押代幣.

1900/1/1 0:00:00現在Filecoin大礦工測試已經敲定為2020年8月25日(下周二,七夕節)。Filecoin的熱度不再多說,遲遲不上線主網,不但沒有磨去大家的熱情,反而吊足了礦工的胃口.

1900/1/1 0:00:00從Compound 6月15日推出COMP代幣的流動性挖礦以來,DeFi的流動性挖礦成為早期項目引導出流動性的關鍵手段.

1900/1/1 0:00:00加密貨幣基金管理公司灰度投資的一份新報告認為,目前的比特幣市場結構“與2016年初開始歷史性牛市之前的結構相似.

1900/1/1 0:00:00