BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD+1.41%

ADA/HKD+1.41% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+2.41%

XRP/HKD+2.41%DeFi協議的真實情況可能并不像表面數據那樣光鮮亮麗。

DeFi協議的真實情況可能并不像表面數據那樣光鮮亮麗。我們對MakerDAO的印象可能包括:TVL長期處于第一位,DAI是重要的DeFi基礎設施,MakerDAO可以依靠穩定費率收入來回購銷毀MKR。但是誰能想到最具代表性的DeFi協議MakerDAO也已經陷入泥潭。

MakerDAO的困局

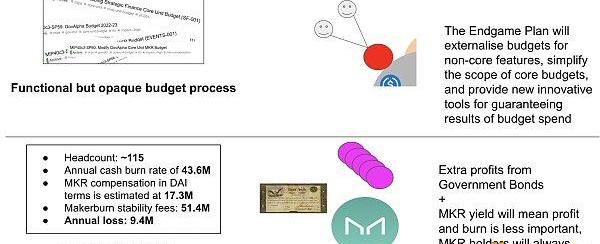

根據MakerDAO的營收數據,MakerDAO每年的穩定費收入約為5140萬美元。但除了表面上的收入外,維護這個龐大且復雜的治理機器需要115名員工,每年消耗的現金為4360萬美元,以DAI計的MKR補償約為1730萬美元。這些支付的成本已經超過了MakerDAO的穩定費收入,并導致MakerDAO每年虧損約940萬美元。

MakerDAO聯合創始人RuneChristensen在今年5月就意識到了這個問題,并在6月份正式提出了一項終局計劃,希望能夠簡化治理中的復雜性。Rune的簽名也改成了「現在正從事一些新的項目,并作為社區成員位Maker做出貢獻」。

Lido總鎖倉量超過 MakerDAO 位居第二:金色財經報道,據DefiLlama數據顯示,當前全網DeFi總鎖倉量為2262.9億美元,其中排名前5的協議為:Curve (CRV)鎖倉量為205.5億美元、Lido (LDO)鎖倉量為185.2億美元、MakerDAO (MKR)鎖倉量為173.7億美元、Anchor (ANC)鎖倉量為151.2億美元、AAVE (AAVE)鎖倉量為137.9億美元。[2022/3/29 14:24:51]

在TornadoCash被制裁之后,USDC的發行商Circle積極地配合了美國財政部的制裁,而Maker協議中的錨定穩定模塊中有超過30億美元的USDC,USDC在Maker所有抵押品中的占比過半,這就要求終局計劃能夠同時處理來自監管的安全性問題。

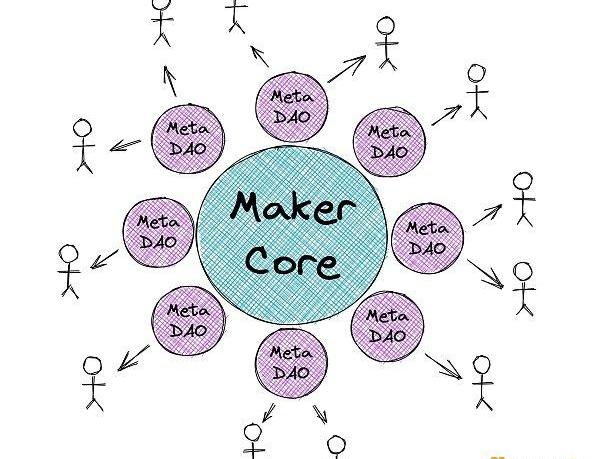

治理改革:MetaDAO

現有治理流程一方面過于復雜,制約了MakerDAO開發新功能的速度;另一方面需要依靠龐大人力的參與,這就成了導致MakerDAO在熊市中虧損的主要原因。作為終局計劃的重要組成部分,MetaDAO就致力于加快治理進程、減少MakerDAO的人力成本,隔離風險、并行化高度復雜的治理流程。

MakerDAO創始人提議推出全新代幣經濟系統Sagittarius Engine:10月5日消息,MakerDAO創始人Rune Christensen在社區提議使DAI成為環境友好的貨幣(Clean Money)時,還提議推出名為Sagittarius Engine (人馬座引擎)的全新代幣經濟系統,以釋放DeFi的超能力。他認為DAI需要被可持續的資產或具有氣候適應性的資產支持(抵押),以防止氣候進一步惡劣,并抵御已經產生的經濟損失。所以Rune Christensen表示,為了釋放這一愿景的潛力,Maker需要涉足收益耕種(流動性挖礦)并徹底改造MKR的代幣經濟學,提議推出名為Sagittarius Engine (人馬座引擎)的代幣經濟學系統,該系統的核心價值主張是為那些長期鎖定MKR的持有者帶來切實的好處。[2021/10/5 17:25:00]

與目前區塊鏈主流的「模塊化」思路類似,將復雜的MakerDAO治理拆分成一個個的小塊,即一個個的MetaDAO,每個MetaDAO都可以專注于自己的任務,而不必被其它職責分心。如專注于創作的MetaDAO,將招募開發人員構建前端產品和鏈上功能;專注于RWA的MetaDAO將負責管理RWAVaults。這樣也能克服當前Maker治理過程的單線程問題,將治理實現了多中心,允許MetaDAO并行執行,加快治理進程。

Kyber Network在Avalanche上推出流動性挖礦計劃Rainmaker:9月17日,去中心化流動性協議Kyber Network發推宣布在Avalanche上推出流動性挖礦計劃Rainmaker,第一階段將向USDT-USDC及AVAX-ETH池發放價值100萬美元的AVAX。[2021/9/17 23:33:19]

Maker可以通過部署新的ERC20代幣來創建新的MetaDAO。理想情況下,最終MakerCore只需支持協作MetaDAO,而具體的工作將由一個個的MetaDAO完成,減輕MakerDAO的負擔。部分MetaCore的成員也將重組到MetaDAO中,將MakerDAO的人力成本支出減少一半。

MakerDAO和MetaDAO對比起來就像Layer1和Layer2的關系,Maker治理可以被視為緩慢、昂貴但安全性更高的「治理Layer1」,而MetaDAO就像是快速靈活的「治理Layer2」,但最終的安全性提升到Maker治理上。

DAO Maker的Vesting合約遭到黑客攻擊,攻擊者最終獲利近400萬美金:據慢霧區情報,DAO Maker的Vesting合約遭到黑客攻擊。DeRace Token (DERC),Coinspaid (CPD),Capsule Coin (CAPS),Showcase Token (SHO)都使用了Dao Maker的分發系統,在DAO Maker中進行持有者發行(SHO)時因DAO Maker合約被攻擊,即SHO參與者的分發系統中出現了一個漏洞:init未初始化保護,攻擊者初始化了init的關鍵參數,同時變更了owner,然后通過emergencyExit將目標代幣盜走,并兌換成了DAI,攻擊者最終獲利近400萬美金。

黑客利用Vesting合約中的漏洞,將Vesting合約中的代幣提走,如下是簡要分析:

對Vesting合約的實現合約0xf17ca0e0f24a5fa27944275fa0cedec24fbf8ee2進行反編譯得到如下信息:

1. Vesting合約中的init函數 (函數簽名:0x84304ad7),沒有對調用者進行鑒權,黑客通過執行init函數成為Vesting合約的Owner。

2. Owner可以執行Vesting合約中的emergencyExit函數,進行緊急提款。

利用同樣的手法其攻擊其他Vesting合約,轉移如下代幣:DeRace Token (DERC)、Coinspaid (CPD)、Capsule Coin (CAPS)、Showcase Token (SHO)。[2021/9/4 22:59:35]

MetaDAO之間是彼此獨立的,有自己的治理代幣和治理流程,需要自己賺取收益。按照Rune在「終局計劃v3完整概述」中的表述,MetaDAO代幣將以挖礦的方式發放,其中20%分配給DAI農場、40%分配給ETHD農場、40%分配給MKR農場,以推動去中心化抵押品進入。

MakerDAO創始人:Dai價格問題唯一可行的解決方案是添加更多抵押品:金色財經報道,在DeFi的流動性挖礦領域中對穩定幣的旺盛需求已推高了穩定幣Dai的價格。Dai目前的交易價格高于其目標,目前為1.04美元。對此,MakerDAO創始人Rune Christensen表示,短期內,整個流動性挖礦熱潮以及DeFi的爆炸式增長確實對Dai的價格產生了很大影響。社區通過將所有費率設置為零來做出回應。但對Dai的需求是如此之高,以至于這些零利率也無濟于事。Christensen認為,唯一可行的解決方案是添加更多的抵押品,其他政策調整并未取得長期效果。[2020/9/12]

實現去中心化的路徑

MakerDAO主要通過以下路徑來增加去中心化程度,集中在增加去中心化抵押品的使用和用協議收入來積累協議擁有的去中心化資產上。

1、增加ETH抵押品的使用

在TornadoCash被美國財政部制裁之后,Maker已經通過一系列措施減少對USDC的依賴。

如提高WSTETH-BVault的債務上限并將穩定費降至零,降低ETH-A、ETH-B、WSTETH-A、WBTC-A、WBTC-B、RENBTC-A等Vault的穩定費。

降低其它Vault的資金費率可能減少通過PSM用USDC鑄造DAI的需求。

2、引入EtherDai

EtherDai的引入是為了在Maker治理的控制下擁有質押的ETH,該產品包括ETHD和EtherDaiVaults。ETHD是圍繞Lido的StakedETH的封裝。用戶可以將stETH封裝為ETHD,也可以將ETHD贖回為stETH。ETHD和wstETH的出現可能是因為Lido是通過rebase的方式發放質押獎勵,用戶持有stETH,則余額數量會持續增加,但在某些場景中可能使用不便。

Maker治理將擁有對ETHD抵押品的后門訪問權限,可能會通過在Uniswap上設置ETHD/DAI短期的流動性挖礦來激勵流動性。另一方面,可能將EtherDaiVault的穩定費設置為零,來引導對EtherDaiVault的需求。

3、調整現實世界資產的使用

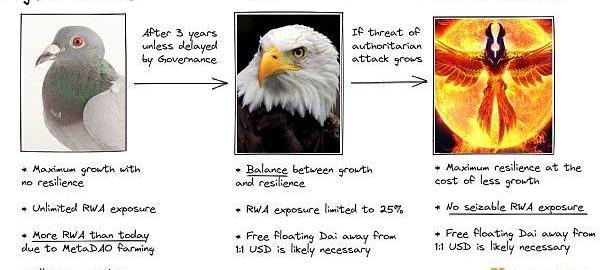

終局計劃提出了3種不同的抵押品策略,分別為鴿式、鷹式、鳳凰式,隨著時間線漸進式往前發展,根據監管的威脅逐步推進。

首先是鴿式策略,這期間的主要任務是盡可能的增加RWA,保持高速增長。因為RWA抵押品能夠為Maker帶來相對更高的穩定費,Maker想要在這期間盡可能多的收益,并用來換取ETH。

在3年以后,如果DAI開始受到權威攻擊,RWA抵押品有被沒收的風險,那么就切換到鷹式策略,將對RWA的風險暴露限制在25%,以尋求業績增長和彈性之間的平衡。

若有證據表明即將受到權威攻擊或者RWA的所有抵押品都已被沒收,則會過度到消除所有RWA風險敞口的鳳凰策略,只有不能被權威機構控制的RWA才能作為抵押品。

從鷹式策略開始,即RWA有被沒收的風險,那么促使DAI與美元脫錨成為一種自由浮動的資產則是有必要的。

采用這種發展路線的依據在于,監管可能是趨向嚴格的,RWA抵押品受到權威機構威脅的程度隨著時間增長。而MakerDAO還能利用現在的時間窗口,盡可能的擴大市場,積累資產。

4、協議擁有的Vault

當用戶在Maker中質押資產借入DAI時,就會產生一個Vault。錨定穩定模塊不區分用戶,沒有穩定費,不會被清算,也可以看成一個特殊的Vault。

協議擁有的Vault將幫助MakerDAO積累更多的ETH。首先計劃通過盈余的4000萬DAI,以2倍杠桿獲得StakedETH。這就意味著有價值8000萬美元的StakedETH可以賺取收益,盈余也將放入協議擁有的Vault中。隨著以太坊完成合并轉PoS,MakerDAO可以多獲得一筆額外的Staking收入。

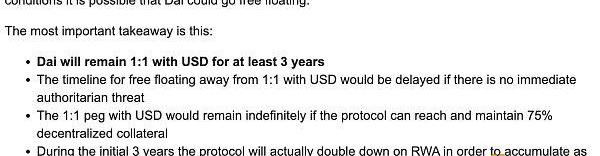

短期內DAI仍將和美元錨定

按照現有計劃,DAI仍然將會在相當長一段時間里保持和美元的錨定。Rune也在其推特上解釋稱認為「將所有穩定幣抵押品換成ETH是一個壞主意」。

MakerDAO也仍在利用PSM中的資產提高影響力,如1inch和Paraswap這兩個聚合DEX早已集成PSM,大額USDC與DAI之間的交易會直接經過Maker的PSM,沒有交易滑點,也無需任何交易手續費。

Rune8月30日發表在MakerDAO治理論壇中的終局計劃時間表也顯示DAI將在至少3年時間里保持與美元的錨定,若沒有遭到直接威脅,這一時間還將延長。如果能夠將抵押品的去中心化程度提高到75%,那么將無期限的保持與美元的錨定。

小結

短期來看,DAI仍將錨定美元,Maker當前最主要的任務還是繼續擴大自己的業務,積累資產。MetaDAO對治理的改革,可能主要還是為了在熊市中減少MakerDAO龐大的人力成本,也能加快后續工作的效率。

監管的壓力可能不會很快來臨,這是一個可以抓緊機會發展的時間窗口。當監管的壓力真正到來時,MakerDAO的計劃是在中長期里實現抗審查,并與美元掛鉤。

原文標題:《MakerDAO的危與機:虧損、監管風險和MetaDAO的救贖》

撰文:蔣海波

來源:ForesightNews

Tags:MakerMAKEDAOMakerDAOmaker幣什么意思MAKEUP價格CSP DAOmakerdao是什么意思

以太坊信標鏈昨晚正式更新Bellatrix分叉升級,升級之后ETH價格飆升至1,678美元以上。然而,隨后又下跌到了1500附近,幾乎侵蝕了Bellatrix升級后的收益.

1900/1/1 0:00:002022年1月12日,香港金管局發布加密資產和穩定幣討論文件,邀請業界和公眾就監管方式提出意見.

1900/1/1 0:00:00SBT即使代幣本身不可轉移,也會伴隨其地址權限本身的轉移,而動搖靈魂綁定的意義。原文標題:《一種轉移并在Os拍賣不可轉移靈魂綁定代幣的方法》 撰文:十四君 5月初以太坊創始人Vitalik?的靈.

1900/1/1 0:00:00頭條 ▌狗狗幣成為目前市值第二大的PoW區塊鏈9月17日消息,在以太坊過渡到權益證明共識機制后,狗狗幣已是目前市值第二大的工作量證明區塊鏈,僅次于比特幣.

1900/1/1 0:00:00如果在過去一年左右一直關注區塊鏈行業,就一定聽過以太坊“合并”或第2層解決方案。然而,這些都是相當技術性的概念,導致很多人可能對它們視而不見.

1900/1/1 0:00:00“以太坊合并完成!這是以太坊生態系統的重要時刻。每個幫助實現合并的人都應該感到非常自豪。”以太坊重要里程碑合并完成之后,創始人VitalikButerin在社交平臺發文慶祝.

1900/1/1 0:00:00