BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+1.51%

LTC/HKD+1.51% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+0.83%

SOL/HKD+0.83% XRP/HKD+0.06%

XRP/HKD+0.06%截至2022年9月,穩定幣占整個加密貨幣市值的15%左右,約為1500億美元。它被加密市場參與者大量使用,并已顯示出出色的產品市場契合度。在2017年的牛市周期中,穩定幣幾乎不存在。因為用例通常都是特定于交易所的,所以穩定幣并不是每個人最關心的。2020年中早期,DeFi夏季來臨,一切都改變了。在此之前,如果你在中心化交易所進行交易,沒有任何重要的理由使用穩定幣。交易是在鏈下結算的,如果你想保持觀望,你可以很容易地兌現成美元。即使在衍生品市場,交易員也會在BitMEX上1倍做空BTC,同時持有現貨BTC以保持中性。

隨著2020年DeFi的出現,鏈上市場基礎設施呈指數級增長。Uniswap和Compound等協議為穩定幣找到產品市場契合度提供了必要的環境,開啟了穩定幣供應的繁榮。

前美國財政部長薩默斯:看好區塊鏈,看空比特幣:金色財經報道,前美國財政部長薩默斯表示:看好區塊鏈,看空比特幣。[2023/4/26 14:28:43]

來源:TheBlock

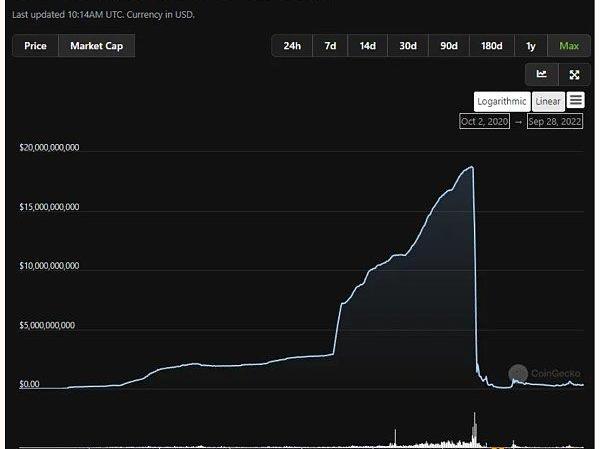

不久之后,行業參與者意識到擁有自己的穩定幣的重要性,并開始了一系列創新穩定幣模式的試驗。最引人注目的是Terra的UST穩定幣,它的想法很絕妙,創建一個沒有任何實際抵押品的算法穩定幣。UST與該協議的原生代幣LUNA掛鉤,并使用鑄造和銷毀機制來維持與美元的1:1掛鉤。一開始,這似乎是一個天才的想法,將該區塊鏈的原生代幣與智能合約功能和原生穩定幣相結合。

來源:CoinGecko

令人意外的是,UST突然崩盤,一夜之間蒸發了180億美元的價值。簡單地說,這一脫鉤事件是由UST的內生設計引起的。內生基本上意味著穩定幣由來自同一發行者的任何代幣支持或部分支持。活躍在MakerDAO社區的研究人員LucaProsperi以前寫過關于這個概念的帖子。事實上,內生一詞是美國眾議院的穩定幣法案草案中的一個關鍵措辭,我們將在這篇文章中解讀。這個數萬億美元行業的未來可能已經被永遠改變。

美國參議員呼吁SEC主席Gensler監管數字資產:金色財經報道,美國參議員John Hickenlooper呼吁美國證券交易委員會主席Gary Gensler參與并啟動數字資產的正式監管程序。Hickenlooper要求Gensler的委員會澄清哪些數字資產是證券,并明確披露和注冊規則,以保護投資者。

Hickenlooper呼吁Gensler通過收集公眾意見和提出新規則來“參與”,以確定哪些加密代幣是證券或商品。(the block)[2022/10/14 14:27:02]

快速了解本文要點:

美國的穩定幣法案如果獲得通過,將產生更加嚴格的監管要求,包括注冊和禁止內生抵押穩定幣。

重要的部分是注冊方面,它可以為協議擁有的穩定幣創建二階效應。

一個強大的穩定幣行業將加劇“美元奶昔理論”。

期望沒有任何形式的監管或者期望對穩定幣的寬松監管是不現實的。

動態 | 美國法律機構從販手中沒收價值20萬美元的比特幣:據u.today 1 月 29 日報道,三名二十出頭的男子被指控通過比特幣販賣,執法人員從一個暗網銷售點(EastSideHigh 網站)沒收了MDMA、Xanax藥片和氯胺酮,并沒收了價值20萬美元的比特幣。[2020/1/29]

非美元掛鉤的穩定幣將會興起,這些穩定幣旨在穩定價值而不與任何法幣掛鉤。

穩定幣法案

穩定幣法案的目標是圍繞穩定幣發行引入一個框架。它涵蓋了“如何”和“誰”的問題。

“如何”的部分規定了可以發行何種類型的穩定幣。這要歸咎于DoKwon。新法案將對沒有現金或高流動性資產抵押的穩定幣實施為期兩年的禁令,而發行“內生抵押”穩定幣將作為犯罪處罰。對于具有上述模式的現有穩定幣,發行方將有2年的寬限期來更改其抵押模式。

隨著法案的推進,還有更多的細節要介紹。推特上的一段對話指出了一個有趣的措辭差異。“僅依賴于”意味著Terra的UST可能不會受到該法案的影響,因為它在生命的最后階段部分是由BTC支持的。

動態 | 美國國土安全部向Factom授予20萬美元開發區塊鏈安全系統:據Cryptoninjas消息,美國國土安全部(DHS)科學技術局(S&T)宣布已向Factom授予約20萬美元,用于開發一個區塊鏈安全系統,機構可以使用該系統來創建和驗證身份,并提供幫助發現涉及進口的欺詐行為。[2019/11/19]

來源:Twitter

“誰”的部分規定了穩定幣發行方必須遵守的要求,以及由誰來監管這些發行方。

由法定貨幣支持的穩定幣的非銀行發行方也將受到州銀行業監管機構和美聯儲的監管。

銀行或信用社可以發行自己的穩定幣,將由美國貨幣監理署和聯邦存款保險公司監管。

未經這些監管機構批準而發行穩定幣,可能會被處以最高5年的監禁和100萬美元的罰款。

金色晨訊 | 美國印第安納州提出用虛擬貨幣納稅的法案:1.美國印第安納州提出用虛擬貨幣納稅的法案

2.濟寧市中區與上海交大共建云智區塊鏈與人工智能研究中心

3.伊朗正成為中國加密貨幣礦商的首選之地

4.Mt. Gox受托人:正嘗試允許受害者在截止日期之后提交申請

5.CBOE董事長:加密貨幣ETN的不存在降低了投資者對比特幣期貨的吸引力

6.中信銀行將借助區塊鏈等技術手段 整合支付等金融產品和非金融服務

7.Ripple發布2018年第四季度報告:共出售1.29億美元的XRP

8.OTC交易平臺LocalBitcoins遭黑客入侵 登陸頁面成釣魚網網站

9.韓國科技大學商學院與金融科技公司進行區塊鏈教育培訓[2019/1/27]

——TheBlock

如果法案通過,獲得批準的要求可能會帶來更多的問題。它可能直接破壞DeFi的可組合性。例如:

如果USDC已經獲得了相關監管機構的批準,那么Compound是否需要獲得同樣的批準來為其借貸平臺發行cUSDC(一種可產生收益的資產)?

如果我運行一個橋接協議,我是否需要為USDC的橋接版本獲得批準?

如果需要wrapped版本的穩定幣來連接真實世界資產,那將如何實現呢?

該法案可能會帶來更多的不確定性,而不是為行業參與者提供一個明確的框架。

現有的穩定幣

穩定幣法案將如何影響頂級的非中心化穩定幣?

DAI

DAI不受MKR支持,但是在Maker協議遭受損失的情況下,MKR可以作為最后的工具來彌補協議的虧損。

這種情況很少發生,但以前也發生過。

該法案應該不會對MKR造成影響。

FRAX

FRAX部分由FXS支持,FXS是FRAX的治理代幣。

FXS的抵押率將根據FRAX的使用率而更新。

該法案將使FRAX受到審查,因為它是由同一發行方的代幣部分內生抵押的。

LUSD

LUSD不受LQTY支持,LQTY是LUSD的治理代幣。

LUSD主要由ETH支持。

該法案應該不會對LUSD造成影響。

USDD

USDD部分由TRX支持,TRX內生于USDD生態系統。

USDD由TRX支持30%以上。

該法案將使USDD受到審查,因為它是由來自同一發行方的代幣部分內生抵押的。

USDN

USDN由WAVES支持,WAVES內生于USDN生態系統。

該法案將使USDN受到審查,因為它是由來自同一發行方的代幣部分內生抵押的。

MIM

MIM不受SPELL支持,SPELL是MIM的治理代幣。

MIM由其他資產支持,主要是FTT。

該法案應該不會對MIM造成影響。

我認為我們會看到非美元掛鉤的穩定幣興起,這些穩定幣旨在穩定價值而不與任何法定貨幣掛鉤。然而,這些類型的穩定幣不太可能達到主流采用。不要誤解我的意思,我并沒有放棄這些概念(例如RAI),但要擴展它并使其對非加密原生消費者友好,還有很多工作要做。

務實

與這篇文章的精神一致,我認為期望穩定幣不受監管或受到寬松監管是不現實的。我們仍然生活在一個由政府治理的社會,穩定幣與法定貨幣直接掛鉤,而法定貨幣是世界各國政府治理和穩定的工具。這就是為什么即使是像韓國這樣在過去幾十年經濟增長驚人的國家,仍在實施某種形式的資本管制。

即使是在美國允許穩定幣行業蓬勃發展并加劇美元奶昔理論的情況下,美國以外的司法管轄區也不會按兵不動,任由本國貨幣走弱。我是美元奶昔理論的信奉者,但是期望其他法幣不戰而降的想法太天真了。

我們將看到穩定幣領域受到越來越多監管。行業參與者需要從兩方面入手。求真務實,因勢利導,同時通過各種措施積極倡導更友好的監管。無論發生什么,穩定幣行業的價值仍將以萬億計,這不是何時達到的問題,而是如何達到的問題。

作者:MarcoManoppo

來源:substack、DeFi之道

傳統觀點認為,如果美元走強,加密貨幣等資產就會變得更便宜。然而事實果真如此嗎?在過去的一周里,美聯儲做了許多人預期的事情:將聯邦基金利率提高了75個基點——這是美聯儲連續第三次加息.

1900/1/1 0:00:00加密貨幣在美國投資者中的受歡迎程度,正在呈下降趨勢。專家評論說:“這些加密貨幣的光芒已經消失了.

1900/1/1 0:00:002022年9月,Meta和VictoryXR合作打造且開放了10個元宇宙的虛擬校園。該項目投資1.5億美元。Meta表示作為其沉浸式學習項目的一部分,該項目旨在將教育引入虛擬現實環境.

1900/1/1 0:00:00銀行、證券、保險是支撐傳統金融行業運作的三駕馬車。銀行業目前估值8.4萬億美金,證券業目前估值100萬億美金,保險業估值5.5萬億美金.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:437.4億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量14.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00