BTC/HKD-2.49%

BTC/HKD-2.49% ETH/HKD-3.9%

ETH/HKD-3.9% LTC/HKD-3.37%

LTC/HKD-3.37% ADA/HKD-6.19%

ADA/HKD-6.19% SOL/HKD-2.02%

SOL/HKD-2.02% XRP/HKD-6.32%

XRP/HKD-6.32%不出意外,加密市場能否迎來一波觸底反彈?

原文標題:《除了加息75基點本周美聯儲會議還有啥看點?看加息代價多「痛苦」鮑威爾多鷹派?》

撰文:李丹

來源:華爾街見聞

本周美聯儲公布的預期利率水平點陣圖比以往更重要,是真正的貨幣緊縮路線圖,聯儲料將上調失業率預期,可能明年超過5%。鮑威爾可能強硬表態,大體和上月末央行年會相同。

本周美聯儲加息75個基點看來已板上釘釘,大多數市場人士都預計會連續第三次這樣大力加息。

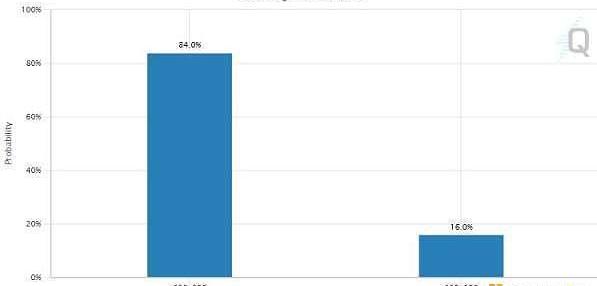

華爾街見聞注意到,截至美東時間20日周二美股收盤,芝加哥商業交易所的「美聯儲觀察工具」顯示,美國聯邦基金利率期貨交易市場預計,本周三美聯儲會后宣布加息75個基點的幾率高達84%,加息100個基點的幾率只有14%。

美聯儲3月加息25個基點的概率升至79.7%:金色財經報道,據CME“美聯儲觀察”:美聯儲3月保持利率不變的概率為20.3%,加息25個基點至4.75%-5.00%區間的概率為79.7%;到5月累計加息50個基點的概率升至49.2%。[2023/3/17 13:09:43]

CME工具顯示利率期貨市場預計周三美聯儲宣布加息75個基點的幾率達84%

既然已經75個基點的加息已經在預料之中,本周美聯儲會議還有什么看點?

按照計劃日程,美聯儲今年只在季度末的3月、6月、9月和12月四次會后同時發布聯儲決策者最新的經濟數據展望,以及代表他們各自對未來幾年利率水平預期的點陣圖。因此,本周會議的主要關注點就落在經濟展望和點陣圖上。

美聯儲2月加息25個基點的概率為99.4%:2月1日消息,據CME美聯儲觀察,美聯儲2月加息25個基點至4.50%-4.75%區間的概率為99.4%,加息50個基點的概率為0%。[2023/2/1 11:40:29]

點陣圖比以往更重要真正的貨幣緊縮路線圖經濟展望可能有意外

今年6月的上次會后更新經濟展望顯示,美聯儲官員全線下調今明后三年的經濟預期增速,全線上調三年間的失業率預期,上調了今年的個人消費支出價格指數和核心PCE通脹預期。

有媒體認為,相比之前,本周會后公布的點陣圖更為重要,因為投資者已經試圖押注點陣圖怎樣暗示未來加息步伐,預計美聯儲官員預計加息可能對經濟有多大影響。

而且,任何意外都可能出現在美聯儲對通脹、失業率和GDP增速預期的經濟展望中。一些經濟學家預計,美聯儲這輪加息周期會對經濟更有限制性,可能對經濟有更嚴重的影響。

數據:美聯儲11月加息75個基點的概率達95%:10月22日消息,據CME美聯儲觀察數據,當前市場普遍預測美聯儲將于11月再次加息75個基點,概率達95%,可能性較1個月前的71.7%上升了32%,而認為美聯儲將加息50個基點的概率僅5%。[2022/10/22 16:35:26]

畢馬威首席經濟學家DianeSwonk認為,這是第一個真正的貨幣緊縮路線圖。從美聯儲的角度看,他們正在進入緊縮的世界。

「這是真正進入了限制性的貨幣政策領域,我們將進入無人區。自20世紀80年代初以來,我們實際上沒有過以收緊政策對抗通脹。他們的目標是長期的放緩,那樣讓通脹緩慢下降,并且只會逐漸提高失業率。至于他們能否到達那個目標,那是另一個問題。」

摩根士丹利投資管理的全球固定收益宏觀策略主管JimCaron認為,通過增加衰退風險,能降低通脹的風險,因為這都是在減少經濟體內的需求,是以未來經濟增長減慢為代價的。

瑞銀:因英國央行有望在英國GDP增長后進一步加息,英鎊可能上漲:2月11日消息,據瑞銀經濟學家Dean Turner稱,在英國公布最新經濟增長數據后,英國央行今年仍有可能再加息兩次,這應該會對英鎊構成支撐。

他表示,盡管歐洲央行上周發出加息信號后,歐元有所回升,但瑞銀仍預計英鎊兌歐元匯率將上升。“英鎊資產正收益率較高,應該會繼續受到投資者的青睞。”2021年第四季度,英國經濟環比增長1.0%,與前一季度持平。經濟學家預計增幅為1.1%。(鞭牛士)[2022/2/11 9:45:46]

準備好美聯儲上調失業率預期可能接近4.5%、明年超過5%

媒體指出,再加息75個基點后,美聯儲的政策利率將升至2008年金融危機以前的最高水平,接下來的收緊貨幣階段將帶來更大的風險,可能就反映本周公布的更新后經濟展望中。這些經濟預測將顯示,美聯儲官員最近一直警告過的「痛苦」有多嚴重,比如失業率會升到多高。

高盛:預計美聯儲將在2022年兩次加息 帶動股市走高:11月23日消息,高盛以期貨市場的觀點作為支撐,預計美聯儲將在明年7月加息25個基點,在2022年晚些時候再次加息。從以往經歷來看,美聯儲首次加息后,股市估值的平均市盈率較為穩定。具體來講,從緊縮周期開始前6個月到緊縮周期開始后6個月結束的12個月期間,標普500指數的平均估值都相當穩定。預計到2022年底,標普500指數將觸及5100點。(金十)[2021/11/23 22:11:09]

自6月發布上一次經濟展望以來,美國的通脹增長幾乎沒有緩和,這促使美聯儲決策者采取更激進的貨幣立場。這也讓他們越來越懷疑過去對失業和通脹之間關系的估測,可能正是因此,他們現在才傾向,以更大程度放緩經濟活動為目標。

德意志銀行最近預計,美聯儲本周將公布,失業率最高接近4.5%。那將明顯高于6月經濟展望水平,當時聯儲預計今明后三年的失業率分別為3.7%、3.9%和4.1%。

本月初公布的非農就業報告顯示,8月美國失業率為3.7%,創2月以來新高,七個月內首次環比攀升,假設勞動力總人數不變,失業率升到4.5%意味著失業者約增加130萬。

德銀駐紐約的高級美國經濟學家BrettRyan稱,預計美聯儲還會兜售未來軟著陸的情形,但將暗示存在衰退的高風險。

彭博經濟學家AnnaWong、AndrewHusby和ElizaWinger認為,本次美聯儲經濟預測總的主題將是,為更高的失業率做準備,因為在控制住通脹前,還需要更多次加息,以及將對經濟有限制性影響的利率水平保持更久。目前市場定價體現的預期終端聯邦基金利率為4.4%,美聯儲決策者政可能會認為這是合理的定價。

畢馬威首席經濟學家DianeSwonk認為,美聯儲可能預計,到明年底失業率會超過5%。

媒體評論稱,自新冠疫情爆發前以來,美聯儲官員的失業率預期中位值一直穩定在4%左右,假如上調這一預期,將意味著美聯儲貨幣政策委員會FOMC的看法明顯轉變。聯儲官員可能預計失業率會升得更高,這樣才會和長線預測期間內通脹穩定在低位一致。

鮑威爾可能強硬表態大體和上月末央行年會相同

上月末舉行的杰克遜霍爾全球央行年會上,美聯儲主席鮑威爾一席簡短的講話直接撲滅市場的轉鴿希望,嚇崩美股。他強調「必須堅持加息,直至大功告成」,直言「歷史記錄對過早放松政策提出了強烈警告」,認為可能需要一段時間內讓利率保持在限制性的水平。

講話中,鮑威爾直接給市場對明年下半年聯儲開始降息的預期潑冷水,稱6月時聯儲官員就預計,到明年底,聯邦基金利率的中值略低于4%。

本月8日,在本周美聯儲會議靜默期前的最后一次公開表態中,鮑威爾重申要堅持加息,直到成功抗擊通脹,還重申,歷史告誡我們不要過早地放松政策,并且堅定表示「我們需要現在就直截了當地、強有力地行動」。

本周美聯儲議息會后,鮑威爾將舉行新聞發布會。

貝萊德全球固定收益首席投資官RickRieder評論稱:「我認為他在他身后豎起了一塊布告欄,上面寫著『通貨膨脹必須降下來』。我認為他會強硬表態。」

美國銀行的首席美國經濟學家MichaelGapen預計,鮑威爾發布會傳遞的訊息將大體上和杰克遜霍爾央行年會上的相同,將還是有關讓貨幣政策有限制性,而且持續一段時間,總體目標是價格穩定。

而摩根士丹利投資管理的全球固定收益宏觀策略主管JimCaron認為,鮑威爾的言論可能不經意地顯得鴿派,因為美聯儲已經有非常鷹派的傾向。

「我認為連續第三次75個基點的行動已經相當鷹派,他們不必非常努力地帶給市場鷹派。」

Gnosissafe是當今最受信任的數字資產管理平臺。它將智能合約賬戶作為web3的所有權標準來解鎖數字所有權.

1900/1/1 0:00:00凡是過去,皆為序章。 繼以太坊合并硬分叉升級之后,Cardano?也迎來了其自去年9月Alonzo硬分叉以來最重要的升級——Vasil硬分叉.

1900/1/1 0:00:00來源:老雅痞 可能人就是有點犯賤,當給了指定的選題的時候,會想著被“束縛”了,當讓你自由發揮的時候,又會想著沒有選題,范圍太大,思前想后都下不了筆.

1900/1/1 0:00:00最近Cosmos算的上是風生水起,不僅生態在一天天壯大,表現也是比BTC和ETH硬的多,DelphiLab最近發表的那篇《FindaHomeforlabs》.

1900/1/1 0:00:00FTX的首席執行官SamBankman-Fried分享了他對公司管理、招聘、品牌決策和行業競爭的看法.

1900/1/1 0:00:00跨鏈橋使數據和資金能夠在區塊鏈之間自由流動,從而在多鏈世界中發揮不可或缺的作用。然而,在一系列破壞性的黑客攻擊之后,這些跨鏈橋在過去幾個月中飽受爭議.

1900/1/1 0:00:00