BTC/HKD-1.4%

BTC/HKD-1.4% ETH/HKD-4.41%

ETH/HKD-4.41% LTC/HKD-1.57%

LTC/HKD-1.57% ADA/HKD-2.98%

ADA/HKD-2.98% SOL/HKD-1.49%

SOL/HKD-1.49% XRP/HKD-0.57%

XRP/HKD-0.57%三大CeFi平臺之二已破產清算,唯留手握20億美元資產規模的Nexo。FTX暴雷之后,烏云延伸到了多家平臺,Genesis、BlockFi等紛紛告急;Celsius,三大CeFI之一的已經在上一輪Luna暴雷時破產清算。2022年至今,Nexo的代幣NEXO丟失了80%的marketcap。

推特上漸漸開始有人質疑Nexo的流動性。翻開Nexo11月底前的推特,下面的評論大多是推特用戶質疑的聲音或者Nexo平臺用戶的客服需求,反映某些技術bug。Nexo代幣在12月1日前7天內持續下跌,在12月1日后有大幅提升,最新報漲幅9,16%。近幾日在幣安上無Nexo可出借賣空。

為了對抗沽空,Nexo于11月29日在推特發布了長串盈利模型以及多篇推文解釋其運行模式和各項金融術語,重申其在BlockFi和Genesis無敞口,不提供無抵押貸款,沒有其他2大CeFi被用戶質疑的資產-負債不合,并強調其proofofreserves。其審計師美國公司Armanino也發布審計報告,在對Nexo的錢包地址進行了調查查清平臺資產,通過API了解了平臺負債后,出具審計意見表示Nexo美元資產價值大于負債。之后11月30日,Nexo發布了消息拿到意大利的相關牌照,可以在意大利進行金融服務,宣傳打入一線市場。過了一天,Nexo又發布消息,支持Pancake。

在市場整體低迷的情況下,Nexo依舊大舉擴張。此前于5月向楚格州遞交意愿書購買Celsius的資產,6月購買由PeterThiel和CoinbaseVenture成立的在清算邊緣游走的借貸平臺Vauld。目前在兩大CeFi都倒閉的情況下,Nexo依舊在擴展產品和招人。

這一系列行為似乎是在告訴用戶,Nexo資產頗豐、流動性充沛,企業發展中氣十足。但是事實真的如此嗎?

加密借貸平臺Ledn:客戶資產安全,定期進行Proof of Reserves認證:6月13日消息,加密貨幣借貸平臺Ledn發推稱,針對用戶對加密資產借貸空間提出的某些擔憂,以下是Ledn對此的立場:

- 我們的業務基本面強勁,客戶的資產安全可靠;

- 為了實現透明度,我們決定成為第一家完成Proof of Reserves認證的數字資產借貸公司,每六個月做一次。我們的下一次Proof of Reserves將于2022年7月31日完成;

- 客戶資產得到了妥善的會計處理和最大限度的保護;

- 平臺僅支持BTC和USDC;

- 我們完全通過向合格機構放貸來產生客戶資產的收益率。[2022/6/13 4:22:19]

Binance上已經借不出NEXO

走進Nexo——購買式銀行執照靠譜嗎?合法不一定有用

Nexo官網上說其一個電子資產平臺,其母公司網絡信息表示登記在瑞士的楚格Grafenaustrasse15,該州因其寬松的稅務政策和加密監管聚集了大量加密貨幣公司,所以并不奇怪。但是Nexo并沒有瑞士的銀行執照。據不與Nexo直接綁定的網站nexo.how的信息,Nexo是由在2007年成立于保加利亞的專注于提供金融借貸服務的FinTech公司Credissimo推動的,旨在撬開價值$4萬億的加密貨幣借貸市場。Nexo于2018年在保加利亞成立的但是后來搬到了楚格。Nexo的創始人AntoniTrenchev、KostaKantchev和KalinMetodiev國籍不詳,但就領英歷史來看,三人都曾成長工作于保加利亞或與保加利亞相關的公司,其中KalinMetodiev是保加利亞CFA協會的主席持證上崗,KostaKantchev是Credissimo的創始人。

Filecoin借貸平臺DeFIL正式接入DeFiBox平臺:據悉,首個去中心化Filecoin借貸平臺DeFIL現已接入一站式DeFi信息聚合與資產追蹤平臺DeFiBox,用戶可在DeFiBox上檢索到項目的相關信息。

DeFIL是首個基于Filecoin的去中心化借貸協議。用戶參與存FIL可獲取利息收益以及平臺治理通證DFL。[2021/5/31 22:58:43]

Nexo的業務廣泛,通過一系列在美收購銀行,在美國也不乏用戶。目前Nexo在美國多州亞利桑那、亞拉巴馬、肯薩斯等擁有「moneytransmitterlicense」,可以合法進行金融服務的運作,其中在奧克拉荷馬、新罕布什爾、懷俄明等州擁有「lenderlicense」,可以進行借債業務。擁有金融服務運作的權利并不代表資金受政府保險。2022年9月,Nexo入股了受美國聯邦政府監管的懷俄明州的HulettBancorp,該公司旗下有一個小銀行SummitNationalBank,是聯邦存款保險公司FDIC成員,受美國政府的存款保證金保護,在懷俄明、愛達荷、蒙大拿州共有4個網點。Nexo表示該投資可以擴大其在美國的業務,具體業務情況不詳。盡管如此,數月之后,12月6日Nexo又表示將在未來幾個月內逐步停止在美的產品與服務。此前9月,美國有8州起訴Nexo,稱其可以收利率的產品應該被注冊為證券。Nexo對在美的戰略大轉彎甩鍋給這些監管者,稱美國的監管條件還很不成熟和明朗,即便美國的加密監管在諸多大國和區域里已經算是不是黑色地帶的灰色土壤了。

若在數月內美國離開之后,Nexo官網上洋洋灑灑的各項牌照其中大多是美國的,那么之后Nexo又會通過什么身份開展金融服務呢?

Nexo在瑞士的執照是日內瓦州的「SO-FIT」,一個受瑞士金管局監管的進行自覺監管的非盈利組織,參與SO-FIT的成員需要自覺維護行業準則,使用合格的審計者,打擊洗錢和金融犯罪,等。目前可以看到一系列呼吁的行業標準,但是如違法,會有什么后果不詳。

借貸平臺籌集200萬美元以發展成完整的加密銀行:金色財經報道,總部位于新加坡的借貸平臺Vauld在Pantera Capital的領導下籌集了200萬美元,旨在發展成為一家完整的加密銀行。其他投資者包括Coinbase Ventures、LuneX Ventures和個人投資者Compound Finance的Robert Leshner等。[2020/12/29 15:56:08]

加密行業整體合規性不強的情況下,Nexo對外宣傳一向以合規為驕傲,Nexo在美國收集的各項金融相關的運作執照也可以證明其盡量在合法的情況下開展金融服務的策略和執行方式。只是該合規僅表示運營合規,并不代表資產有保障。此前破產的BlockFi也曾在免責條款里指出,BIA不屬于銀行,不會受到監管保護,話術也多方面表示BlockFi非常「合規」,最后依舊逃不過破產的結局。

作為放債機構,Nexo對其放債抵押的保證十分自豪。Nexo在推特上稱,拒絕頒發沒有抵押物或者抵押物資產不足放債的杠桿。其放債一直都是以自動化的抵押信用為重點,會自動清算用戶抵押物當LTV超過危險值。Nexo目前可以可以抵押60+種加密貨幣,獲取40+的法幣選擇,Nexo也是昔日三大CeFi里支持最多加密和法幣幣種的。其中比特幣和以太坊的LTV是50%,Nexo的代幣NEXO的LTV是15%。但是Nexo在推特上表示,「從未」使用NEXO作為抵押物,也不出借NEXO。為此,Nexo解釋NEXO的存在和BNB類似,作為生態代幣可以給平臺用戶最好的體驗。

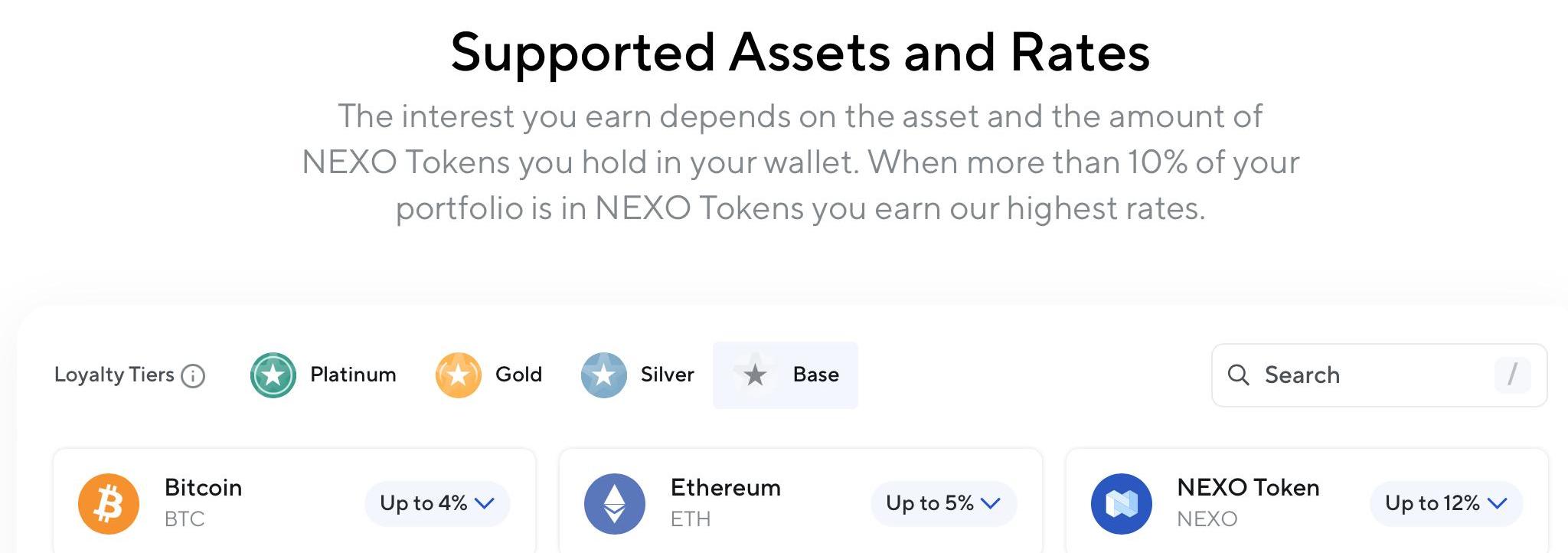

Nexo官網上可支持的幣種的部分截屏,注意NEXO在右方

在Nexo的官網helpcenter里表示持有NEXO的用戶參與了NexoEarnProduct可以獲得每日至少1NEXO,最高可以獲得12%的APY,日復利息。該產品不向保加利亞、愛沙尼亞、美國用戶開放。此前Celsius為了保證這樣高的APR,曾多次鋌而走險參與高風險項目,結果損失慘重。BlockFi更是挪用用戶資金進行自家的挖礦服務,最后由于資產價值下降,導致資產價值和負債間的mismatch。

加密借貸平臺Cred稱欺詐行為導致資金損失:加密借貸平臺Cred表示,該公司在處理“特定”企業資金時遇到了違規行為,并正在與執法部門合作處理此事,Cred的資產負債表也受到了負面影響。該公司表示,最新情況將在未來兩周內提供。(Coindesk)[2020/10/28]

為了參與正常的金融運作,借貸CeFi擁有牌照并不是稀奇事,但是牌照的「合規性」多少靠自覺,即便在08年金融危機前的美國,也由于美國政府的監管后行的操作方式,危機發生前,銀行雖都是「依法」行事,但這并不能阻止影子銀行和次貸的增長。所以牌照只能證明運行合法性,不能證明私有公司的操作合理性,尤其是在Nexo目前的牌照大多還是依賴自覺監管的情況下。

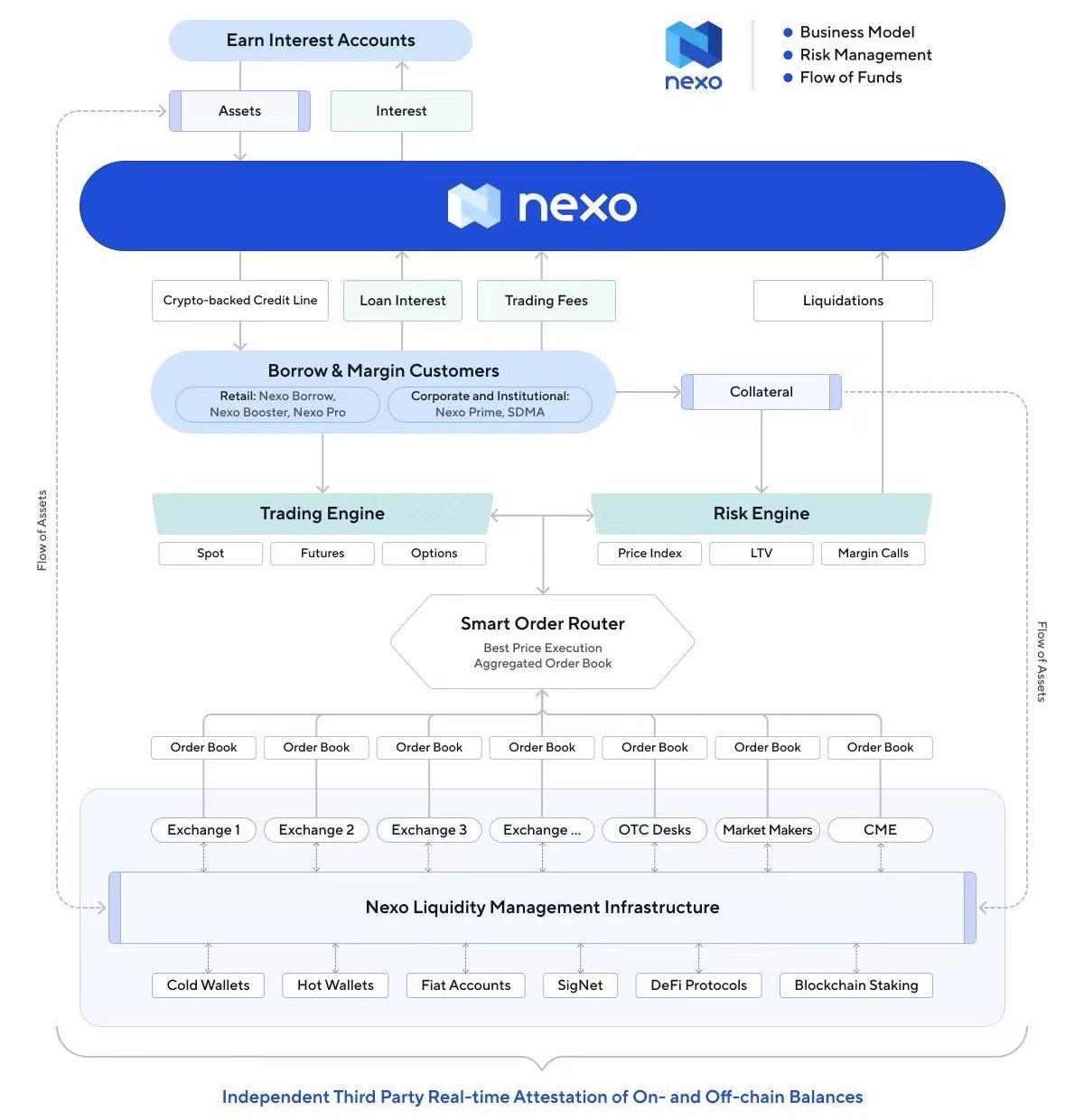

Nexo的商業模式,來源Nexo官網

保險與平臺-實時審計靠譜嗎?

由于Nexo本身并沒有銀行牌照,所以其并不是托管銀行,存貯在Nexo的資產均由第三方托管平臺托管。Nexo在加密服務提供商BitGo、Ledger、bakkt、Fireblocks等擁有$7.75億保險,這些保險由倫敦的LloydsBank和Marsh&Arch承保。此前Ledger在2020曾陷入黑客攻擊丑聞,被泄露用戶數據,Ledger對此表示不予賠償而是努力加強金融安全。在傳統共同基金行業,如果共同基金公司破產,托管銀行會將托管的資產返還給股東。在加密行業,風險是「微觀審慎」還是「宏觀審慎」,目前還不好說。且托管資金是以波動性大的加密貨幣還是已經轉換了的法幣形式,目前也沒有披露。

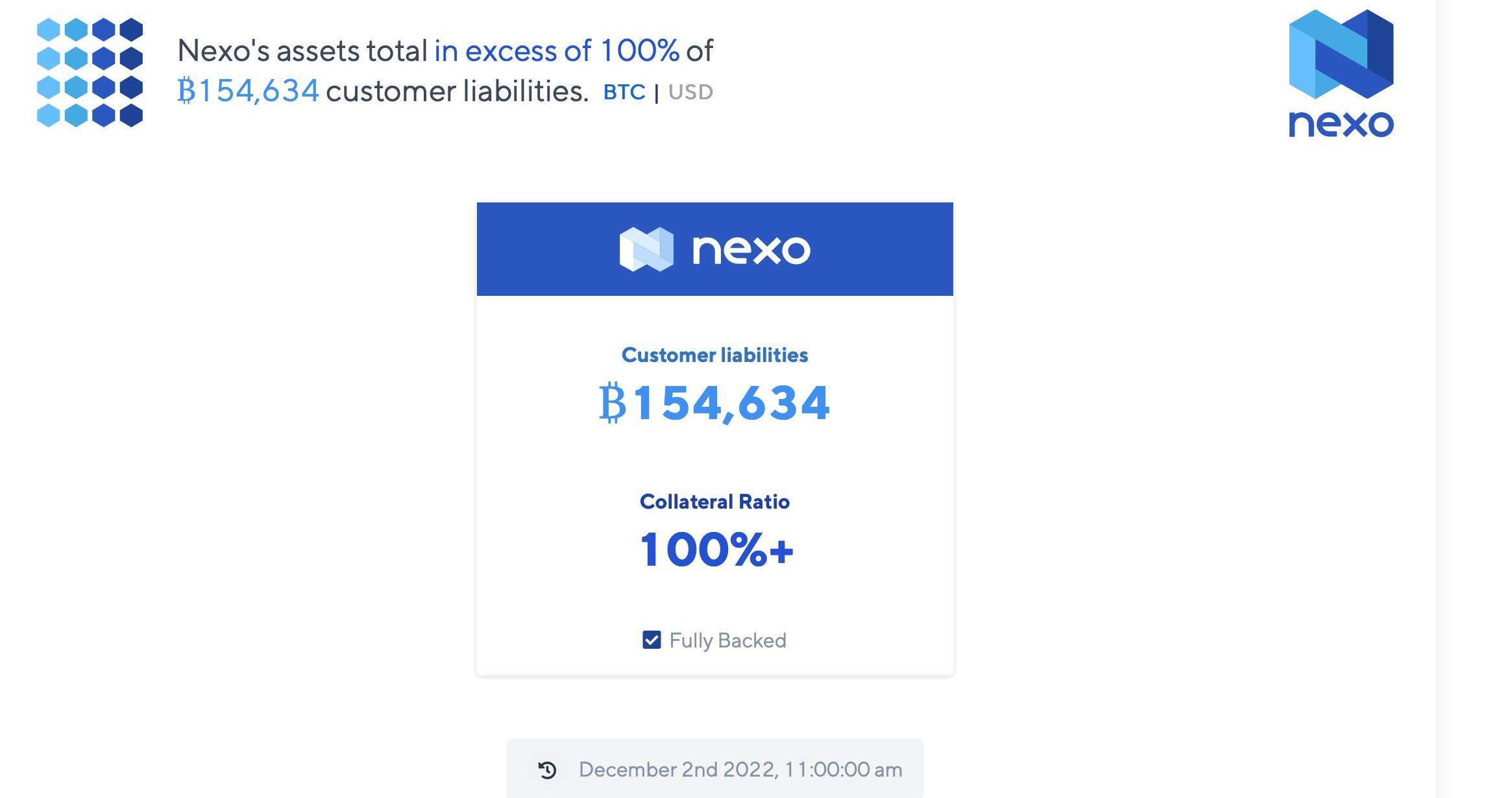

除此之外,Armanino提供了實時的PoR審計。截至發稿期,Nexo有154,634比特幣的債務,公司賬面是超額抵押的狀態,沒有其他信息。Armanino是MooreNorthAmerica旗下的獨立公司,獨立公司都是獨立運營,成員身份并不代表直接合作。Armanino為多家加密公司提供審計報告,通過其實時可查的窗口TrustExplorer發布客戶的實時資產變動,用戶可以在網站上看到資產與負債的美元價值實時變動。Armanino也是穩定幣TrueCurrencies的合作方,提供TrueUSD、TrueHKD等的實時審計。

BitMax與去中心化借貸平臺DeFiner首發上線FIN:據官方消息,BitMax交易所將于10月12日 22:00(北京時間)首發上線DeFiner (FIN),并開放FIN/USDT?,充提已開放。

DeFiner是一個去中心化金融(DeFi)平臺,用于加密儲蓄,貸款和支付。據官方消息,BitMax將與DeFiner進行深度合作。未來BitMax將通過其DeFi挖礦產品形態,為DeFiner帶去更多用戶和資產,為普通散戶參與DeFi提供系統性支持,同時BitMax還會與DeFiner共同在FIN代幣的鎖倉生息等領域進行協作,讓用戶共享DeFiner平臺產生的收益。更多詳情請至BTMX官網查詢。[2020/10/10]

Armanino的實時審計截屏

實時PoR并不能證明一個公司的資產流動性,甚至不能證明公司是否有這么多資產,PoR的存在看似給用戶吃了一劑定心丸,但是這劑定心丸的劑效不一定科學合理。筆者之前寫過一篇分析穩定幣審計的文章《從USDT五年審計報告中,我們可以觀察出什么?》,除算法穩定幣外,頭部穩定幣大多會每月或者實時發布PoR審計報告,證明其賬面資產價值。但是除了Tether以外,其他法幣穩定幣公司并沒有發布美元資產的明細。Tether賬面顯示,其大部分資產都是流動性極好的美債、現金等,投資性公司債券和其他金屬、電子資產投資僅占小部分。這保證了Tether在遭受擠兌的時候,可以短時調動流動性,確認其資金暢通。其他公司沒有詳細披露的美元價值甚至可以是房產。雖然美元價值依舊很大,在賬面來看依舊資能抵債,但是房產相比于美債和現金,流動性極差,一旦發生擠兌,公司將面臨liquiditycrunch,只能借債或者宣布破產。2008年金融危機時,銀行并不是沒有足夠的資產,只是在次貸破滅的情況下,銀行手上的資產是抵押物房產,而不是高流動性的資產。同理可以用于加密貨幣,資產價值無法證明資產分類的流動性。這在FTX的破產案例里顯而易見,FTX的資產有許多是流動性差的FTT,最后導致了擠兌時FTT被拋售,然后進入了惡性循環的liquiditycrunch。

目前按照Nexo網站上頒布的各類幣種LTV,公司賬面為流動性比較大的加密貨幣可能性較高。

此外,Armanino的實時信息是定時截屏公司的用戶balance。但是如果公司在Armanino截屏的時候通過借貸補齊用戶balance,Armanino依舊會發布網頁可見的PoR證明公司有需要的資產,無論該資產是以什么樣的形式入賬。

總結:不怕沒asset,就怕assetclass不流動

?Nexo的高管有數十年的硬金融和金融科技背景,有執照運營,所以對于如何規避金融歷史里常見的流動性風險應該比較有經驗。Nexo的一系列牌照和推特上時不時的澄清風險和敞口的推文也表示了Nexo的對外風控口徑。

據Nexo推特發布信息,該企業無疑是「幸運」的,在多次暴雷中都規避了中雷的企業,企業也在11月28日發布的文章中重申對此前暴雷的公司及礦場不予借貸,同時給「high-flyingcryptoassetmanager」不予提供無抵押貸款。傳統銀行在2008年金融危機之后必做sensitivitytests,即測試在極端情況銀行擠兌的時候銀行的抗壓能力。Nexo稱,內部也有一套系統測試極端情況短時清算抵押物,目前沒有損失一美元。

也許Nexo講的是對的,但是鑒于目前文件實在不透明,留給類似的借貸CeFi背后資金挪用、操作、投資的想象空間很大。Nexo這次沒有機構客人暴雷,但是并不代表下一次不會。也許已經有機構客戶暴雷,但是Nexo通過賬面挪用資產保證了asset-liabilitymatch。加之加密貨幣極大的波動性,如果下一波加密貨幣貶值,且平臺面臨大量擠兌,Nexo目前提供的證據不夠具體,無法證明其真正具有抗極端風險的能力。這種情況類似于2008年手持房產的銀行,如果沒有大量擠兌,房產價格下跌,銀行并不會在短時承受流動性危機,從而引發系統性風險。之前的Luna、Celsius、FTX等,如果沒有短期被沽空或者擠兌,很有可能不會短時出現流動性危機,從而倒閉。

目前具體Nexo做了什么去保證審計報告上的資產價值,用戶不得而知。Celsius和BlockFi的倒閉是企業道德操守原因,還是加密借貸本身風控就難以控制?

Celsius倒閉前曾卷入「旁氏」模型,用高利率吸引新用戶,用新用戶的儲蓄回饋老用戶的利息。在FTX余波之后,Nexo依舊頻頻推出新的高利和便利的新產品,包括一日前推出的新的Mastercard,該卡沒有每月最低還款額,提供最高13.9%的APR,給予使用比特幣和NEXO回饋,目前僅對歐盟市民開放。企業健康的情況下,推出便利散戶的金融產品可以提高資金使用率和financialinclusiveness增加用戶體驗,但是企業不健康的情況下,有可能是旁氏。

巧合的是,此前受三箭倒閉風波,Celsius破產清算時,Nexo也第一時間出來說沒有資產在Celsius上,且與三箭無關。6月15日,Nexo發推稱,過去2年都沒有同意給3AC無抵押借貸。在此之前,Nexo與三箭于2021年12月簽訂了合作合同,共同發展一個NFT基金。但是三箭倒閉太快,Nexo稱此項目還沒有來得及發展,所以6月三箭倒閉時,Nexo與三箭沒有任何聯系。

目前Nexo的擴張也許是真的手握重金有底氣擴張,填補CeFi空缺,但也有可能是虛張聲勢從而掩飾內部已經出現的問題。

沒有獲得借款的三箭前掌門人ZhuSu曾在幾日前轉發質疑Nexo風險的推特Zyplag發布的推文,似乎在暗示什么。

加之Nexo在美戰略大轉彎,近期又頻頻爆出丑聞與行動,包括最近從MakerDAO轉出5,000枚WBTC入Wintermute,轉出15,498枚ETH,其中9,413枚去了幣安,11月22日被投資人起訴涉嫌凍結投資者資金……

雖然Nexo對如上各項新聞都有自己的解釋,但它的各種動作實在讓人感覺有些fishy。

由于加密貨幣并沒有被監管,用戶如果有資金損失只能自己認栽申訴無門。如果Nexo雷了,在有效期內,美國的用戶可以通過破產法院去進行維權,目前破產法院也成為了加密暴雷事件里的用戶維權的為數不多的手段,是加密申訴的defactor申訴渠道。其他地區的用戶自己安好。借貸雖然可以提高資金使用率,用戶也要留心,那是在你抵押物有保障的情況下。

撰寫:STEVEGLAVESKI,加密研究組織GCR編譯:深潮TechFlowTradFi、CeFi和DeFi主義從幾萬年前我們還是狩獵者以來,人類就一直離不開部落.

1900/1/1 0:00:00原文:《十點建議,助你在Web3安全摸索》如果你初來乍到Web3的世界,你要學習的第一件事是:保持懷疑,保持敬畏,保持求知欲;路途自由美好,但路邊也險象環生.

1900/1/1 0:00:00人們對加密貨幣市場命運的擔憂在?11?月達到了頂峰。加密貨幣交易所龍頭之一,估值為?320?億美元的?FTX?破產了。盡管市場動蕩,主流加密貨幣仍表現出令人驚訝的韌性.

1900/1/1 0:00:00這一切只能用「歇斯底里」來描述。現在的市場和2021年底的「加密狂熱」相比簡直是云泥之別:人們已經開始胡言亂語、各種預測離譜到令人發指,而且,所有人都已經無法自拔地沉迷于推特.

1900/1/1 0:00:00原文作者:AdamCochran原文編譯:深潮TechFlowGenesis是加密領域唯一提供全方位服務的主要經紀商,它在使大型機構獲取和管理加密貨幣風險方面發揮了關鍵作用.

1900/1/1 0:00:00足球世界杯,這個四年一度的體育盛宴正在吸引全世界的矚目,無論你是球迷,還是非球迷。圍觀世界杯不難發現,涵蓋區塊鏈和Crypto的各種Web3元素正在以各種方式出現在賽場內外.

1900/1/1 0:00:00