BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+2.17%

ADA/HKD+2.17% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD+0.37%

XRP/HKD+0.37%回顧即將過去的2022年,你會怎樣概括這個跌宕起伏、波譎云詭的年份?

如果要為2022年的加密行業提取一個關鍵詞,“動蕩”一詞或許最貼切。這一年,我們見證了Luna百億公鏈的崩塌、親歷了FTX帝國的分崩離析,在前所未有的美聯儲加息之下,感受著加密市場一步一步地走向寒冬。年初還在暢談Crypto的變革之路,年末就在刺骨資本寒風中苦苦支撐,無數的加密項目都在浪潮中迭代著,進化著,也在消亡著。

所以,讓我們從加密項目發展的視角出發,回看2022年不同加密項目的潮起潮落,盤點都有哪些項目驚艷一時?有哪些項目突然從聚光燈下倒塌?他們當前近況又如何?

Crypto時刻|輝煌與崩塌

Luna

Luna作為2022年加密行業的第一顆大雷,引發了一系列連鎖反應,甚至為后來三箭資本和FTX的大潰敗也埋下了伏筆。

2018年1月,來自韓國的DoKwon和DanielShin推出名為Terra的區塊鏈網絡,計劃開發電子商務支付應用程序Chai和穩定幣來促進交易,之后伴隨著Terra主網的上線以及穩定幣UST發展,這個最初的設想逐漸擴張成為了一個龐大的公鏈生態。但在2022年5月8日這天,伴隨著一場UST的拋售潮引爆了Luna,誰也沒能料到,這筆在Crv上的8400萬UST拋售,竟成為了壓死這個百億巨人的最后一根稻草。次日的5月9日,受到恐慌情緒的影響,大量Terra的鏈上資金從生息協議Anchor中出逃,造成了踩踏,原本造就了Luna大廈的UST的生成模式在此時則成為了一個加速Luna死亡的催化劑,伴隨著UST和Luna的死亡螺旋,一天時間,Luna市值蒸發了近400億美元,全生態項目TVL也幾乎歸零。

曾經輝煌大廈轉瞬間一地雞毛,而這也再次警醒我們,加密行業從沒有什么大而不倒。

Solana

作為FTX暴雷事件中,影響最大的公鏈就是Solana。

2018年初,Solana由AnatolyYakovenko創立,同期發布了內部測試網和官方白皮書。一直以來,SBF是Solana最大的助推者。不僅SBF旗下的AlamedaResearch是Solana早期投資者之一,而且他還一直積極推動Solana生態發展,諸如:Serum、Raydium、Oxygen、Maps.me等一眾Sol生態項目背后都有SBF的影子,另外,生態中的諸多項目也都會率先在FTX交易所上線,正是這些原因,Solana也一直被視為是SBF光環下的一條公鏈。

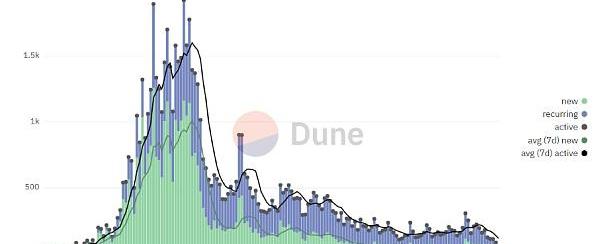

在SBF影響下,Solana不僅成為僅次于以太坊和BSC的合約公鏈,同時也成為最大的一條非EVM公鏈,鏈上TVL一度高達百億美元,無論是鏈上活躍度還是開發者數量都展示了極大的活力。但在FTX暴雷后,Solana鏈上生態開始雪崩,DeFi項目接連出現流動性危機,壞賬不斷聚集,NFT引發拋售潮等等,不少項目TVL幾乎一夜歸零。此外,近一年以來,Solana鏈上的活躍開發者也持續流失,目前,無論是核心開發者數量,還是子生態系統開發者,相比年初都減少了80%以上。

“漢語盤點2021”活動正式啟動:虛擬貨幣、元宇宙入圍年度推薦字詞:金色財經報道,11月19日,由國家語言資源監測與研究中心、商務印書館等聯合主辦的“漢語盤點2021”啟動儀式在商務印書館舉行。啟動儀式上,主辦方推出“專家版本”和“大數據版本”的年度推薦字詞,其中國家語言資源監測與研究中心通過監測語料庫推薦的國際詞有氣候峰會、東京奧運會、塔利班、德爾塔、虛擬貨幣,清華大學教授沈陽作為“漢語盤點”活動的評議專家,推薦了“治、離、元宇宙、碳中和”等年度字詞。12月20日,“漢語盤點2021”揭曉儀式將揭開年度字詞的面紗。[2021/11/20 7:00:36]

Solana鏈上開發者周活躍度數據來源:gokustats

可以說,Solana成也SBF,敗也SBF,一般來說,當某個人對一條公鏈、一個項目的影響力過大時,并不是一件好事,他們或許能聚沙成塔,但也會人走“茶”涼,Fantom如此,Solana也如此。

Fantom

公鏈Fantom的發展與傳奇人物AndreCronje有著最直接的關系。

年初的二月末,"DeFi之父"AC宣布在Fantom推出自己的新項目Solidly,這一結合了Curve協議veTokne投票托管機制與DeFi2.0協議rebase機制的項目,一經推出迅速引爆了市場,引發了一場數十個協議競爭Solidly代幣空投的群雄之戰,短短幾天,Fantom生態直線飆升,TVL一度達到80億美元,成為TVL排名第四的公鏈。

戲劇性的地方在于,僅在數天之后,AC宣布正式退出幣圈,一時間AC概念幣閃崩,Fantom的鏈上TVL也在三天時間內跌去了近50%,而失去了AC庇護的Fantom在后續發展中也開始一路走起了下坡路。目前,FantomTVL僅剩下4.6億美元,不及巔峰時期的一個零頭,排名也從第四跌落到了第八位。但有趣是AC在前不久突然發帖暗示回歸,但當初在決定退出時他還發表過不復出的聲明,甚至直言“加密貨幣已死,望其長存”,這屬于自己打自己臉?

除了上述比較大的項目在這輪熊市中,還有更多的應用型項目也被波及,當然,更多深陷泥潭的還是CeFi類項目,所以接下來我們就盤點下都有哪些CeFi項目已經倒在這個寒冬。

StepN

和很多加密項目一樣,Move-to-Earn應用StepN也可以劃分為鮮明的兩個發展時期,前半程都是輝煌的敘事,后半程則是衰退的序章。

2021年12月底,StepN在Soana鏈上正式上線beta版,上線后不久迅速引爆了鏈游圈,5個月時間DAU突破百萬,市值直沖10億美元,更獲得了紅杉資本、幣安等明星機構的青睞,在最狂熱的4-5月份,到處充斥了StepN改變生活、改變Crypto行業、重塑鏈游行業的論調。但在5月27日伴隨著一紙《關于清查中國大陸賬戶的公告》的發布,迅速擊退了市場對StepN玩家的信心,治理代幣GMT直線暴跌40%,隨之而來的是用戶的持續流失,讓StepN開啟了一輪死亡螺旋般的下跌。

動態 | 中國日報網盤點2019年10月新聞熱詞匯總,區塊鏈包含在內:11月1日,中國日報網盤點2019年10月新聞熱詞匯總,其中包括區塊鏈技術應用。據悉,中共中央局10月24日下午就區塊鏈技術發展現狀和趨勢進行第十八次集體學習。中共中央總書記習近平在主持學習時強調,區塊鏈技術的集成應用在新的技術革新和產業變革中起著重要作用,要加快推動區塊鏈技術和產業創新發展。[2019/11/1]

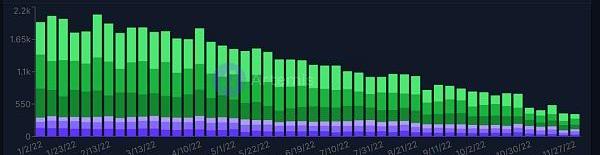

根據dune上的統計顯示,目前StepN每日活躍用戶還不到5千,僅有巔峰時期5%左右,其中Solana鏈上的活躍用戶更是僅有一百人,這個發跡于Solana鏈上X-to-Earn鏈游,如果不是BNB鏈上還維系著基礎的用戶,或許早已涼透。

StepN每日活躍用戶變化

縱覽現有GameFi,出娘胎就自帶的龐氏基因似乎注定了他們的結局,Axie、StepN等紅極一時的項目也驗證了Game+Fi或許本就是一個偽概念,鏈游的未來需要全新的思路。

TornadoCash

8月8日,美國財政部外國資產控制辦公室(OFAC)將混幣協議TornadoCash及其關聯的加密錢包地址正式添加到其“特別指定國民名單”中,禁止美國公民與該協議或與之相關的任何以太坊地址進行交互,而這也是首個DeFi協議面臨如此高規格的禁令。

TornadoCash成立于2019年來,運行在以太坊之上,作為用戶進行隱私轉賬的工具,這種去中心化的匿名隱私轉賬功能也成為黑客洗錢的“圣地”。今年RoninNetwork被盜的6億美元和NomadBridge被盜額2億美元資產中,大部分都流向了TornadoCash,據統計自2019年以來,通過TornadoCash清洗了價值超過70億美元的虛擬貨幣,這也注定了TornadoCash的結局。

TornadoCash被列入禁令名單后,代幣價格跳水,數天內腰斬,此外,Github、USDC發行方Circle、加密行業基礎設施機構Infura、Alchemy等紛紛制定了各自的制裁手段,一時間TornadoCash可供普通用戶操作的前端和相關服務迅速在互聯網世界中消失,但在合約端卻無法被封禁,這或許也正是區塊鏈行業的價值所在。

CeFi時刻|倒閉與破產

倒閉的交易所

FTX:

成立于2019年5月,猝于2022年11月12日,存續約3年6個月,鑒于有關其暴雷破產的內容已經很多,這里就不再贅述。

AEX:

成立于2013年,猝于2022年7月17日,存續約9年。AEX又名安銀,創始人為黃天威,AEX是成立時間最長的幾家交易所之一。因為Luna的崩盤,導致其資產流動性驟降,6月16日暫停主流幣提款、7月14日關閉提幣功能、7月17日暫停了所有平臺服務,至此這個存續了近9年、熬過了兩輪牛熊的交易所也倒在這輪寒潮中。

動態 | 信通院盤點2018金融科技十大熱詞 區塊鏈在多個領域均有應用:據中國信通院官網消息,3月21日,中國信通院盤點2018金融科技十大熱詞。區塊鏈在保險科技、供應鏈金融、監管科技、數字金融反欺詐和支付科技等金融科技熱點均有應用。比如供應鏈金融方面,區塊鏈通過加密數據的交易確權、基于存證的交易真實證明、基于共享賬本的信用拆解和基于智能合約的執行等,能有效解決上述痛點,助力供應鏈金融的落地;支付科技方面,區塊鏈技術帶來支付變革,港版支付寶AlipayHK用戶通過區塊鏈技術向菲律賓錢包Gcash匯款也能像境內轉賬一樣實時到賬,7×24小時不間斷、省錢省事、安全透明,可謂重新定義了“跨境匯款”。[2019/3/21]

虎符:

成立于2018年6月,猝于2022年8月1日,存續約4年。虎符由王瑞錫創立,在Luna暴雷后陷入了流動性危機,2022年7月15日虎符員工爆料創始人將大部分資產轉出,并且公司存在工資拖欠的情況;8月1日起停止所有交易服務;12月7日,虎符官網清空了所有內容,僅剩一則公布了虎符實際控制人信息的公告,并再無后續,而用戶留存在平臺上的資產也無從可知。

Bitfront:

成立于2020年,猝于2022年11月,存續約兩年。Bitfront是日本社交媒體巨頭LINE所支持的一家交易所,LINE最早在2018年7月于新加坡成立交易所BITBOX,后關閉BITBOX并在美國成立Bitfront,1月28日官方正式宣布將關閉服務,并停止新用戶注冊。

ZB:

成立于2013年12月,猝于2022年8月,存續約9年。中幣官方目前雖然還未發布任何破產倒閉的公告,但平臺提現已經暫停數月,而且平臺上的U價格僅3.2元人民幣,此外在暫停提幣后還解散了大量的社群,已被社群用戶認定為跑路狀態。

Nuri:

成立于2015年,猝于2022年8月,存續約7年。這是一家位于德國的交易平臺,前身是Bitwala,由于與前知名借貸機構Celsius有深度合作,伴隨著Celsius的破產,Nuri資產也受到牽連,8月正式向柏林法院申請了破產。

DigitalSurge:

成立于2017年,猝于2022年11月,存續5年多。DigitalSurge是一家澳洲加密交易所,受FTX暴雷影響,11月16日暫停了所有存取款業務,12月9日進入“自愿托管”階段,這意味著DigitalSurge基本確認資不抵債將面臨破產清算。

AAX:

成立于2018年初,猝于2022年11月,存續約5年。這是一家總部位于香港的交易平臺,受FTX倒閉影響,2022年11月AAX突然宣布暫停提款服務,之后就一直未開放,不久就傳出合伙人攜款潛逃的消息。值得一提的是在今年10月舉行的香港金融科技周中,AAX副總裁BenCaselin還出席發表了演講。

區塊鏈概念股漲跌盤點:

四方精創(300468):現價42.80元,漲幅6.28%,成交額3.52億,流通市值28.62億;

飛天誠信(300386):現價17.81元,漲幅1.77%;成交額4.60億,流通市值35.28億;

贏時勝(300377):現價13.37元,漲幅1.67%;成交額7.64億,流通市值68.15億;

第一創業(002797):現價9.87元,漲幅0.82%;成交額8.99億,流通市值189.35億;

廣電運通(002152):現價7.52元,漲幅0.82%,成交額3.56億,流通市值146.99億;

北大荒(600598):現價11.30元,漲幅0.53%;成交額1.54億,流通市值20.88億;

新國都(300130):現價25.61元,跌幅0.27%;成交額1.08億,流通市值40.25億;[2017/12/20]

倒閉的CeFi應用企業與資本機構

三箭資本:

成立于2012年,猝于2022年6月,存續約10年。倒閉前,三箭資本作為行業內首屈一指的原生加密資本,在創投圈有著極大的影響力,其名下管理的資產凈值一度高達180億美元。但因激進的運營模式和Luna暴雷導致其不少資產歸零,并造成了重大違約,杠桿高企的三箭資本迅速崩塌,于2022年6月27日正式被勒令清算,最終它們欠下了高達35億美元外債,而作為創始人的KyleDavies和SuZhu目前卻依舊下落不明。

VoyagerDigital:

成立于2018年,猝于2022年7月,存續約4年。Voyager是一家加密貨幣經紀商,受三箭資本暴雷影響,近6.66億美元的巨額貸款無法收回,2022年7月5日正式申請了破產保護。在9月的破產資產競標中被FTX拍的,而后FTX倒臺,Voyage不得不重啟競標程序,破產后的Voyager依舊命運多舛。

Celsius:

成立于2017年,猝于2022年7月,存續約5年。Celsius是一家中心化的加密資產借貸公司,在2021年10月的一輪融資中,其估值高達30億美元,一度擁有170萬的客戶和120億美元的資產。但在2022年6月因Luna暴雷影響,平臺無限期暫停所有轉賬和取款服務,一個月后7月13日,Celsius正式申請了破產保護,最終披露的資產負債表中有高達12億美元的赤字。

AlamedaResearch:

成立于2017年9月,猝于2022年11月,存續約5年。作為一家領先的加密投資基金,Alameda一度是Crypto創投領域的代表之一,與同為FTX交易所創始人的SBF創立。因FTX暴雷事件影響,11月9日Alameda網站被關閉,不久之后AlamedaResearch連同FTX和130多家附屬實體正式申請了破產保護,走向了終結。

區塊鏈概念股漲跌盤點:

贏時勝(300377):現價13.15元,漲幅10.04%;

御銀股份(002177):現價5.26元,漲幅10.04%;

高偉達(300465):現價9.98元,漲幅10.03%;

新晨科技(300542):現價32.29元,漲幅10.2%;

易見股份(600093):現價11.33元,漲幅10.00%;

四方精創(300468):現價40.27元,漲幅10.00%;

飛天誠信(300386):現價17.50元,漲幅9.99%;

博彥科技(002649):現價13.5元,漲幅9.76%;

海聯金匯(002537):現價10.53元,漲幅5.30%;

信雅達(600571):現價11.49元,漲幅4.93%。[2017/12/19]

BlockFi:

成立于2017年,猝于2022年11月28日,存續約5年。與上文的Celsius公司一樣,同為加密借貸機構,曾估值達40億美元,但在11月FTX宣告破產后,BlockFi停止了平臺上的所有提現,因其對FTX的巨大風險敞口,負債高達10億美元在11月28日正式申請了破產。

受FTX破產影響,更多的余波影響還會進一步擴散,前不久加密借貸平臺Salt已停止存取款,大概率又是倒下的一員,見證了在如此多所交易所、CeFi機構隕落中,無數用戶無法收回資金,我們需要銘記一句老生常談的話:NOyourkeys,Noyourmoney!

倒閉的礦企

伴隨著比特幣價格從年初的47000多美元一路下跌現在的17000美元附近,以及電力成本和比特幣全網算力的攀升,各大礦企都備受沖擊,不少知名的礦企也倒在了這輪寒潮之中。

ComputeNorth:

成立于2017年,猝于2022年7月,存續約5年。作為美國第二大比特幣挖礦托管服務商,ComputeNorth不僅在美國德克薩斯州、南達科他州等地方擁有4個大型礦場,還在今年2月獲得過3.8億美元的融資,但伴隨著成本的飆升和加密市場的急轉直下,企業資金鏈斷裂,9月23日正式向德州法院申請破產保護,而它也欠下了至少200名債權人5億美元的外債。

CoreScientifi:

成立于2017年,猝于2022年12月,存續約6年。CoreScientifi是北美最大的比特幣挖礦和區塊鏈托管服務提供商,同時也是一家上市礦企,在去年7月估值就達到了43億美元,在牛市期Core瘋狂擴張,曾計劃在2022年年底部署超三十二萬臺礦機,但伴隨著整個市場資金流動性的驟降、礦場運營成本的上升,以及因合作方Celsius的破產無法收回相關資金,資金鏈出現斷裂。10月向美國SEC提交了未來有破產可能性的聲明,并不再支付到期的債務,基本已處于瀕死狀態,其股價距年初以下跌了近96%,僅剩0.43美元。

CelsiusMining:

成立于2017年,猝于2022年7月,存續約5年。作為上文提到的Celsius的子公司,CelsiusMining與母公司的命運一致,早在去年CelsiusMining就在北美的比特幣挖礦業務投資了5億美元,而且在今年3月一度開啟了IPO的沖擊,但伴隨著母公司的破產,這些礦機資產都化為了待處理的債務資產。

ArgoBlockchain:

成立于2017年,目前深陷破產危機中。ArgoBlockchain是一家總部位于英國的礦企,股票先后在倫交所和納斯達克完成了上市交易,也是倫交所首家上市的礦企。前不久向倫敦證券交易所提交的文件顯示公司資金不足以維持1個月的持續經營,目前正在進行籌資和出售部分資產,如果無法籌措足夠的資金,破產將會成為大概率事件,目前股價為3.65便士英鎊,據年初下跌了近96%。

深陷危機礦企還在持續增加,比如加拿大礦業公司Bitfarms最近也爆出經營困難,而且在整個市場情緒沒有明顯好轉之前,比特幣幣價跌破了不少礦機的關機價,所以可以預見的是,未來還會有更多的加密礦企在這個寒冬之中倒下。

NFT時刻|驚艷與反轉

Azuki

2022年1月12日,ChiruLabs團隊通過荷蘭式拍賣推出了10000個名為Azuki的PFP項目,憑借優質的產品質量、獨具一格的敘事風格、亞裔群體的文化屬性,推出后幾周,該NFT在二級市場交易量就達到了3億美元,迅速成為了一款現象級的產品;幾個月時間地板價從1ETH升至30ETH,交易量長期處于NFT排行榜前十名,甚至一度超越了BAYC。

反轉則以一種自爆的方式出現,5月10日創始人ZAGABOND.ETH發布了一篇名為《ABuilder’sJourney》勵志文章,回顧了自己的職業經歷,其中就提到了其先后主導運營的CryptoPhunks、Tendies和CryptoZunks項目,而這些項目都以失敗告終,隨即ZAGABOND.ETH被社區質疑,直言這些都是RugPulls項目、ZAGABOND.ETH是一個騙子背叛了社區,一時間Azuki項目陷入了信任危機,地板價腰斬,持有者人數大幅減少。

但就其最終結果來看,這次自爆式危機似乎并沒有給Azuki的發展產生太多實質性的影響,Azuki依舊保持著藍籌的光環,截止寫稿時,Azuki地板價12.7ETH,累計交易量27.1萬ETH,交易量排名第5位。

SudoSwap

如果用一句話概括SudoSwap那就是,驚艷了一時,卻落得罵聲一片。

作為NFT交易市場上的一顆創新之星,SudoSwap的AMM交易模式給NFT市場帶來了一場久違的甘露。簡單的理解,在SudoSwap之前,NFT的流通主要是通過點對點的方式交易,在這樣的情況下NFT的流通性會限制很大,而Sudoswap更像是一種基于AMM交易協議的NFTDEX,和熟知的DEX一樣,流動性提供者可以通過注入資產獲取收益,可以解決長尾NFT資產的流動性問題。

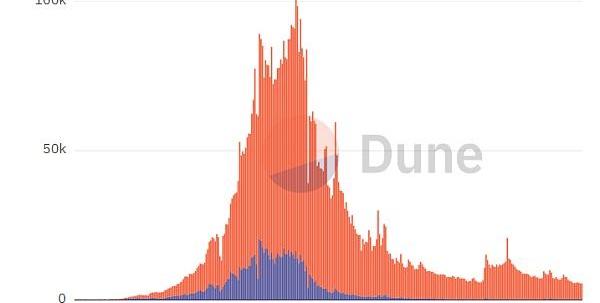

8月就在sudoswap創始人0xmons詳細介紹sudoswap的發展愿景的同時,OpenSea計劃要IPO的消息在社區中大量傳播,社區對此也普遍表示不滿,而SudoSwap明確表示了會發行Token和空投,一時間迅速吸引了大批用戶和羊毛黨。單日交易量從最初的不足5萬美元,半個月時間漲到了超230萬美元,隱隱有一種黑馬之勢。

但伴隨著具體空投規則的公布,情況急轉直下。9月2上,Sudoswap公告宣布Sudo代幣分配模型,不僅將大量的交易用戶排除在外,還將占比41.9%Token分配給創始人前一個項目的持有者,如此操作之下,Sudoswap的用戶和羊毛黨集體撤退,落得罵聲一片。

截止12月19日,Sudoswap7日平均交易量約為20萬美元左右,單日活躍用戶不足百人,其實如果將空頭預期這個最大的吸引點做的更好一點,SudoSwap的發展曲線可能會更好。

SudoSwap日活曲線數據來源:dune/sudoamm

阿貍

頂著的國產NFT之光的名號,結果硬生生的演成了一場鬧劇。

作為中國當紅原創動漫形象,阿貍這個IP的號召力在NFT行業,特別是在華語圈影響力一點也不小。在項目上線之前,用戶為獲取白名單可謂是各顯神通,并匯聚起了最為龐大和活躍的華人Discord群,項目在宣發階段吊足了胃口,不少人都對其有著一種成為藍籌NFT的預期。

但在臨門一腳,卻出現了很多啼笑皆非的操作,引發群嘲。2月15日阿貍的“Ali&HisFriends”系列NFT正式上線,隨即爆出技術漏洞,NFT后臺代碼邏輯直接暴露,用戶可在不打開盲盒的情況下訪問對應的元數據和圖片;而且鏈接錢包的Connect單詞還被拼寫為Collect,之后又相繼出現Opensea下架、Mod號召出貨等風波事件,讓項目聲譽喪失殆盡。

截止寫稿時,阿貍NFT地板價僅有0.005ETH,而且官方推特目前已經成為了一個為其他NFT項目引流的抽獎賬號。而國產NFT在經歷以一年的發展之后依舊沒能打入主流領域,無論是曾名噪一時的小幽靈還是背靠周杰倫的PhantaBear(幻象熊),都沒能成為被全球用戶認同的藍籌NFT。

DeGods與y00ts

DeGods由FrankDeGods團隊于2021年推出的通縮型NFT項目,y00ts是創始人Frank繼DeGods后于今年9月推出的又一個項目,兩者都是發行于Solana之上。

今年10月9日,Frank宣布取消其旗下NFT的交易版稅,DeGods與y00ts迅速躥紅,核心項目DeGods交易量飆升上升,市值一度超越Doodles、Azuki等以太坊上知名藍籌項目,DeGods項目地板價一度達到近600個Sol,是SolanaNFT生態中最大的一個NFT項目,而y00ts自發行后成交量以一直穩居前三甲。

但伴隨著FTX大廈的崩塌,Solana生態也受到波及。DeGods和y00ts的地板價下跌幅度一度超過60%,大量持有者拋售,前不久,創始人Frank表示考慮將NFT合集轉移到以太坊,但卻遭到了Solana社區的反對,這一想法也不得而終。

在我看來,NFT領域亦是一個修羅場,你所能看見各式精美的、華麗的、難以理解的圖片,感受到的各種紅宏大的、振奮人心的愿景,都可能在發售期結束后打回原形,跑路的例子更是屢見不鮮,比如:卷走270萬美元ETH的EvolvedApes,卷走200萬美元Sol的BallerApeClub,卷走130萬美元的Frosties?等等,極低的作惡成成本為NFT欺詐提供便利,而在過去這些成千上萬的小圖片中,99%都會不可避免地走向歸零。

縱覽整個2022,“動蕩”一詞貫穿全年,無論是大市場還是小項目,大家都在沉浮中感受熊市的來勢洶洶。

回首今年那些曾占據主流視野的人、項目、機構,你會發現,從來就沒有什么大而不倒,也沒有什么點石成金,更沒有什么天才之子。有的只是資本涌動下的水漲船高,而有人、有的項目剛好站在了浪潮之巔,但從潮起的輝煌,到潮落的崩塌也可能只是一瞬之間。

DeFi數據 1、DeFi代幣總市值:350.7億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量11.

1900/1/1 0:00:001.鎖定代幣是不值得的。在DeFi中,ve經濟學的鎖定機制曾幾何時變得很流行。你把你的代幣鎖定一段時間,作為交換,你獲得額外的收益或效用。結果是有些人看著他們鎖定的代幣在熊市中下跌了-90%.

1900/1/1 0:00:00回顧區塊鏈近些年來的發展,盡管MEME幣、NFT、GameFi等概念在不同時期都受到過追捧,但迄今為止,DeFi仍然是區塊鏈最主要的用例.

1900/1/1 0:00:00當地時間12月14日,美聯儲宣布加息50個基點,結束了自6月開始連續加息75個基點的激進步伐,符合市場預期。該決定使聯邦基金利率目標區間達到4.25%-4.5%,為15年來的最高水平.

1900/1/1 0:00:00原文作者:Ignas.lens|DeFiResearch,由DeFi之道編譯。模塊化區塊鏈可能是開啟全新加密世界的關鍵。這是下一次牛市的一個不斷增長的故事.

1900/1/1 0:00:00美國無疑是全球Web3行業的領導者,其對科技創新的包容及鼓勵誕生了無數Web3領域的龍頭項目。根據a16z的報告“Introducingthe2022StateofCryptoReport”,盡.

1900/1/1 0:00:00