BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD+0.6%

XRP/HKD+0.6%原文標題:《與動蕩為伴|盤點2022年那些輝煌與落寞相生的加密項目》

原文來源:巴比特

回顧即將過去的?2022?年,你會怎樣概括這個跌宕起伏、波譎云詭的年份?

如果要為?2022?年的加密行業提取一個關鍵詞,「動蕩」一詞或許最貼切。這一年,我們見證了Luna百億公鏈的崩塌、親歷了?FTX?帝國的分崩離析,在前所未有的美聯儲加息之下,感受著加密市場一步一步地走向寒冬。年初還在暢談Crypto的變革之路,年末就在刺骨資本寒風中苦苦支撐,無數的加密項目都在浪潮中迭代著,進化著,也在消亡著。

所以,讓我們從加密項目發展的視角出發,回看?2022?年不同加密項目的潮起潮落,盤點都有哪些項目驚艷一時?有哪些項目突然從聚光燈下倒塌?他們當前近況又如何?

>>Crypto時刻|輝煌與崩塌

一、Luna

Luna作為?2022?年加密行業的第一顆大雷,引發了一系列連鎖反應,甚至為后來三箭資本和?FTX?的大潰敗也埋下了伏筆。

2018?年?1月,來自韓國的DoKwon和DanielShin推出名為?Terra?的區塊鏈網絡,計劃開發電子商務支付應用程序Chai和穩定幣來促進交易,之后伴隨著Terra主網的上線以及穩定幣?UST?發展,這個最初的設想逐漸擴張成為了一個龐大的公鏈生態。但在2022年5月8日這天,伴隨著一場?UST?的拋售潮引爆了?Luna,誰也沒能料到,這筆在Crv上的8400萬UST拋售,竟成為了壓死這個百億巨人的最后一根稻草。次日的?5月9日,受到恐慌情緒的影響,大量Terra的鏈上資金從生息協議Anchor中出逃,造成了踩踏,原本造就了?Luna大廈的?UST的生成模式在此時則成為了一個加速?Luna?死亡的催化劑,伴隨著UST和Luna的死亡螺旋,一天時間,Luna市值蒸發了近?400?億美元,全生態項目?TVL?也幾乎歸零。

曾經輝煌大廈轉瞬間一地雞毛,而這也再次警醒我們,加密行業從沒有什么大而不倒。

二、Solana

作為?FTX?暴雷事件中,影響最大的公鏈就是Solana。

2018年初,Solana由AnatolyYakovenko創立,同期發布了內部測試網和官方白皮書。一直以來,SBF?是Solana最大的助推者。不僅SBF旗下的?AlamedaResearch?是Solana早期投資者之一,而且他還一直積極推動Solana生態發展,諸如:Serum、Raydium、Oxygen、Maps.me?等一眾?Sol?生態項目背后都有?SBF?的影子,另外,生態中的諸多項目也都會率先在?FTX?交易平臺上線,正是這些原因,Solana也一直被視為是?SBF?光環下的一條公鏈。

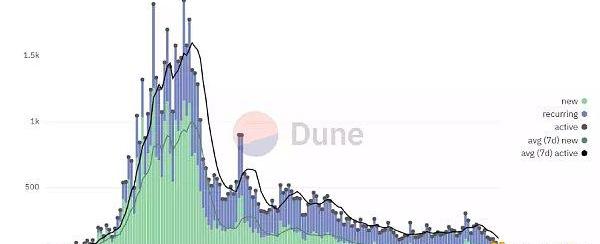

在?SBF?影響下,Solana不僅成為僅次于以太坊和?BSC?的合約公鏈,同時也成為最大的一條非?EVM?公鏈,鏈上?TVL?一度高達百億美元,無論是鏈上活躍度還是開發者數量都展示了極大的活力。但在?FTX?暴雷后,Solana鏈上生態開始雪崩,DeFi項目接連出現流動性危機,壞賬不斷聚集,NFT?引發拋售潮等等,不少項目?TVL?幾乎一夜歸零。此外,近一年以來,Solana鏈上的活躍開發者也持續流失,目前,無論是核心開發者數量,還是子生態系統開發者,相比年初都減少了?80%?以上。

美SEC就Ripple案件中發布Hinman郵件:6月13日消息,據FOX Business記者Eleanor Terrett發推稱,美國證券交易委員會(SEC)就Ripple案件中發布Hinman郵件,這些文件顯示了美國貿易和市場部對Hinman 2018年演講草稿的評論。Ripple反對美國SEC簡易判決動議的簡報中未經編輯的部分顯示,SEC高級官員表示,Hinman演講細節越少越好。當時的貿易和市場總監Brett Redfearn發表了一份未經編輯的聲明,該演講可能會導致人們對什么是證券產生更大的困惑,因為Hinman的新測試超出了典型的Howey分析。貿易和市場部對Hinman演講稿回應稱,這個演講是普通公眾或市場參與者一直要求的,所以我們非常支持這個演講及其傳達的內容。

Hinman演講文件指的是美國SEC前財務部主任William Hinman(2017年至2020年))于2018年6月在雅虎金融全市場峰會上發表的演講,他在演講中表示以太坊不是證券,Ripple認為該演講是其與美國SEC正在進行的法律斗爭的關鍵證據,美國SEC指控Ripple的XRP銷售違反了美國證券法。[2023/6/13 21:34:33]

Solana鏈上開發者周活躍度數據來源:gokustats

可以說,Solana成也?SBF,敗也?SBF,一般來說,當某個人對一條公鏈、一個項目的影響力過大時,并不是一件好事,他們或許能聚沙成塔,但也會人走「茶」涼,Fantom如此,Solana?也如此。

三、Fantom

公鏈Fantom的發展與傳奇人物AndreCronje有著最直接的關系。

年初的二月末,"DeFi?之父"AC?宣布在Fantom推出自己的新項目Solidly,這一結合了?Curve?協議veTokne投票托管機制與DeFi2.0協議rebase機制的項目,一經推出迅速引爆了市場,引發了一場數十個協議競爭SolidlyToken空投的群雄之戰,短短幾天,Fantom生態直線飆升,TVL一度達到80億美元,成為TVL排名第四的公鏈。

戲劇性的地方在于,僅在數天之后,AC?宣布正式退出幣圈,一時間AC概念幣閃崩,Fantom的鏈上?TVL?也在三天時間內跌去了近?50%?,而失去了?AC?庇護的Fantom在后續發展中也開始一路走起了下坡路。目前,FantomTVL僅剩下?4.6?億美元,不及巔峰時期的一個零頭,排名也從第四跌落到了第八位。但有趣是?AC?在前不久突然發帖暗示回歸,但當初在決定退出時他還發表過不復出的聲明,甚至直言「加密貨幣已死,望其長存」,這屬于自己打自己臉?

除了上述比較大的項目在這輪熊市中,還有更多的應用型項目也被波及,當然,更多深陷泥潭的還是CeFi類項目,所以接下來我們就盤點下都有哪些CeFi項目已經倒在這個寒冬。

英格蘭銀行允許CBDC和加密貨幣共存:金色財經報道,英格蘭銀行(BoE)數字部門負責人 Cathy Fortune 表示,未來會出現各種形式貨幣的混合生態系統,包括 CBDC 和穩定幣。CBDC 還將制定法律標準,這反過來將有助于刺激創新。穩定幣和 CBDC 具有創造新經濟的巨大潛力,錢應該像開燈一樣,我不考慮電,但我們都使用相同的能源這一事實產生了很大的不同。

根據Cathy Fortune的說法,重點應該放在創建 CBDC 基礎設施上,讓人們能夠更順暢地進行金融交易。[2023/3/31 13:37:58]

四、StepN

和很多加密項目一樣,Move-to-Earn應用StepN也可以劃分為鮮明的兩個發展時期,前半程都是輝煌的敘事,后半程則是衰退的序章。

2021年?12月底,StepN在Soana鏈上正式上線beta版,上線后不久迅速引爆了鏈游圈,?5?個月時間DAU突破百萬,市值直沖?10?億美元,更獲得了紅杉資本、幣安等明星機構的青睞,在最狂熱的?4-5?月份,到處充斥了StepN改變生活、改變Crypto行業、重塑鏈游行業的論調。但在?5月27日伴隨著一紙《關于清查中國大陸賬戶的公告》的發布,迅速擊退了市場對StepN玩家的信心,治理TokenGMT直線暴跌40%?,隨之而來的是用戶的持續流失,讓StepN開啟了一輪死亡螺旋般的下跌。

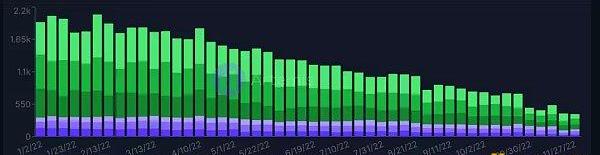

根據dune上的統計顯示,目前StepN每日活躍用戶還不到?5?千,僅有巔峰時期?5%?左右,其中?Solana鏈上的活躍用戶更是僅有一百人,這個發跡于Solana鏈上X-to-Earn鏈游,如果不是BNB鏈上還維系著基礎的用戶,或許早已涼透。

StepN每日活躍用戶變化

縱覽現有?GameFi,出娘胎就自帶的龐氏基因似乎注定了他們的結局,Axie、StepN等紅極一時的項目也驗證了Game+Fi或許本就是一個偽概念,鏈游的未來需要全新的思路。

五、Tornado?Cash

8?月?8?日,美國財政部外國資產控制辦公室(OFAC)將混幣協議TornadoCash及其關聯的加密錢包地址正式添加到其「特別指定國民名單」中,禁止美國公民與該協議或與之相關的任何以太坊地址進行交互,而這也是首個?DeFi?協議面臨如此高規格的禁令。

TornadoCash?成立于?2019?年來,運行在以太坊之上,作為用戶進行隱私轉賬的工具,這種去中心化的匿名隱私轉賬功能也成為黑客洗錢的「圣地」。今年?RoninNetwork被盜的?6?億美元和NomadBridge被盜額?2?億美元資產中,大部分都流向了TornadoCash,據統計自2019年以來,通過TornadoCash清洗了價值超過70億美元的虛擬貨幣,這也注定了TornadoCash的結局。

IgmnAI正尋求以5000萬美元估值融資750萬美元:金色財經報道,成立僅 2 個月的人工智能圖像生成項目 IgmnAI 正尋求以 5000 萬美元估值融資 750 萬美元。IgmnAI 主要產品 Nai 是一個人工智能圖像生成機器人,允許 Discord 和電報用戶通過簡單的文本命令生成藝術作品。

另據 CoinGecko 數據顯示,IgmnAI 項目 Token IMGNAI 現報價 0.01917496 美元,過去一月漲幅達 354.2%。[2023/2/21 12:20:11]

TornadoCash被列入禁令名單后,Token價格跳水,數天內腰斬,此外,Github、USDC?發行方Circle、加密行業基礎設施機構Infura、Alchemy等紛紛制定了各自的制裁手段,一時間?TornadoCash可供普通用戶操作的前端和相關服務迅速在互聯網世界中消失,但在合約端卻無法被封禁,這或許也正是區塊鏈行業的價值所在。

>>CeFi?時刻|倒閉與破產

一、倒閉的交易平臺

FTX:

成立于?2019?年?5?月,猝于?2022?年?11?月?12?日,存續約?3?年?6?個月,鑒于有關其暴雷破產的內容已經很多,這里就不再贅述。

AEX:

成立于?2013?年,猝于?2022?年?7?月?17?日,存續約?9?年。AEX?又名安銀,創始人為黃天威,AEX是成立時間最長的幾家交易平臺之一。因為Luna的崩盤,導致其資產流動性驟降,?6?月?16?日暫停主流幣提款、?7?月?14?日關閉提幣功能、?7?月?17?日暫停了所有平臺服務,至此這個存續了近?9?年、熬過了兩輪牛熊的交易平臺也倒在這輪寒潮中。

虎符:

成立于?2018?年?6?月,猝于?2022?年?8?月?1?日,存續約?4?年。虎符由王瑞錫創立,在Luna暴雷后陷入了流動性危機,?2022?年?7?月?15?日虎符員工爆料創始人將大部分資產轉出,并且公司存在工資拖欠的情況;8?月?1?日起停止所有交易服務;12?月?7?日,虎符官網清空了所有內容,僅剩一則公布了虎符實際控制人信息的公告,并再無后續,而用戶留存在平臺上的資產也無從可知。

Bitfront:

成立于?2020?年,猝于?2022?年?11?月,存續約兩年。Bitfront是日本社交媒體巨頭?LINE所支持的一家交易平臺,LINE最早在?2018年?7月于新加坡成立交易平臺BITBOX,后關閉BITBOX?并在美國成立Bitfront,?1?月?28日官方正式宣布將關閉服務,并停止新用戶注冊。

ZB:

成立于?2013?年?12?月,猝于?2022?年?8?月,存續約?9?年。中幣官方目前雖然還未發布任何破產倒閉的公告,但平臺提現已經暫停數月,而且平臺上的?U?價格僅?3.2?元人民幣,此外在暫停提幣后還解散了大量的社群,已被社群用戶認定為跑路狀態。

Coinbase從上幣路線圖中移除Lido Staked SOL (STSOL):1月10日消息,據官方推特,Coinbase宣布從上幣路線圖中移除Lido Staked SOL (STSOL)。

此前去年12月份消息,Coinbase將上述資產添加至上幣路線圖。[2023/1/10 11:04:02]

Nuri:

成立于?2015?年,猝于?2022?年?8?月,存續約?7?年。這是一家位于德國的交易平臺,前身是?Bitwala,由于與前知名借貸機構?Celsius?有深度合作,伴隨著Celsius的破產,Nuri資產也受到牽連,?8?月正式向柏林法院申請了破產。

DigitalSurge:

成立于?2017?年,猝于?2022?年?11?月,存續?5?年多。DigitalSurge是一家澳洲加密交易平臺,受FTX暴雷影響,?11?月?16?日暫停了所有存取款業務,?12?月?9?日進入「自愿托管」階段,這意味著DigitalSurge基本確認資不抵債將面臨破產清算。

AAX:

成立于?2018?年初,猝于?2022?年?11?月,存續約?5?年。這是一家總部位于香港的交易平臺,受?FTX?倒閉影響,?2022?年?11?月?AAX突然宣布暫停提款服務,之后就一直未開放,不久就傳出合伙人攜款潛逃的消息。值得一提的是在今年?10?月舉行的香港金融科技周中,AAX副總裁?BenCaselin還出席發表了演講。

二、倒閉的?CeFi?應用企業與資本機構

三箭資本:

成立于?2012?年,猝于?2022?年?6?月,存續約?10?年。倒閉前,三箭資本作為行業內首屈一指的原生加密資本,在創投圈有著極大的影響力,其名下管理的資產凈值一度高達180億美元。但因激進的運營模式和Luna暴雷導致其不少資產歸零,并造成了重大違約,杠桿高企的三箭資本迅速崩塌,于?2022年?6?月?27?日正式被勒令清算,最終它們欠下了高達35億美元外債,而作為創始人的KyleDavies和SuZhu目前卻依舊下落不明。

VoyagerDigital:

成立于?2018?年,猝于?2022?年?7?月,存續約?4?年。Voyager是一家加密貨幣經紀商,受三箭資本暴雷影響,近6.66億美元的巨額貸款無法收回,?2022?年?7?月?5?日正式申請了破產保護。在?9?月的破產資產競標中被?FTX?拍的,而后?FTX?倒臺,Voyage不得不重啟競標程序,破產后的?Voyager依舊命運多舛。

Celsius:

成立于?2017?年,猝于?2022?年?7?月,存續約?5?年。Celsius是一家中心化的加密資產借貸公司,在?2021?年?10?月的一輪融資中,其估值高達30億美元,一度擁有?170萬的客戶和?120?億美元的資產。但在?2022?年?6?月因?Luna?暴雷影響,平臺無限期暫停所有轉賬和取款服務,一個月后?7?月?13日,Celsius正式申請了破產保護,最終披露的資產負債表中有高達?12億美元的赤字。

泰國暹羅商業銀行向Compound Treasury投入資金:5月27日消息,泰國暹羅商業銀行的風險投資部門SCB 10X宣布向機構級DeFi產品Compound Treasury存入了一筆資金,具體金額未披露。

SCB 10X首席投資官Mukaya(Tai)Panich表示,投資Compound Treasury時,不僅僅是因為想要獲得收益,還想了解產品的工作原理以及Compound協議是如何集成的,以便將來可以集成DeFi并使傳統金融更加高效。(彭博社)[2022/5/27 3:45:59]

AlamedaResearch:

成立于?2017?年?9?月,猝于?2022?年?11?月,存續約?5?年。作為一家領先的加密投資基金,Alameda一度是Crypto創投領域的代表之一,與同為FTX交易平臺創始人的SBF創立。因?FTX?暴雷事件影響,?11?月?9?日Alameda網站被關閉,不久之后AlamedaResearch連同FTX和130多家附屬實體正式申請了破產保護,走向了終結。

BlockFi:

成立于?2017?年,猝于?2022?年?11?月?28?日,存續約?5?年。與上文的Celsius公司一樣,同為加密借貸機構,曾估值達?40?億美元,但在?11?月?FTX?宣告破產后,BlockFi停止了平臺上的所有提現,因其對?FTX?的巨大風險敞口,負債高達?10?億美元在?11?月?28?日正式申請了破產。

受?FTX?破產影響,更多的余波影響還會進一步擴散,前不久加密借貸平臺?Salt?已停止存取款,大概率又是倒下的一員,見證了在如此多所交易平臺、CeFi機構隕落中,無數用戶無法收回資金,我們需要銘記一句老生常談的話:NOyourkeys,Noyourmoney!

三、倒閉的礦企

伴隨著比特幣價格從年初的?47000?多美元一路下跌現在的?17000?美元附近,以及電力成本和比特幣全網算力的攀升,各大礦企都備受沖擊,不少知名的礦企也倒在了這輪寒潮之中。

ComputeNorth:

成立于?2017?年,猝于?2022?年?7?月,存續約?5?年。作為美國第二大比特幣挖礦托管服務商,ComputeNorth不僅在美國德克薩斯州、南達科他州等地方擁有?4?個大型礦場,還在今年?2?月獲得過?3.8億美元的融資,但伴隨著成本的飆升和加密市場的急轉直下,企業資金鏈斷裂,?9?月?23?日正式向德州法院申請破產保護,而它也欠下了至少?200?名債權人?5?億美元的外債。

CoreScientifi:

成立于?2017?年,猝于?2022?年?12?月,存續約?6?年。CoreScientifi是北美最大的比特幣挖礦和區塊鏈托管服務提供商,同時也是一家上市礦企,在去年?7?月估值就達到了?43?億美元,在牛市期Core瘋狂擴張,曾計劃在?2022年年底部署超三十二萬臺礦機,但伴隨著整個市場資金流動性的驟降、礦場運營成本的上升,以及因合作方Celsius的破產無法收回相關資金,資金鏈出現斷裂。10?月向美國SEC提交了未來有破產可能性的聲明,并不再支付到期的債務,基本已處于瀕死狀態,其股價距年初以下跌了近?96%?,僅剩?0.43?美元。

CelsiusMining:

成立于?2017?年,猝于?2022?年?7?月,存續約?5?年。作為上文提到的Celsius的子公司,CelsiusMining與母公司的命運一致,早在去年CelsiusMining就在北美的比特幣挖礦業務投資了?5?億美元,而且在今年?3?月一度開啟了?IPO?的沖擊,但伴隨著母公司的破產,這些礦機資產都化為了待處理的債務資產。

ArgoBlockchain:

成立于?2017?年,目前深陷破產危機中。ArgoBlockchain是一家總部位于英國的礦企,股票先后在倫交所和納斯達克完成了上市交易,也是倫交所首家上市的礦企。前不久向倫敦證券交易平臺提交的文件顯示公司資金不足以維持?1?個月的持續經營,目前正在進行籌資和出售部分資產,如果無法籌措足夠的資金,破產將會成為大概率事件,目前股價為?3.65?便士英鎊,據年初下跌了近?96%?。

深陷危機礦企還在持續增加,比如加拿大礦業公司Bitfarms最近也爆出經營困難,而且在整個市場情緒沒有明顯好轉之前,比特幣幣價跌破了不少礦機的關機價,所以可以預見的是,未來還會有更多的加密礦企在這個寒冬之中倒下。

>>NFT時刻|驚艷與反轉

一、Azuki

2022?年?1?月?12?日,ChiruLabs團隊通過荷蘭式拍賣推出了?10000?個名為Azuki的PFP項目,憑借優質的產品質量、獨具一格的敘事風格、亞裔群體的文化屬性,推出后幾周,該?NFT?在二級市場交易量就達到了?3?億美元,迅速成為了一款現象級的產品;幾個月時間地板價從?1?ETH?升至?30?ETH,交易量長期處于?NFT排行榜前十名,甚至一度超越了?BAYC。

反轉則以一種自爆的方式出現,?5?月?10?日創始人ZAGABOND.ETH發布了一篇名為《ABuilder』sJourney》勵志文章,回顧了自己的職業經歷,其中就提到了其先后主導運營的?CryptoPhunks、Tendies?和?CryptoZunks?項目,而這些項目都以失敗告終,隨即ZAGABOND.ETH被社區質疑,直言這些都是RugPulls項目、ZAGABOND.ETH是一個騙子背叛了社區,一時間Azuki項目陷入了信任危機,地板價腰斬,持有者人數大幅減少。

但就其最終結果來看,這次自爆式危機似乎并沒有給Azuki的發展產生太多實質性的影響,Azuki依舊保持著藍籌的光環,截止寫稿時,Azuki地板價?12.7?ETH,累計交易量?27.1?萬?ETH,交易量排名第?5?位。

二、SudoSwap

如果用一句話概括SudoSwap那就是,驚艷了一時,卻落得罵聲一片。

作為?NFT?交易市場上的一顆創新之星,SudoSwap的?AMM?交易模式給NFT市場帶來了一場久違的甘露。簡單的理解,在SudoSwap?之前,NFT的流通主要是通過點對點的方式交易,在這樣的情況下?NFT?的流通性會限制很大,而Sudoswap更像是一種基于AMM交易協議的NFT?DEX,和熟知的DEX一樣,流動性提供者可以通過注入資產獲取收益,可以解決長尾?NFT?資產的流動性問題。

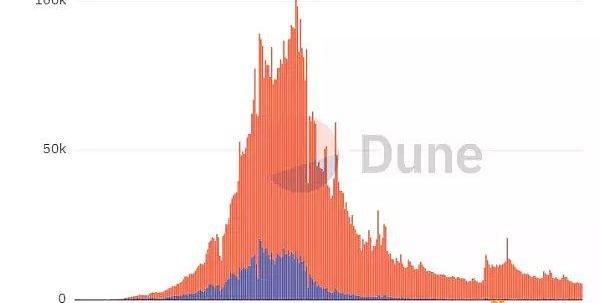

8?月就在sudoswap創始人0?xmons詳細介紹sudoswap的發展愿景的同時,OpenSea?計劃要IPO的消息在社區中大量傳播,社區對此也普遍表示不滿,而SudoSwap明確表示了會發行?Token?和空投,一時間迅速吸引了大批用戶和羊毛黨。單日交易量從最初的不足?5?萬美元,半個月時間漲到了超?230?萬美元,隱隱有一種黑馬之勢。

但伴隨著具體空投規則的公布,情況急轉直下。9月?2上,Sudoswap公告宣布?Sudo?Token分配模型,不僅將大量的交易用戶排除在外,還將占比?41.9%?Token?分配給創始人前一個項目的持有者,如此操作之下,Sudoswap的用戶和羊毛黨集體撤退,落得罵聲一片。

截止?12?月?19?日,Sudoswap7?日平均交易量約為?20?萬美元左右,單日活躍用戶不足百人,其實如果將空頭預期這個最大的吸引點做的更好一點,SudoSwap的發展曲線可能會更好。

SudoSwap?日活曲線數據來源:dune/sudoamm

三、阿貍

頂著的國產?NFT?之光的名號,結果硬生生的演成了一場鬧劇。

作為中國當紅原創動漫形象,阿貍這個?IP?的號召力在?NFT?行業,特別是在華語圈影響力一點也不小。在項目上線之前,用戶為獲取白名單可謂是各顯神通,并匯聚起了最為龐大和活躍的華人Discord群,項目在宣發階段吊足了胃口,不少人都對其有著一種成為藍籌?NFT?的預期。

但在臨門一腳,卻出現了很多啼笑皆非的操作,引發群嘲。2月15日阿貍的「Ali&HisFriends」系列NFT?正式上線,隨即爆出技術漏洞,NFT?后臺代碼邏輯直接暴露,用戶可在不打開盲盒的情況下訪問對應的元數據和圖片;而且鏈接錢包的Connect單詞還被拼寫為Collect,之后又相繼出現Opensea下架、Mod號召出貨等風波事件,讓項目聲譽喪失殆盡。

截止寫稿時,阿貍?NFT?地板價僅有?0.005?ETH,而且官方推特目前已經成為了一個為其他?NFT?項目引流的抽獎賬號。而國產?NFT?在經歷以一年的發展之后依舊沒能打入主流領域,無論是曾名噪一時的小幽靈還是背靠周杰倫的?PhantaBear(幻象熊),都沒能成為被全球用戶認同的藍籌?NFT。

四、DeGods與y?00?ts

DeGods由FrankDeGods團隊于2021年推出的通縮型NFT項目,y?00?ts是創始人Frank繼DeGods后于今年?9?月推出的又一個項目,兩者都是發行于Solana之上。

今年?10月9日,Frank宣布取消其旗下NFT的交易版稅,DeGods與y?00?ts迅速躥紅,核心項目DeGods交易量飆升上升,市值一度超越Doodles、Azuki?等以太坊上知名藍籌項目,DeGods項目地板價一度達到近?600?個?Sol,是SolanaNFT?生態中最大的一個?NFT項目,而y?00?ts自發行后成交量以一直穩居前三甲。

但伴隨著?FTX?大廈的崩塌,Solana?生態也受到波及。DeGods和y?00?ts的地板價下跌幅度一度超過60%?,大量持有者拋售,前不久,創始人Frank表示考慮將NFT合集轉移到以太坊,但卻遭到了Solana社區的反對,這一想法也不得而終。

在我看來,NFT?領域亦是一個修羅場,你所能看見各式精美的、華麗的、難以理解的圖片,感受到的各種紅宏大的、振奮人心的愿景,都可能在發售期結束后打回原形,跑路的例子更是屢見不鮮,比如:卷走?270?萬美元?ETH?的EvolvedApes,卷走?200萬美元?Sol?的BallerApeClub,卷走?130萬美元的Frosties等等,極低的作惡成成本為?NFT?欺詐提供便利,而在過去這些成千上萬的小圖片中,?99%?都會不可避免地走向歸零。

縱覽整個?2022?,「動蕩」一詞貫穿全年,無論是大市場還是小項目,大家都在沉浮中感受熊市的來勢洶洶。

回首今年那些曾占據主流視野的人、項目、機構,你會發現,從來就沒有什么大而不倒,也沒有什么點石成金,更沒有什么天才之子。有的只是資本涌動下的水漲船高,而有人、有的項目剛好站在了浪潮之巔,但從潮起的輝煌,到潮落的崩塌也可能只是一瞬之間。

當地時間12月14日,美聯儲宣布加息50個基點,結束了自6月開始連續加息75個基點的激進步伐,符合市場預期。該決定使聯邦基金利率目標區間達到4.25%-4.5%,為15年來的最高水平.

1900/1/1 0:00:00原文作者:Ignas.lens|DeFiResearch,由DeFi之道編譯。模塊化區塊鏈可能是開啟全新加密世界的關鍵。這是下一次牛市的一個不斷增長的故事.

1900/1/1 0:00:00美國無疑是全球Web3行業的領導者,其對科技創新的包容及鼓勵誕生了無數Web3領域的龍頭項目。根據a16z的報告“Introducingthe2022StateofCryptoReport”,盡.

1900/1/1 0:00:00撰文:Chinchilla編譯:aididiaojp.eth,ForesightNews在與Avalanche生態系統共興衰之后,TraderJoe還是選擇了擴展到Arbitrum上.

1900/1/1 0:00:00原文:《獨家專訪FixDAO:FTX中小債權人如何抱團維權?》 作者:秦曉峰 FixDAO是一個主打幫助FTX受災用戶的非盈利公益項目,旨在幫助在FTX事故中受災的東亞用戶.

1900/1/1 0:00:00作為明星公鏈,Aptos一經推出被稱為SOL殺手,其優秀之處備受不少項目方的喜愛。Aptos通過更好的技術和用戶體驗為Web3帶來了范式轉變.

1900/1/1 0:00:00