BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+1.56%

ETH/HKD+1.56% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD+0.84%

XRP/HKD+0.84%原文作者:李科

2022?年是數字貨幣發展史中極不平凡的一年,今年?5?月第一大算法穩定幣?Luna?脫鉤暴雷,引發一系列的連鎖反應,三箭資本暴雷,借貸平臺?Voyage?和Celsius遭到清算。一波未平,一波又起,?11?月初頭部交易所FTX資不抵債迅速崩盤,上百億美元的估值迅速飛灰湮滅,FTX?暴雷導致淡馬錫和紅衫資本的數億美元投資歸零,BlockFi宣布破產,Genesis?在破產邊緣,FTX?的暴雷令原本元氣大傷的數字貨幣行業雪上加霜。

塞翁失馬焉知非福,一系列的黑客事件和暴雷事件,催生了強有力監管的到來。對于中心化機構而言,監管的必要性被進一步突顯,只有相適應的監管政策,行業才能良性發展。為了探索數字貨幣監管政策的現狀,PANews?對數字貨幣兩大中心新加坡和香港的監管政策進行了深入分析,試圖了解他們對數字貨幣的監管現狀以及未來的走向。

香港數字貨幣監管

證券型代幣

證券型代幣發行,指發行具備傳統證券屬性的?Token?代幣,證券屬性表示代幣具有某種資產或經濟權利。2019?年?3?月香港證監會發表《有關證券型代幣發行的聲明》規定證券型代幣因為屬于《證券及期貨條例》下的"證券",因而受到香港證券法例的監管,如要推廣及分銷證券型代幣須根據《證券及期貨條例》就第?1?類受規管活動獲發拍照或注冊。任何人在未獲發牌的情況下從事上述活動,除非獲得豁免,否則將受到刑罰和罰款。

虛擬資產型代幣

2022?年?6?月?24?日,香港政府在憲報刊登了《?2022?年打擊洗錢及恐怖分子資金籌集條例草案》,目前已經經過二讀,由香港立法會審議,預計將在?2023?年?3?月?1?日生效。

該《條列修訂草案》對虛擬資產進行了定義,規定虛擬資產是一種加密保護數字價值,通過計算單位或所儲存經濟價值的形式表述;可作為交易媒介為貨品或服務付款、清償債務、投資;或用于對虛擬資產相關事務的管理、運作、條款改變進行投票。(?3)可以電子方式轉移、儲存或買賣;(?4)證監會或財庫局長可以通過憲報刊登方式擴大“虛擬資產”的范圍。

香港對對虛擬資產的定義是根據國際反洗錢金融行動特別工作組(FATF)制定的標準。FATF?是國際反洗錢和反恐融資領域最具影響力和最具權威性的國際組織之一,其成員國遍布各大洲主要金融中心。FATF?制定的“反洗錢四十項建議”和“反恐融資九項特別建議”是世界上反洗錢和反恐融資的最權威文件。FATF2021?年制定的虛擬資產風險指南文件對虛擬資產作出了明確定義:“虛擬資產”是一種價值的數字化表示(adigitalrepresentationofvale),可以進行數字化交易或轉移,并可用于支付或投資目的(canbeusedforpaymentorinvestmentpurposes)。

CFTC將在2024年之前制定全面的加密貨幣法規:7月9日,美國商品期貨交易委員會(CFTC)發布了(2020-2024 年最終戰略計劃)。該計劃表示CFTC將制定一個整體框架,以促進數字資產的負責任創新。CFTC目前已經為專門從事與數字資產相關衍生品的交易平臺頒發了指定合約市場 (DCM) 許可證,比如LedgerX和ErisX(這兩家交易所去年被CFTC 批準提供比特幣期貨)。CFTC承認,市場監管需要跟上甚至引導鼓勵負責任的創新,避免早已過時的商業行為規則和方法。

CFTC主席Heath Tarbert于今年早些時候表示,自去年以來,監管機構正與美國證券交易委員會(SEC)密切合作,以確認加密貨幣的歸屬(屬于證券或者商品)。7月8日,Heath Tarbert接受采訪時表示,一旦能夠清晰判斷某種事物是否屬于證券,那么將能夠看到更多的數字資產上線期貨產品。(TheBlockCrypto)[2020/7/9]

值得注意的是《條例修訂草案》將證券和期貨型代幣,以及中央銀行數字貨幣排除在虛擬資產之外,這也與?FATF?虛擬資產風險指南的規定一致,因為中央銀行數字貨幣(CBDC)和證券屬于?FATF?以往已經界定的其它類型金融資產,比如證券、商品、期貨、衍生品、法定貨幣,而虛擬資產屬于一種新興資產類別。

交易所

在此之前,香港監管機構以“相同業務、相同風險、相同規則”的原則,套用原有的《證券及期貨條例》來監管數字貨幣交易所,香港證監會在?2019?年?11?月發表的《立場書監管虛擬資產交易平臺》提出了自愿性申請發牌制度,虛擬資產交易所可以“選擇性”申請牌照。

證監會在《立場書》中第?1?部分第?4?條中表示其并無權向僅買賣非證券型虛擬資產或代幣的平臺發牌或對其作出監管。由于此類虛擬資產并不屬于《證券及期貨條例》下的“證券”或“期貨合約”。這說明在現行的監管框架下,只有向客戶提供證券型代幣交易的平臺,才屬于證監會的監管范圍。在此背景下香港數字貨幣交易所?OLS?和?Hashkey?通過申請獲得了《證券及期貨條例》規定的第?1?類和第?7?類牌照,火幣科技獲得了第?4?類牌照和第?9?類牌照。

根據前一小節中虛擬資產型代幣的定義,虛擬資產不屬于證券型代幣,不受《證券及期貨條例》,在此種情況下,就需要新的發牌制度來監管虛擬資產代幣交易所。因此最新修訂的《打擊洗錢及恐怖分子資金籌集條例》將為虛擬資產交易所引入了新的強制發牌制度,并界定虛擬資產服務主要包括經營虛擬資產的交易所。條列還明確規定香港證監會為虛擬資產交易所的批準和監管機構,在香港經營提供虛擬資產服務須獲得監管牌照,否則將構成違法,可處以?500?萬元罰款和七年監禁。

TokenMask官網全面開啟TM通證1:1兌付口罩功能:據新加坡曙光基金會官方宣布,為應對全球疫情蔓延,TokenMask將于新加坡時間2020年3月27號,在官網正式開啟TM通證1:1兌付口罩的功能。所有持有TM的用戶,均可以在TokenMask官網使用TM完成兌付。[2020/3/27]

穩定幣

2021?年5?月香港財經事務及庫務局在發表的《有關香港加強打擊洗錢及恐怖分子資金籌集規管的立法建議》公眾咨詢總結中提到,國際反洗錢金融行動特別工作組(FATF)對虛擬資產制定的定義標準:“可交易或轉移;可用于支付或投資”適用于各種形式的虛擬資產,無論其是否具有穩定性,因此穩定幣也將作為虛擬資產受到該條例的監管,因為穩定幣可以交易或轉移,也可以用于支付。

香港金融管理局于?2022年1月發布的”加密資產和穩定幣的討論文件”的咨詢結果將會很快發布,相信有關穩定幣的進一步監管政策將會出臺。上述關于穩定幣的討論文件探討了香港目前有關穩定幣的監管框架,并就穩定幣是否屬于儲值支付工具,以及應當如何監管穩定幣征求公眾和行業的意見。香港金管局表示將有可能借鑒香港現行《支付系統及儲值支付工具條例》監管穩定幣的發行,對其實施儲值支付工具發牌制度。

通過?5?月?Luna?穩定幣脫鉤暴雷事件,我們看到香港對穩定幣的監管考慮還是比較超前的,在今年?1?月就發布了關于穩定幣的討論文件并提到了?7?類相關風險:金融穩定風險、貨幣穩定風險、計算風險、用戶保護風險、金融和網絡犯罪風險、國際合規及監管套利風險,并進行了一些列的監管論證和公眾咨詢。

關于?ETF

在香港政府公布《虛擬資產發展政策宣言》的同一天,香港證監會發布通函,表示將根據《證券及期貨條例》第?104?及?105?條,首次在香港授權公開發售虛擬資產期貨交易所買賣基金?ETF。香港證監會僅允許針對在傳統受監管期貨交易所上交易的虛擬資產期貨發行指數基金,最初將只批準在芝加哥商品交易所交易的比特幣期貨和以太幣期貨類指數基金,后續將酌情考慮擴展品類。通函顯示,ETF?需要符合信托和基金管理要求,ETF?發行方需要出示至少三年的跟蹤記錄和遵守監管記錄。發行方將需要證明?ETF?有足夠的流動性,衍生品凈敞口不能超過?ETF?總資產凈值的?100%?。發行方還需要在推出?ETF?前進行必要的投資者教育。

關于?NFT

動態 | IOST與預言家達成合作 全面部署IOST DeFi生態:近日,預言家Prophet正式加入IOST生態,將在IOST上以預測市場為切入,全面進行DeFi的部署。官方表示:預計在一個月內,預言家將攜帶預測DApp登陸IOST,支持IOST生態。此后,預言家也將打造去中心化金融、去中心化資產交易和資產管理的模塊,并同步在IOST進行部署。此外,預言家已正式加入IOST節點合伙人計劃,將與IOST共建節點合伙人生態。據悉,IOST目前正在DeFi領域積極布局,豐富其多元的主網生態。[2019/7/25]

香港《?2022?年打擊洗錢及恐怖分子資金籌集條例草案》中規定,在游戲內使用的?NFT?不屬于虛擬資產。香港證監會在?2022?年?6?月?6?日發布提醒投資者注意?NFT?風險時,表示如果某?NFT?是一個以數碼形式存在的收藏品,與之相關的活動便不屬于證監會《證券及期貨條例》監管范圍。然而有些?NFT?跨越了收藏品與金融資產之間的界線,可能具有《證券及期貨條例》監管的“證券”或“集體投資計劃下的權益”的證券屬性,因此將受到監管。

由此可以看出,對于?NFT?的監管不能一概而論,NFT?本質是一種代幣,根據其背后代表的資產屬性,將分為?3?種情況來處理。具有證券權益和分紅屬性的?NFT,將作為證券型代幣受到證監會監管;具有治理投票權的?NFT?將作為虛擬資產來監管;如果是游戲內的?NFT?或是電子商品和收藏品,將既不受《證券及期貨條例》監管,也不在《修訂條列草案》監管范圍,該種?NFT?將作為普通虛擬商品,受傳統商品交易相關法律約束。

總體來說,香港正在建立一套全面而且有針對性的數字貨幣監管政策。

對于證劵型代幣,根據“相同業務、相同風險、相同規則”的原則由《證券及期貨條例》來監管。

對于虛擬資產,通過即將出臺的《打擊洗錢及恐怖分子資金籌集條例》,香港將虛擬資產單獨歸類,并推出全新的監管和發牌制度。

對于穩定幣,將被作為虛擬資產受到同樣的監管,而且將可能結合香港現行的儲值支付工具監管框架,同時受到《支付系統及儲值支付工具條例》的監管。

對于?NFT?目前沒有一刀切的監管政策,部分?NFT?具有證券權益被歸類為證券型代幣進行監管,部分?NFT?具有治理投票權將作為虛擬資產來監管,還有作為積分或游戲用途的?NFT?將不受上述監管。

現場 | 創世資本全面戰略升級 三大體系助力優質項目發展:金色財經8月16日訊,今日下午,創世資本 Genesis Capital 戰略升級發布會暨積木云首次中國區答謝會于北京舉行。會上,創世資本正式宣布從單純的投資向數字貨幣基金、深度孵化和投資銀行三大業務體系全面升級。創世資本CEO豐馳在現場表示,當市場變成競爭狀態,好的項目方變成了強勢方,項目不只需要錢,項目更需要能夠推動他們發展的錢,只給創業者提供錢的投資機構99%都會死掉。隨著區塊鏈行業由野蠻市場逐步過渡到專業市場,Token Fund需要更加專業的投資策略。[2018/8/16]

新加坡數字貨幣監管

證券型代幣

作為對《證券和期貨法》的補充,新加坡金融管理局于?2017?年?11?月?14?日發布《數字代幣發售指南》,并于?2020?年?5?月?26?日進行了修訂。該指南規定如果數字代幣屬于《證券和期貨法》規定的資本市場產品,將受到金融管理局的監管,資本市場產品包含證券、債券、衍生品合約、集體投資計劃等。《數字代幣發行指南》也將證券型代幣發行服務中介機構納入監管,這些中介結構根據服務內容需持有資本市場服務牌照、財務顧問牌照或成為?MAS?批準的交易所。

數字支付型代幣

2019?年?1?月?14?日,新加坡通過了《支付服務法》,PSA?法案將(?1)賬戶發行、(?2)國內匯款、(?3)跨境匯款、(?4)商戶支付、(?5)電子貨幣?e-Money?發行、(?6)數字支付代幣?DPT?服務和(?7)貨幣兌換這七類支付服務納入支付牌照監管范圍。PSA?法案定義數字支付代幣是用作支付目的加密貨幣(比如比特幣BTC和以太坊ETH)。

跟香港的“虛擬資產”定義一樣,新加坡對“數字支付代幣”的定義也借鑒了國際反洗錢金融行動特別工作組(FATF)的標準。通過對比發現,新加坡的數字支付代幣、香港的虛擬資產和國際反洗錢特別工作組(FATF)定義的虛擬資產是同一種資產。

另外《支付服務法》還規定在新加坡提供數字支付代幣服務?DPTS,包含提供?DPT?買賣或交易服務,需要獲得?MAS?頒發的牌照,并遵守?PSA?關于反洗錢和反恐怖融資相關規定。

莫開偉:不能因ICO有問題就全面禁封:中國不良資產行業聯盟金融與法律研究院研究員莫開偉發表文章稱:“在探討比特幣、ICO代幣及區塊鏈三者的關系時,要考慮任何事物誕生的初衷并不總是‘謀財害命’的工具,相反正常的金融工具也會被非法利用。比特幣、代幣ICO作為新興金融業態或虛擬數字貨幣的集大成者,也同樣有其兩面性,不能因為有問題就對其全面禁封”。莫開偉文章指出,當前對比特幣、代幣ICO及區塊鏈的正確態度是與全世界加強聯系溝通,建立全球范圍內的監管框架,各國貨幣當局應借助區塊鏈技術大力發展虛擬數字貨幣,通過區塊鏈技術將虛擬數字貨幣向全球推廣創造條件,并將其引向健康運行軌道。[2018/3/5]

2021?年?1?月?4?號,新加坡議會通過了《支付服務法》,以符合國際反洗錢金融行動特別工作組(FATF)關于反洗錢和和反恐怖融資的監管要求,在修定案中將數字支付代幣服務商擴展到提供?DPT?轉賬,DPT?錢包托管,去中心化?DPT?交易的服務機構,對數字支付服務進行進一步監管,并加強反洗錢和和反恐怖融資的監管。

2022?年?1?月?17?日,MAS?發布《向公眾提供?DPT?服務之指南》,指出數字支付代幣具有高風險性,不適合公眾參與,要求?DPT?服務商避免在公共場所或大眾社交媒體上推介?DPT?服務,只能在公司網站和應用及社交賬號上推廣其?DPT?服務。

2022?年?4?月,新加坡議會于審議通過《金融服務與市場法案》(FSM),要求數字代幣發行方和服務提供方需取得有效的金融牌照,并提出了更高的反洗錢、反恐怖主義融資要求。FSM?法案參照金融行動特別工作組的標準,將?DPT?服務擴大到包括直接或間接交易、兌換、轉賬、保管加密貨幣,或提供相關投資建議,還將監管機構覆蓋范圍擴大到在新加坡設立的加密貨幣服務機構。

2022?年?10?月?26?日,新加坡發布了針對數字支付代幣服務監管措施的公眾咨詢文件,計劃進一步細化對數字支付代幣?DPT?服務的監管政策,以降低?DPT?交易中風險和保護投資者。

穩定幣

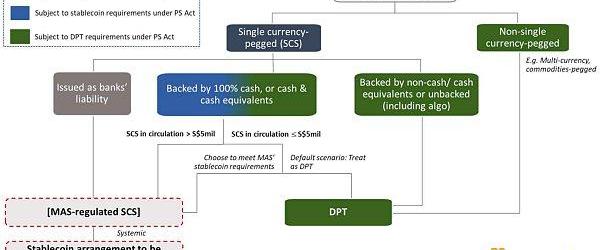

新加坡金融管理局在?2022?年?10?月?26?日發出關于穩定幣的擬議監管政策咨詢文件,在咨詢文件中金管局表示,如果受到良好監管,穩定幣有潛力發揮可靠的數字交換媒介作用。

根據目前的PSA法案,穩定幣被視為數字支付代幣?DPT?并受到相應的監管。新加坡金融管理局認為隨著新加坡尋求發展數字資產生態,有必要為穩定幣建立新的監管制度。目前PSA法案下的監管不足以實現這一目標,因為它缺乏確保穩定幣保持價值穩定的監管機制。

根據掛鉤資產和穩定機制不同,目前有多種穩定幣,MAS打算將監管重點放在:單幣種掛鉤的穩定幣和在新加坡發行的穩定幣。MAS打算通過在《支付服務法》(PSA)中引入一項新的條款來監管“穩定幣發行服務”,目標是保持SCS的高度價值穩定性。

關于?NFT

NFT?本質上是一種代幣,因此部分?NFT?可能是證券型代幣,部分?NFT?可能屬于數字支付代幣,還有的不屬于上述兩者,因此需要個別判斷?NFT?所代表的底層價值屬性,來確定如何對其進行監管。

新加坡金融管理局表示?NFT?這個新興市場尚處于起步階段,對?NFT?沒有針對性的監管計劃,但是可能根據具體情況來判斷其是否屬于金管局的監管范圍,如果?NFT?代表的底層資產具有證券性質,比如代表了某種股份和分紅權益,就需要滿足金管局的監管要求。如果一個NFT具有《支付服務法》規定的數字支付代幣的特征,那么該NFT的供應商可能會受到某些限制和要求。

總體而言,新加坡金融管理局是新加坡的中央銀行和綜合金融監管機構,其將新加坡金融行業分為銀行業、證券業、保險業和支付業四類,并制定了針對性的準入牌照和監管政策。香港金管局遵循以往對證券業和支付業的監管邏輯,將數字貨幣劃分為證券型代幣和數字支付代幣進行監管,在業務邏輯上形成匹配關系。

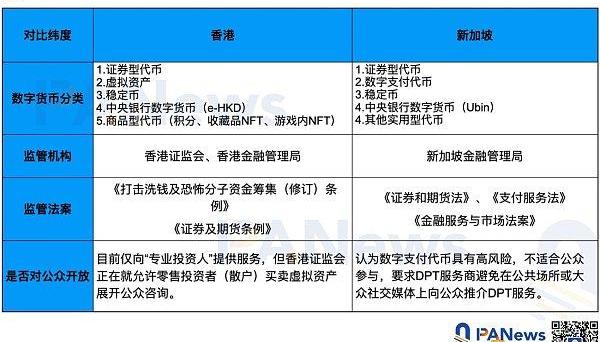

香港與新加坡監管政策異同

通過對比新加坡和香港的數字貨幣監管政策,我們發現一個國家的監管政策與該國監管機構的業務范圍,以及該國現有的法律體系密切相關。比如新加坡的監管局金的主要業務范圍是監管銀行業、證券業、保險業和支付業,因此新加坡把數字貨幣分為證券型和支付型來分別監管。香港證監會負責監管傳統證券,因此在此之前主要監管證券型代幣,但有一部分代幣不屬于證券型,因此非證券型代幣的監管長期處于真空地帶。美國有獨立的證券交易委員會和美國商品期貨交易委員會,以及不同的《證券交易法》和《商品期貨交易法》,因此雙方在將數字貨幣歸類為證券型代幣還是商品型代幣,以及由誰來監管,各持己見。

新加坡和香港在監管數字貨幣方面既有相同之處,也有一些不同的地方。

在證券型代幣監管方面,證券已經有比較成熟的監管體系,因此新加坡和香港都套用現有的證券監管政策,通過《證券及期貨條例》或《證券和期貨法》來進行監管。

在非證券型代幣監管方面,新加坡傾向于制定全新的監管法律,新制定了《支付服務法》和《金融服務與市場法案》來將大部分非證券型代幣歸類為數字支付代幣從而進行監管。香港比較傾向于修訂現有法律以覆蓋數字貨幣監管,比如通過修訂原有的《打擊洗錢及恐怖分子資金籌集條例》來將非證券型代幣歸類為虛擬資產進行監管。

在穩定幣監管方面,新加坡和香港有很多共同之處,一方面他們都是將其作為數字支付代幣或虛擬資產來監管,上文提到香港定義的虛擬資產和新加坡定義的數字支付代幣在本質上很接近;另一方面新加坡和香港都采取了進一步的措施來監管穩定幣,香港將可能結合《支付系統及儲值支付工具條例》來進行監管,新加坡打算在《支付服務法》下面增加針對穩定幣的監管條款。

新加坡和香港都比較重視對穩定幣的監管,一方面是意識到了穩定幣對其構建全球數字貨幣中心起到的重要作用,另一方是針對今年穩定幣?Luna?暴雷所采取的針對性措施。

另外在央行數字貨幣(CBDC)方面,新加坡?2016?年推出中央數字貨幣?Ubin?項目,用于跨境實時結算,目前已經進入到第?5?階段。香港政府?2017?年開始探索中央銀行數字貨幣?e-HKD,將通過三個階段來實現數字港元的應用。

作為爭奪東南亞數字貨幣中心的競爭對手,新加坡和香港在監管數字貨幣方面都本著包容、開放的態度,一方面擁抱和鼓勵技術創新,一方面實施配套的監管政策,以妥善管控風險和保護投資者。從新加坡和香港在不同緯度都采取了近似的監管策略,我們能大致了解到數字貨幣監管的發展方向。良好的行業監管是市場有序蓬勃發展的先決條件,新加坡和香港負責任的監管態度讓我們看到了數字貨幣行業發展的希望。

參考文獻:

1.有關香港加強打擊洗錢及恐怖分子資金籌集規管的立法建議公眾咨詢

2.有關香港加強打擊洗錢及恐怖分子資金籌集規管的立法建議公眾咨詢咨詢總結

3.《?2022年打擊洗錢及恐怖分子資金籌集(修訂)條例草案》

4.立場書:監管虛擬資產交易平臺

5.有關證券型代幣發行的聲明

6.證監會提醒投資者注意非同質化代幣的相關風險

7.ConsultationPaperonProposedRegulatoryMeasuresforDigitalPaymentTokenServices

8.DiscussionPaperonCrypto-assetsandStablecoins

9.GuidelinesonProvisionofDigitalPaymentTokenServicestothePublicPS-G?02?

10.GuidelinestoNoticePSN?02onPreventionofMLandCounteringtheFinancingofTerrorism

11.GuidelinesonProvisionofDigitalPaymentTokenServicestothePublicPS-G?02?

12.ProposedRegulatoryApproachforStablecoinRelatedActivities

13.SingaprePaymentServicesAct2019?

14.SingaporePaymentServices(Amendment)Act2021?

15.VirtualAssetsandVirtualAssetServiceProvidersbyFATF

頭條 ▌Paxos追回FTX黑客攻擊中被盜的2000萬美元PAXG代幣金色財經報道,Paxos已經收回了在FTX黑客攻擊中被盜的11184個Paxos代幣,價值2000萬美元.

1900/1/1 0:00:001.金色觀察|CoinbaseCEO:我心目中的加密監管藍圖在監管治理和政策領域里人們最常問我的一個問題是,清晰的監管到底該是什么樣子的.

1900/1/1 0:00:00來源:老雅痞 不知道大家聽沒聽過一個段子,泰坦尼克號出事兒,對于船上的人來說是一場悲劇,但是對于船上的魚蝦們來說,就是生機了.

1900/1/1 0:00:00最近Arbitrum可謂是大火特火,除了在Layer2遙遙領先的TVL和生態數量之外,兩個王牌生態GMX和Magic也是最近為數不多的上Binance項目,一時間,更多的目光投了過來.

1900/1/1 0:00:00撰寫:LucasCampbell加密貨幣仍處于熊市,這一點不可否認。但另一件不可否認的事情是:當下仍有少數板塊和項目根據關鍵的基本性能指標正在蓬勃發展.

1900/1/1 0:00:00作為以太坊擴容的重要Layer2解決方案,ZKP和ZKRollup在今年熱度持續升溫,不僅成為最受資金和市場關注的賽道之一,許多代表性項目也陸續在開啟測試網和主網方面取得重要進展.

1900/1/1 0:00:00