BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+0.25%

SOL/HKD+0.25% XRP/HKD+1.01%

XRP/HKD+1.01%眾所周知,期權交易相比于現貨交易更加復雜,現貨交易的是具體的產品,而期權交易的是一個權利,相比其高杠桿和靈活性的優勢,期權交易的劣勢也非常明顯:成本高、流動性差等。在傳統金融中期權交易占有很大比例,但在DeFi中,期權交易并沒有那么完善和普及。

近日,基于Uniswap的協議Panoptic完成了由GumiCryptoCapital領投的450萬美元的融資,Panoptic是由AdvancedBlockchainAG前研究負責人JesperKristensen和康奈爾大學應用物理學教授GuillaumeLambert于今年7月創立的期權DeFi協議,其首個AMM版本計劃于明年第一季度推出,該項目投資人之一LingYoungLoon撰寫了一篇關于Panoptic的文章,BlockBeats將其整理編譯如下:

與股票相比,衍生品市場規模巨大。理論上,高端市場的規模通常超過1萬億美元,2021交易了約330億份期權合約。但如今,DeFi期權鎖倉總價值僅為5億,大多數加密期權交易都發生在Deribit上,還沒有發現一條通往杠桿期權頭寸的有效路徑。

由Guillaume和Jesper創建的Panoptic給我留下深刻的印象,他們相信他們的模型提供了一個強大的DeFi原生解決方案。本文將對DeFi期權的前景、其核心問題以及Panoptic的重要性進行全面概述。

Panda Capital投資500萬美元成立游戲賽道專項基金:10月27日消息,Panda Capital投資500萬美元成立游戲賽道專項基金,繼續深耕布局游戲賽道,同時成立游戲工作室和3D建模工作室,用于建設基礎設施、生態系統和市場,為更多優質的游戲方提供高質量的投后服務。 Panda Capital的投資組合包括Polkadot、Ethereum、ENJ、Splintershards、O3swap、immutable、chia、Computecoin、unique、Blocksport、Stem、Gemini和Boston Protocol等。自成立以來三年內,該公司已投資了100多個項目。[2021/10/27 21:01:41]

快速了解期權

看漲期權賦予期權所有者以固定的價格購進資產的權利,看跌期權賦予期權所有者以固定價格出售資產的權利。在P2P、中心化交易中,期權由某人購買,通常以標的資產的抵押品作為抵押。然后有人可以購買該期權,并向期權賣方支付溢價。DeFi的去中心化期權庫,如RibbonFinance,是真正的自動化期權編寫器,存入庫中的ETH被用于看漲期權和看跌期權。

Bitpanda再次籌資1000萬歐元:金色財經報道,總部位于維也納的加密貨幣交易所和經紀商Bitpanda在3月完成1.7億美元B輪融資后,再次獲得了1000萬歐元(約合1200萬美元)的追加資金。這筆錢來自領先的加密貨幣做市商和投資者,包括Jump Capital、Wintermute Trading及風險投資公司LeadBlock Partners。Bitpanda表示,此次擴展將加強其機構產品,使其能夠在2021年通過新產品擴展到新市場。[2021/5/8 21:35:42]

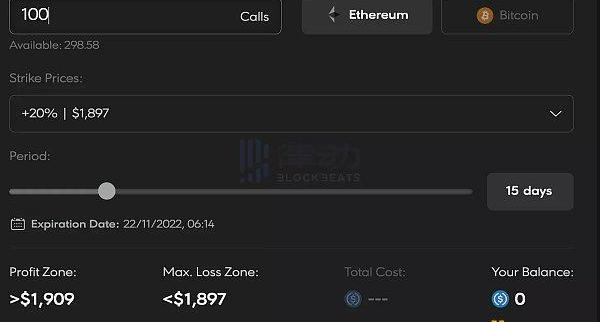

每個期權都有特定的執行價和到期日以及理論上的規模。例如,用戶可以在Hegic上以1899美元的價格購買100ETH看漲期權,期限為15天,期間如果現貨ETH高于1899美元,用戶將可以行使購買100ETH的權利,并從現貨價格與1899美元之間的差額中獲利,減去期權溢價成本。

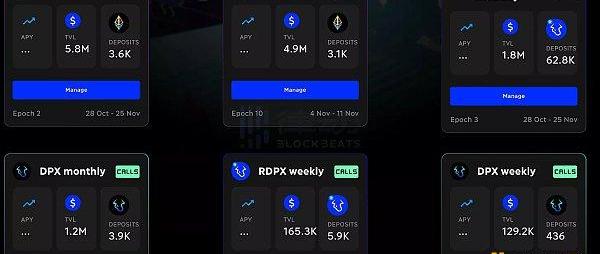

這種時間范圍和執行價格的差異極大地分散了單一資產期權之間的流動性,如下圖Dopex的DApp頁面

動態 | 以太坊去中心化資助平臺 Panvala 公布第五期資助名單:以太坊去中心化資助平臺 Panvala 公布第五期資助項目名單。獲得資助最多的為加拿大科技公司 ChainSafe ,該公司因開發以太坊 2.0 輕量級客戶端獲得 350,000 PAN 代幣的資助。其他受到資助的項目包括:參與開發以太坊 2.0 智能合約執行環境的 Quilt、去中心化節點基礎設施提供商 DappNode、改善 Layer 2 解決方案 Optimistic Rollup 兼容性的 Nutberry、Ewasm 編譯器 SOLL、DApp 數據庫節點開發商 Menlo.one、簡化錢包登陸流程的 Universal Login,將應用嵌入加密貨幣錢包的項目 Alice,基于以太坊的錢包 AlphaWallet、隱私軟件 FairDrive。Panvala 表示目前已經為以太坊生態系統的 36 個項目發放了資金,其支持捐贈的贊助商包括 Unstoppable Domains、Helium 以及 MythX。Panvala 是為以太坊生態項目服務的去中心化資助平臺,該平臺使用 DAO 的機制邀請成員投票并使用其設計的代幣 PAN 資助項目,旨在為項目在不影響白皮書可交付成果的影響下實現重點工作。[2020/2/7]

聲音 | WhalePanda:BCH分叉不會導致比特幣的PoW失敗:Multicoin Capital執行合伙人Tushar Jain發推文稱“即將到來的BCH分叉是兩個競爭對手$ 1B +區塊鏈之間的第一場真實世界全面戰爭,這是了解工作證明缺陷的最佳機會之一,以及PoW如何表現失敗”。數字貨幣評論員WhalePanda反駁回復到,與比特幣相比,BCH僅是一個小的少數鏈。[2018/11/15]

DeFi期權前景存在問題

現有兩種期權協議模型:點對點和點對池模型。

點對點模型,如AMM之前的鏈上現貨訂單簿,因受到鏈上訂單匹配執行開銷的阻礙,主要在高吞吐量鏈或layer2上實現,流動性總是很差,不可能為長尾資產引導市場。PsyOptions就是一個例子,人們可以讓鏈下做市商提供報價,允許任何錢包地址成為接受者,但這會導致部分中心化。

點對池模型涉及由智能合約管理的期權流動性。與現貨AMM類似,交易商在這個期權池中買賣期權,流動性提供者在這個池中存款以賺取交易費和期權溢價。Dopex、Premia、LyraFinance和Rysk都是點對池模型。

加密貨幣對沖基金Pantera Capital三月損失50%:據cnbc報道,根據周二Pantera Capital投資者收到信件顯示,著名的加密貨幣對沖基金Pantera Capital上個月損失了近50%。Pantera Capital的首席投資官喬伊克魯格表示,其投資的市場年化波動率約為100%,而三月是我們在其27個月歷史上最糟糕的一個月。[2018/4/11]

現今,數十億美元的問題是如何在防止不良流動的同時自動定價期權,期權定價是一個復雜的問題,因為有很多變量需要考慮——到期時間、執行價格、波動性等等,不能用簡單的x*y=k公式來表示,如果期權定價不正確,長期來看,流動性提供者會因與「聰明的」市場參與者進行交易而遭受損失。

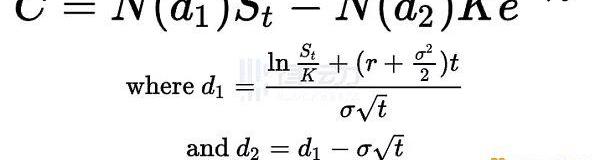

傳統的期權定價采用Black-Scholes-Merton模型,大多數點對池期權協議在本質上解決了兩件事:利用Black-ScholesMerton模型對鏈上期權溢價定價;確保價格以自動化方式及時更新,下圖中的公式可以幫助了解Black-Scholes-Merton模型的復雜程度。

按照該方向建設是有問題的,因為:

-模型的輸入很難確定,例如,目前還沒有明確的答案得出加密貨幣的無風險利率是多少;

-即使有一種方法可以正確的輸入,也通常來自鏈下,所以需要頻繁、快速的oracle更新。實際價格變化和oracle更新之間的延遲允許機器人從滯后的期權再定價中獲利。Oracle也是DeFi中最常見的攻擊載體之一,正如「MangoMarkets的漏洞事件」中發生的那樣;

-普遍來說,區塊鏈不太可能提供「準確和完全更新鏈上價格所需的」計算能力,傳統的做市商自己使用定制硬件在每一個現貨價格變化時更新1000個期權價格;

-Black-Scholes模型可能不適用于股票,更不適用于加密資產,其假定沒有Gas費,現貨價格呈對數正態分布,沒有股息,沒有套利機會等等。

由于期權定價非常困難,要建立一個適當的保證金系統來承擔杠桿期權頭寸也是極其困難的。Hegic、Premia、Opynv3和Lyra都有100%的保證金要求,這不是最具資本效率的,我們甚至還沒有獲得交叉保證金,或投資組合保證金。

杠桿是傳統期權交易的核心,但在DeFi中不存在這一功能:在SPY上賣出看跌期權,現金賬戶需要36,000美元,而「保證金」賬戶只需要6,000美元,兩者都可以在約40天內帶來600美元的收益,但在相同的風險情況下,保證金賬戶的資本效率是現金的6倍。

所有問題都指向了一個關鍵點:除非有一種高效、安全的定價方式,否則DeFi將永遠無法支持TradFi中的多種期權用例,許多期權協議創建了晦澀模糊的方程和補償機制來解決這些問題。看看Dopex創始人在推特上的這段摘錄:

「使用固定IV和black-scholes定價的協議通常會導致行權價和到期日之間的定價錯誤,尤其是在偏離標的資產價格越遠的情況下。dopex使用RV、波動率微笑復制公式和「代表」的組合,其引用了影響定價公式形成的曲線的steepness/dampness的乘數,使得dopex期權鏈在定價方面更加實際、公平。」

還有別的辦法嗎?Uniswap上顯示,在EthereumEVM上,沒有傳統金融工具到DeFi上的清晰映射,在Uniswap和Bancor之前,鏈上訂單簿是建設者迭代的方向,0x在2017年年中部署了一種鏈上訂單結算交易的方法——現在「優雅的」AMM方程在當時看來一定很荒謬。

Panoptic針對這些提供了EVM原生解決方案,它可以像Uniswap解決現貨交易一樣解決期權問題。

Panoptic:一種新的金融原語

實際上,Panoptic不是一個期權協議。

通過調整UniswapV3LP頭寸,Panoptic在不依賴Black-Scholes邏輯的情況下,以點對池模型重新創建了類似于收益的期權。

它的核心優勢在于:

杠桿;出售期權所需的擔保金額可以低于100%——Panopic可以支持20%的行使價值加上期權資金的最低擔保比率。類似地,期權買家只需要10%的理論期權量就可以建倉。

維持可組合性和無權限性;期權頭寸以ERC1155token的形式表示,并可與所有DeFi組合。由于Panoptic只需要調整UniswapV3的頭寸,理論上,一旦UniswapV3市場存在,所有用戶都能以無需許可的方式部署期權市場。

協作流動性,而不是競爭流動性;Panoptic也可以被認為是UniswapV3頭寸的虛擬流動性管理器,如Charm和Gamma,期權的買賣雙方在交易過程中幫助以不同的價格重新定位流動性。流動性提供者可以賺取比他們開設被動LP頭寸更多的交易費用,Panoptic流動性的增加也帶動了Uniswap的流動性,這可能比目前期權協議中的2.5億TVL吸引更多的流動性。

新的金融特征;頭寸永遠不會到期,期權費也不會提前支付——只有在行權時才會支付,隨著基于Uniswap池子本身而非任何oracle的現貨資產波動性的增加,這些溢價將增加,如果你了解UniswapV3流動性頭寸可以充當買入限價單和止盈單,也就能理解Panoptic的工作原理。

當然,有許多風險需要應對;虛擬流動性管理產生的Gas費可能會超出流動性供應商的盈利能力。與所有的DeFi一樣,協議值提取和價值累積之間的界限仍然存在。

DeFi仍處于起步階段,每天都會有100萬億的股票和債券交易,而DeFi市場僅占其總量的十分之一。我很高興支持Panoptic,因為他們推動了自由和主權的世界中交換風險的可能性。

原文標題:Panoptic:SolvingDeFi’sperennialoptionproblem

原文作者:LingYoungLoon?,Panoptic投資方之一

原文編譯:Leo,BlockBeats

來源:區塊律動

剛剛結束安慶某虛擬數字貨幣案件的庭審,馬不停蹄來到深圳出差,剛到酒店就看到一則新聞,兩男子現金買賣虛擬貨幣被廣東省梅州市大埔法院判非法經營罪,法院認為,買賣虛擬屬于變相買賣外匯.

1900/1/1 0:00:00摘要:當前加密貨幣總市值為8429.85億美元,比特幣市值占比約為37%,以太坊市值占比為17%。這一數字與2021年末加密數字貨幣總市值最高超過3萬億美元相比,已經是腰斬再腰斬了.

1900/1/1 0:00:00人工智能?AI?有人熱情膜拜,有人畏懼如虎,AI?的發展已經進入高層面的快車道,技術更新迭代日新夜異,技術無罪也無善惡,曾經科幻未來的人機交流,共生共存如今在我們的腦海中已經有了輪廓的意識感想.

1900/1/1 0:00:002022年12月21日美國證券交易委員會指控兩位SBF同伙CarolineEllison和Zixiao(Gary)Wang在一項多年計劃中對投資者進行欺詐.

1900/1/1 0:00:00金色財經報道,幣安首席執行官CZ在社交媒體發文稱,主要有9個原因造成有人對幣安FUD,包括:1、加密行業有人單純討厭CEX.

1900/1/1 0:00:00在美聯儲宣布加息50個基點之后,歐洲央行和英國央行周四以同樣的幅度加息,英國央行的加息使該國利率升至2008年以來的最高水平.

1900/1/1 0:00:00