BTC/HKD+3.96%

BTC/HKD+3.96% ETH/HKD+3.92%

ETH/HKD+3.92% LTC/HKD+6.54%

LTC/HKD+6.54% ADA/HKD+4.96%

ADA/HKD+4.96% SOL/HKD+9.14%

SOL/HKD+9.14% XRP/HKD+3.33%

XRP/HKD+3.33%2022年是最混亂、最動蕩、金融最殘酷的年份之一,不僅對數字資產行業,對更廣泛的金融市場也是如此。隨著銀行的貨幣政策出現了180度的大反轉,在經歷了幾十年極其寬松的信貸條件之后,緊縮政策導致了大多數資產類別的嚴重和快速縮水。

本文,我們將對過去一年的比特幣和以太坊提供一個高度概述。在這篇文章中,我們將涵蓋:

比特幣鏈上供應結構和集中度。

比特幣Minning行業的冷卻。

以太坊合并后的供應動態。

以太坊gas費消耗占比演變趨勢。

穩定幣市場的變化趨勢和主導地位。

平靜的未來

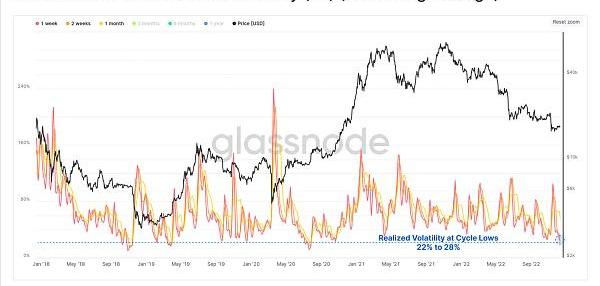

在經歷了真正混亂的一年后,比特幣市場在進入12月后變得非常平靜。目前BTC的短期已實現波動率創下2020年10月以來的最低點,為22%(1周)和28%(2周)。

比特幣:年化已實現波動率

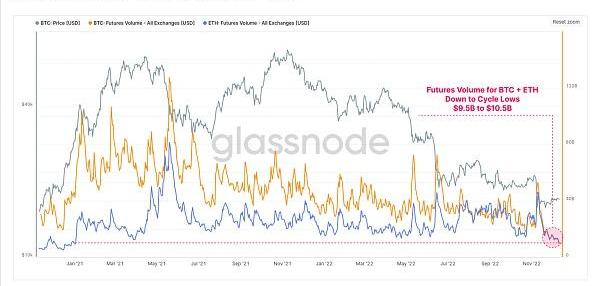

期貨交易量也同樣低迷,目前正在探尋多年來的低點。目前BTC和ETH市場的日交易量都在95億美元到105億美元之間。這顯示了流動性收緊的巨大影響,廣泛地去杠桿化,以及該領域的許多借貸和交易平臺的損害。

市場:BTC與ETH的期貨量

在FTX暴雷之后,期貨市場的未平倉合約已經大幅回落。下圖顯示了杠桿比率,計算為期貨未平倉合約與相應資產市值之間的比率。

Starknet v0.12.0版本已部署至主網:7月12日消息,Starknet官方宣布,v0.12.0版本已部署至主網,該版本專注于提高網絡吞吐量,以改善擴容和交易延遲。v0.12.0版本對定序器進行了重大改進,包含定序器性能、取消Pending狀態與區塊哈希系統調用。

Starkscan數據顯示,目前主網TPS為10.33,平均gas費為0.00021 ETH(0.4$)。[2023/7/12 10:50:50]

11月ETH的期貨杠桿增加和解除更為嚴重,這可能是剩余的“合并交易”被平倉的結果。ETH的未平倉合約占市值比例已從4.75%下降到3.10%。BTC市場杠桿率比ETH市場提前一周到達頂峰,并在過去的一個月中從市值的3.46%下降到2.50%。

市場:BTC和ETH期貨開盤利息杠桿比率

比特幣期貨和永久掉期的交易都處于低迷狀態,年化率分別為-0.3%和-2.5%。持續的低迷非常少見,唯一類似的時期是在2021年5月至7月之間的盤整期。這表明市場對進一步的下行風險有相對的“對沖”并會有更多的空頭投機者。

比特幣:年化永久融資利率與三個月的滾動基礎

回饋市場

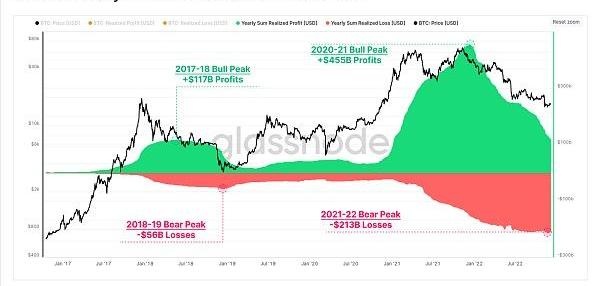

2020-21年寬松貨幣政策時代的流動性過剩泡沫,創造了鏈上年度實現利潤總額的記錄。比特幣投資者在鏈上轉移資金時,每年獲利超過4550億美元,在2021年11月的ATH后不久就達到了峰值。

Adventure Gold獲DWF Labs數百萬美元投資承諾:6月22日消息,Adventure Gold (AGLD)發文表示,加密做市商DWF Labs已承諾將支持AGLD生態系統,即將推出Loot鏈,并承諾購買數百萬美元的AGLD Token。[2023/6/22 21:54:56]

從那時起,熊市到來,市場產生了超過2130億美元的已實現損失。這相當于2020-21年牛市利潤的46.8%,這與2018年熊市的相對幅度非常相似,當時市場回吐了47.9%。

比特幣:每年實現的利潤和損失的總和

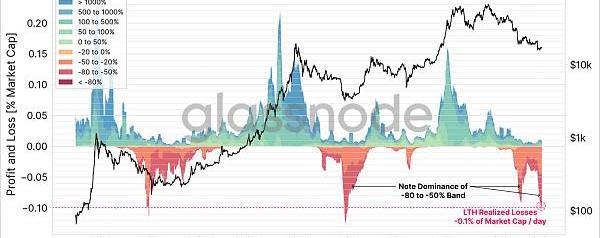

值得注意的是長期持有者,他們在這個周期實現了歷史上兩個最大的相對損失高峰。截至11月,長期持有者的日損失達到了市值的-0.10%的峰值,其規模僅與2015年和2018年的周期低點相當。6月份的拋售也同樣令人印象深刻,日損失達到市值的-0.09%,長期持有者鎖定了-50%至-80%的損失。

按回報率分類的損失

放眼長遠

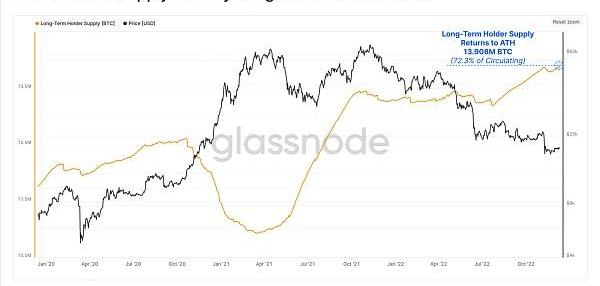

盡管有這些驚人的巨大損失,但隨著市場上供應的幣齡老化趨勢重,以及那些留下來的參與者HODLing傾向繼續上升。長期持有者的供應已經完全恢復了FTX慘敗后的恐慌性消費,達到了1390.8萬個BTC的新ATH。

該指標的近乎線性上升趨勢反映了2022年6月和7月發生的大量比特幣積累,這是在3AC和該領域失敗的貸款人所激發的去杠桿化事件之后立即發生的。

F2Pool地址將900枚BTC轉入幣安:6月20日消息,據鏈上分析師余燼監測,一個半小時前,被Arkham標記為F2Pool的地址將1000 枚BTC轉入了幣安,價值2680萬美元。然后在一小時前又提回100枚BTC,凈轉入幣安900枚BTC。[2023/6/20 21:50:07]

比特幣:長期持有者持有的總供應量

下面的圖表提供了對比特幣供應的密度和分布的看法,并按幣齡區分顏色。

暖色表示幣齡大的比特幣大量分布,通常出現在市場的頂部和拋售的底部。

冷色表示幣齡增長,因為投資者積累并留下未用的比特幣。

深色的條形圖表示比特幣密度較高。

在2022年的每一次市場下跌后,我們可以看到比特幣的重新分配的密度已經增加。特別是在2022年6月至10月期間非常突出,許多比特幣在1.8萬至2.4萬美元之間被收購,現在幣齡已經增長到6個月以上的區間。

比特幣:按幣齡段劃分的全球URPD指標熱圖

Miner的艱難時刻

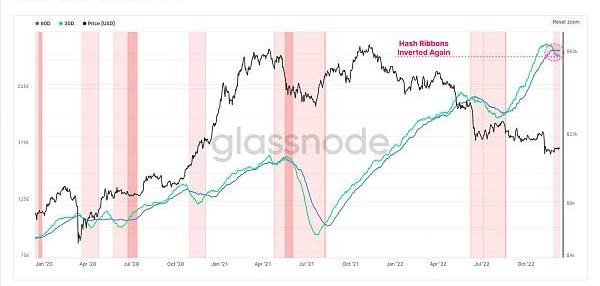

上周出現了自2021年7月Miner大遷徙以來最大的難度下調。難度下降了7.32%,意味著相當大一部分活躍的算力被關閉,可能是持續財務壓力的結果。

基于StarkNet的去中心化預言機Empiric Network更名為Pragma Network:3月22日消息,基于StarkNet的去中心化預言機Empiric Network更名為Pragma Network,將于今年在StarkNet(Pragma V2)上部署特定應用L3。

此前報道,2022年7月16日,Empiric Network完成700萬美元融資,Variant領投,Alameda、CMT、Flow Traders、Gemini、Jane Street、StarkWare、Polygon聯合創始人Sandeep Nailwal等參投。[2023/3/22 13:19:13]

比特幣:難度調整百分比變化

因此,哈希值再次下跌,交叉點出現在11月下旬。這意味著Minning行業承受著巨大的壓力,一些運營商正在將ASIC鉆機下線。這通常與Miner的收入低于他們的OPEX支出有關,使他們無利可圖。

比特幣:哈希值

然而,這并不太令人驚訝,因為哈希價格只是勉強高于歷史最低點。盡管現貨價格比2020年10月高出70%,但現在競爭尋找下一個比特幣區塊的哈希值卻高出70%。

比特幣:Miner哈希值價格

合并結束后

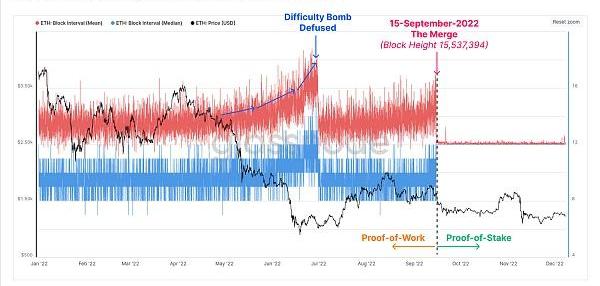

9月15日完成的以太坊合并,可以說是今年最令人印象深刻的工程壯舉。為了直觀地了解這一事件的即時性,下面的圖表顯示了2022年期間區塊間隔的平均值和中位數。很明顯,工作證明的精確預測的12秒一個區塊開始生效。

Aave支持者稱借貸凍結將有助于網絡的過渡:金色財經報道,DeFi協議Aave在其Token持有者社區投票后,正在凍結其以太坊流動性池中的資產借貸,以減輕風險,并為升級其協議做準備。該提案由DeFi基礎設施公司Gauntlet Network撰寫,旨在避免Aave累積壞賬的風險。Cannot說,雖然這些代幣重返網絡取決于Aave社區,但它們很可能會回到其V3鏈上可操作的協議。他還指出,這些代幣占Aave的TVL約5%。

此外,周日通過了兩個獨立的額外提案,暫停在Uniswap(UNI)和Chainlink(LINK)上的借款。Cannot指出,這些代幣是以太坊流動性池的一部分,加入這些代幣是為了確保 \"強大的代幣 \"被納入他們保持資產安全的努力中。

在過去的一年里,該協議在其v3網絡上部署更多資產的行動一直緩慢而穩定。今年1月,Aave創始人Stani Kulechov表示,該協議將開始在包括以太坊在內的七個鏈上部署其v3升級版。

周一,Aave社區在鏈外投票中,允許用戶將以太坊流動性池中的26種資產遷移到v3網絡中。

目前,升級版的Aave運行在第一層網絡Avalanche、Fantom和Harmony,以及基于以太坊的第二層網絡Arbitrum、Polygon和Optimism之上。(Coindesk)[2022/11/29 21:08:49]

以太坊:平均數和中位數區間

自合并以來,活躍的驗證者數量增加了13.3%,現在有超過48.4萬個驗證者在運行。這使得ETH的總質押達到1561.8萬ETH,相當于流通量的12.89%。

以太坊:質押證明下活躍驗證人變化

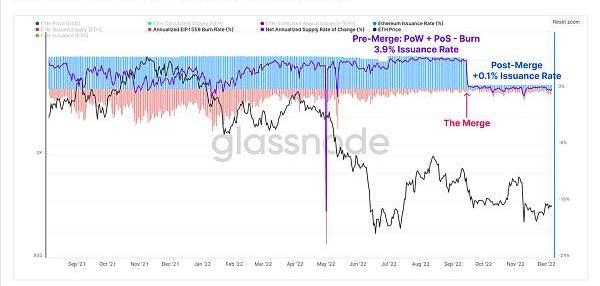

伴隨著向POS的過渡,以太坊的政策被調整為一個明顯較低的排放時間表。名義上的發行率約為+0.5%,然而在考慮到EIP1559燃燒機制后,這幾乎完全被抵消,一天的消耗約為+0.1%。與之相比,合并前的凈通貨膨脹率為+3.9%,這表明發行量的變化是多么的巨大。

以太坊:質押證明下凈通貨膨脹率

自合并以來的ETH供應變化剛剛變成了凈通貨緊縮,目前的以太坊供應量比合并時低了-242ETH。相比之下,按照之前的發行計劃,估計會有104.4萬枚ETH被發行到流通領域。

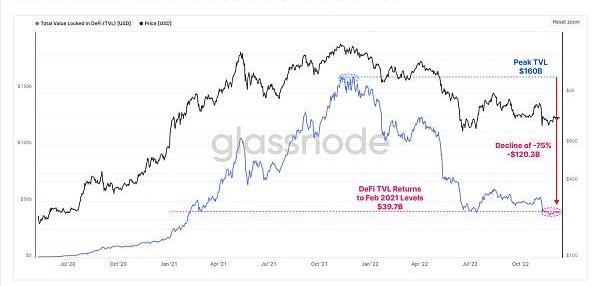

DeFi的去杠桿化

隨著以太坊價格的極度縮水,以及流動性的嚴重收縮,鎖定在DeFi中的總價值急劇下降。在2021年11月的市場ATH達到1600億美元的峰值后,DeFi鎖倉值已經下降了超過1203億美元。這使得DeFi抵押品價值下降到397億美元,回到了2021年2月的水平。

以太坊:DeFi中總鎖倉量

過去兩年,按交易類型劃分的gas費消耗占比也顯示出市場偏好的變化。從2020年7月到2021年5月,DeFi協議占據了所有gas費消費的25%至30%,但此后下降到只有14%。

在類似的繁榮-蕭條周期中,到2022年上半年,NFT相關交易占gas費用量的20%至38%,但現在也下降到14%。今年全年,穩定幣一直保持著5%至6%的占比。

以太坊:以太坊按交易類型劃分gas費

穩定幣流出

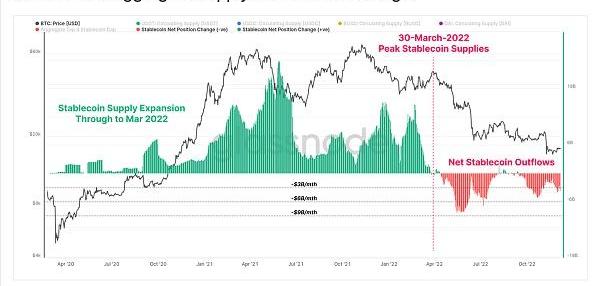

自2020年以來,穩定幣已成為該行業資產的基石,按照市值,前6大資產中的3種是穩定幣。2022年3月,穩定幣的總供應量達到了1615億美元的峰值,然而此后出現了超過143億美元的大規模贖回。

總體而言,這反映了每月從該空間凈流出的資本在-40億至-80億美元之間。然而,同樣值得注意的是,這只反映了穩定幣供應峰值的8%,這表明大部分資本仍然留在這種新的數字美元格式中。

穩定幣:總體供應凈頭寸變化

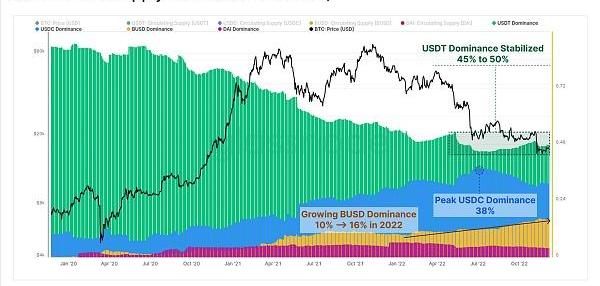

相對穩定幣的供應主導地位也發生了明顯的變化。

BUSD脫穎而出,其市場份額從10%增加到2022年的16%,現在代表220億美元的總資產價值。

Tether一直保持著相對穩定的45%至50%的市場份額,盡管自5月以來,USDT的贖回總額為184.2億美元。

USDC的主導地位在6月達到38%的高峰,但此后下降到31.3%,現在占447.5億美元的價值。

穩定幣:供應主導地位

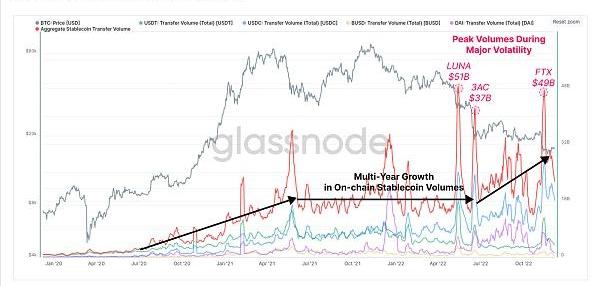

雖然穩定幣目前正在經歷贖回階段,以及資本凈流出,但以太坊的發送量在整個2022年下半年持續攀升。在2021-22年的大部分時間里,穩定幣的總發送量穩定在每天160億美元左右,但自7月以來繼續攀升至每天200億至300億美元之間。

在5月、6月和11月的高波動性拋售事件中,穩定幣的總發送量在370億至510億美元之間達到峰值,表明在去杠桿化事件中對美元流動性的極端需求。

穩定幣:轉移量

總結

今年,BTC和ETH的跌幅都超過了11月創下的歷史最高點-75%。自5月以來,大規模的去杠桿化事件打斷了這一趨勢。這導致了顯著的信貸收縮,許多企業破產,數十億美元的龐氏騙局不幸崩潰。令人可悲的是,FTX的情況似乎是欺詐行為。

2022年是殘酷的一年,隨著流動性和投機性的枯竭,它將波動性和交易量推向了多年來的最低點。隨著投機者的離開,比特幣長期持有者的供應已經推到了另一個ATH,而投資者似乎正在介入,在每一個價格下跌的過程中,交易量不斷增加。以太坊合并也在9月成功執行,穩定幣繼續顯示出有意義的產品市場適應性。

Decentralized系統的彈性是通過多年的試驗和戰斗的傷痕建立起來的,然而這些事件最終造就了HODLer群體,即最后的買家。在經歷了2022年的所有挑戰之后,數字資產行業仍然屹立不倒,吸取教訓。

無論2023年會發生什么,我們相信這個行業將經受住時間的考驗,我們相約在2023年,下一個區塊見。

原文作者:Checkmate,Glassnode

文章來源:https://insights.glassnode.com

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-50-2022/

頭條 ▌數據:過去一周CircleUSDC流通量減少9億美元12月25日消息,據官方消息,12月15日至12月22日期間,Circle共發行46億美元USDC,贖回56億美元USDC.

1900/1/1 0:00:00原文:《2022TheYearOn-chain》byCheckmate,Glassnode 編譯:DeFi之道 隨著2022年混亂、動蕩和殘酷的一年即將結束.

1900/1/1 0:00:00文/Julian,wasabiwallet;譯/金色財經xiaozou比特幣正走在大規模采用的征途中。但許多人還不明白,隨著這一技術的成功發展和擴張,國家和個人之間的關系將發生顛覆性變化.

1900/1/1 0:00:00金色財經區塊鏈12月18日訊FTX?的崩盤在加密領域產生了多米諾骨牌式效應,很多貸款機構、交易所和基金紛紛走向破產。眾多代幣也遭受嚴重打擊,加密貨幣總市值一落千丈.

1900/1/1 0:00:00撰文:ChenglinPua近期,聊天機器人ChatGPT非常火熱,由于其優異的表現,吸引了許多人的眼球。雖然ChatGPT在可靠性、準確性上還有待改進的空間,但當下已經是令人印象深刻了.

1900/1/1 0:00:00本文為郭志浩律師原創,授權金色財經首發,轉載請注明出處。開頭溫馨提示:友好交流,杠精們請勿過度解讀,即使病是錯的,科學家也必須要繼續研究,否則將失去挽回的機會既然已經存在了,就不會消失了.

1900/1/1 0:00:00