BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.11%

ETH/HKD+1.11% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+1.53%

SOL/HKD+1.53% XRP/HKD+0.98%

XRP/HKD+0.98%GMX是2022年表現最好的DeFi協議之一,牛市只會增加其熱度并把$GMX價格推得更高?

作者:quantumzebra123

“雖然GMX在當下的熊市里呼風喚雨,但它可能會在牛市中崩盤。”一個朋友最近又開始散播關于GMX的FUD。“GMX的機制設計會導致牛市中多頭/空頭頭寸之間的不平衡,從而降低GLP回報,并引發死亡螺旋。”

我的第一反應是把這當笑話看。

GMX是2022年表現最好的DeFi協議之一。牛市只會增加其熱度并把$GMX價格推得更高。

但在反復思考后,我意識到這并不完全是胡說八道。所以我試圖用數據驗證上述情形是否真的有可能發生。

我的發現如下:

在牛市中,基本不會有交易者在GMX上開空。

由多頭主導的GMX會在一定程度上降低GLP回報,但這并不意味著流動性提供者會因此退出。

GMX的機制缺陷在熊市中被掩蓋了,但所謂的GMX牛市死亡螺旋理論站不住腳。

我在下面詳細分享我的分析,歡迎大家拍磚。我不在乎我是對還是錯。我只關心我是否應該在下一個牛市到來時繼續持有我的$GMX。

什么是GMX

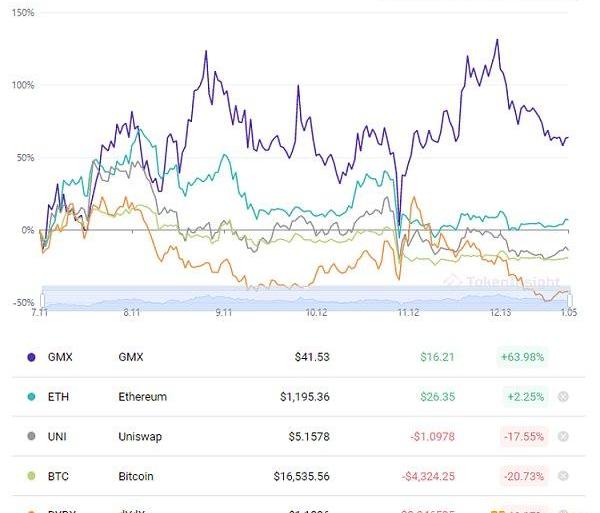

在過去的半年里,GMX的表現明顯優于市場,而像DYDX這樣的DeFi藍籌項目的價格則一落千丈。

Interlay創始人提議創建BRC-42標準,旨在將BRC-20代幣橋接至以太坊等外部網絡:5月12消息,Interlay創始人Alexei Zamyatin發推提議創建BRC-42標準,旨在以完全去中心化的方式將BRC-20代幣橋接至以太坊、Solana、Polkadot、Interlay等外部智能合約鏈,從而解鎖BRC-20代幣的DeFi用例,比如閃兌、借貸等等。

此前,Alexei還曾提議過創建BRC-21標準,旨在以去中心化的方式將以太坊、Solana等外部區塊鏈的代幣橋接至比特幣鏈上,BRC-42與BRC-21均作用于跨鏈領域,但方向相反。[2023/5/12 14:59:45]

GMX提供零滑點的現貨和保證金交易。GMX讓用戶與GLP池進行交易,這與傳統的Perp交易所不同。在傳統的Perp交易所中,用戶互為對手方。吹毛求疵的話,GMX不能算Perp交易所,但是其保證金交易的用戶體驗與Perp非常相似。

GLP是GMX的資金池,其中約50%是穩定幣,另一半是加密貨幣,如$BTC和$ETH。GLP池是GMX上每筆交易的對手方。LP通過將資產存入GLP池為GMX提供流動性。作為回報,GLP持有者獲得GMX平臺產生的費用的70%。如果交易者虧錢,GLP持有者還會贏得額外的收益,反之亦然。

真實收益率

GMX在2022年迅速崛起,因為有關真實收益率的討論席卷了CryptoTwitter。Degens從高度通脹的Token轉向了像GLP這樣提供$ETH收益的Token。在2022年的大部分時間里,GMX的GLP持續實現了20%+的APR,這甚至在Terra最輝煌的日子里使Anchor相形見絀。盡管宏觀環境導致加密市場整體下行,但是GLP在保持極具競爭力的APR的同時,實現了逆勢增長。

報告:比特幣用例正在“爆炸式增長”:金色財經報道,比特幣生態系統公司 Trust Machines 首席執行官兼 Stacks 聯合創始人 Muneeb Ali 表示,根據該公司的最新研究報告,2023 年第一季度“比特幣 ( BTC ) 用例呈爆炸式增長”。該報告將比特幣非同質代幣 (NFT)、比特幣名稱服務 (BNS) 和 Stacks 區塊鏈的最新發展確定為推動新增長和新采用的關鍵用例。

該公司的研究還顯示,自 2022 年以來,其姊妹平臺BTC.us的 BNS 注冊量激增了 400%,該平臺允許用戶注冊人類可讀的“.btc”域名,這些域名隨后可用于托管網站甚至發送和接收比特幣。Trust Machines 將這種激增歸因于 Ordinals 和Jack Dorsey 支持的去中心化社交媒體協議 Nostr 的推出,該研究稱:“雖然我們看到近幾個月比特幣 NFT 的復蘇,但要完全解鎖比特幣去中心化金融用例,還有更多的開發工作要做”,并補充說解鎖的最大努力之一是sBTC,Stacks 現已推出 sBTC 測試網,并計劃在今年晚些時候推出主網。[2023/4/29 14:34:17]

這里APR=每日費率/GLPAUM*365。

GLP的挑戰

GLP最大的挑戰是在牛市中保持競爭力,因為它的設計缺陷在熊市中體現得不太明顯。

Iris Energy董事收購2.5萬股Iris Energy普通股:4月3日消息,據Iris Energy提交給美國SEC的文件顯示,公司董事會董事Michael Alfred旗下公司以約75753美元的對價收購了25000股普通股。

自2023年3月13日以來,相關關聯實體已收購合計130461股普通股,總對價約為373338美元。[2023/4/3 13:42:29]

每一種設計都是權衡取舍。雖然GMX允許交易者以完全去中心化的方式執行零滑點交易,但GMX要求交易者向GLP支付借款費用,無論它們是多頭還是空頭。這與在真正的Perp交易所交易不同。

在傳統Perp交易中,根據Perp價格和現貨價格之間的差異,總有一方交易者向持有相反頭寸的對手方支付資金費用。例如,當市場看漲,資金利率為正時,持有多頭頭寸的交易者向持有空頭頭寸的交易者支付資金費。在交易中,總是有一方收到資金費用以保持其頭寸。

就像之前提到的,GMX不是Perp,它只是提供類似于Perp的交易體驗。DelphiDigital在他們的分析中簡短地提到了這一點,但沒有深究。

在熊市中,交易者較為平均地分為多頭和空頭,真正的Perp交易所和GMX之間的差異不大。

但在牛市中,交易者都會看多。真正的Perp交易所通過強迫多頭向空頭支付資金費來平衡這一偏差。然而,GMX上的空頭不僅收不到資金費,還必須支付借款費用。因此,在牛市期間,在GMX上做空的人腦子都瓦特了。

在牛市中,GMX將全是多頭,這帶來兩個影響。

OCC代理署長:政策制定者忽視了尋找監管其他類型金融技術的最佳方式:金色財經報道,美國貨幣監理署(OCC)代理署長Michael Hsu在接受采訪時稱,政策制定者可能會花費太多時間和精力來考慮加密貨幣,而忽視了尋找監管其他類型金融技術的最佳方式。我強烈的感覺是,如果任其發展,這個過程很可能會加速和擴大,直到出現嚴重問題甚至危機。

眾議院共和黨人在周二發給 OCC 負責人的一封信中批評了 Hsu 的評論,稱銀行與金融科技合作所帶來的技術創新使銀行能夠接觸到服務不足的客戶。

Hsu解釋稱,他對銀行和金融科技公司聯手的擔憂是,當多家公司分擔責任時,監控風險的責任可能會變得混亂。金融科技合作伙伴關系的適當監管方法仍不清楚,因為各機構正在努力處理各種問題,然后確定使用哪些權限。[2022/10/15 14:28:09]

首先,這使得GLP池的資本效率降低,因為由穩定幣組成的一半池子將毫無用處。交易者只會從GLP池中借出$BTC和$ETH進行多頭押注。這就像駕駛一架只有一側發動機在工作的飛機,你不會立即從天上掉下來,但你會變得不那么安全。

其次,GLP將一直虧錢給交易者,因為他們將$BTC和$ETH的上漲潛力都出租給了交易者。GLP只能依靠平臺費用分紅來彌補損失。GLP回報的下降可能導致流動性提供者去其他地方尋找更高的回報率。牛市意味著他們可以很容易地找到龐氏幣,這些龐氏幣可以在狂歡結束前實現1,000,000%的年利率。

GLP總額的下降導致交易者可以借入的資產減少。如果沒有足夠的流動性,交易者將只能轉向其他平臺。交易者減少導致平臺產生的費用減少,這進一步削減了GLP的回報,并引發死亡螺旋。

閃電網絡通道數量突破87,000個:金色財經報道,據1ml數據顯示,閃電網絡通道數量已突破87,000個,本文撰寫時為87,011個,30天漲幅為2.1%。當前閃電網絡通道容量為4,401.22 BTC(約合102,417,791.14美元),30天漲幅達8%。[2022/8/3 2:56:59]

GMX的牛市死亡螺旋

GMX的牛市死亡螺旋由四個步驟組成:

GMX上的交易者在牛市中只會做多。

只做多將限制GLP的利用率并降低GLP回報。

GLP回報下降將導致人們從GLP池中移除資產。

更小的GLP池將意味著更少的交易者和更少的費用。

我將用數據來驗證其中的每個步驟。

GMX上的交易者在牛市中只會做多

這是95%正確的。

由于空頭頭寸可以在其他交易所獲得資金費用,但必須在GMX上支付借款費用,因此任何理性的交易者不會在牛市期間在GMX上做空。

數據支持這一結論。

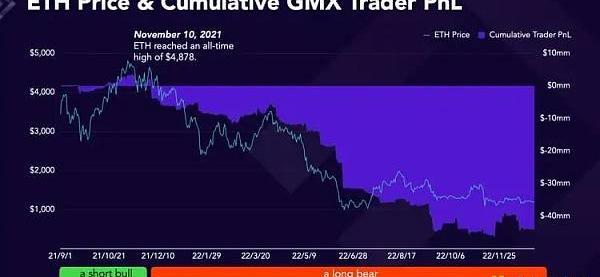

GMX15個月的歷史可以分為兩個部分。第一階段從2021年9月1日到2021年11月10日,是一個短暫的牛市,ETH沖到了歷史高點。從2021年11月10日起的第二階段,是漫長而痛苦的熊市,ETH下跌了70%以上。

盡管交易者在第二階段中做多和做空幾乎各占一半,但在第一階段,GMX95%的未平倉量都是多頭。歷史多半將在下一個牛市到來時重演。

只做多將限制GLP的利用率并降低GLP回報

數據并不能證實或證偽這個說法,但它很可能是錯誤的。

僅僅看GLP利用率和APR的話,GLP甚至在第一階段表現更好,只做多反而提升了利用率和APR。但這是一個不公平的比較。

不過,交易者是否賺錢與ETH的價格走勢密切相關。

賭徒一定會輸錢給開賭場的。

這在GMX15個月的歷史的大部分時間里都是如此,但并非全部。去年秋天,在$ETH上漲至歷史最高水平的過程中,交易者扭約200萬美元的虧損為約300萬美元的盈利,凈賺500萬美元。然而,隨著之后$ETH從4,878美元暴跌至1,200美元,GMX交易者揮霍了所有的盈利,還累積了超過4,000萬美元的凈虧損。

雖然樣本很小,但我們不得不承認,在牛市期間,GLP會一直虧錢給交易者。在那種情況下,GLP分得的費用是否足以彌補損失?

我通過將交易者盈利加入平臺費用中來計算GLP的實際回報。

調整后的GLPAPR在牛市階段降低,在熊市階段升高,因為GLP的回報在牛市期間因交易員的盈利而減少,而在熊市期間因交易員的虧損而增加。交易者在熊市中既要上交手續費,還會一直虧錢給GLP。

調整后的GLPAPR平均約為50%,這相當不錯。但這也是數據變得混亂的地方,因為第一個短暫的牛市階段恰逢GMX上線初期,當時的一切都是實驗性的,數據量也有限,因此結論不一定準確。

GLP回報下降將導致人們從GLP池中移除資產

那么,當GLP回報率下降時,LP會逃離嗎?不完全是。

在GMX發展的第一階段,也就是牛市中,GLP的AdjustedAPR經常為負值,但AUM卻持續增長。

如果說圖中能看出什么的話,似乎GLPAUM的減少會導致APR的增加。當餐桌上的GLP持有者減少時,剩下的每個人都會分得更大的蛋糕。這種動態平衡防止了發生銀行擠兌,有助于穩定GLP供應。

更小的GLP池將意味著更少的交易者和更少的費用

數據上也看不出更小的GLP池是否意味著更少的交易者和更少的費用。有太多的因素在起作用,因果關系并不明顯。

GLP池的大幅減少都是由重大事件而不是APR的波動引發的,例如5月的Terra,6月的3AC和11月的FTX。這些事件都導致市場波動很大,交易者也最活躍。因此,GLPAUM的減少通常伴隨著費用的增加。

上一節中提到的動態平衡因此被放大,剩余的GLP持有者已經可以獲得更大的份額,而且蛋糕也變得更大:重大的加密FUD→更多的GLP贖回以及更多的交易者和更高的費用→高GLPAPR→更多的GLP鑄造。

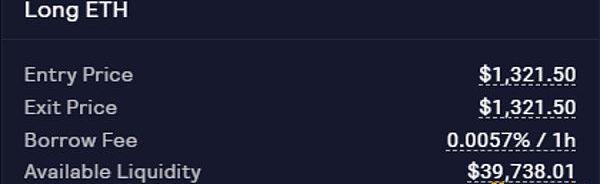

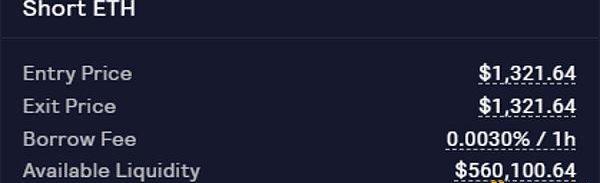

不過,流動性枯竭的風險始終存在。就在我撰寫本文時,GMX上$ETH的可用流動性降至不到4萬美元,因為當時出現了小牛市,每個交易者都急于從中獲利。這樣的時刻還會有更多,尤其是在長期的牛市期間。雖然很難預測屆時會發生什么,但基于過去的表現,GMX不太可能立刻崩潰。

寫在最后

所謂的GMX牛市死亡螺旋站不住腳。即使所有交易者都在牛市中做多,GMX/GLP仍然是一個具有相當吸引力的印鈔機。GMX為GLP持有者分配的費用足以彌補交易者引發的損失。

然而,多空失衡是真實存在的問題。GMX可以考慮采取措施來減輕這種影響。例如,GMX可以提高多頭頭寸的借款費用,并加入對空頭的資金費,以激勵交易者開設空頭頭寸。GMX還可以降低swap費用,以激勵用戶在GLP池中用BTC/ETH交換穩定幣。

在牛市期間,GLP回報率的下降也會對依賴其GLP收益率的項目產生廣泛的影響,例如Umami、JonesDAO、RageTrade、GMD等。

Twitter上的敘事是會影響市場情緒和價格的。GMX受益于真實收益率的敘事,也可能會受到其他敘事的傷害。成也蕭何,敗也蕭何。以下情況并非不可能發生:牛市中GMX多頭流動性收緊,交易者無法開設新頭寸,GLP持有者無法贖回,FUD在Twitter上發酵,市場開始相信輿論而不是事實。黑天鵝并不存在,直到冒險家在澳大利亞西部發現它們。

原文作者:LouisWang原文編輯:Biteye核心貢獻者?Crush 原文來源:Biteye 隨著區塊鏈技術的發展,鏈上生態的繁榮,豐富的交互行為帶來了海量數據.

1900/1/1 0:00:002022年,數個加密平臺相繼崩潰考驗著該行業對用戶隱私的承諾,美國破產法庭正在權衡這些公司是否應向公眾披露數百萬個人客戶的身份信息.

1900/1/1 0:00:00文:RACHELWOLFSON為了使“實物”NFT項目獲得吸引力,必須克服許多挑戰。盡管經歷了加密寒冬,但非同質化代幣(NFT)繼續吸引人們的興趣.

1900/1/1 0:00:00深潮TechFlow與HotpotDAO將“2023年你有怎樣的預測與期待?”這一問題拋給了諸多行業從業者,一窺他們的所思所想.

1900/1/1 0:00:00原文:EnablingAI-GeneratedContent(AIGC)ServicesinWirelessEdgeNetworks 編譯:DeFi之道 簡介 人工智能生成內容技術由于具有的獨特.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:438.79億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量28.

1900/1/1 0:00:00