BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+1.57%

ADA/HKD+1.57% SOL/HKD+5.09%

SOL/HKD+5.09% XRP/HKD+1.37%

XRP/HKD+1.37%目前,市面上基于GLP的真實收益而搭建的DeFi項目至少有5-10家,爭奪GLP的競爭格局逐漸豐富。其中,收益協議JonesDAO于2023年一月新推出的jGLP和jUSDC資金池自發布就表現優異。根據@defimochi發布的數據圖表,jGLP在短短一周內占據了超28%的GLP市場份額,讓Mugen和Plutus等對手統統讓出一席。到底什么是jGLP?為什么他能迅速吸收大量的GLP?本文將逐一講解jGLP和jUSDC池的原理,讓讀者理解其高收益來源的奧義。

TL;DR

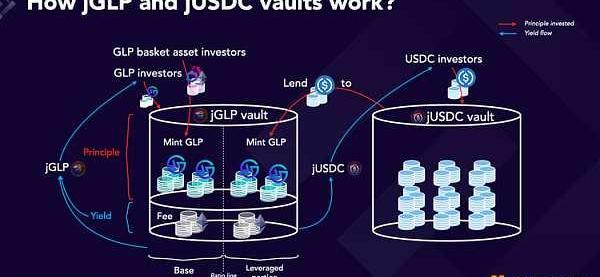

jGLP和jUSDC是基于GMX流動性提供者的權益代幣GLP推出的收益策略資金池,由Arbitrum上收益策略協議JonesDAO創辦。

其原理類似于傳統的配資,jGLP資金池通過從jUSDC穩定幣池中借$USDC并鑄造更多的GLP,從而給質押GLP的用戶更高的收益。

來自于$USDC池的額外收益按照一定比例分給兩個池子。

兩資金池的原理披露較為清晰,但杠桿率的計算并未給出細節。

什么是JonesDAO?

JonesDAO是一個搭建在以太坊主網和Arbitrum上的DeFi收益策略協議。

數據:上海升級后一周以太坊單周存款量接近54萬枚ETH,創歷史第二高記錄:金色財經報道,據21Shares分析師Tom Wan披露數據顯示,上海升級后一周,以太坊單周存款量達到了53.99萬枚ETH,創下迄今為止第二大單周存款記錄。流入量最大的單周存款記錄發生在2020年11月23日那一周,當時存入了55.658萬枚ETH。在提供以太坊質押服務的頭部CEX中,幣安質押ETH數量最多,達到10.7萬枚,其他CEX數據為:Huobi:4.52萬枚ETH、Kraken:2.3萬枚ETH、Coinbase:1.19萬枚ETH。[2023/4/24 14:23:01]

其主要是搭建類型多樣的資金池,針對不同風險偏好的用戶群,每個資金池執行不同的策略。目前其提供了三種類型的資金池:

OpFi資金池:更多面向風險厭惡的投資者,存入的資金將用于Dopex和其他Arbitrum期權協議。

Metavaults:存入的資金將去提供各種流動性,資金池幫存款用戶持有LPtoken。

高級收益策略池:這種更像是針對某新項目的定制化的配資池子,目前JoneDAO提供一個組合的策略池:jGLP+jUSDC資金池,他們均是基于GLP池的收益策略。下文我們會詳細說明此部分。

Injective主網啟動一周年,推出生態系統的終極通行證Ninja Pass:11月10日消息,據官方公告,為紀念Injective啟動主網一周年,Injective推出了生態系統的終極通行證Ninja Pass。[2022/11/10 12:43:28]

什么是GMX和GLP?

GMX是一個Arbitrum上的去中心化交易所,其特色的杠桿產品讓用戶有著中心化交易永續合約般的體驗。想成為GMX的做市商需要存款并鑄造GLPtoken。GLP本身是GMX的混合多資產資金池,為其他交易用戶提供流動性,GLPtoken則是該池的權益份額代幣。

GLP池里有一籃子資產,一半穩定幣,一半非穩定幣,這些資產成為了全部交易者們的對手方。GLPtoken的持有人可以收取70%的交易手續費。

如果還不太熟悉GMX,我們推薦閱讀這篇Thread。

GLP可以交易嗎?

注意,雖然GLP是ERC20格式的token,但他不能在GMX之外的任何場所交易或轉賬,因為他合約里就沒有常規的transfer合約。盡管如此,StakedGLP是可以像常規的其他ERC20token一樣轉賬交易的。

過去一周Ronin攻擊者地址已將超2.1萬枚ETH轉移至Tornado Cash:金色財經消息,據Etherscan數據顯示,在過去一周,Ronin攻擊者地址已將超過2.1萬枚ETH轉移至Tornado Cash,按當前價格計算,約合6300萬美元。(CoinDesk)[2022/4/13 14:21:59]

從GLP池子的分配上看,50%的穩定幣構成給了GMX市場一半的資金額度允許開空這些非穩定幣,也讓LPs的“倉位”更為安全,但可能會讓LP們望而卻步,因為對于LP來說,這些穩定幣都是機會成本,在牛市中他們本可以用這些資產輕松找到更高的收益。

Quantumzebra曾寫過一篇極好分析文章,論述在牛市中GMX會發生什么,正如他所述,如果沒有人開空,由穩定幣組成的一半池子將毫無用處。交易者只會從GLP池中借出$BTC和$ETH進行多頭押注。

為留住LP們,JonesDAO于是創建了jGLP+jUSDC資金池。他們用了一個有創意的“場外”配資機制,加杠桿后提高GLP持有人的激勵,同時向$USDC持有人提供低風險的收益產品。

jGLP和jUSDC池的收益原理

數據:近一周以太坊上DeFi協議總鎖倉量迎來上漲,漲幅13.45%:歐科云鏈OKLink數據顯示,本周以太坊上DeFi協議總鎖倉量達870.3億美元,同比上漲13.45%。鎖倉量TOP3的幣種分別為Maker(133.0億美元)、Curve(86.6億美元)、Aave V2(78.9億美元);7日漲幅前三的幣種分別為Enzyme(131.1%)、WaultSwap(75.1%)、UniLend Finance(64.0%);此外,當前以太坊上穩定幣流通總量達到724.1億美元,較上周同比增加5.42%,更多數據見下圖。[2021/6/7 23:17:59]

jGLP池通過從jUSDC池借入$USDC來鑄造更多的GLP,并拿走了絕大部分的新增收益,從而提高GLP的收益。

用戶將GLP或GLP籃子中的任何代幣存入jGLP金庫。(所有的一籃子代幣都由jGLPvault的智能合約先在GMX中抵押鑄成GLP)。

用戶可以在任何時候從jGLP池中提款GLP或任何GLP成分代幣,金庫會幫助用戶從GMX贖回,但用戶需要支付相應的費用。

jGLP池將鑄造jGLP票據代幣給質押人

上周Bakkt比特幣月度期貨交易額較前一周下降56%:數據顯示,上周(11月30日至12月6日)Bakkt比特幣月度期貨總交易額為7200億美元,較前一周下降56%。[2020/12/7 14:22:26]

存入的這些GLP產生的GMX費用收益將全部轉給jGLP持有人。到此步驟為止,持有GLP與將其存入jGLP金庫的回報還沒有任何區別。

那么額外收益從何而來?因為jGLP資金池的智能合約會從jUSDC金庫借入$USDC,用于鑄造更多的GLP以實現加了的杠桿頭寸。

jGLP會借多少美元去加杠桿?杠桿率有多大?杠桿率是否會變動?

目前,我們無法找到相關數據來展示確切的杠桿率,但JonesDAO表示其資金池采用的是一個動態杠桿率,方向與市場趨勢相反。當市場下跌時,它將會走高,反之亦然。

根據它的官方文件,它只說明里“在特定的風險參數內借入$USDC,并錨住目標杠桿范圍”。

因此,jGLP池里的GLP可以被分為兩部分:基礎部分+杠桿部分。

杠桿部分的收益會被分配給三方:jGLP持有者、jUSDC持有者和治理庫。

jUSDC資金池是jGLP杠桿的流動資金來源。適用于風險偏好較低的用戶。該池子的穩定幣借貸收益要高于普通接待協議入AAVE和Compound。

用戶將$USDC存入jUSDC資金池以獲得利息。收益率相對GLP當然是較低,但至少比其他借貸協議有利可圖。

jUSDC池將鑄造jUSDC票據代幣給質押人,也只有在他們選擇自動復利的時候。

注意,從jUSDC池中提幣需要提前發起申請,并在24小時后可以開放提幣。

存入的$USDC會被設定好“特定杠桿率”的jGLP合約直接借出,以去在GMX中鑄造更多的GLP實現杠桿加成。

這些新鑄造的GLP將產生更多的GMX費用收益。這些收益按照我們之前提到的杠桿部分規則分配。jUSDC持有人可以獲得30%到50%的杠桿部分收益,具體數值還會取決于jUSC池的利用率。

三種收益來源組成jGLP的高收益

jGLP持有人主要從三個方面獲得收益:

基礎部分。用戶們直接存入的GLP,會源源不斷收到GMX的手續費,全部分配給jGLP持有者。

杠桿部分。從jUSDC池借來的$USDC也被mint成了GLP,每周收到GMX發的$ETH,一大部分分給jGLP持有人。(更多的收益率?)

不撤出激勵Reflexiveincentives。一種防止退出流動性的激勵,來自于從jGLP池撤出提款的用戶,分給仍舊留在池里的LP們。

更多的激勵來源:自動復利的獎勵和提款懲罰

從jGLP提現需要支付總倉位的3%費用。其中1/3將作為“不撤出獎勵”分配給其他存款人。2/3將分配給選擇了自動復利的用戶。

jUSDC的用戶將主要從杠桿部分的收益率中獲得收益。從jUSDC提幣撤出,也需要向其他jUSDC用戶支付其倉位大小的0.97%,作為留存的“不撤出獎勵”。

但是,留下來的jUSDCstakers實際收到的獎勵是和0.97%有差距的。真實是上述金額與GMX贖回$USDC的真實發生成本之間的差額。當成本高于0.97%的費用時,將不會有留存獎勵了。

請注意,當從jUSDC資金池提幣$USDC時,首先的流動性來源是池子里中未使用的閑置$USDC。超出部分的提款都需要在GMX中銷毀GLP實現。

結論

請大家注意,jGLP+jUSDC并沒有消除GLP的任何機會成本或對手方風險,相反,它只是加杠桿的手段增加了直接持有GLP的收益率,讓它變得更有吸引力,而且是通過從其他規避風險的用戶手中借錢實現的。

這種模式服務于兩類用戶:

GLP持有者可能因為各種原因想增加風險溢價。通過這種方式,JonesDAO可以通過提供有吸引力的收益率獲得更多的GLP。

而也要有厭惡風險用戶不滿足于借貸協議的利息,想要更高收益。JonesDAO也為規避風險的用戶提供相對高的收益率產品。

但對于后者,其實他們間接承擔了GLP的流動性風險,因為他們自己的錢也被拿去用于mintGLP,卻沒有得到該風險應得的100%的回報而只是一部分。如果GMX真的出現$USDC贖回的擠兌,jUSDC池用戶將受到較大影響。至于額外收取的風險溢價是否能cover這些新增的風險,我們仍缺乏數據支持。其官方文件和白皮書中缺乏杠桿率數據和詳細的收費結構。因此,DYOR并在做任何決策時都要謹慎,我們會持續跟進。

參考

UnderstandingjUSDCandjGLP

jGLP&jUSDCWhitepaper

DefinitiveGLPvaultstracker

TwitterThreadsfrom@quantumzebra123

GLPRebalancing

原文:《JonesDAO的jGLP,高收益的$GLP從哪里來?》

作者:0xivecott

來源:panewslab

Tags:USDUSDCSDCJUSAUSDPoolTogether USDC Ticketusdc幣是什么幣JustDefi

原文:《在Sui上構建Capy原型》 作者:Alan 在這個去中心化的游戲中,玩家購買、交易、繁殖和裝飾可愛的南美半水生嚙齒動物Capybaras.

1900/1/1 0:00:00撰文:?肖颯法律團隊 2022年末,FTX事件為全世界的虛擬資產監管機構敲響了警鐘,面對蓬勃發展的新興金融科技.

1900/1/1 0:00:00作者:SebastienCouture&Interop普通合伙人編譯:Blockunicorn 隱私、模塊化、原生穩定幣、托管、DAO工具和其他大趨勢會讓Cosmos在今年大出風頭.

1900/1/1 0:00:00貢獻者:Dewei@DAOrayaki審核者:Yofu@DAOrayaki原文:TheFutureofDAOsisPoweredbyAI下一波DAO可能會有一個新的縮寫名稱:AIDAO.

1900/1/1 0:00:00DeFi于2020年夏季騰飛,成為上一輪加密貨幣牛市以及此后大量投機活動的代名詞。DeFi的誕生在一定程度上是為了解決銀行、機構未能提供透明和包容性的金融體系的問題.

1900/1/1 0:00:00作者:kokii.eth Intro Web3重塑了數據價值,但分布式結構的區塊鏈是一個封閉的確定性系統,智能合約沒有實現外部API調用的功能.

1900/1/1 0:00:00