BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.11%

ETH/HKD+1.11% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+1.53%

SOL/HKD+1.53% XRP/HKD+0.98%

XRP/HKD+0.98%原文作者:雨中狂睡

LSD是加密市場在2023年上半年,甚至是整年最主流的敘事。我們可以看到,自今年1月10日起,LSD相關代幣開始領漲。LSD的初心是解放流動性,即為用戶質押的流動性發放流動性憑證,比如LidoFinance正在做的事情——用戶可以在質押ETH后獲得stETH流動性憑證。

為什么我們長期關注且看好LSD相關生態?

打一個簡單的比方,把ETH看作是加密世界的“美元”,那么?stETH?就是剛性兌付且自帶收益率的“美元國債”,然而,不論是LidoFinance,還是RocketPool,抑或是SSV.Network,它們都旨在解決以太坊質押的痛點,例如節點搭建難、最低質押數量門檻高、資本效率低等問題,直到FraxFiannce推出了LSD相關的新產品讓收益率變成了大家關注的一個焦點。

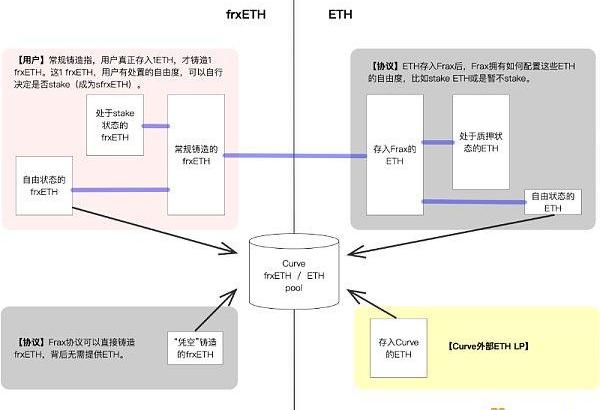

frxETH希望通過DeFi來為用戶增加收益:用戶可以選擇去Curve的frxETH-ETH流動性池中提供流動性,或者也可以去將frxETH質押為sfrxETH,以享受質押收益。其高收益來源于兩個方面,FraxFinance將frxETH背后所有的ETH資產質押收益分享給了sfrxETH質押者,而它又通過Convex賄賂使frxETH-ETHLP提供較高的收益。

LSD協議unshETH的合約部署私鑰被泄露,已緊急暫停提款并聯系黑客:6月1日消息,LSD協議unshETH發推表示,5月31日22:00左右,unshETH合約的其中一個部署私鑰被泄露。出于謹慎起見,官方緊急暫停了unshETHETH的提款,根據我們的安全模型,unshETHETH存款(TVL達3500萬美元)由多重簽名+時間鎖保護,并不處于風險之中。

此外一些附屬協議合約(農場、跨鏈橋等)已經受到了攻擊,正在與來自Coinbase、Stargate、Paladin Blockchain Security、Github以及ogle等白帽安全專家合作,以確保用戶資金的安全,并預計影響范圍將受到限制。同時官方已經聯系黑客,試圖協商返還資金和合約所有權,以限制對現有用戶的影響。

金色財經此前報道,據多位KOL發推表示,LSDFi項目unshETH的金庫出現安全問題,提醒用戶將資金轉出。原因系合約Owner被篡改,已通知項目官方,但官方尚未做出回復。[2023/6/1 11:51:47]

LSDFi?總鎖定價值突破3.8億美元:金色財經報道,據Dune Analytics上數據分析師@defimochi?的LSDFi?面板數據顯示,LSDFi?總鎖定價值(TVL)突破3.8億美元,當前為382,663,054美元。其中Lybra Finance鎖定價值突破1.8億美元,占LSDFi總鎖定價值的47.43%;IETH鎖定價值為6348萬美元,占總鎖定價值的16.589%;Pendle鎖定價值為4163萬美元占總鎖定價值的10.88%;Umsheth鎖定價值為3395萬美元,占總鎖定價值的8.872%;Alchmix鎖定價值為1392萬美元占總鎖定價值的3.636%。[2023/5/31 11:49:58]

在FraxFinance之后,此類DeFi套娃式的風潮正在愈演愈烈,LSD?協議為了爭奪用戶和資金,不僅要提供流動性,而且還要有更高的收益率。

接下來,我們將著重介紹Yearn、PendleFinance、AuraFinance三個協議。

Yearn

Yearn是由AndreCronje于2020年初推出的一種基于以太坊的DeFi收益聚合器,致力于為用戶提供ETH、穩定幣和其它代幣的更高收益率。

LSD穩定幣協議Lybra Finance將于6月發布V2測試網:5月24日消息,LSD穩定幣協議 Lybra Finance 將于 6 月發布 V2 測試網,并計劃于 7-8 月啟動主網。V2 版本中將基于 LayerZero 技術提供全鏈互操作性,并增加新的 LSD Token 作為抵押品。截至 5 月 23 日,Lybra V1 版本 TVL 超 6700 萬美元,有超過 3.6 萬枚 stETH 存款,協議以此為抵押共發行價值超 3400 萬美元的 eUSD 穩定幣。[2023/5/24 22:14:39]

今年2月22日,Yearn官方宣布,即將推出新的產品「yETH」,旨在以yETH的代幣形式覆蓋一籃子LSD資產,在分散風險的同時提升收益率。

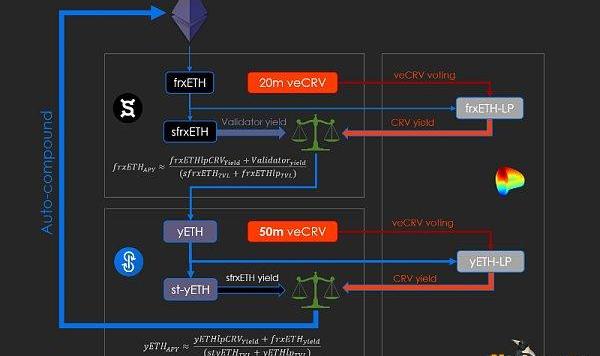

據社區推測,由Yearn推出的yETH基于stETH和frxETH等第一層LSD資產構建,同時yETH還能夠享有Yearn本身所持有的veCRV治理資源的傾斜。為了對比收益,Twitter@MStiive制作了如下圖所示的收益計算對比。

Pendle已重啟AURA LSD資金池:金色財經報道,Pendle在社交媒體上發文表示,Pendle已重啟AURA LSD資金池,所有新的Aura資金池的投票現已開放,激勵措施已于北京時間今日8:00上線,vePENDLE持有者已可投票賺取獎勵。

Pendle團隊稱通過調查未發現在Balancer池中有任何漏洞,同時建議用戶將流動性和持倉從舊的Aura資金池遷移到新的Aura資金池。[2023/4/28 14:31:47]

其實從圖中模型所示,Yearn和FraxFinance其實不存在直接競爭關系,因為yETH的底層支撐資產并非ETH,而是stETH和frxETH?等?LSD?資產,而yETH將會為stETH和frxETH持有者提供更高的收益,這將推動巨大的以太坊質押飛輪的出現或者說是新的套娃浪潮。

當然,以上都是猜測,一切以官方消息為準。

PendleFinance

PendleFinance是一個建立在以太坊、Arbitrum和Avalanche上的,能夠將收益代幣化的DeFi協議,它允許用戶對某些資產的未來收益進行代幣化和售出。

LSDx Finance推出治理代幣veLSD:4月13日消息,全 LSD 超流動性協議 LSDx Finance 宣布其治理代幣 veLSD 上線。用戶質押 LSD 可獲得 veLSD,Velsd 持有者享有協議提案、投票等治理權。

此外,LSDx 已啟動財庫,整個 LSDx 協議 50% 收入會分配給 veLSD 持有者,當前 veLSD 的 APR 為 711%。[2023/4/13 14:01:43]

它是如何運行的?

Pendle會將生息資產代幣包裝成SY,再將SY分成PT和YT。因為需要計算收益,那么便會涉及到時間的尺度,其實Pendle在做的事情是用時間來包裝SY,將其分為PT和YT。

YT是PT在一定時間內的收益,而PT能夠在給定時間結束后1:?1兌換為SY。用戶也可以通過Pendlev2AMM中進行PT和YT的交易。v2AMM在傳統的AMM模型中加入了一個時間衰減的因子,以供用戶來交易生息資產的收益代幣YT。

Pendle如此拆分將最大化生息資產所帶來的收益潛力?

基于Pendle,用戶便能夠執行更高級的收益策略,比如以折扣價格購買生息資產——比如以6.59%?的折扣購買$ETH,以20.85%?的折扣購買$APE。

或者用戶也可以鎖定自己的生息資產,比如在Lido質押ETH,提前獲得PTstETH和YTstETH代幣,并通過v2AMM將收益代幣YTstETH代幣提前變現。

簡而言之,LSD協議在做的事情就是幫助用戶質押ETH,并尋求最高的收益率,而Pendle在做的事情,其實是在將LSD協議為用戶提供的未來收益在當下變現。

目前,Pendle已經支持LidoFinance、RocketPool、AuraFinance所提供的相關LSD資產。

AuraFinance

目前,stETH和cbETH已經占據了?LSD?大部分市場份額,體量較小的參與方想要逆襲,最簡單的辦法就是,就是提供更多的激勵:

1.更高的收益率

2.增加流動性

3.集成DeFi,更有更強的可組合性

AuraFinance就可以做到,它是一個基于Balancer構建的生態收益治理平臺,Aura之于Balancer,就好比Convex之于Curve。

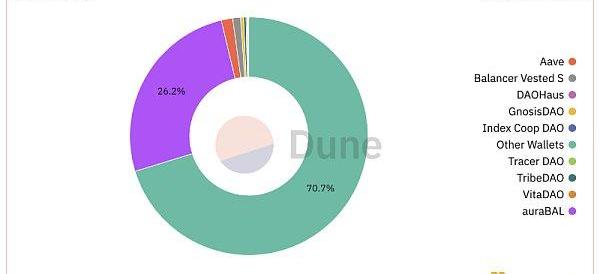

據Dune數據顯示,Aura的$veBAL持有占比為26.2%?,通過$veBAL的治理賄賂,LP持有者將獲得更高的收益率。而Balancer流動性治理戰爭的優勢在于其比Convex更高的賄賂資本效率,最終Aura也將因此受益。

在上文中,我們曾經展示過FraxFinance和Yearn在Curve流動性治理權戰爭上的成果——FraxFinance擁有2000萬枚$veCRV,而Yearn擁有5000萬枚$veCRV。隨著時間的發展,LidoFinance和RocketPool都開始爭奪Balancer的流動性。作為DeFi老牌協議,Balancer擁有11億美金的TVL,而AuraFinance將會成為Balancer流動性戰爭的受益者。

AuraFinance在推文中提到,LSD協議為了增加LSD資產的效用,將會從DeFi開始。比如,成為CDP和貨幣市場中流行的抵押品類型。ETH之所以能夠成為主流的抵押品類型,是因為它具備極強的流動性,協議能夠快速清算ETH,確保不會發生壞賬。

而為了使LSD資產擁有充沛流動性,流動性戰爭便會開始,而AuraFinance便會是這場LSD流動性戰爭在Balancer的主導者。

通過AuraFinance,LSD協議們將有機會啟動LSD資產美元交易對和山寨幣交易對的流動性飛輪。若飛輪開啟,LSD資產的流動性網絡效應將占領市場,成為市場主流的默認交易對。

目前,AuraFinance已經與幾乎所有主流LSD協議達成了合作,比如LidoFinance、RocketPool、SwellNetwork、Stakewise、Stader、Ankr和StaFi。可以預見的是,這些LSD協議也將會為了保證自身的市場份額,開啟Aura治理權戰爭。

RocketPool是首個參與AuraFinance流動性激勵的LSD玩家。據官方統計,LidostETH的山寨幣流動性交易對TVL盡管已經超過1100萬美元,但獲得先發優勢的rETH的山寨幣流動性交易對已經獲得了超過2700萬美元的TVL。

而FraxFinanceCEOSamKazemian也在社區中暗示將會積累AURA的頭寸。

本質上,圍繞AuraFinance和Balancer的戰爭是各個LSD協議對于流動性的爭奪。

最后

在這場LSD戰爭中,我們不妨從兩個角度來看待這個方興未艾的賽道。

從用戶的角度來看,LSD協議為用戶解決了最低質押限制和更高的收益率,其中的代表協議是LidoFinance和FraxFinance。

從LSD協議的角度來看,生存和擴張是協議的第一要務,也就是說LSD協議需要擴張市場份額來保證自身的生存和發展。Yearn和Pendle更像是LSD協議市場的催化劑,它們對于LSD協議的選擇將有機會推動對應協議更快地進行市場份額的擴張。而Aura將有機會成為LSD協議份額競爭的核心協議,其治理權可能會成為各個LSD協議爭奪的對象。

Tags:LSDETHNCEANCPLSD幣ethylalcoholUniMex FinanceConvergence Finance

2023年2月22日,以太坊基金會在官方網站上公布了2022年四季度捐贈的項目名單,總共55個項目.

1900/1/1 0:00:00介紹 Web3中,最令人期待的是它的隱私性,其實隱私也是加密貨幣的最大賣點之一,它的地位和去中心化,匿名和無需信任是平齊的.

1900/1/1 0:00:00ParaSpace從主網上線到TVL排名第二的NFT借貸協議只用了短短2個月,它究竟是如何成為后起之秀的?讓我們細細分解.

1900/1/1 0:00:002月23日,上市加密交易公司Coinbase在沒有任何征兆的前提下發布了自己的L2網絡BASE,并且宣布不會發行原生代幣,而是會以ETH作為原生資產.

1900/1/1 0:00:00By:山 “我不需要知道Jerry是誰,在網絡上做生意,你相信的就是網絡上的小面板,剝掉面板,你就知道這玩意實際上有多脆弱,而事實上在那網站后面操作的真人,他們才是你需要信任的人.

1900/1/1 0:00:002月16日,字節跳動旗下VR公司PICO爆出裁員200-400人,優化比例達20%-30%;騰訊傳出XR業務變更路徑,團隊調整;而在不久前,快手解散全景視頻業務.

1900/1/1 0:00:00