BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+3.17%

ETH/HKD+3.17% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD+3.47%

SOL/HKD+3.47% XRP/HKD-0.53%

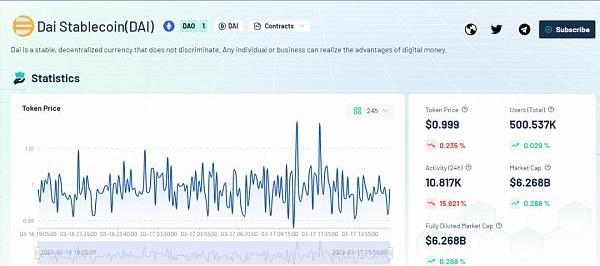

XRP/HKD-0.53%近期硅谷銀行暴雷引起傳統銀行危機四起,一周多之前市場對USDC無法完全兌付的擔憂引起了USDC、BUSD、DAI、FRAX等一系列穩定幣的脫錨。盡管目前這些穩定幣已基本重新錨定1美元,但這次危機讓加密市場對這些穩定幣的風險有了新的認識,并再次提出了去中心化穩定幣的需求。

而作為目前流通量最大的去中心化穩定幣DAI及其項目方MakerDAO能否抓住機會讓DAI被更多用戶接受呢?今天,我們就來聊一聊MakerDAO的困境與機遇。

MakerDAO簡介

MakerDAO是一個運行在以太坊上集超額抵押穩定幣、借貸、存儲、用戶共同治理為一體的老牌DeFi項目。在MakerDAO系統中,主要使用兩種代幣:DAI和MKR。DAI是MakerDAO推出的去中心化穩定幣,MKR是MakerDAO的治理代幣。當用戶需要借貸資金時,他們可以通過將加密資產抵押在MakerDAO平臺上,借出穩定幣DAI。而MKR持有者可以參與MakerDAO平臺的治理、更改利率、提出提案并參與投票決定MakerDAO系統的未來。2023年2月,MakerDAO的團隊宣布成立了PhoenixLabs開發SparkProtocol等新的DeFi項目以擴大MakerDAO的生態。

MakerDAO會有生存危機嗎?

1.協議處于虧損狀態

硅谷銀行和Signature Bank前高管將于5月16日在美參議院銀行委員會作證:金色財經報道,美國參議院銀行委員會宣布,倒閉的硅谷銀行(Silicon Valley Bank)和Signature Bank的前高管將于 5 月 16 日在參議院作證。硅谷銀行前首席執行官 Greg Becker、 Signature Bank 前高管 Scott Shay 和 Eric Howell 將首次公開談論銀行倒閉問題,他們可能會受到兩黨參議員的盤問。委員會主席、俄亥俄州民主黨參議員 Sherrod Brown 和高級會員參議員 Tim Scott表示,你們必須為銀行的垮臺負責。[2023/5/4 14:40:44]

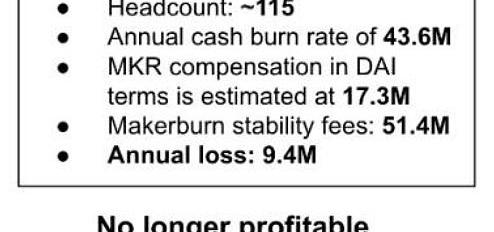

MakerDAO的創始人RuneChristensen指出在熊市中,MakerDAO的借貸收入和清算收入大幅下降,而整個協議需要大約115人的團隊來維護,團隊支出加上MKR的補償使得整個協議處在虧損狀態且沒有增長點。此外,MKR的賦能有限。MKR從21年5月后價格一路陰跌,MKR持有者無法清楚地了解MakerDAO創造的收入具體是如何被耗盡的。

信息來源:https://forum.makerdao.com/t/the-endgame-plan-parts-1-2/15456

知情人士:Coinbase曾在硅谷銀行破產后向Circle提供30億美元即時信貸額度:金色財經報道,Coinbase曾在SVB破產后向Circle提供了約30億美元的即時信貸額度,以保證USDC儲備的全部流動性,并確保穩定幣可以在SVB破產后的周一早上兌換成美元。Coinbase原計劃披露這一信貸額度,但隨后危機很快解除。Circle拒絕對此事置評,但也并未否認。

此前報道,Circle宣布在硅谷銀行中有33億美元存款,盡管只占其400億美元總資產的小部分,但由于恐慌情緒,USDC一度脫錨至0.9美元以下。(《財富》雜志)[2023/3/21 13:16:11]

2.治理困難

MakerDAO目前的治理流程所需時間長,流程復雜。在黑天鵝事件中無法快速反應,也降低了新產品、新功能的開發速度。2020年3月12號,整個市場大跌,MakerDAO中大量的抵押物跌破清算門檻,因未能及時清算而造成400萬美元的壞賬,之后社區提案增發MKR來填補壞賬和引入清算熔斷機制。2023年3月10號有超過7億的USDC通過PSM兌換成DAI出逃導致DAI的脫錨。隨后社區緊急提案增加USDC兌換DAI的費率但為時已晚。3月13號,社區提議增加PSM緊急開關以便在危機時刻無需通過治理就可暫停穩定幣的兌換。

3.外部競爭

FraxFinance同為去中心化穩定幣賽道的競爭者,通過抓住LiquidStakingDerivatives(LSD)的機會推出frxETH與sfrxETH,目前鑄造的frxETH已超過11萬枚。而Curve、Aave、Liquity等頭部DeFi項目均下場準備發行自己的穩定幣,這些去中心化穩定幣的出現會持續搶奪DAI的市場份額。MakerDAO在去中心化穩定幣賽道里將面臨更激烈的競爭。

美國聯邦存款保險公司:硅谷銀行客戶的支票將被清算,貸款將被支付:金色財經報道,美國聯邦存款保險公司:將硅谷銀行(SVB)所有存款轉移至具有過渡性質的銀行(Bridge Bank)。具有過渡性質的“過橋”銀行(Bridge Bank)將繼續提供網上銀行、ATM服務。硅谷銀行(SVB)客戶的支票將被清算,貸款將被支付。[2023/3/13 13:00:58]

圖片來源:Vulcanpost

4.監管風險

在TornadoCash被制裁后,USDC的發行商Circle積極配合美國執法機構的制裁,凍結標記地址的USDC。部分黑客會將所盜資產轉換為DAI以逃脫USDC和USDT發行商的凍結,加上MakerDAO國庫中大部分為USDC,在未來美國監管機構有可能會對MakerDAO施加更多監管的壓力。

DAI的錨定機制解讀

MakerDAO目前最核心的競爭力是DAI。它是鏈上使用最多的去中心化穩定幣。MakerDAO采用了四種機制幫助DAI更加穩定地錨定1美元。

1.超額抵押加密資產

首先MakerDAO認可的抵押資產的風險都相對較小。可抵押的資產為BTC、ETH、LINK、YFI、MATIC、穩定幣等經受過市場考驗的加密貨幣。此外,根據資產的波動水平和風險,MakerDAO會設置102%-5000%的抵押率,以保證在抵押資產下跌后能及時地清算資產,確保DAI是足額抵押的。它與UST這類算法穩定幣不同。DAI的價值是由多種風險較小的加密資產支撐,而UST是由LUNA轉換和Anchor生息產生的,其背后的支撐是市場對UST的信心。

英國財政部:英國央行行長與硅谷銀行進行了交談,雙方都同意保持密切聯系:金色財經報道,英國財政部聲明:英國財政大臣就硅谷銀行問題與英國央行行長進行了交談,雙方都同意保持密切聯系,官員們將繼續密切合作。英國財政部副大臣就受硅谷銀行倒閉事件影響的公司發表講話,承認科技公司面臨的問題。[2023/3/12 12:57:42]

2.DAI存款利率

持有DAI的用戶可以將DAI鎖入MakerDAO的DSR合約中以獲得儲蓄收益。MKR持有者可以投票決定調整DAI存款利率。如果DAI價格超過1美元,MKR持有者可以選擇降低存款利率來降低DAI的需求量,使得DAI降至1美元;反之,MKR持有者可以選擇提高存款利率來增加DAI的需求量,使得DAI升至1美元。

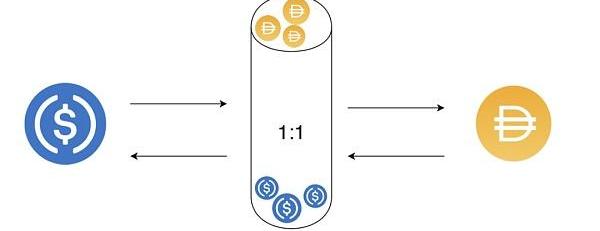

3.PegStabilityModule(PSM)

用戶可以使用PSM模塊將USDC和DAI1:1兌換,每日總限額為9.5億。這種無滑點的穩定幣兌換降低了用戶的交易成本,激勵用戶兌換并持有DAI。這在一般情況下擴大了DAI的采用,同時當DAI面臨脫錨時可市場可用USDC套利幫助DAI重新錨定1美元。

4.Curve的穩定幣3pool

Circle:USDC在硅谷銀行持有一筆未披露的現金:金色財經報道,根據USDC的儲備報告,Circle在硅谷銀行持有一筆未披露的現金。該穩定幣發行商將SVB列入了持有該平臺儲備的其他美國監管金融機構。

由于股價暴跌,硅谷銀行在本周后半段成為頭條新聞。此外,該金融機構需要大量的資本來拯救它。因此,加州監管機構今天關閉了該銀行。[2023/3/11 12:55:30]

Curve的穩定幣3pool由三種穩定幣DAI、USDC及USDT所組成。通過穩定幣3pool,DAI與USDC、USDT綁定。一般情況下,3pool中有穩定幣偏離1美元時,普通用戶以及套利者可以通過存入3pool中占比最小的穩定幣或是取出3pool中占比最大的穩定幣來套利,幫助3pool回到平衡狀態。

DAI的爭議

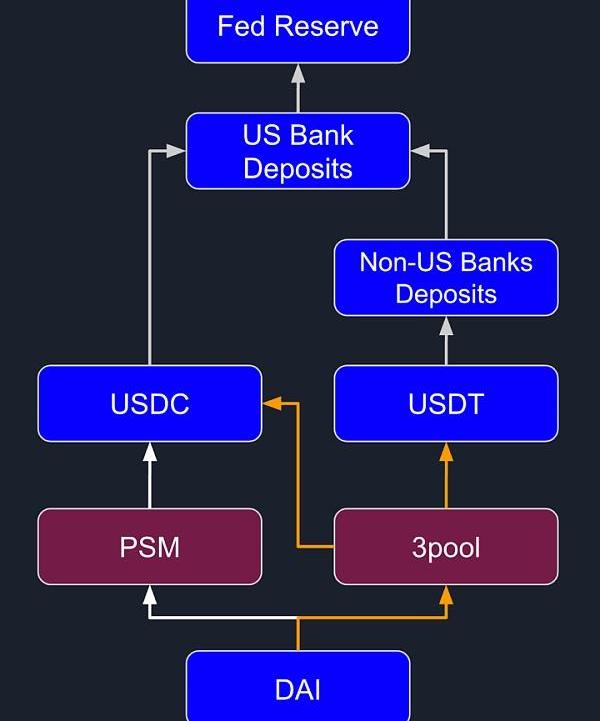

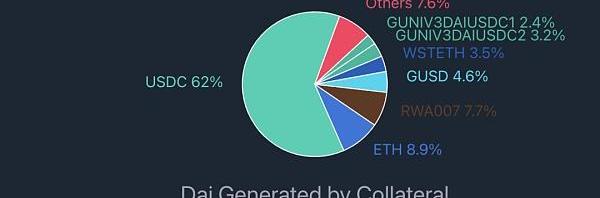

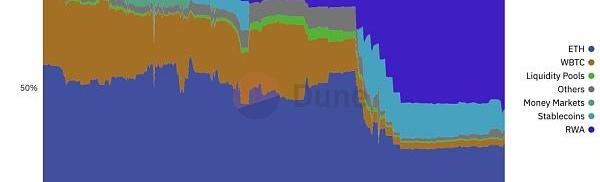

通過DAI的錨定機制我們可以發現,除去抵押加密資產而鑄造出的DAI外,DAI還可以通過PSM用USDC直接兌換,以及在Curve的3pool用USDC和USDT兌換。下圖很好地展示了DAI背后的大部分抵押物的本質:美聯儲的資產儲備。

目前,62%的DAI是通過PSM用USDC兌換得來,通過非穩定幣的加密資產抵押鑄造出的DAI不到20%。這使得DAI的中心化程度越來越高,并且DAI很可能會承受USDC和USDT的風險。

數據來源:DaiStats

3月10號,發行USDC的Circle公司在硅谷銀行有33億美元的風險敞口,硅谷銀行的破產可能導致USDC無法完全贖回。市場的恐慌情緒持續上升,USDC出現脫錨,最低脫錨至0.88美元。大量USDC出逃,其中有超過7億的USDC通過PSM換成DAI出逃,加上DAI大部分的抵押物也是USDC,市場對DAI也產生恐慌,導致了DAI的脫錨。目前USDC、DAI已重新錨定1美元,但對于DAI越來越像USDC的擔憂并未消失。如何減少USDC、USDT相關風險對DAI的沖擊是MakerDAO需要思考的問題。

此外,作為抵押在MakerDAO金庫的USDC被MakerDAO用來購買美國國債。目前MakerDAO已購買了5億6個月期限的美國國債,并在3月8號提出額外分配7.5億美元資金購買美國國債以增加國庫的收入。一方面這讓DAI的大部分抵押物變成了美國國債,受制于中心化的政府機構,很可能面臨監管審查。另一方面,這在一定程度上消除了USDC的風險并增加了MakerDAO協議的收入。

MakerDAO未來的布局

1.擴大債券和貸款的投資。

盡管MakerDAO購買美國國債引起了不少爭議,但在2022年11月后國債的收益成為了MakerDAO的主要來源,并且MakerDAO的社區大部分也支持這一做法。購買債券的收益可以幫助MakerDAO在熊市里繼續運轉和開發新產品。

數據來源:MakerDAO-Assetspertype

2.推出MetaDAO架構簡化治理并為MKR賦能。

每一個MetaDAO都是MakerDAO的一個子DAO,可以擁有自己的代幣和金庫,專注于自己DAO內部的分工、治理和開展活動,而無需被其它MetaDAO分散注意力。每個Meta都可以發行自己的代幣并與MKR組成流動性池子,MakerDAO會發放額外的MKR作為流動性激勵。即將推出的SparkProtocol就是第一個MetaDAO,主要業務為借貸,與Aave直接競爭。在SparkProtocol中有可能會允許抵押MKR借出DAI,這將會極大地提高MKR的需求。Spark將支持stETH等LSD抵押借出DAI來吸引更多以太坊資產,減少DAI抵押物中USDC的占比。

信息來源:https://forum.makerdao.com/t/the-endgame-plan-parts-1-2/15456

總結

MakerDAO目前面臨虧損和激烈競爭,DAI背后的中心化問題和監管風險也不可忽視。SparkProtocol是MakerDAO在DeFi賽道殺出重圍的一個機會。它的成功推出將提高DAI的需求和使用量,并增加了MKR的應用場景:抵押借貸、流動性挖礦。后續其它MetaDAO的推出將繼續為MKR賦能,繼續提高DAI的需求和MKR的估值。

此前,Beosin曾與日本區塊鏈企業HashPort建立戰略合作伙伴關系,在鏈平臺和智能合約的安全審計、合規評估等方面開展合作,審計項目包括DAI等穩定幣,目前,DAI也被BeosinEagleEye安全風險監控、預警與阻斷平臺實時監測中。

Tags:DAIDAOMakerMakerDAOYFDAIRock Daomakerdao官網appmakerdao是什么意思

圖片來源:由MazeAI生成本篇文章是對DelphiDigital與NaavikGamefi2023年報告的梳理。主要反思Gamefi行業面臨的困境、取得的進步與未來走勢.

1900/1/1 0:00:00文/DonovanChoy,Bankless作者;譯/金色財經xiaozou如果你曾通過中心化交易所進入加密領域,那么你可能間接使用過Silvergate銀行.

1900/1/1 0:00:00TheGameofScale在中國已然拉開。2022年12月,ChatGPT橫空出世。OpenAI用一個核彈級的成果改變了科學研究和工程應用的范式.

1900/1/1 0:00:00編輯:Bowen@Web3CN.Pro距離2月14日情人節Blur第一次代幣空投已經過去半個多月,但加密市場對于Blur的熱情似乎不減反增.

1900/1/1 0:00:00編譯:Dali@Web3CN.Pro這是一個很可能會被載入硅谷歷史的事件:硅谷最著名的銀行——硅谷銀行居然自己釀成大錯,現在深陷危機不得不需要其他銀行來救助.

1900/1/1 0:00:00撰文:JackInabinet經過漫長的5個月,以太坊的下一次重大網絡升級已在眼前!9月中旬,合并的成功實施意味著以太坊完成了期待已久的從工作量證明到權益證明的過渡,能源消耗減少了99.95%.

1900/1/1 0:00:00