BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD-0.92%

ADA/HKD-0.92% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.53%

XRP/HKD+0.53%作者:GMF

微博:Degg_GlobalMacroFin

1、史無前例的科技牛

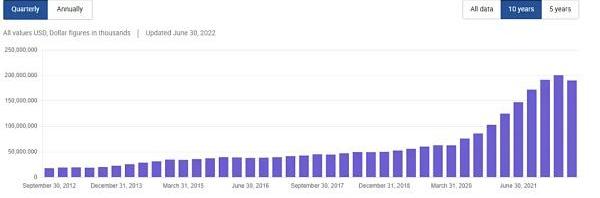

2020年下半年疫情擔憂褪去后而美聯儲仍在承諾維持0利率很長時間,量化寬松持續進行,通脹也見不到影子,全球迎來了科技企業的融資熱潮期,startups貸款和風投額度的快速增長使科技初創企業手里積累的大量的現金和存款,而這些存款很大程度流入了SiliconValleyBank這一硅谷最重要的、也是全美前20大的銀行。2020年6月至2021年12月的一年半期間,SVB的存款由760億美元上升到超過1900億美元,增幅接近2倍。

2、“閉著眼睛買”

面對負債端資金的大量流入,SVB資產端可投資資金也快速上升。

Celestia:啟動區塊鏈就像部署智能合約一樣簡單:8月15日消息,Celestia希望通過使用自己的規則輕松部署自己的區塊鏈,賦予在線社區自己的主權。

上周,在韓國區塊鏈周2022上,Celestia聯合創始人Ismail Khoffi表示在接受Cointelegraph采訪時表示,該項目的愿景是分離共識和應用執行層,為去中心的應用構建者解鎖新的可能性。Celesita基本上是一個剝離的極簡層區塊鏈,為用戶提供了易于部署自己的區塊鏈或第二層匯總的基礎設施。Khoffi表示,開發者和社區可以“點擊一個按鈕”,部署自己獨立的、定制的區塊鏈。

(Cointelegraph)[2022/8/15 12:26:09]

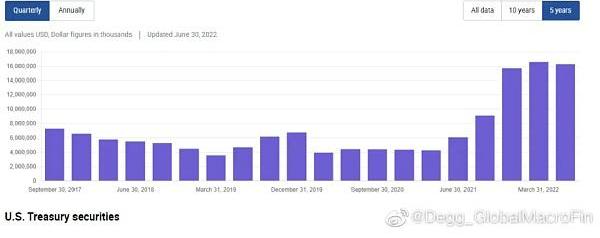

2020-2021年美聯儲還沒有開始加息,如果把錢趴在美聯儲的準備金賬戶上,年化只有低的可憐的0.1%的利息。SVB的選擇是,買大量的美債和MBS。從它的10-Q來看,2020年年中到2021年末,SVB增持了120億的美債,持有量從40億增長到了160億。

BM:EOS在自定義語言等方面比ETH簡單:EOS創始人Daniel Larimer(BM)剛剛發推稱,ETH的自定義語言、有限的存儲模型和遲鈍的更新過程使其極其復雜。相比之下,EOS非常簡單。[2020/8/16]

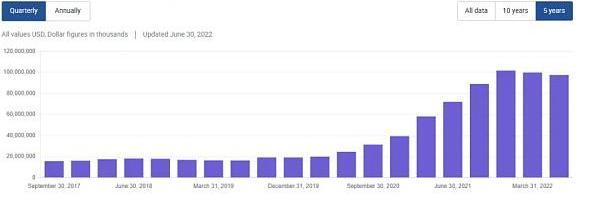

更重要的是,SVB增持了大約800億美元的MBS,持有量從200多億增長到了1000億。

這是什么概念呢?SVB總資產規模大約2000億美元,相當于它將一半的資產配置在了MBS上,或者認為它將2020-2021年新增流入的超過1100億存款中的70%配置在了MBS上。這對于一家以貸款為主營業務的商業銀行而言幾乎是難以置信的,甚至是荒唐的。

聲音 | 萊特幣創始人李啟威:低買高賣看上去很簡單,但絕大多數人很難做到:萊特幣創始人李啟威(Charlie Lee)在做客ChainNode直播時表示,“沒想到這波行情來得這么快,雖然比特幣還沒有回到其歷史最高點,但今年上漲的程度已經讓我很驚喜了。低買高賣,聽起來還挺搞笑的,但是很遺憾的是大部分人都是高買低賣。當情緒高的時候,大家聽到比特幣、以太坊、萊特幣,就一股腦兒地買;當價格跌了80%,他們覺得這些幣要歸零了,又立馬割肉。人性決定了絕大多數人很難低買高賣,但如果真的能夠做到,你是肯定能賺到錢的。[2019/7/9]

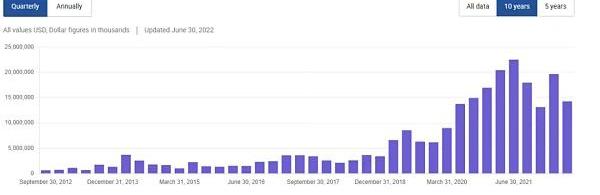

3、“現金是垃圾”

與瘋狂增持的MBS相比,SVB手頭的現金和現金等價物的增長并不明顯,2020年中至2021年中只由140億增長到了220億,而到2021年末甚至還下降到了130億,甚至不及2020年中的水平。

這反映出,SVB激進配置長久期資產的同時,并沒有為應對存款流出預留出等比例的的充足的現金。

動態 | DASH正在升級InstantSend以實現簡單交易自動鎖定:據CCN消息,DASH正在對其現有的InstantSend進行升級,旨在使所有交易具有即時性、永久性和安全性。據悉,所有簡單交易將自動使用InstantSend鎖定,無需額外費用,并且界面部分無需特殊操作或支持,這意味著不支持InstantSend的錢包和服務仍然可以使用此功能。CoinMarketCap行情顯示,DASH全球均價現為86.48美元,24小時跌幅2.86%。[2018/12/4]

4、“穩健的”會計處理

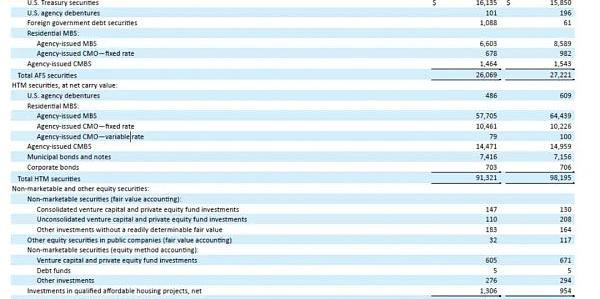

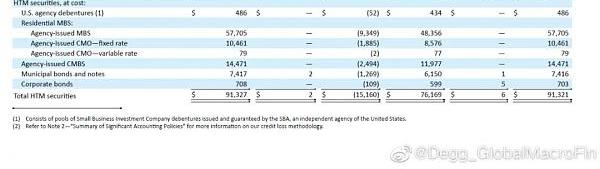

我們知道商業銀行買固收產品大多是以可供出售和持有至到期來做會計處理的。SVB也不例外。其160億的美債完全以AFS計量,而1000億的MBS主要是以HTM來計量。

百度區塊鏈負責人:百科與區塊鏈結合,簡單但經典:百度區塊鏈負責人肖偉今日發朋友圈表示:“百科與區塊鏈的結合,雖然簡單,但是太經典了!從此百科不背鍋。”肖偉同時給出一個關于“豆蟹”的百度百科詞條鏈接,打開可以查詢到版本哈希值,更正時間,修改原因等具體信息,疑似利用區塊鏈不可篡改特性保證百科歷史版本的準確留存。[2018/5/28]

AFS和HTM的好處是,資產市值的波動不會直接反映在損益上,至多影響其他綜合收益下的未實現損益,而且可以轉回。

但缺點是,一旦被迫出售AFS和HTM,就需要在當期確認一筆損益。

5、美聯儲的加息與未實現損失

由于SVB的資產購買集中在2020-2021年低息期間,因此AFS和HTM資產的平均收益率非常低。從10-K看,其AFS的平均收益率只有1.49%,HTM的平均收益率只有1.91%。

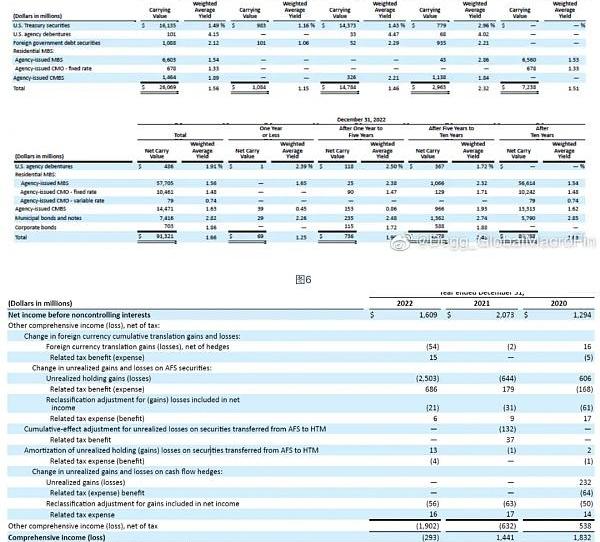

伴隨美聯儲2022年的快速加息,這些低息時期購買的AFS資產在2022年給SVB帶來了超過25億美元的未實現損失,而如果將1000億以HTM計量的MBS的未實現損失考慮進去,總的未實現損失高達175億美元。

6、存款流出

這些未實現損失只要你不賣,就不會成為損失,因此往往被視作“浮虧不是虧”。

問題是,2022年美聯儲快速加息導致全球科技初創企業的日子都不好過,融資融不到,股價一直跌,但研發還得繼續,就只能持續消耗它們在SVB的存款。再疊加美聯儲縮表等因素,SVB的存款自2022年3月觸頂后就一直流出。

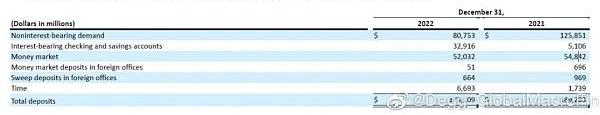

2022年全年存款總額下降了160億,大約占存款總額的10%,特別是活期無息存款由1260億驟降至810億,大大增加了負債端的利息支出壓力。

7、MBS的負凸性

特別的,由于利率上升的時候,居民都愿意慢慢換貸款而不會提前還貸款,因此MBS的久期會拉長,這導致SVB持有的大量HTM的MBS的久期越來越長,越來越難以應對負債端持續的資金流出。

所以去年末以來的SVB面臨這樣一種局面:資產端MBS有大量浮虧,一時半會到期不了,而現金儲量也不太充裕;負債端存款一直在流出,負債成本持續上升。

8、壯士斷腕?

SVB的管理層實際上有一些其他的選擇,比如去拆借市場借repo,或者找FHLBs借advance,或者發債來滿足存款流出壓力。

但問題有兩個。

一是當前利率曲線嚴重倒掛,短端借債成本遠遠高于長端,與其借短端維持長端的持有至到期,還不如直接斬倉的損失小。

二是初創企業的存款流出后就不太可能流回,因此與其用短期借款應急,不如直接斬倉降低杠桿率——雖然這在短期來看會導致股價大跌,但長期來看反而是最安全的行為。壯士斷腕式的短痛在這種環境下可能已經是最優選擇。

9、恐慌

當SVB宣布了它出售了210億的AFS資產并引發了18億的損失時,市場的恐慌實際上體現在幾個方面。

一是還沒有出售的1000億的HTM資產所對應的150億unrealizedloss是否會變成實打實的損失?要知道,SVB的股票總市值也僅僅只有不到200億美元。

二是發行大量股份會稀釋原有股東的權益,本身就是利空。

三是SVB的客戶大多是科技企業,因此不在存款保險覆蓋范圍內,很容易發生擠兌,不少科技企業高管在剛剛的12個小時里就紛紛表示要從SVB提取出所有的資金。

四是市場不清楚其他的對科技企業有大量敞口的銀行是否會遭受擠兌,以及這場危機是否會蔓延開來。

10、前瞻

這場事件的進展取決于很多因素,比如SVB是否會遭遇更加嚴重的擠兌,甚至是否會破產?未來幾天至少可以從兩個層面觀察危機的演進,一個是銀行間市場和回購市場是否會擔憂中小銀行整體的財務狀況?是否會發生流動性的局部緊張?觀察EFFR和SOFR99%的水平是否會在未來幾天發生大幅上升。

另一個是觀察市場會如何看待科技企業相關貸款/資產的風險,比如對科技企業敞口比較大的銀行是否會面臨比較嚴重的擠兌?對銀行的恐慌中99%都是FUD,但剩下的1%的成真恐慌往往會演變成殺傷力巨大的金融危機。

讓子彈再飛一會。

Tags:MBS區塊鏈HTMELEMBS幣區塊鏈的幾個大騙局是真的嗎htmoon幣價格今日行情元一代幣SEELE最新消息

金色財經報道,在3月17日向美國特拉華州破產法院提交的文件中,FTX債務人向無擔保債權人委員會提交了一份關于其財務狀況報表的報告,其中還詳細說明了公司的資產和債權.

1900/1/1 0:00:002023年3月15日Filecoin按照預期成功發布Filecoin虛擬機FVM。Filecoin官方博客發文介紹了FVM及其可能的用例,金色財經xiaozou編譯.

1900/1/1 0:00:00原文作者:Babywhale,ForesightNews2020年3月12日,受疫情影響,美股經歷了自1987年「黑色星期一」以來最大的單日跌幅,觸發了美股歷史上第二次熔斷.

1900/1/1 0:00:00撰文:Poopman 編譯:0x11,ForesightNewsStader憑借多池架構和分布式驗證器技術,可能會成為流動性質押游戲規則的改變者。LSD戰爭正在迅速升溫.

1900/1/1 0:00:001.金色觀察|硅谷銀行被擠兌時間線3月13日,美國財政部、美聯儲和聯邦存款保險公司聯合宣布,從3月13日星期一開始,硅谷銀行存款人將可以獲得他們的所有資金.

1900/1/1 0:00:00整理:西柚 2023年全國兩會期間,人大代表、政協委員依然關注虛擬資產和元宇宙相關產業等,其中,有關虛擬資產和數字藏品的監管與立法等相關議題成為代表們集中關注的重點.

1900/1/1 0:00:00