BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+0.83%

LTC/HKD+0.83% ADA/HKD+1.28%

ADA/HKD+1.28% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD+0.46%

XRP/HKD+0.46%作者:川越牛熊

本次硅谷銀行和瑞士信貸的根源是加息縮表引起的,但媒體少有報道瑞士信貸巨額虧損的原因,本文我們嘗試從債券現貨和衍生品交易角度扒一扒硅谷銀行和瑞士信貸暴雷的異同和關聯。

先回顧上周,聯儲經由“貼現窗口”工具向銀行體系提供了3000億左右的信貸,這部分信貸主要經由加州聯儲和紐約聯儲放出。資金的去向則是上周碰到流動性問題的銀行。

鮑威爾:點陣圖顯示大多數官員支持再加息兩次:金色財經報道,美聯儲主席鮑威爾重申多數決策者預計今年將再加息兩次,鮑威爾不愿排除連續加息的可能性。[2023/6/28 22:06:31]

這解決了流動性問題,也就是為使用了該工具的銀行提供了準備金,但利率4.75%左右,用幾天可以,用時間久了可吃不消。

創新的BTFP工具創造了120億資金。這緩解了銀行資本金失血問題,利率也很高,為隔夜利率+10BP。

高盛:預計3月、5月和6月美聯儲還將加息3次25個基點:金色財經報道,高盛:預計2023年3月、5月和6月美聯儲還將加息3次25個基點,聯邦基金利率峰值將達到5.25-5.5%。[2023/2/17 12:13:16]

這兩種工具只是暫時緩解了銀行危機,喘了口氣,但沒有根本解決。

究其原因,我們從硅谷銀行與瑞士信貸爆虧的關聯可以分析出:

眾所周知,硅谷銀行倒閉是因為投資美債爆倉的,為什么買入世界上最安全的資產還會虧損倒閉,當然是由于去年的美聯儲大幅快速的加息,但是問題是為什么硅谷銀行沒有做利率對沖的衍生品呢?媒體至今沒有報道,這顯然不符合一個發達國家銀行的正常操作,在美聯儲22年6月開始宣布抗通脹決心,大幅加息的時候,硅谷銀行的債券交易員傻乎乎的持有現券而不做對沖?

CME“美聯儲觀察”:美聯儲明年2月加息25個基點的概率為71.8%:金色財經報道,據CME“美聯儲觀察”,美聯儲明年2月加息25個基點至4.50%-4.75%區間的概率為71.8%,加息50個基點的概率為28.2%;到明年3月累計加息25個基點的概率為18.8%,累計加息50個基點的概率為60.4%,累計加息75個基點的概率為20.8%。[2022/12/30 22:15:29]

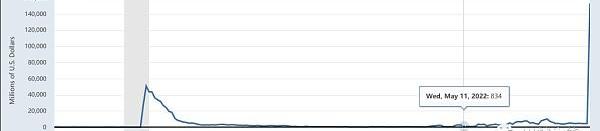

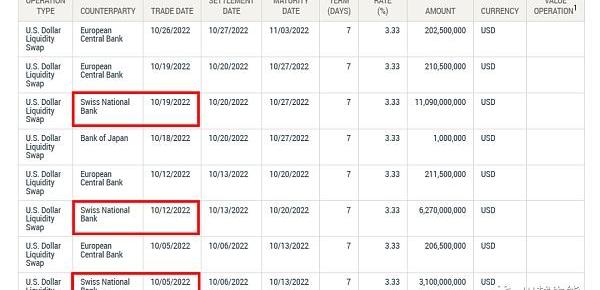

這不得不讓人聯想到美國衍生品市場,利率掉期一定出了什么問題,即找不到合適的對手盤,也就是說大家都看空美債的時候,少有人賭美聯儲不會加息,對手盤的匱乏導致利率掉期點大幅上漲,流動性不足,這也讓人聯想到英國養老金暴雷的問題,它可是過去一直通過利率掉期來提高債券收益率的衍生品大賣家,難得的對手盤,但去年10月它出問題后,對手盤大幅銳減,瑞士信貸也同樣出現了風險,這又讓人不得不聯想到瑞士信貸這家百年老店做市商,肯定也是衍生品領域出現了浮虧,因找不到更多的利率對沖頭寸,不得不自己吃下大量利率互換買盤的單子,而當時的瑞士央行與美聯儲的貨幣互換,很可能有一部分是為了彌補它在衍生品頭寸上的虧空。

分析師Joseph:市場仍繼續預期美國加息:1月7日消息,分析師Joseph:美聯儲執行了其歷史上最快的政策轉變之一,這樣做以后,除非出現經濟崩潰或疫情再度重燃,美聯儲官員們不會再扭轉路線了。市場知道這一點,所以盡管在正常情況下非農就業數據將令人非常失望,市場仍繼續預期美國加息。(金十)[2022/1/7 8:33:02]

我們知道,持有債券的現券是可以通過現在BTFP工具,讓財政部的外匯穩定資金250億資金來幫你扛單,到期還能收回本金,但是持有衍生品,類似保險,時間一到,價值就會基本清0,瑞士信貸作為全世界投行TOP30內的大做市商,隨著美債收益率的大幅升值,利率掉期點也是水漲船高,它成為了做市商中的首個暴雷的冤大頭,當然,摩根大通這個頂級交易商也瑟瑟發抖,一級交易商之間的關聯交易讓他們都是一根繩上的螞蚱,不過,由于硅谷銀行被擠兌,資金都會涌向了美國幾家大銀行,讓他們的流動性得到了較大的緩解。

由此,我們可以推斷,不是美國的中小銀行沒有去進行利率對沖,而是迫于找不到對手盤撮合交易,滑點和價差太大而放棄,這不得不讓人聯想到當初美債回購市場驚現負利率事件,也是美債期貨市場空頭太擁擠,找不到現券做空而出現買現券倒貼利息的怪現象。

梳理完整個美債期現交易引發銀行倒閉的連鎖反應,當然,還包括MBS,ABS,CBS等影子資產場外交易問題,美聯儲和財政部當下的工具只是遵循了白芝浩原則——救急不救窮,即被動擴表給你提供了流動性,但是資金價格很高,那么中小銀行后期依舊面臨資本金虧損失血問題,在不進行增發股票和發債增補資本金的情況,必然的選擇就是收縮銀行對企業的信貸,從而會影響到美國企業的現金流,后面美國的經濟會如何就容易推演了。但這個時候想募集資金來補充資本金,不打個骨折,想必沒有傻子愿意接盤吧。

所以,美聯儲面臨遠期的高通脹,當下的金融風險,下周的FOMC抉擇非常艱難,只擴表不降息,無法根本解決銀行危機,繼續加息,中小銀行的資本金很快會扛不住而倒閉,進而引發硬著陸衰退風險,暫停加息,通脹會卷土重來更加難治理。如果想采用既要、又要、還要的平衡政策,那么就會如劉伯承所言,六神不定,最后輸的干干凈凈!

本文來自:TheDeFiInvestor編譯:Odaily星球日報Azuma本文內容系TheDeFiInvestor推文的編譯與補充,并不代表?Odaily星球日報的觀點,也不構成投資建議.

1900/1/1 0:00:003月11日消息,據美國聯邦存款保險公司(FDIC)最新公告,加州金融保護和創新部已于本周五下午關閉了硅谷銀行并委任美國聯邦存款保險公司接管了其業務.

1900/1/1 0:00:00亞洲金融危機期間,陳德霖親自召集“戰事”小組,在股票和期貨市場反擊雙邊操控,最終令國際金融大鱷鎩羽而歸.

1900/1/1 0:00:003月初,首個以太坊Web訪問協議ERC-4804獲得了批準,這意味著Web3URL正式進入以太坊,互聯網用戶也將可以更輕松地訪問以太坊APP和NFT.

1900/1/1 0:00:00撰文:PengSUN,ForesightNews當你與熟人進行P2P交易以躲避監管風險時,請不要忘記曾經世界上最大的比特幣場外交易平臺LocalBitcoins.

1900/1/1 0:00:00來源:財聯社APP 一周前,隨著瑞士信貸集團的最大股東、沙特國家銀行主席AmmarAlKhudairy在媒體專訪中講出“絕對不會繼續增資瑞信”的那一刻,百年財富管理巨頭生命的倒計時開始滴答作響.

1900/1/1 0:00:00