BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD-0.85%

ADA/HKD-0.85% SOL/HKD-0.87%

SOL/HKD-0.87% XRP/HKD-0.68%

XRP/HKD-0.68%作者:Tripoli

再質押協議可能為驗證者帶來巨大的財務收益,但其成功可能會影響以太坊自我調節質押參與度的能力,并加劇中心化力量。我們認為,邏輯上的最終結果是對活躍驗證者集合規模設定一個內在限制。

我們分析了Lido選擇自我限制驗證者集合的經濟案例,發現重新質押協議可能使這個選項變得不可行。

以太坊的長期挑戰并不是讓更多人參與質押,而是讓更少的人參與質押。

很多不太了解區塊鏈的人認為,以太坊的最終目標是讓質押參與度達到像Solana和Cardano那樣的水平,這兩個鏈大約有70%的代幣供應被質押且不活躍。然而,在以太坊研究和開發社區中,有著廣泛的共識認為這不是一個好的結果。

從某種意義上說,比特幣極客關于以太坊貨幣政策的觀點是正確的:它并非一成不變,未來可能發生變化。然而,他們對方向的判斷卻是錯誤的;以太坊并非會出現惡性通脹,反而存在很大可能性是質押需求遠超目標,獎勵減少——代幣持有者可能會在以太坊基金會的推動下,使他們的資產擁有更強大的貨幣屬性。

那些仍然停留在法幣思維模式的讀者可能認為,更多的質押者對以太坊來說是個凈利好,但我們應該注意到,權益證明機制顛覆了貨幣政策動態。更高的發行量并不會讓持有者更不愿意持有他們的代幣;它鼓勵持有者質押資產,以實現更高的年化收益率。

例如,有人聲稱EIP-1559是一種NGU超聲貨幣計劃,但實際上它降低了質押年化收益率,鼓勵了網絡活動,而不是質押/持有。

重新質押協議,如EigenLayer,提供了來自以太坊協議之外的收益,扭曲了市場激勵,削弱了以太坊的貨幣政策控制。這些協議為加密資產可能面臨的高度金融化的終局描繪了一個令人擔憂的畫面。

美國參議員要求調查Prometheum是否提供向國會虛假證詞:金色財經報道,美國參議員Thomas Tuberville (R-Ala.)周一給司法部長Merrick Garland和證券交易委員會(SEC)主席Gary Gensler寫了一封公開信,要求他們調查加密貨幣交易服務經紀商Prometheum。

公開信開頭寫道,Prometheum \"可能向國會提供了虛假證詞或違反了美國證券法\"。該立法者表示,Prometheum首席執行官Aaron Kaplan告訴國會,該公司從2019年12月開始獨立開發自己的區塊鏈平臺。然而,在美國證券交易委員會提交的到2021年的文件中,Prometheum表示它依賴于上海萬向區塊鏈有限公司。[2023/7/11 10:46:49]

壟斷性動態

以太坊的貨幣政策包含了一個內置的負反饋循環,以防止質押行為壓倒其他用途:隨著越來越多的人將代幣鎖定在存款合約中,收益率降低。這樣會減少額外的質押活動并降低選擇使用鏈的機會成本。

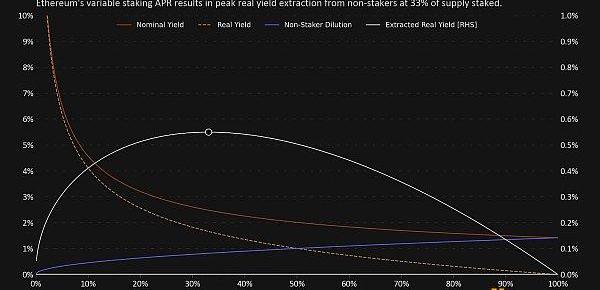

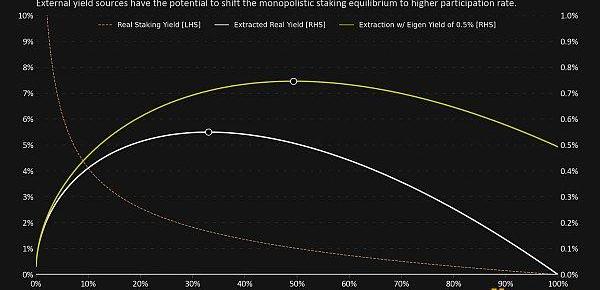

我發現,一種分析這個反饋循環的有效方法是將各個鏈的質押者想象成一個或一小群壟斷性行為者,然后計算他們可以從非質押者那里提取的最佳實際收益,以及他們為實現這一目標而鎖定的供應份額。

在過去的討論中,我已經提到過這個概念,但為了簡要地提醒讀者如何理解實際收益曲線,我們首先要認識到質押獎勵完全來自于其他持有者和驗證者的稀釋。如果一個行為者擁有并質押所有流通的以太幣,那么他們只會自我稀釋,因此實際收益為零。同樣,如果沒有質押者來保護網絡,那么就沒有人能獲得收益。這兩個邊界條件分別在0%和100%的供應質押率下,暗示著我們在上圖中繪制的最大收益提取點。

Paxful通知用戶將比特幣轉移到自我托管:12月12日消息,比特幣P2P市場Paxful首席執行官兼聯合創始人Ray Youssef在推特上分享了其最近給用戶發送的每周信件,通知用戶將他們的比特幣轉移到自我托管,并稱用戶不應將存款放在Paxful或任何交易所,只保留他們在這里交易的代幣。[2022/12/12 21:38:40]

從這個峰值偏離表示對非質押者的次最大稅收。如果我們期望一個壟斷性質押聯盟占據這部分供應份額,那么向其他人開放競爭將邏輯上推動質押均衡沿著曲線進一步擴展。因此,我們在上圖中看到的峰值,約為33%,可以視為長期內自由市場可能推動質押參與率的最低水平。

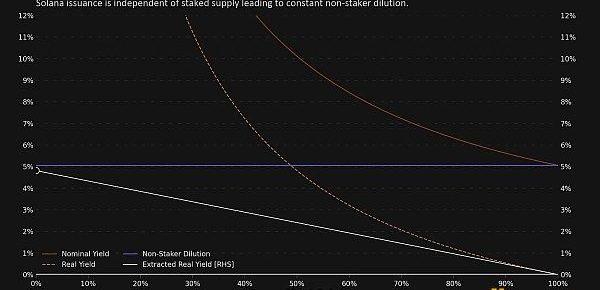

與以太坊的發行計劃形成鮮明對比的是,Solana的發行是預先設定的,與驗證者的數量無關。因此,為了最大化提取,一個壟斷性質押者理想情況下應該持有盡可能少的供應。然而,在實踐中,每個人都能輕易地委托他們的質押份額,而且由于發行無論如何都會發生,生態系統仍在發展,我們觀察到了非常高的參與率。

成本和風險的作用

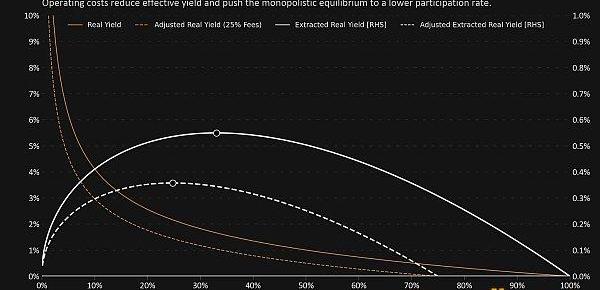

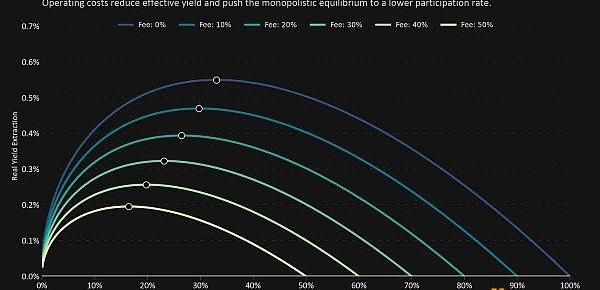

本文主要討論提高質押收益的因素,但值得注意的是,運營成本和風險調整同樣是討論中的重要因素。在上海更新之后,質押的風險狀況將發生重大變化,屆時可能需要進行更細致的討論。

在這個分析中,我們通過讓讀者選擇一個折現率來納入運營成本和風險調整。這提供了一定的靈活性;例如,25%的費率可以代表一個中心化交易所的質押費,一個具有15%費率的流動質押代幣,再加上額外10%的合約風險折扣,或者是家庭質押者可能遇到的任何類型問題的折扣。

UniswapLabs:將繼續增加去中心化交易所Uniswap的市場份額:9月24日消息,去中心化交易所Uniswap正在開始大規模擴張,UniswapLabs席運營官Mary-CatherineLader表示團隊著眼于“幾種新產品”,以繼續增加去中心化交易所Uniswap的市場份額,并表示,“從中心化巨頭手中抽走部分資金是Uniswap團隊的首要任務”。(Decrypt)[2022/9/24 7:18:51]

需要注意的一個細節是,費用是以名義價值收取的,但質押者關心的收益是以實際價值衡量的。當我們對費用進行調整時,實際收益不再趨于零,而是在較高的費率或較高的質押參與率下變為負數。名義費用與實際收益之間的脫節使得壟斷性均衡參與率降低。

在下圖中,我們為不同的費率生成了各種曲線。

在允許驗證者提現之前,有人可能會認為50%左右的折現率是合適的,但我們并不是要暗示目前的生態系統接近有意義的均衡狀態。

再質押和外部收益的作用

“再質押”一詞被用于描述質押生態系統中的各種活動。當討論LSTs,如Lido的stETH或RocketPool的rETH時,再質押通常是指質押獎勵被反饋到生態系統中,以創建更多的驗證者并使協議獲得的收益復合。另一方面,再質押通常是用來描述2022年初失控的stETH交易循環。公司會向Lido存入以太坊以獲得stETH,然后借用這些stETH代幣來獲得杠桿并重新質押以獲得額外的收益。這個分析不是關于這兩種再質押方法的討論。

Terra新鏈預計將于北京時間 5 月 28 日 14:00 上線:5月27日消息,Terra 發推稱 Terra 2.0 預計將于北京時間 5 月 28 日 14:00 上線。Terra 表示,新鏈的第一個區塊將在絕大多數驗證者開始運行后產生,Terra Station、區塊瀏覽器 Terra Finder 和 Terra Observer 都將在網絡上線后正常運行。[2022/5/27 3:45:16]

如今,再質押通常是指像EigenLayer這樣的協議,它是一系列智能合約,允許以太坊質押者重新承諾他們的抵押品以確保次級應用程序或協議。通過選擇加入由智能合約定義的自定義附加削減條件,質押者很快將能夠通過以太坊貨幣政策之外的收益提高APR。如果這個概念對你來說是新的,我建議閱讀以下內容:

EigenLayer白皮書。

Consensys對協議的描述。

通過像EigenLayer這樣的協議進行再質押或使用循環LST交易的關鍵區別在于內部收益與外部收益的概念。盡管這兩種方法都會增加收益和風險,但循環質押受到以太坊貨幣政策中內置的負反饋回路的抑制。相反,以太坊協議無法阻止使用外部收益協議。

結果是,循環質押使供應質押的百分比達到一個較低的均衡點,而外部再質押使供應質押的百分比達到一個較高的均衡點5。

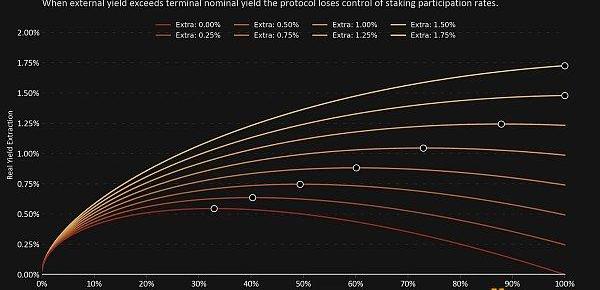

當我們為不同的外部再質押收益模擬不斷演變的均衡時,結果令人震驚。由于外部收益不會自我稀釋,即使增加少量的收益也可能對質押生態系統產生巨大影響。如果像EigenLayer這樣的協議能夠僅以1%的速度產生足夠的外部收益供應,最佳質押動態可能被推到難以維持的水平。

Terraform Labs已于去年底向韓國稅務局繳納1000億韓元的稅款:5月17日消息,消息人士透露,去年底,Terraform Labs已向韓國稅務局繳納了1000億韓元(約7868萬美元)的稅款,目前尚不清楚Do Kwon是否需要納稅。盡管該國稅務機關對Terraform Labs征稅,但稅務局表示,由于沒有相關規定,無法干預Terra案。政府在征稅的同時,也因忽視投資者保護和培育虛擬產業而受到批評。

該國稅務局相關負責人表示:“根據相關法律,我們不能提供具體業務的稅務信息。”據該國最高法院登記處稱,Terraform Labs Korea決定今年4月30日的股東大會上解散其釜山總部和首爾分公司。Terraform Labs Korea總部于5月4日清算,首爾分公司于6日清算。

目前尚不清楚國內公司的清算是否與該稅收有關。與此同時,受Terra事件影響的韓國投資者接近30萬,但該國金融部門無法直接干預此事件。(Block Media)[2022/5/17 3:22:28]

以太坊研究社區通常認為,采用最低可行發行量是抑制高質押參與率的關鍵。這個想法是,如果太多人想要質押,降低收益率將使質押變得不那么有吸引力,同時也提高了加密資產的貨幣屬性。

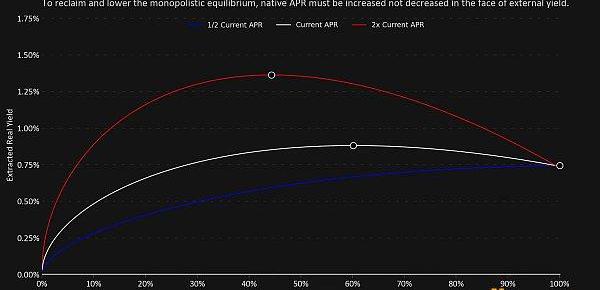

由于網絡的競爭性,最低可行發行策略可能仍然能夠達到預期效果,但在壟斷優化問題中,再質押會扭轉這一結果。在這種動態中,降低協議發行量會減少自我稀釋的影響,并鼓勵壟斷者質押更多代幣,以利用外部收益。

為了恢復壟斷均衡并降低大型參與者的最佳質押水平,正確的博弈理論舉措轉向增加質押APR,使對其他持有者的征稅比再質押獎勵更有價值。

網絡可能會認為低發行量和高參與率是一個可以接受的結果,從而將安全性補貼外包給其他協議,但監測質押集中度的變化非常重要。例如,如果市場最期待的是Lido與EigenLayer的整合,那么最低可行發行量可能就不再是一個可行的解決方案。

總結思考

再質押協議扭曲了固有的質押反饋循環。從長遠來看,以太坊可能無法通過調整獎勵的APR來應對高質押參與率和集中力量。

多年來,人們一直在討論這個問題的核心解決方案,DataAlways相信最終需要實施對活躍驗證器集的上限。為了關注今后的討論,人們應該關注以太坊的強大激勵團隊,以及Anders和Barnabé在拍賣驗證器插槽方面所做的工作。

附錄:Lido自我限制

可以擴展分析以模擬Lido選擇自我限制其網絡份額所涉及的經濟成本,Lido是最大的LST提供商。社會論點已經被詳細討論過,但當在社區提出提案時,它遭到了壓倒性的拒絕。

為了分析經濟論點,我們需要考慮三類利益相關者及其各自的激勵:

1.LidoDAO,從其財務庫中獲得所有質押獎勵的10%。

盡管DAO的單個成員應與stETH持有者的激勵保持一致,但DAO本身與持有者的獎勵優化不同。由于DAO沒有暴露在用于驗證器的基礎以太幣代幣中,因此它應尋求最大化名義收益,而不是實際收益。DAO應該吸收盡可能多的以太幣,因為它不需要將其資金保持在以太幣中,因此自我稀釋可以保持在最低限度。

2.stETH的個人持有者。

stETH的個人持有者通常不會因擔心自我稀釋而改變自己的行動。作為stETH供應的各個部分,增加驗證資產會稀釋整個網絡。所有個人持有者都應遠低于任何最佳點,這意味著他們在份額增加時,即使推動stETH的總量超過其最佳點,也對獎勵產生凈正效果。

3.stETH持有者的累積資金池。

我們認為,LidoDAO的主要責任應該是對stETH持有者的總資金池負責。如果增加新驗證器對整個stETH集的稀釋程度大于邊際獎勵(即:增加更多驗證器會降低stETH持有者獲得的總實際獎勵)

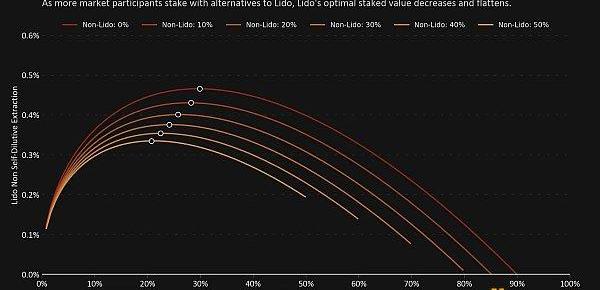

我們可以修改本分析中提出的方法來模擬非Lido驗證者對Lido驗證者質押收益率的影響,但我們只考慮額外的Lido驗證者自我稀釋在優化中,而不是整個網絡實際收益的提取。

在下面的圖表中,我們應用了Lido10%的獎勵費用,并創建了基于非Lido驗證器所質押以太幣總供應量比例的非自我稀釋收益提取配置文件。

隨著非Lido質押的增加,收益曲線的形狀使Lido的最佳質押數量降低。這是另一個反饋循環:更多的非Lido質押意味著Lido整體應該減少吸收以太幣。

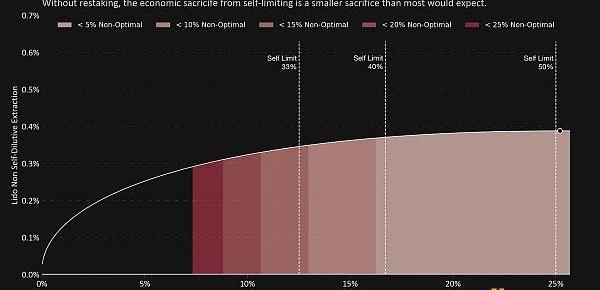

再深入一層,我們可以分析在給定的非Lido質押參與率下的特定Lido配置文件。值得注意的一點是,接近最優點時,曲線相對平坦,這表明在接近但遠離頂峰的情況下,成本相對較低。

假設25%的總$ETH供應由非Lido驗證者質押,為了優化stETH持有者集合的收益提取,Lido應該爭取獲得25.2%的代幣供應。這將使他們成為網絡中50.1%的驗證者,遠非整個網絡的理想結果。通過非常小的犧牲,Lido可以選擇在網絡的50%以下自我限制,并犧牲不到1%的真實收益。

大多數非Lido社區成員更喜歡的自我限制是33%的閾值;這將使他們保持在總以太幣供應的12.5%以下,但會導致他們的優化收益減少11%。請注意,這并不意味著stETH持有者將賺得更少,但是總的Lido驗證者集合將從非stETH持有者那里獲得的真實利潤減少11%。

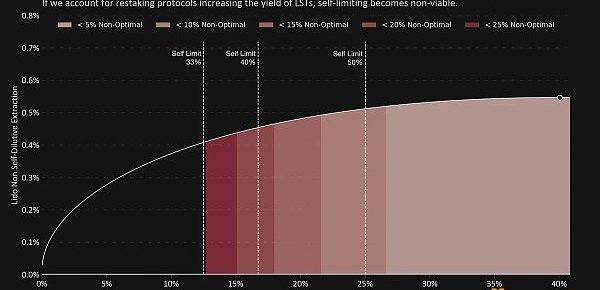

重新質押協議極大地扭曲了激勵結構。如果像EigenLayer這樣的協議甚至只能產生0.5%的名義收益,那么超過半數的自我限制變得不可行。選擇在質押份額的33%以下自我限制,將使stETH持有者集合的潛在收益損失超過四分之一。

社區不能合理地期望LidoDAO在自由市場中做出如此大的犧牲。在這種情況下,社區應該專注于確保Lido驗證者集合足夠去中心化,以及DAO對運營商的控制盡可能地減到最小。

感謝JonCharbonneau和WaltSmith對早期草稿提供的寶貴反饋。本文并不一定反映他們對這個主題的觀點。

Tags:LIDIDOETH以太坊Bolideaidoc幣價格總在跌Vital Ethereum以太坊最新價格行情走勢圖

頭條 ▌知情人士:Binance已拒絕購買JustinSun持有的Huobi股份金色財經報道,據BitcoinMagazine在社交媒體上表示,德國最高的塔樓上出現巨型比特幣LOGO的投影.

1900/1/1 0:00:00作者:華爾街日報LaurenWeber,LindsayEllis編譯:比推BitpushNewsLinnLiu一項新的研究表明,會計師是職業生涯最容易受到生成式人工智能技術影響的職業之一.

1900/1/1 0:00:007:00-12:00關鍵詞:Allbridge、Dmail、AlchemyPay、Bybit1.Dmail:將接入由WorldcoinID登陸并使用Dmail跨鏈通信服務;2.

1900/1/1 0:00:00作者:BixinVentures翻譯:金色財經0xnaitive 前言 很明顯,Web3的未來屬于一個多鏈世界,會擁有大量模塊化和整體化的區塊鏈生態系統.

1900/1/1 0:00:001.金色觀察|Nansen:看透加密世界的終極工具區塊鏈分析區塊鏈在現實世界中的使用越來越廣泛,區塊鏈分析的重要性也隨之增加.

1900/1/1 0:00:00原文作者:DeFiMadeHere原文編譯:深潮TechFlow作者列出了幾個提供ARB流動性的DEX,包括KyberNetwork、TraderJoe、Uniswap和Camelot.

1900/1/1 0:00:00