BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+2.23%

ADA/HKD+2.23% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD+0.24%

XRP/HKD+0.24%

分析師|Carol?編輯|Tong?出品|PANews

本月,BTC橫盤后開始下跌,從4月1日的開盤價58926.56美元下行至4月27日的收盤價55033.12美元,跌幅約為6.61%。尤其是4月18日,BTC的單日跌幅達到了7.98%,創下今年以來單日跌幅的第三高值。此后的4月23日至26日,BTC多次失守50000美元整數關口,日均振幅高達8.07%。

短短兩周時間內,BTC連番高位調整,這讓投資者對其未來走勢產生的擔憂。本輪牛市是否已經結束了?如果還沒有結束的話,行情發展到了哪一階段?

PAData綜合分析了公允價值與基本價值、投資收益與市場信心、資金活躍度這3個維度內共7項市場指標,試圖從17/18年牛市指標運行情況與當下指標運行情況的對比中找到答案。根據分析,兩個時間段的指標運行狀況如下:

總體而言,PAData認為:

1)當前各項市場指標都沒有表現出行情反轉的信號,多項指標處于近年高位,但沒有突破前高。

2)從價值角度看,盡管當前市場價格顯著高于實際交易的公允價格,但一方面,偏離程度低于17/18年牛市頂峰,這意味著當前市場參與者還能容忍更高的價格共識,幣價上行仍有空間;另一方面,供應稀缺性是BTC的內在價值之一,但自第三次減產后,BTC的幣價與內在價值長期負向偏離,這意味著當前內在價值的支撐性較好,且有進一步加強支撐的空間。

昨日加密市場總交易量報353.56億美元:金色財經報道,據CoinGecko數據顯示,6月25日全網加密市場總交易量為353.56億美元,相較于一周前6月18日(295.25 億美元)漲幅約為16.49%。[2023/6/26 22:00:33]

3)從投資收益與市場信心來看,當前市場上的盈利盤較大,但還未超過17/18年牛市頂峰,而且當前長期投資者的儲備風險溫和上升,與快速上升并在觸頂后立即下降這一標志牛市結束的運行軌跡不同,這表明投資回報仍有吸引力,長期投資者對幣價上行仍然有信心。

4)從資金活躍度來看,當前市場資金的活躍度在緩慢提升,但沒有加速的傾向,長期持有者的交易活動持續保持較高水平。而且,從短期來看,今年1月初,長期持有者將更多代幣投入了流通市場,釋放了一定的拋壓,近期,這一傾向已經有所回落,市場承壓有所緩解,這為幣價反彈提供了動力。

5)從具體指標來看,MVRVZScore和盈虧比峰值出現的時間早于幣價峰值,這可為投資者提供前瞻性的參考。當指數持續加速上升時,投資者需要警惕風險。

公允價值和內在價值:

市場價格高于公允價格,但仍低于內在價值

價值是價格的基礎,價格圍繞價值上下波動。如果以BTC供應量的稀缺性作為其內在價值的話,那么根據S/F模型推演,17/18年牛市頂峰期間,BTC市場價格顯著高于S/F預估價格,且偏離程度在短期內快速攀升至異常高值223.96%,隨后又快速下跌。

美國玩具制造商美泰旗下NFT平臺Mattel Creations將推出P2P市場功能:金色財經報道,美國玩具制造商美泰旗下數字藏品平臺Mattel Creations將于4月27日推出P2P(點對點)市場功能,該功能由NFT公司Rarible提供支持。

據悉,美泰是芭比娃娃制造商,于去年11月在Flow鏈上推出其NFT市場Mattel Creations。[2023/4/23 14:21:37]

但在本輪牛市中,BTC市場價格與S/F預估價格的相對走勢尚未表現出相同的軌跡。當前,BTC市場價格低于S/F預估價格,負偏離約38.19%,負偏離程度處于2017年以來的較高水平。實際上,自2020年5月下旬比特幣完成第三次減產后,BTC的市場價格較S/F的預估價格長期處于負偏離狀態。一方面,這意味著,當前BTC內在價值對市場價格的支撐性較好,泡沫化程度較低,另一方面,這也意味著,內在價值可以為BTC市場價格上行提供進一步的支撐。需要注意的是,S/F偏離指標峰值晚于市場價格峰值出現,這一指標無法預測價格峰值,但有助于幫助投資者確認頂部。

從價格表現來看,實時的市場價格與實際交易的公允價格之間也存在差異,這導致市值與實現市值之間存在差異。MVRV是觀察市場價格與實際交易的公允價格之間關系的主要指標,一般認為,當MVRV指數大于1時,市場價格高于實際交易的公允價格,即市場價格被高估,反之,當MVRV指數低于1時,市場價格低于實際交易的公允價格,即市場價格被低估。

今日恐慌與貪婪指數為63,貪婪程度較昨日下降:金色財經報道,今日恐慌與貪婪指數為63(昨日為61),貪婪程度較昨日下降,等級仍為貪婪。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/4/2 13:40:07]

17/18年牛市頂峰期,MVRV指數的峰值為4.16,指標峰值出現的時間與幣價峰值同步,且在峰值出現前半年左右的時間里,該指標始終位于2.45上方,高位運行。當前,MVRV的指數約為2.77,最近5個月左右的時間里,該指標始終高于2.45,這說明,當前的市場價格持續高于實際交易的公允價格。

但是,本月以來,MVRV指標出現明顯的回落,且該指標始終沒有超越17/18年的峰值,這顯示了投資者對BTC被高估的市場價格仍然有容忍空間。

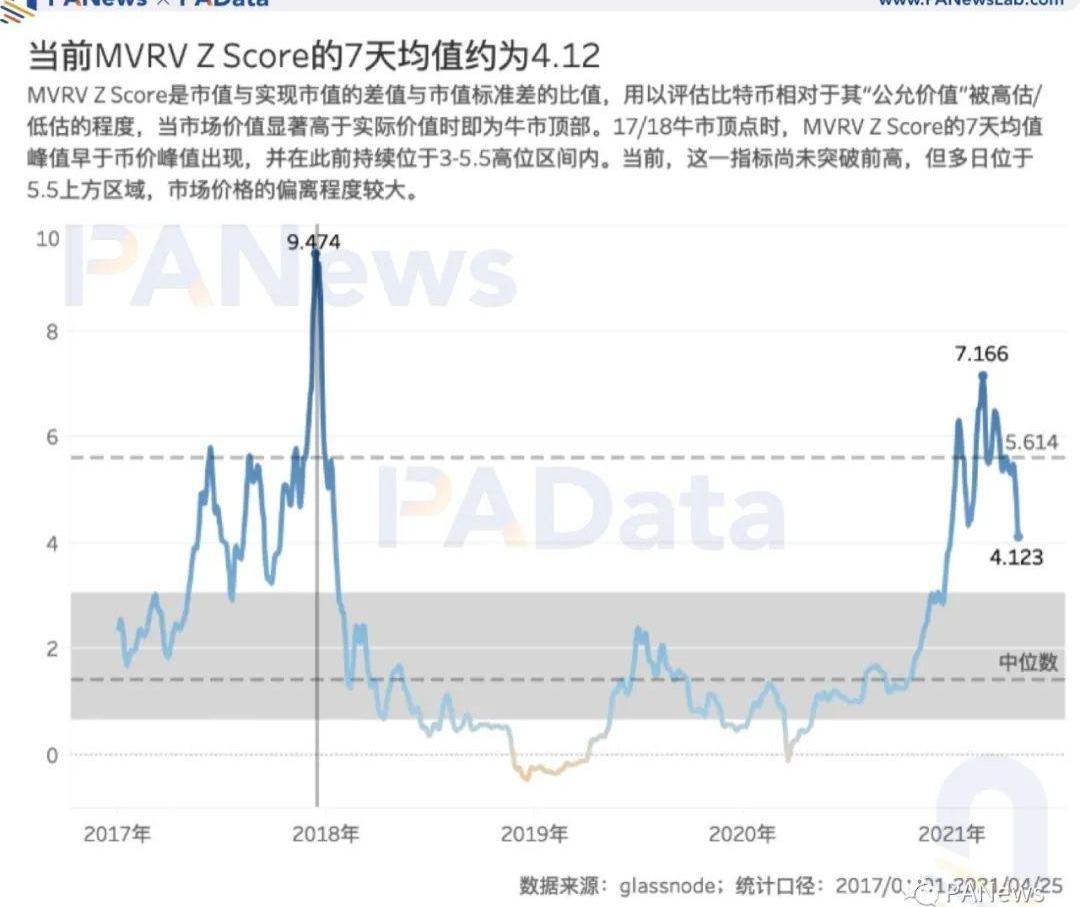

市值和實現市值之差與市值標準差的比值,即MVRVZScore可以用來衡量市場價格被高估的程度。在17/18年牛市頂峰期,MVRVZScore出現了極端高值9.474,在此前半年左右的時間里,該指數持續位于3-5.5的高位區間運行,多次突破95分位線,極端高值達到了9.47。而在本輪牛市中,MVRVZScore也表現出持續高位運行的態勢,多次突破95分位線,但最高值7.17尚未突破前高,且3月以來開始回落。當前,該指數約為4.12,仍處于較高水平,說明當前市場價格被高估的程度仍然較高。

FTX新任CEO:SBF有3大“不可接受的做法”:金色財經報道,在眾議院金融服務委員會聽證會的準備發言中,加密貨幣交易所 FTX 新任首席執行官 John J. Ray III 表示,該公司的倒閉是由“一小群非常缺乏經驗和不成熟的人造成的”,主要有3個“不可接受的做法”包括:允許公司的高級人員訪問客戶資產、資產混合、將Alameda Research客戶資金進行交易和投資。John J. Ray III 還表示,同樣由SBF經營的美國實體FTX US并不獨立于巴哈馬的業務而運營,這與SBF說法相悖。SBF將在美國東部時間14日上午 10 點首次遠程出席眾議院金融服務委員會聽證會。(decrypt)[2022/12/13 21:40:35]

值得注意的是,在與價格相關的指數中,僅MVRVZScore峰值出現的時間早于幣價峰值,這可為投資者提供前瞻性的參考。當該指數持續加速上升時,投資者需要警惕風險。

收益與信心:

盈利盤較大,低儲備風險顯信心

牛市行情的主要表征之一就是大多人籌碼能夠盈利。根據BTC在鏈上移動時的價格與當前價格相比的盈虧狀態,可以得出實現利潤/實現虧損比率,比值大于1,則盈利籌碼多于虧損籌碼,比值越高,盈利籌碼越多;反之則盈利籌碼少于虧損籌碼。盈利籌碼積累到一定的程度會產生獲利需求,進而產生拋壓,影響幣價。?

Wirex推出支持加密資產的信貸產品:金色財經報道,加密支付公司WirexWirex推出了Wirex Credit,由加密貨幣支持的信貸,并且沒有發起費。Wirex Credit 提供USDC、USDT和NXUSD等Stablecoin形式的即時貸款,最高可提供80% 的 LTV(貸款價值比),信貸額度可達10萬美元。該產品使用戶無論市場條件如何都能獲得信貸,無論是通過投資DeFi協議賺取資金還是使用Wirex卡購買度假產品。[2022/7/5 1:52:14]

從17/18年牛市期間的盈虧狀態來看,盈虧比峰值為44.94,出現的時間比幣價峰值早了近4個月。在幣價峰值出現前,盈虧比長期高于75分位線,多次高于30,并伴隨劇烈震蕩。當前,盈虧比已經大幅下跌至1.66,但自去年下半年以來,這一指標長期高于75分位線,最高達到了35.40,但并未突破前高,也未連續創下異常高值,這表明當前的盈利籌碼雖然較多,但仍不及上一輪牛市期間,獲利拋壓也更小,尤其是近期的下跌進一步降低了市場的承壓水平。

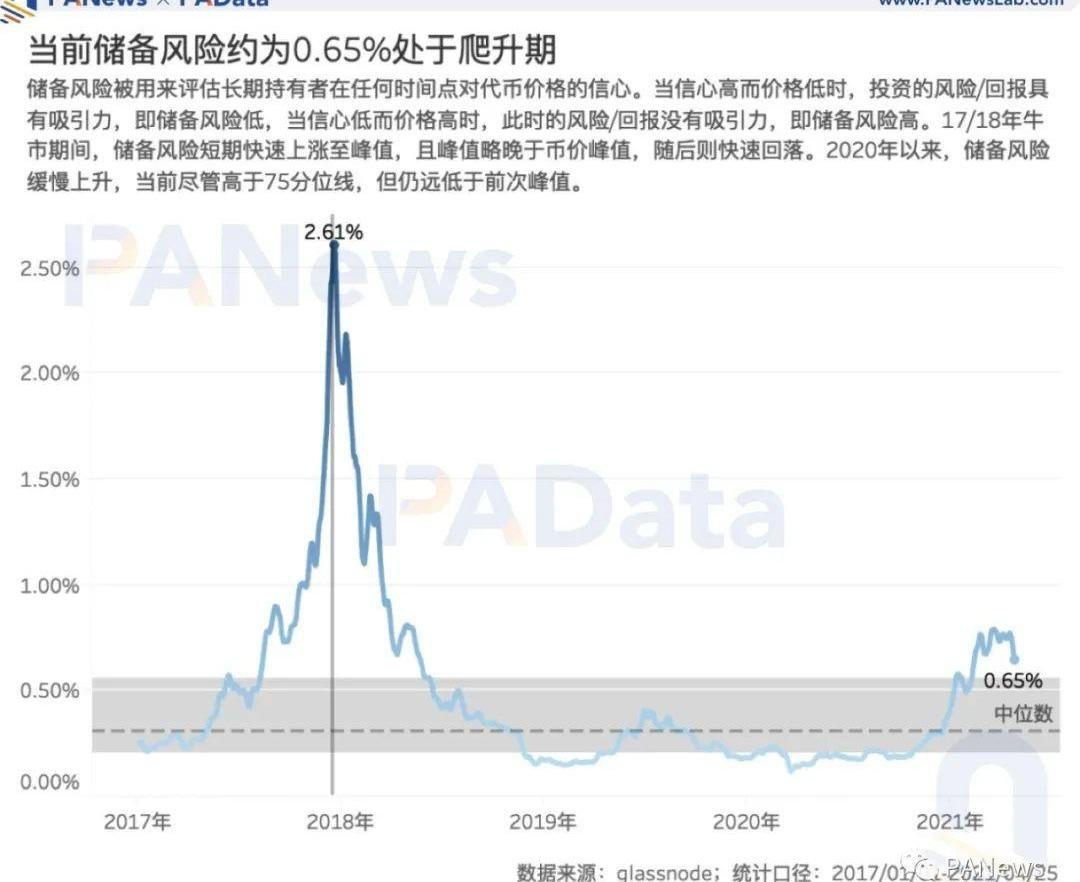

另一方面,儲備風險指標也顯示出長期持有者對未來BTC上行仍然抱有信心。儲備風險模擬了當前價格和長線投資者信心之間的比率,比例越低,則表明投資的風險/回報具有吸引力,反之則表明風險/回報沒有吸引力。低儲備風險可能持續較長時間,因為機會成本的積累是一個漫長的過程,其通常對應著熊市后期至牛市早期;而高儲備風險則往往是一個短暫而迅速的事件,指標反彈往往涵蓋了牛市的中后期,并在觸頂后迅速逆轉。

17/18年牛市期間,儲備風險的峰值約為2.61%,指標峰值出現的時間略晚于幣價峰值出現的時間,且指標峰值前后的半年時間內,指標先表現為短期快速上升,后表現為短期快速回落,并且始終高于75分位線。

反觀2020年下半年以后,儲備風險開始反彈,今年1月中旬以后,儲備風險長期高于75分位線,但一方面,指標并未明顯加速上行,且近期出現回落,另一方面,峰值僅為0.79%,遠低于前高。這意味著,當前長期投資者仍然在積累機會成本,風險/回報具有吸引力。

資金活躍度:

交易活動持續保持較高水平,長期持有者已釋放一次流動性

活躍度是洞察宏觀持有行為變化的指標,有助于識別長期持有者積累或消費的趨勢。當很大比例的代幣被持有時,積累速度超過鏈上消費速度時,活躍度將會下降,即活躍度指標趨向于0;當長期持有者開始消費已積累了大量代幣,鏈上消費速度超過積累速度時,活躍度將會增加,即活躍度指標趨向于1。

從17/18年牛市期間的資金活躍度來看,活躍度的峰值為0.61,出現的時間明顯晚于幣價峰值出現的時間,在達到峰值前,活躍度表現為持續快速上升趨勢,達到峰值后溫和下降。

直到2020年下半年后,活躍度才恢復上行,今年1月底以后,活躍度始終高于75分位線。活躍度上升表明當前全網代幣的消費速度超過了積累速度。但指標上漲速度較慢,沒有出現如前一輪牛市一般的顯著加速,這意味著當前的消費和積累行為還處于相對平衡的過程中,市場面對的拋壓還在承受范圍內,這為未來BTC上漲提供了可能。

另一方面,從休眠指數來看,長期持有者重新分配代幣的傾向在提高。休眠指數描述的是單位時間被破壞的總額與交易總額的比率。高休眠值意味著,當天花費的代幣處于非流動狀態的時間更長,這表明長期持有者釋放了流動性;較低的休眠值意味著當天被交易的代幣相對較年輕,這表明長期持有者的代幣仍然處于持有狀態。通常而言,高休眠意味著熊市,而低休眠意味著牛市。

17/18年牛市期間,休眠指數長期位于50分位線以下,多次跌破25分位線,最低到達4.09。當幣價達到峰值時,休眠指數只有10.25,而在此之前,休眠指數出現過兩個小高峰。

但當前經歷的牛市有所不同,2020年下半年后,休眠指數有了明顯的上升,最高于1月初一度達到51.94,這表明長期持有者將更多代幣投入了流通市場,已經釋放了一定的拋壓,而近期,這一傾向已經有所回落,休眠指數開始下降,市場承壓有所緩解,這為幣價反彈提供了動力。

需要強調的是,隨著行業的深入發展,市場也在持續變化,當前經歷的牛市與上一輪牛市相比,已經存在諸多不同,因此,對市場指標的闡釋需要更多地從趨勢,即從牛市期間投資者的相對固定的行為模式角度去理解,而不能執著于指標的絕對數值變化,指標只能為研判走勢提供一定的支撐。

數據說明:

為避免某一天指標的異常增高或降低對整體趨勢分析的影響,本文統一分析各項指標的最近7天均值。

注,原文作者為MICKMORUCCI 以下為全文編譯: 主流經濟學家因抨擊比特幣而聞名,另一方面,人類學家卻對它越來越感興趣。我是一名走進了比特幣兔子洞的人類學家及經濟學家.

1900/1/1 0:00:00據官方消息,首個由全球社群創作的NFT項目ARTS已于今日0:00于Burgerswap上啟動IFO.

1900/1/1 0:00:00本文大概6500字,讀完共需10分鐘編者按:5月10日,中國人民大學重陽金融研究院高級研究員、北京航空航天大學教授,清華長江講座教授,北航數字社會與區塊鏈實驗室主任蔡維德.

1900/1/1 0:00:00周五,美國總統拜登提出了一個6萬億美元的財政預算案,這一預算案一旦通過,放水的力度將絲毫不亞于今年。看來美國政府絲毫沒有抑制放水的意愿了,這種飲鴆止渴的方式已經用上癮了。消息一出,美股大漲.

1900/1/1 0:00:00以下是關于灰度比特幣信托在未來幾個月內將如何影響價格的最新分析.....現在是時候仔細檢查所有內容是否在適當的位置,以便您可以毫不猶豫地本能地抓住它.

1900/1/1 0:00:00最大的ETH2.0和Terra質押服務之一,現在正尋求擴展到其它權益證明鏈,從新起的第1層Solana開始.

1900/1/1 0:00:00