BTC/HKD-1.03%

BTC/HKD-1.03% ETH/HKD-1.92%

ETH/HKD-1.92% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-1.15%

ADA/HKD-1.15% SOL/HKD-1.41%

SOL/HKD-1.41% XRP/HKD-1.3%

XRP/HKD-1.3%人民幣匯率強勢升值,A股卻跌慘了。

7月12日,人民幣再次強勢升破7.2關口,A股三大股指卻全線下跌。

滬指跌0.78%,深證成指跌0.99%,創業板指跌0.9%,兩市逾4200只股票下跌。

這意味著什么?A股開始與人民幣匯率“脫鉤”。

此前一段時間,人民幣匯率是A股的風向標,人民幣貶值,A股就跌;人民幣升值,A股就相對強勢一點。

人民幣匯率和A股走勢雖然沒有因果關系,但是相信的人多了,人民幣匯率就開始影響股市。

今天,A股開始嘗試與人民幣匯率脫鉤。

觸發因素是什么?

A股疲軟的導火索就是,7月11日,央行公布6月份金融數據,雖然超過市場預期,但是市場并不怎么買賬,而且也有一些結構性問題。

人民幣匯率強勢,主要受美債收益率和美元指數下跌影響,導火索就是,美聯儲官員釋放鴿派信號。

接下來,重點看一下人民幣匯率的3個市場特征。

北向資金2021年加倉A股超4000億 大概率創年度新高:12月26日消息,2021年或將成為外資增配A股的轉折之年。一方面,我國持續推進對外開放。就在12月24日,滬深港交易所及中國結算宣布就ETF納入互聯互通標的整體方案達成共識。ETF納入互聯互通機制在望,兩地互聯互通機制再迎擴容。另一方面,中國經濟穩健發展持續吸引外資布局。截至12月24日,2021年滬港通、深港通已實現資金凈流入4175億元,大概率創年度新高。(中國基金報)[2021/12/26 8:05:00]

1、人民幣匯率升破7.2關口

6月末以來,美元/人民幣走勢見頂回落,人民幣開啟升值之路。

7月11日,人民幣匯率一度升破7.2關口。7月12日,人民幣匯率再度升值,再次升破7.2關口。

雖然7.2關口對此被來回突破,但它仍然是重要的市場價位,是市場情緒的重要風向標。

行情 | A股開盤:區塊鏈板塊跌0.13%,匯金科技領漲:A股開盤,騰訊自選股數據顯示,上證指數報2970.97點(+0.11%),深證成指報:10040.26點(+0.36%),區塊鏈板塊跌0.13%。230只概念股中,147只上漲,52只下跌,31只平盤。其中,匯金科技領漲(+8.51%),中科創達領跌(-3.18%)。[2019/12/16]

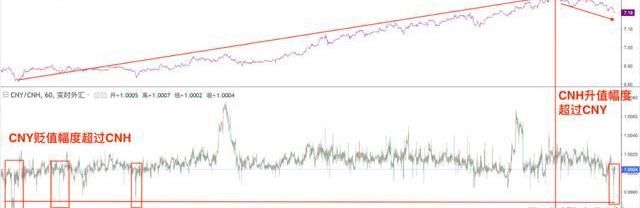

2、CNHCNY比值暴跌至關鍵位置

7月12日,CNHCNY比值突然暴跌,一度暴跌至0.9970,創今年3、4月份以來新低。

這怎么理解呢?

一般情況下,人民幣離岸匯率要比在岸匯率“弱”,比如離岸人民幣如果6.8300,在岸匯率就是6.8200。

另外,相比在岸人民幣市場,離岸人民幣的市場化程度也相對較高,更能反應市場多空力量。

在岸市場呢?匯率相對容易控制,一般反應的是,監管者的態度。

行情 | A股收盤:區塊鏈板塊上漲0.75%:A股收盤,上證指數下跌0.29%,區塊鏈板塊上漲0.75%。84只概念股中,42只上漲,40只下跌,2只平盤。上漲前三為:深大通(+10.04%)、精準信息(+10.03%)、金溢科技(+10.00%);跌幅前三為:恒銀金融(-4.64%)、中國長城(-4.08%)、深科技(-3.95%)。[2019/8/28]

大致可以看成,離岸匯率代表“貶值”,在岸匯率代表“升值”。

如果市場力量主導人民幣匯率貶值,一般都是離岸人民幣先貶值,且貶值幅度更大,從而帶動在岸匯率一起貶值。

如果監管希望人民幣匯率升值,一般都是在岸人民幣先升值,從而帶動離岸人民幣升值。

這兩種情況,表現在圖表上都是,CNHCNY比值暴漲。

先看,3月、4月份這3個暴跌的異常值,再結合人民幣貶值的大趨勢。

這意味著,人民幣在岸匯率貶值幅度超過了離岸匯率。

這雖然不能直接表示,監管主動引導人民幣匯率貶值。

行情 | A股收盤:區塊鏈板塊收跌2.00%:A股收盤,區塊鏈板塊收跌2.00%。80只概念股中,僅9只上漲,一只收平,70只下跌,漲幅前三為:金溢科技(+9.98%)、宣亞國際(+4.02%)、恒銀金融(+3.42%);跌幅前三為:安妮股份(-10.01%)、數字認證(-8.61%)、科達股份(-6.41%)。[2018/12/6]

但是至少說明,監管并未干預在岸市場人民幣急劇貶值,甚至還放任人民幣匯率貶值。

因此,市場力量在短暫試探監管態度后,開啟了轟轟烈烈貶值趨勢。

再看現在的情況。

一個大背景是,從6月末開始,人民幣匯率開啟了升值趨勢。

因此,今天CNHCNY比值暴跌,意味著,CNH升值幅度超過了CNY。

也就是說,市場力量開始更強的主導人民幣匯率升值。

注意,這是一個非常關鍵的變化。

為啥?

因為在上一波急劇貶值趨勢中,市場力量的導向是:人民幣匯率貶值。

行情 | A股收盤:區塊鏈板塊下跌0.27%:A股收盤,區塊鏈板塊下跌0.27% 。79只概念股中,25只上漲,51只下跌,1只平盤,2只停牌。漲幅前三為:巨人網絡(+6.98%),天廣中茂(+6.61%),航天信息(+6.14%);下跌前三為:奧馬電器(-3.99%)、浙大網新(-3.66%)、傳化智聯(-3.17%)[2018/11/9]

我們在5月31日的文章《恐慌情緒升溫人民幣跌破7.13關口這次比較麻煩!》中介紹過:

離岸人民幣和在岸人民幣匯率的比值,波動中樞已經達到了1.0020,顯著高于1.0000。

真正跌破1的日子屈指可數。

這說明,市場情緒相當恐慌,市場力量主導匯率貶值。

總結,7月12日,CNHCNY比值突然暴跌,說明市場多空力量準備轉向:由看跌匯率,轉為看漲匯率。

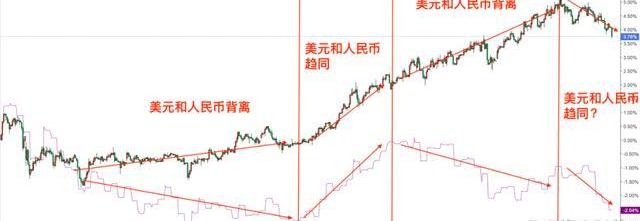

3、美元指數和美債收益率,美元指數和人民幣匯率開始“趨同”

6月末,美元/人民幣走勢見頂回落,人民幣匯率扭跌轉升;從短期走勢看,美元指數也見頂回落。

所以,市場另一個新特征是:美元指數和人民幣匯率趨同。

在此之前,美元指數和人民幣匯率走勢相背離,

即美元指數一路下跌,人民幣匯率不僅沒跟隨美元升值,反而一路貶值,貶值到7.28附近。

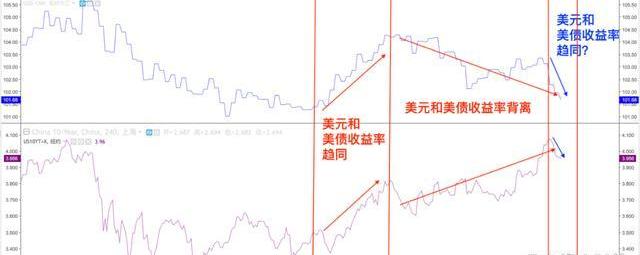

另外一個市場特征是,美元和美債收益率開始趨同。

最近幾天,美元指數和美債收益率同時掉頭向下。

導火索是,多位美聯儲官員開始釋放鴿派信號,稱美聯儲加息周期進入尾聲。

美國亞特蘭大聯儲主席RaphaelBostic表示,經濟開始放緩,就業增長放緩,通脹下降等跡象出現,可以預見通脹率在無需更多次加息的背景下就降至2%目標,“我認為利率不需要再進一步上升了”。

美國舊金山聯儲主席MaryDaly也表示,根據來自美國九個西部州的經濟顧問委員會的回饋,經濟出現放緩的跡象,“我們正處于加息周期的最后階段。”

回顧美債收益率和美元指數,二者相背離的情況比較罕見,只有5月底至7月初這段時間。

美債收益率和美元指數,相關性非常強,而且傳導邏輯也非常扎實,所以一般情況下不會相背離。

這段時間的短暫背離,只能說明市場主體交易的力量太強,市場“超調”遠遠超過了基本面的影響。

這些市場趨同意味著什么呢?

1、隨著美聯儲加息周期結束,美債收益率即將掉頭向下,這將導致美元指數進一步回撤。

2、隨著美元指數回撤,人民幣匯率將進一步升值,開啟轟轟烈烈的升值趨勢。

最后,我們詳細分享一下,A股市場比較慘的基本面因素。

1、居民融資與房地產銷售相矛盾

6月新增居民貸款9639億元,同比多增1157億元,其中短期貸款4914億元,中長期貸款4630億元,相對處于近期高位,達到此前平均水平。

30大中城市商品房成交面積仍在下滑,6月同比-32%,環比-1.8%。

根據當下房地產銷售情況判斷,接下來新增居民貸款不會很樂觀。

2、企業融資與企業貸款需求相矛盾。

企業融資轉為同比多增,新增企業貸款2.28萬億元,高于2019-2022年同期1.39萬億元的均值水平。

但是,表外新增未貼現票據-692億元,連續第3個月為負,且二季度貸款需求指數環比下滑16.2百分點,反映出企業融資需求仍較弱。

所以,6月份企業融資可能失真,大概率是銀行季末沖量所致。

3、企業存款未見活化,居民儲蓄繼續增加。

6月M1同比3.1%,為2022年2月以來最低。

M1下降1.6個百分點,明顯大于M2的下行幅度0.3個百分點。

數據含義是,企業取得的資金并沒有放在活期賬戶,用于擴大日常的生產經營,而是選擇定期存款,或者購買理財產品,獲取更高的資金收益。

另外,居民部門仍然在擴大儲蓄規模。

這些都說明,企業和居民對未來經濟的信心不足。

總結:1、宏觀經濟數據可能會超市場預期,但是鑒于當下信心低迷,市場更加關注“利空”的消息。

2、當下宏觀經濟仍然在筑底的過程,見底回升的跡象還相對較小。

隨著中國經濟的快速崛起和國際貿易的增長,離岸人民幣逐漸成為全球金融市場上備受關注的交易貨幣。本文將介紹離岸人民幣的概念、發展歷程以及其在全球經濟中的作用.

1900/1/1 0:00:00港股上市公司藍港互動發布公告稱,該公司過去一個月在公開市場購買近44.3枚比特幣(BTC),均價約為28054美元。這也是繼美圖之后,第二家宣布購置虛擬貨幣資產的港股上市公司.

1900/1/1 0:00:00據新華社,記者11日從中國工商銀行(阿根廷)股份有限公司(工銀阿根廷)了解到,該行當天成功開立了首個人民幣銀行賬戶.

1900/1/1 0:00:007月11日,中國工商銀行聯合中國移動通信有限公司共同研發的數字人民幣SIM卡硬錢包正式上線數字人民幣APP.

1900/1/1 0:00:00藥品包裝,安全至上!藥品包裝或標簽上的印刷錯誤一旦出現就有可能造成生命威脅。例如,缺少一個小數點就會將原先“1.6”毫克的產品用量變為“16”毫克,使劑量足足增加10倍!印刷微利時代,工價低、成.

1900/1/1 0:00:00轉眼間,半年又過去了。 我們先看一份IPO成績單清科研究中心統計顯示,2023上半年共有9家VC/PE機構收獲5個及以上IPO,令人意外的是出現了4家產業資本,分別是中芯聚源、哈勃投資、溫氏投資.

1900/1/1 0:00:00