BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD-0.43%

XRP/HKD-0.43%

穩定幣市場是未來的萬億美元產業。如果您知道去哪里尋找,則有一些重大機會可以利用。

穩定幣將DeFi行業與傳統金融聯系起來,無疑是該領域最重要的創新之一。

但是否存在對去中心化穩定幣的需求?在Terra崩盤之后,大多數人持有$USDC不會感到更安全嗎?

去中心化的數字世界需要去中心化的基礎設施——這當然包括穩定幣。

信任中心化公司來處理數十億或數萬億美元的資金不僅違背了該領域的精神,而且還承擔了更大的風險……

去中心化的穩定幣因Terra崩盤而受到重創,由于流動性的整體外流,所有穩定幣自那以后都失去了大量流動性。

因此,讓我們探索安全、可擴展和去中心化的下一代去中心化穩定幣。

Cobo 鏈上安全團隊盤點分析 1 月區塊鏈安全事件:2月17日消息,Cobo安全研究團隊近日盤點并解析了 1 月發生的典型區塊鏈安全事件,對跨鏈橋、智能合約、錢包等多種類型的真實攻擊案例和漏洞進行了技術解讀,并為普通用戶規避區塊鏈中的安全風險提供了一些建議。建議普通用戶及時撤銷無限授權、留意未審計項目風險等。

Cobo 區塊鏈安全研究團隊成員來自知名安全實驗室,有多年網絡安全與漏洞挖掘經驗,曾協助谷歌 、微軟處理高危漏洞。團隊目前重點關注智能合約安全、DeFi 安全等方面 ,研究并分享前沿區塊鏈安全技術。[2022/2/17 9:57:31]

這里有8個有潛力的去中心化穩定幣項目。

已推出的去中心化穩定幣項目

1??FraxFinance

?$FRAX($10億市值)

FRAX是第二大穩定幣,有約90%的抵押品。

動態 | Cointelegraph盤點2019年最具活力和影響力的區塊鏈公司:Cointelegraph發文盤點2019年最具活力和影響力的區塊鏈公司,具體如下:

1. 加密貨幣托管和清算獲得動力:Gemini;

2. 去中心化穩定幣交易加速:Maker/DAI;

3. 游戲協議吸引主流興趣:TRON / WINk;

4. 利用不斷擴展的開發者社區:Ethereum;

5. 比特幣生態系統中的智能合約和DeFi:RSK;

6. 衍生品讓機構投資者的興趣達到頂峰:Bakkt;

7. 向加密生態系統添加資本市場功能:Binance;

8. 打開法幣閘門:Simplex;

9. 擴大對加密解決方案的訪問和認知:Coinbase;

10. 傳統支付公司利用加密技術并鼓勵采用:Skrill。[2020/2/10]

抵押品通過跨DeFi協議使用的AMO為協議和$FXS持有者賺取收入。

動態 | 漢語盤點2019年度候選字詞出爐 區塊鏈入圍:12月9日,“漢語盤點2019”年度各組前五位的候選字詞正式出爐,五大候選國際詞分別為:巴黎圣母院、區塊鏈、貿易摩擦、黑洞照片、脫歐。區塊鏈的推薦理由為:被重新加持的區塊鏈,真正開始了人類對技術創造未來的認識。[2019/12/10]

FraxFinance圍繞$FRAX本身構建了多種產品,包括Fraxswap、Fraxlend、ETHliquidstaking、FPI。該協議通過擁有$CVX的大部分和與CurveFinance合作進一步確保了$FRAX的深度流動性。

$FXS是一項有趣的投資,因為它直接受益于$FRAX和FraxFinance開發的其他產品的增長。

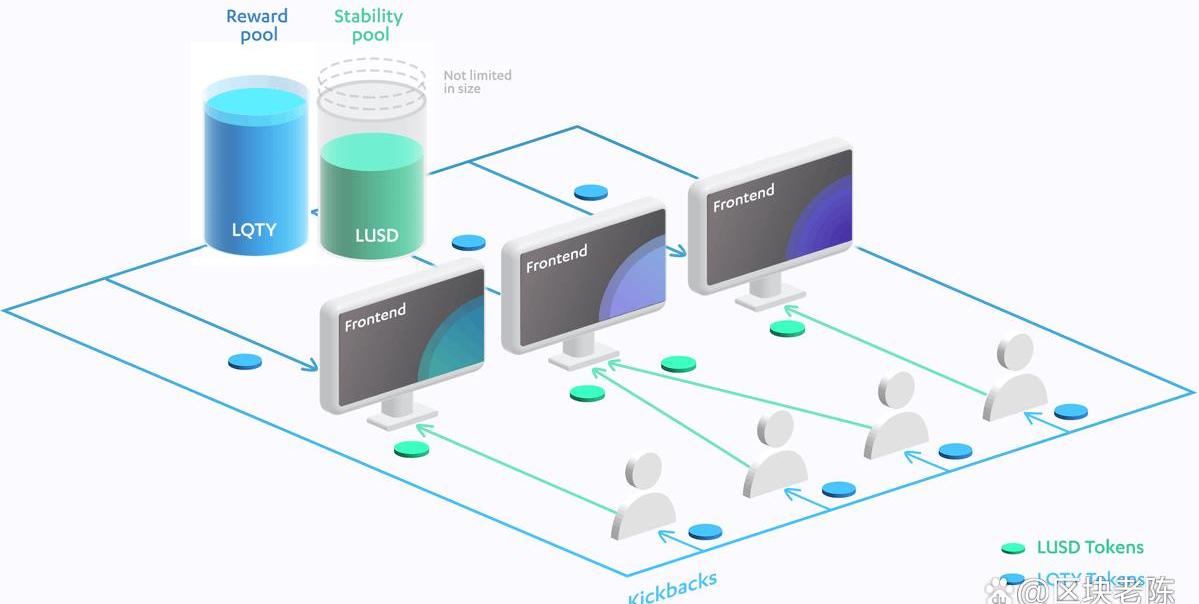

2??LiquityProtocol

?$LUSD

LUSD完全由$ETH單獨超額抵押,因此就算不是DeFi中去中心化程度最高的穩定幣,那也是其中之一。

動態 | 匯通網盤點2018年全球金融業十大熱詞 加密貨幣上榜:今日匯通網盤點了2018年十大金融業熱詞,分別為:1)美國政府關門;2)英國脫歐;3)全球貿易摩擦;4)意大利預算危機;5)德國經濟失速;6)加密貨幣泡沫;7)伊朗制裁;8)美聯儲加息;9)新興市場貨幣危機;10)美債收益率。[2019/1/7]

用戶存入ETH并免息借入LUSD作抵押。

通過“穩定池”維持掛鉤,用戶提供LUSD并參與清算低于110%-CR的頭寸,以換取實際收益率。

我去年寫了一篇關于$LUSD和$LQTY的文章,你可以在這里查看:https://pine-ixora-306.notion.site/LQTY-LUSD-0f85cc761a884a8c96e97bc7068fe613

午間行情盤點:BTC比特幣報7977美元,24小時跌幅約10.43%。ETH以太幣報797美元,24小時跌幅約10.64%。瑞波幣報5.66元人民幣,24小時漲幅0.70%。ADA艾達幣報2.18元人民幣,24小時漲幅約7.94%。[2018/2/11]

3??Synthetix

?$sUSD($5300萬美元市值)

用戶可以通過抵押$SNX并借入它來鑄造sUSD。

因此,sUSD完全由$SNX超額抵押,但是隨著SynthetixV3即將在第一季度/第二季度到來,這種情況將會改變。

SynthetixV2于2022年底在以太坊和Optimism上發布,并引入了PerpsV2和原子互換。其他協議可以使用Synthetix作為流動性即服務產品,并建立在這些產品之上。

V3將引入更多市場和新資產作為支持sUSD的抵押品。

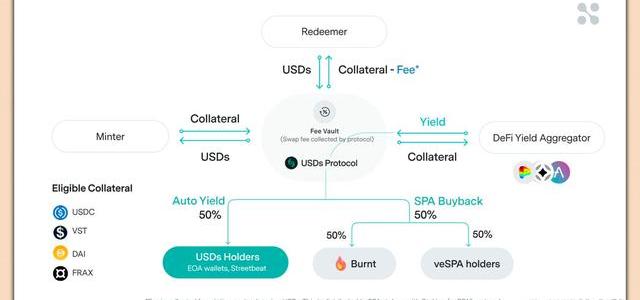

4??Sperax

?$USDs($2.2萬美元市值)

Sperax是Arbitrum上的一個小型協議,帶有一個完全由其他穩定幣抵押的原生穩定幣。

抵押品用于產生直接分配給美元持有人的收益。

此外,Sperax最近推出了Demeter,這是一個由DAO啟動和管理由$SPA代幣激勵的集中流動資金池的協議。

下圖顯示了$USDs和$SPA背后的動態。

接下來是即將推出的穩定幣

1??CurveFinance

Curve正在推出$crvUSD,它將利用“LLAMMA”實現債務頭寸的連續和順利清算。

這提高了資本效率和整體借貸體驗。

所有可用于借入crvUSD的抵押品都將在CurveV2風格的流動資金池中配對。

據我們從白皮書中得知,ETH將是該穩定幣發布時的唯一抵押品。

據傳,推出后將有大量不同的抵押品類型,包括來自CurveFinance的流動資金池,如Tricrypto(wBTC/ETH/USDT)或3Crv(USDT/USDC/DAI)。

因此,這些都將擁有帶有crvUSD的獨特LP。可能會給協議帶來大量額外收入。

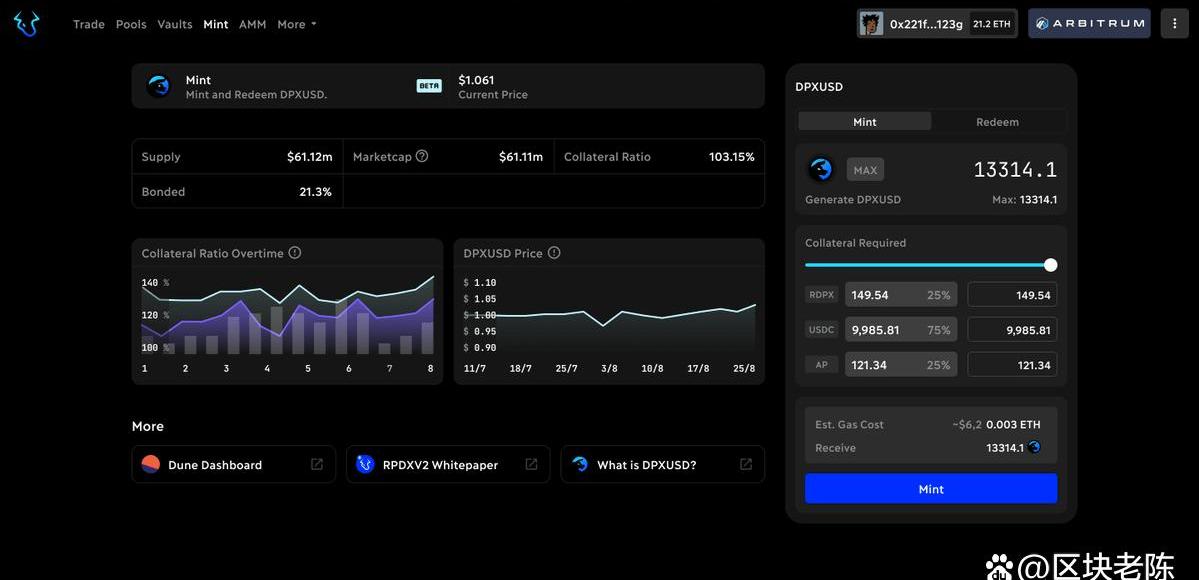

2??Dopex

Dopex是一種去中心化期權協議,具有多種產品,如SSOV、大西洋跨式期權、期權LP等。

Dopex使用兩種代幣進行操作:

?$DPX->實用代幣

?$RDPX->返利代幣

rDPXV2將引入通過燃燒rDPX來鑄造合成掛鉤資產的能力。它可能會在本月與dpxETH一起上線。

$dpxUSD還需要一段時間,但會得到支持:

?75%由dpxETH

?25%由rDPX

rDPX背后的代幣機制將發生巨大變化,并根據對這些合成產品的需求而變得通貨緊縮。

rDPXV2已經開發了很長時間,對此有很多期待。

$rDPX將是一個有趣的代幣,用于監控接下來的幾個月。

3??Aave

Aave今年將發布他們的穩定幣$GHO。

$GHO將被Aave上的資產超額抵押,因為用戶提供抵押品并借入$GHO作為抵押。

不同于常規的借貸利率取決于抵押品效用率的借貸模式,$GHO的借貸利率將由所謂的“協調人”預先設定和調整。

協調人能夠根據需求鑄造和銷毀穩定幣,從而完全控制$GHO的供應。

一開始只有Aave會成為協調人,但更多的人會通過治理被接受。

$AAVE質押者將能夠以更便宜的利率借入$GHO。

4??RedactedCartel

RedactedCartel一直在暗示一種由ETHLSD支持的去中心化穩定幣。

其白皮書尚未發布,但下面的主題深入介紹了一些潛在功能。絕對值得一試。

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:USD穩定幣ETHUSD幣USD價格為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意

Billions項目組 紐約監管機構NYDFS上周因BinanceUSD(BUSD)問題對穩定幣發行人Paxos下達了禁令,Paxos不得不停止鑄造穩定幣.

1900/1/1 0:00:00日前,工信部公示第367批《道路機動車輛生產企業及產品公告》,其中比亞迪海鷗在列。比亞迪海鷗定位低于海豚,預計將于今年上半年正式發布.

1900/1/1 0:00:0001:25 “我能走出家門了,有自信心了,把我激動的不得了,術后臉再沒跳過,心情好了,以前的老毛病高血壓也降下來了,啥都好,形態自如.

1900/1/1 0:00:00近日長安CS75PLUSiDD車型申報圖進行公布,新車采用了新的設計,整體看起來要更加的年輕活力。此款車是一款插電混動車型,搭載的是藍鯨IDD混動系統.

1900/1/1 0:00:00受Moledao邀請,Cobo安全總監Max近日通過網絡為社區成員分享了一堂DeFi安全課。Max為大家回顧了過去一年多Web3行業遭遇的重大安全事件,并著重探討了這些安全事件發生的原因以及如何.

1900/1/1 0:00:00對話一: “春風都出800MT了,你豪爵還抱著DL250不放手呢!” 對話二: “錢江四缸機都出道10年了,你豪爵除了破雙缸還有啥?離開鈴木后更啥也不是!” 對話三: 甲:“我的XXX漏油了.

1900/1/1 0:00:00