BTC/HKD+4%

BTC/HKD+4% ETH/HKD+4%

ETH/HKD+4% LTC/HKD+6.2%

LTC/HKD+6.2% ADA/HKD+5.34%

ADA/HKD+5.34% SOL/HKD+7.63%

SOL/HKD+7.63% XRP/HKD+3.46%

XRP/HKD+3.46%核心觀點

要點

在全球流動性大幅收緊的背景下,一些國家法定貨幣出現劇烈貶值的風險增高。歷史上,美國加息周期后已經多次發生因貨幣貶值引發的經濟危機。近幾年,虛擬貨幣興起,雖然從體量上、信用上等方面虛擬貨幣無法與主權貨幣同日而語,但其運行機制上卻有相似之處,我們將借用Luna虛擬幣崩盤為例來說明流動性沖擊下形成的風險以及本輪歐美加息周期中可能出現的主權貨幣風險。

2022年5月8日,Luna價格開始劇烈下滑。分析出現這一現象的原因可能是:極端情況下,大量UST被拋售,Luna大量增發,UST又無法維持兌1美元,Luna幣值也急跌,讓投資者喪失信心,在這個流出量超過10億Luna所儲存的美元價值時,市場崩盤。

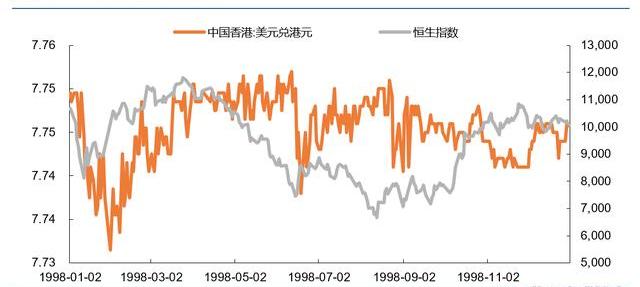

參考1990年港幣阻擊戰,我們可以發現,再好的設計和運行機制在面臨流動性收緊而引發市場恐慌時,保障貨幣幣值的穩定也會面臨較大挑戰。當投資者出現恐慌,市場流動性急劇收縮的時候,價值并不是決定因素,只有流動性才是重要支柱,香港不僅有充足的外匯儲備,同時又有大陸1400多億美元的支持,國際資本最終敗走香港。

我們認為,需要警惕越南盾貶值的風險。首先,越南央行實施的是有管理的浮動匯率制度。如果遇到兌付沖擊,越南央行要維持匯率穩定必然會消耗其外匯儲備。其次,越南外匯儲備規模不大。截至2021年底為1093.71億美元,還不足橋水對沖基金的管理規模。最后,今年以來受能源價格的上漲、美元的收緊和貿易順差的下降,越南外匯流出壓力較大。除此之外,還有其他因素也增加了做空越南盾的理由。我們不認為越南盾一定會出現危機,但其所處的條件和今年的Luna以及98年的港幣很像,越南會不會成為美元收緊過程中的風險點值得觀察。

荷蘭品牌酒店citizenM宣布在The Sandbox購買土地并建造虛擬酒店:4月8日消息,荷蘭品牌酒店citizenM宣布在The Sandbox購買土地并建造虛擬酒店,成為首個在The Sandbox購買土地的酒店集團。該酒店計劃成為訪問The Sandbox的用戶虛擬形象工作、睡覺和娛樂的場所。

據悉,該公司還將發行2000個數字身份NFT,分為3個級別,NFT持有者可在現實世界中的任何citizenM酒店兌換折扣等獎勵。該品牌計劃利用這些利潤,以及成立DAO組織,為一處真實的房產提供全部資金,代幣持有人將對該地點進行投票。[2022/4/8 14:13:12]

歷史上,在全球流動性收緊過程中,多次發生一些主權貨幣大幅貶值導致經濟危機的事件。例如1983-1984年美國加息周期后拉美債務危機,1994-1995年美國加息周期后東南亞金融危機等等。而近年來,新興的虛擬貨幣雖然和法定貨幣仍存在差異,但在機制設計上卻有一定相似之處。全球流動性收緊已經使虛擬貨幣大幅貶值,其中以2022年5月Luna幣崩盤為代表。本篇報告我們將以Luna崩盤為例來分析主權貨幣貶值背后的經濟邏輯以及此輪歐美貨幣緊縮過程中值得注意的法定貨幣。

1

虛擬貨幣:2022年Luna崩盤

2022年5月8日開始,虛擬貨幣Luna價格暴跌,短短6天之內,Luna價格從65.75美元跌至幾乎毫無價值。Luna的設計機制非常類似“聯系匯率制”,在全球流動性大幅收緊的背景下,一些經濟貿易弱國的主權貨幣出現急劇貶值的風險可能增強。

Boson為Decentraland Plot支付70.4萬美元創建虛擬商城:6月10日消息,區塊鏈協議 Boson 已經在 Decentraland購買了704,000 美元的地塊,以建立一個虛擬商場。零售空間將允許 Decentraland 基于瀏覽器的游戲的玩家購買數字資產,然后他們可以用這些資產交換實物商品和服務。購買價格創造了Decentraland 虛擬世界中地塊的最高價格。Boson 的購物中心將允許一些世界上最知名的品牌在虛擬零售空間銷售他們的產品。[2021/6/10 23:26:55]

雖然存在不同點,但虛擬貨幣也具有法定貨幣的某些性質。自從區塊鏈技術發展以來,加密貨幣成為新的市場潮流。加密貨幣基于去中心化的共識機制,與依賴中心化監管體系的銀行金融系統相對。不過加密貨幣只要有足夠多的客戶,也可以達到“貨幣”的某些性質,比如交易、儲存等等。在過去十年加密貨幣得到了快速的發展。其中最為著名的就是比特幣,據DigitalCoinPrice網站統計,截至2022年8月12日,流通的比特幣數量達到1911億枚,總市值約為4577.9億美元。但由于加密貨幣的價格波動很大,多被用于投機交易。對于更大的市場參與者來說,穩定幣才是更有前途的加密貨幣。

穩定幣旨在保持與它所對應的現實世界資產相同的價格——它們在加密貨幣世界中相當于現金,可以與美元甚至貴金屬等政府支持的貨幣掛鉤。穩定幣實現穩定性的主要手段有兩種:抵押和算法。使用抵押的穩定幣應在其儲備中持有與指定資產相匹配的數量。如果一個穩定幣發行了100萬美元與美元掛鉤的虛擬貨幣幣,那么該穩定幣的儲備金應該也有100萬美元。算法穩定幣使用可編程的開源智能合約來保持穩定性。

廣州抓獲首個虛擬貨幣OTC洗錢團伙,其假冒火幣網站詐騙:本周廣東公布了一起涉嫌利用虛擬貨幣OTC交易進行洗錢的犯罪事實。綜合廣東當地媒體報道,詐騙分子先利用假冒的火幣網站進行詐騙,再通過某團伙進行OTC洗錢,將詐騙獲得款項轉移到境外賬戶。廣州白云抓獲12名涉案嫌疑人,刑事拘留6人,繳獲電腦、手機、銀行卡、u盾等涉案物品一批。

今年一季度以來央行反洗錢力度空前,涉及反洗錢的罰款已經幾乎等同去年去年。這是廣州抓獲的首個利用數字貨幣詐騙洗錢的團伙。[2020/5/20]

在崩盤前,Terra公司的Luna幣曾是世界第三大穩定幣,它是算法穩定幣。它建立了一個完整的生態系統,包括一個支付應用程序、一個儲蓄協議和一個合成股票市場,一個保險協議計劃。Terra是如何在這個系統中運作的呢?

首先,系統中有兩個部分:TerraUSD和加密貨幣Luna。UST長期維持1UST約1美元的價格,也即是穩定幣;但Luna價格并不固定,用來反映UST的需求大小。其次,UST和Luna可以相互兌換:1美元的Luna可以換成一枚新UST,1美元的UST也可以換成一個Luna,但UST要想兌換成美元必須先兌換成Luna,Luna再兌換成美元。最后,Luna和UST通過無套利原理維持均衡。對于投資者而言,當1個UST價格大于1美元,便可購買1美元的Luna,以換成新的1個UST,借此賺取差價;而當1個UST價格低于1美元,便以低廉價格買入1個UST,換取價值1美元的Luna,也可以賺取差價。

Luna的初始供應量為10億。如果市場對UST的需求增加,根據協議做市商將通過“挖”Luna出來套利:套利者可以使用Luna以1:1兌換UST,以高于轉換成本的市場價格出售進行套利。同時,被“挖走”的Luna被毀。反之如果UST需求減少,該協議允許持有者將UST轉換成1美元的Luna,UST數量相應就會減少,Luna數量相應增加。因此可以看出,當投資者對UST需求增加時,其供給也會通過Luna轉換而增加,最后價格維持在1美元;反之當投資者對UST需求減少時,其供給也會通過轉換Luna而減少,最后價格維持在1美元。這是動態調整的過程,從靜態來說,當Luna價格大于1時,就表明投資者對穩定幣UST的需求過剩;當Luna價格小于1時,表明投資者對穩定幣UST的需求不足,其中UST都是1美元。實際市場走勢中,Luna最高價格達到119.5美元,市值達到410億美元。

聲音 | 雅虎:虛擬貨幣交易所BitARG的運營將推遲至明年春天:據jp.cointelegraph報道,雅虎表示,旗下虛擬貨幣交易所BitARG的運營將推遲至明年春天。雅虎最初計劃于今年秋季開始運營,推遲的原因是需要時間仔細考慮,以應對行業中發生的變化。雅虎指出,各大公司紛紛進軍虛擬貨幣行業,獲得客戶信任的企業能推動行業發展。雅虎強調了安全的重要性,尤其是客戶和投資者保護。此外,雅虎承認正在研究代幣經濟,但目前“還沒有關于代幣經濟的具體概念”。[2018/10/23]

Luna和UST的互換機制類似聯系匯率制,港幣就是使用聯系匯率制的貨幣。港幣作為穩定幣,其價格被限定在7.75-7.85港幣/美元。當投資者不再需要港幣時,香港金管局就必須通過出售其儲備的美元來兌換市場拋售的港幣,以達到其承諾的穩定匯率。那么UST是否有足夠的“儲備”用于兌換市場的拋壓?

Luna崩盤的根本原因就是發行公司美元儲備無法應對流動性危機。極端情況下,大量UST被拋售,Luna大量增加,UST無法維持兌1美元,Luna幣值急跌,讓投資者喪失了持有低價的Luna可以換回1美元UST的信心,等到流出量超過10億Luna所儲存的美元價值時,市場就崩盤了。不僅UST不能維持1美元的價格,Luna價格也大幅背離其“套利”的價值。這背后其實反映的是投資者信心,或者叫流動性危機。

2

法定貨幣:98年港幣阻擊

歷史上,法定貨幣也受到過國際資本沖擊,最為代表的就是98年港幣阻擊戰。1997年7月1日香港回歸中國,第二天泰國宣布放棄固定匯率制,泰銖狂跌20%。11日,菲律賓宣布允許比索在更大幅度內波動;8月,馬來西亞放棄保衛林吉特的努力。以索羅斯為代表的國際資本大鱷掀起的金融風暴席卷東南亞,泰國、馬來西亞、印度尼西亞等國家和地區幾十年來積存的外匯一瞬間化為烏有。

菲律賓總統弟弟推出虛擬貨幣PGC:菲律賓總統Duterte的親弟弟Emmanuel Roa Duterte的公司JaPhil Global Coins(JPGC) Corp準備推出虛擬貨幣Philippine Global Coin(PGC)。其目的是在海外工作的菲律賓人往家里匯錢時能夠得到簡單方便的服務。[2018/6/5]

1998年,國際資本大鱷開始沖擊香港。之所以沖擊香港,是因為其實施的正是聯系匯率制,和東南亞國家所實施的固定匯率制差不多。由于香港當時外匯儲備只有981億美元,對應外貿所需已經足夠,但對于應對國際資本沖擊來說或許不夠。同時香港是市場化最高的自由港,之前鮮有政府介入市場干預的,因此索羅斯篤定政府不會入市。

6至7月,當恒生指數攀升至8000點高位的時候,對沖基金大舉沽空恒指,建立了大量的恒指空倉頭寸。對沖基金之所以建立恒指空倉,是因為它們預計港元在受到沖擊后恒生指數必然會大幅下跌。

8月5日,港幣狙擊戰開始了。國際資本開始拋售港元,一天就拋售200多億港元。香港金管局一反過去的被動做法,運用香港財政儲備如數吸納,將匯市穩定在1美元兌換7.75港元的水平上,銀行同業市場拆借利息也只是略有上升。8月6日,國際炒家又拋售了200多億港元,金管局不僅照單全收,而且將所吸納的港元存入香港銀行系統,起到了穩定銀行同業拆借利息的作用,防止了因為拆息率提高造成股市下跌。在此后的7日至13日中,香港政府繼續采用吸納港元的辦法,穩定同業拆息率并進而達到穩定股市的目的。但由于炒家在股票市場上大肆做空,恒生指數最終還是跌到了6600點附近的低位。

8月14日,香港政府正式參與股市和期市交易。為了維護港元,香港政府攜巨額外匯基金進入股票市場和期貨市場,與炒家進行直接對抗。香港政府向香港的中銀、獲多利、和升等多家證券行指示,大手吸納恒生指數藍籌股,表示不惜成本,務求將8月期指抬高600點。

8月28日,是香港恒生指數期貨8月合約的結算日,也是香港政府打擊以對沖基金為主體的國際游資操控香港金融市場的第10個交易日。當日恒指、期指、成交金額最終分別鎖定在7829點、7851點、790億上。香港特區財政司司長隨即宣布:在打擊國際炒家、保衛香港股市和港幣的戰斗中,香港政府已經獲勝。自入市以來,香港政府動用了一百多億美元,消耗了外匯基金約13%。

比較穩定幣和港幣,我們可以發現,再好的設計和運行機制在面臨流動性收緊而引發市場恐慌時,保障貨幣幣值的穩定也會面臨較大挑戰。無論是虛擬貨幣還是法定貨幣,在受到流動性沖擊時都有相同的特點:當投資者出現恐慌,市場流動性急劇收縮的時候,價值并不是決定因素。資本大鱷就是利用投資者的恐慌擾動市場。只有流動性才是重要支柱,香港不僅有充足的外匯儲備,同時又有大陸1400多億美元的支持,國際資本最終敗走香港。

3

需警惕越南盾貶值風險

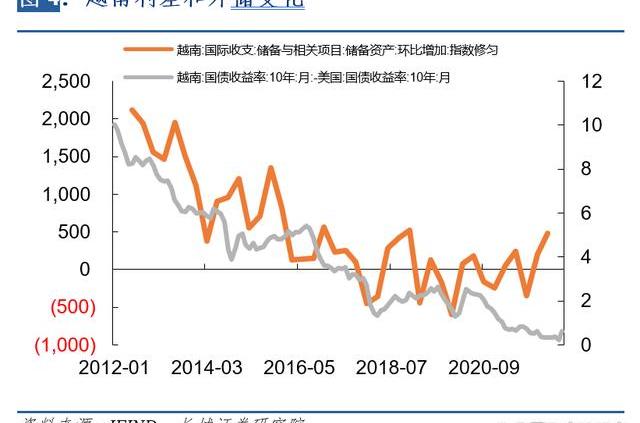

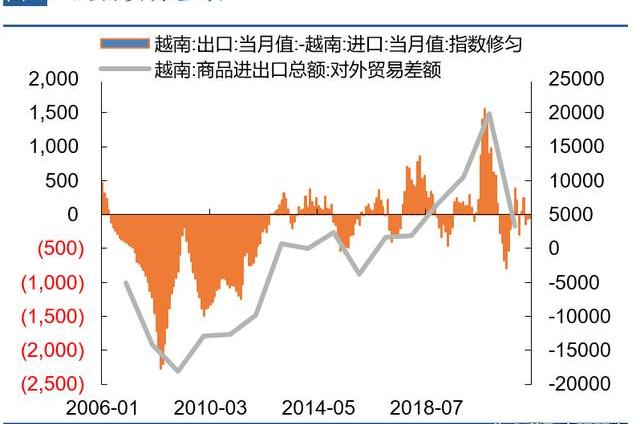

下一個,哪一主權貨幣會受到沖擊呢?越南盾有著類似的特征。首先,越南央行實施的是有管理的浮動匯率制度,越南盾兌美元匯率波動的日間交易區間為官方匯率上下3%以內。如果遇到兌付沖擊,越南央行要維持匯率穩定必然會消耗其外匯儲備。其次,越南外匯儲備規模不大,截至到2021年底為1093.71億美元,還不足橋水對沖基金的管理規模。歐洲空頭信息跟蹤網站BreakoutPOINT向中國基金報獨家提供的數據顯示,橋水基金在6月22日對歐洲公司的凈空頭規模達95.2億歐元。

最后,今年以來受能源價格的上漲、美元的收緊和貿易順差的下降,越南外匯流出壓力較大。從國際收支表可以看出,一季度越南儲備資產流出9.47億美元,雖然額度不大,但趨勢上已經轉向。據越通社報道,該國機構VDSC測算,越南央行今年以來已向市場出售約130億美元,這一數額相當于越南外匯儲備總量的11%。但我們根據彭博統計數據測算,今年以來越南外匯儲備規模減少了67.58億,相較于年初下降了6.16%。

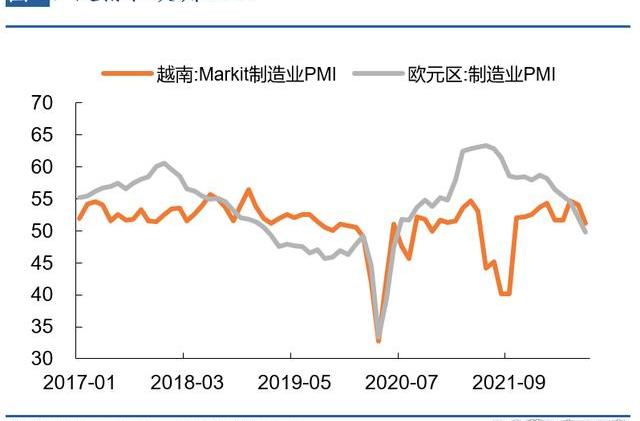

除以上幾點之外,還有其他因素增加做空越南盾的理由。比如越南外債規模較大,截至2020年為557億美元,大約是外匯儲備的一半。按照外匯的流入速度來看,很快外匯儲備/外債的比例也會快速下降,造成越南償債能力不足;再比如7月份越南出口增速已經下降至12%,PMI指數下降至51%,雖然還是正增長,但趨勢也在發生轉變。歐美經濟在貨幣收縮的推動下正在不斷下降,衰退風險快速增加,越南的經濟增速也將呈現下降態勢。

最后,我們不認為越南盾一定會成為下一個Luna,或者被國際資本大鱷狙擊。但其所處的條件和今年的Luna以及98年的港幣很像,越南會不會成為美元收緊過程中的風險點呢?讓我們拭目以待。

風險提示

美聯儲加息超預期,全球流動性收緊,匯率大幅波動、國際局勢惡化。

Tags:UST穩定幣加密貨幣UST幣UST價格為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣

△美聯儲大樓外景 今年以來,美國聯邦儲備委員會結束超寬松貨幣政策,連續四次加息,導致國際金融市場持續動蕩。中東多國遭遇嚴重通貨膨脹、本幣貶值和資本外流挑戰,償債成本高企.

1900/1/1 0:00:00隨著經濟社會不斷發展,投資者的理財渠道日益豐富,同時也讓犯罪分子抓住機遇,通過搭建虛擬的“比特幣”“泰達幣”等交易平臺,精心包裝身份,以高額回報誘騙客戶投資牟取暴利,給人民群眾帶來較大經濟損失.

1900/1/1 0:00:00IT之家8月27日消息,比特幣跌破20000美元/枚,日內跌超3%,刷新7月14日以來新低。 行情 | 2017年10月以來 比特幣市值首次跌破1000億美元:截至今日上午,比特幣的市值為約99.

1900/1/1 0:00:00新能源車:海外市場銷量穩步增長,美國利好政策有望刺激需求海外市場整體增速放緩,特斯拉優勢明顯22年H1海外新能源車銷量穩步增長.

1900/1/1 0:00:00上市公司一心投機取巧和不務正業,最終都將玩火自焚。 文丨BT財經慶秋 炒幣一年虧了3億元! 這位大出血的苦主,居然是靠美圖秀秀發家的港股上市企業美圖公司.

1900/1/1 0:00:00文/JonathanPonciano 事件概要 美國財政部周一制裁了一家與朝鮮政府支持的黑客組織有關聯的加密貨幣公司,理由是該公司涉嫌為惡意洗錢提供便利.

1900/1/1 0:00:00