BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD+2.42%

SOL/HKD+2.42% XRP/HKD-0.33%

XRP/HKD-0.33%

在美元本位制度下,何謂避險貨幣,具備怎樣的條件才能成為避險貨幣,日元具備了哪些條件使之成為避險貨幣,不同幣種的避險貨幣具有怎樣的特點,尤其是日元作為避險貨幣具有哪些特點?

日元成為世界經濟的避風港具有怎樣的機制,日元發揮避險作用對日本金融經濟會產生哪些影響。

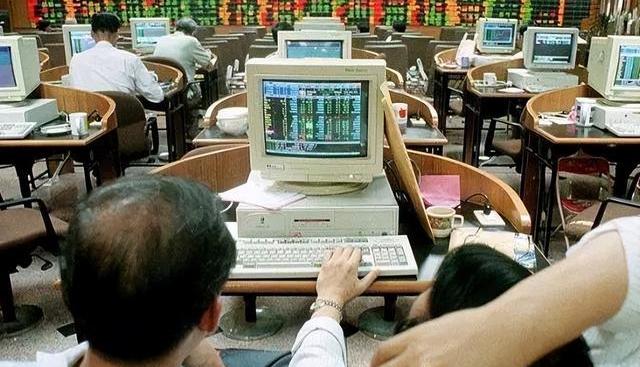

在對外匯市場上各主要貨幣的研究中,有學者發現日元在國際外匯市場上表現不俗,尤其是2008年美國金融危機之后,日元彰顯了避險貨幣的特點。即風險厭惡者利用國際外匯市場上的金融產品,進行避險與套利的交易行為是一種常態。日元具有不同于美元、瑞士法郎的避險特點。

避險貨幣的定義

避險貨幣的概念由來已久,一般認為,風險事件發生時,被人們爭相持有、且價值穩定的貨幣就是避險貨幣。

在美元本位制度下,負面經濟事件與經濟危機、外交沖突與戰爭、激變和社會動蕩、自然災害等各種原因產生重大經濟風險之時,受到金融機構和社會公眾追捧的某種國際貨幣就是避險貨幣。

在風險期內,相對于其他國際貨幣或貨幣指數,避險貨幣不僅是安全貨幣、保值貨幣,更是通過對其他貨幣的升值,體現其避險貨幣的特征。避險行為是賣出風險貨幣資產、買入安全性高的貨幣資產的行為,跨市場、跨境的組合交易方式成功地表達了某種國際貨幣的避險屬性。

因此,只有成為國際貨幣的主權貨幣才可能是避險貨幣。長期以來,黃金是最為重要的避險資產。動蕩、戰爭爆發、經濟危機以及惡性通貨膨脹等因素導致社會公眾情緒緊張、避險情緒上升之時,人們會設法用持有的紙幣兌換成黃金,試圖通過持有黃金來避險。

雖然,牙買加協議中有黃金非貨幣化條款,但黃金的貨幣屬性依然存在,黃金在一些西方發達國家的國際儲備中具有無可替代的重要地位。

黃金儲備占國際儲備的比重最高的國家是美國,高達77.3%,其次是,德國72.9%、意大利69.2%、法國62.1%、葡萄牙68.1%、歐洲中央銀行29.2%,國際貨幣基金組織保有2814噸黃金,保有量僅次于美國和德國,排列在第三位。

IOST日本節點合伙人Platinum Egg發行日元穩定幣JPYA:據官方消息,IOST日本節點合伙人Platinum Egg于近日宣布發行基于IRC20通證機制的日元穩定幣JPYA (JPY Ascension coin),該通證與日元以1:1比例兌換,用于支付預付款,支持使用日元、BTC、ETH和IOST進行購買。

Platinum Egg成立于2002年,公司創建初期主營業務為游戲開發。Platinum Egg于2017年開始提供區塊鏈開發等相關業務,2021年起開始運營NFT市場TokenLink。[2021/5/19 22:18:24]

當然,黃金貨幣屬性的存在,并不意味著黃金具有貨幣的所有職能,因此,信用貨幣時代討論避險貨幣時,很多學者并未把黃金納入其中。

布雷頓森林貨幣體系崩潰之后,國際本位貨幣從原來的“黃金—美元本位制”蛻變為“美元本位制”,即國際本位貨幣已經從原有的“國際混合本位制”轉化為“國際信用本位制”,美元等信用貨幣構成國際貨幣體系的主體。

雖然,黃金依然可以在一定條件下扮演避險資產的角色,但美元、瑞士法郎和日元是國際信用貨幣體系中最為重要的避險貨幣。因此,在美元本位制下,對避險貨幣可以做如下定義:在發生世界經濟系統性風險以及局部地區風險之時,被作為國際資產組合最重要組成部分的貨幣資產就是避險貨幣。

這一避險貨幣的定義具有如下含義:首先,避險貨幣是價值穩定的主權貨幣。

避險貨幣是信用貨幣,也是主權貨幣,雖然,避險貨幣的避險能力受到貨幣發行國的貨幣供應、利率、通貨膨脹率、經濟增長率、就業水平、國際收支等各項經濟指標直接或間接的影響,避險貨幣在發揮避險作用過程中可能會有復雜多變的表現,但是,貨幣發行國具有穩定本國貨幣價值的能力。

其次,避險貨幣是國際貨幣。因為規避的是世界經濟和地區的系統性風險,投資經理做的組合是國際資產組合,國際貨幣可以自由地進行國際交易、可以跨境自由流動,非國際貨幣一般無法進行國際交易,因此,只有國際貨幣、國際本位貨幣才可能是避險貨幣。

再次,避險貨幣是遠離風險事件的貨幣。在風險事件發生后,國際資產投資組合發生怎樣的變化,取決于風險事件的性質及涉險范圍,投資經理對投資組合的調整是對風險預期的結果,拋售涉險地區的貨幣,買入遠離風險事件國家的貨幣成為市場主流的行為。

動態 | BitFlyer:由BCH硬叉產生的BSV將轉換為日元發放:據Crypto.Watch消息,12月4日,加密貨幣交易所BitFlyer宣布,由Bitcoin Cash(BCH)硬叉產生的Bitcoin SV(BSV)將轉換為日元發放。將參考截至2018年11月16日進行硬分叉的BCH保有額,根據減去各種費用后計算出的補助金額來發放日元。計劃在2019年12月末和2020年3月分兩次舉行。[2019/12/4]

例如,1997年亞洲金融危機,市場大肆拋售泰銖、林吉特、印尼盾和日元等危機國家的貨幣,買入美元;反之,2008年美國金融危機,美元被市場拋售,日元受到市場追捧。

前者,美元是避險貨幣,日元被市場拋售;后者,日元是避險貨幣,美元被市場拋售,這兩起金融危機說明,避險貨幣是遠離風險的貨幣,避險貨幣并非始終是避險貨幣,能否避險,取決于風險事件的性質與涉險范圍。還有,避險貨幣匯率上升是必然現象。

避險貨幣在受到追捧之時,最直接的表現是避險貨幣需求增加,匯率上升,但由于外匯市場海量的交易量、復雜的外匯交易方式和外匯類衍生品,不同類型的投資者以及貨幣當局的匯率政策等各項因素交織在一起,匯率常常表現為大幅度波動,反復震蕩等,毫無疑問,外匯機構投資者是避險貨幣的主要交易者,短期內需求的急劇增加必然導致匯率上升。

最后,避險貨幣具有規避系統性風險的功能。避險貨幣規避的是世界經濟的系統性風險和局部地區的系統性風險,當風險發生時,外匯投資經理買入避險貨幣,規避風險,風險事件結束,投資經理可能賣出避險貨幣。

買入避險貨幣過程中,匯率上升,賣出避險貨幣過程中,匯率下跌。避險貨幣發揮規避系統性風險的時間長短不一,短期的可能只有幾天,長期的可能達數年之久,歷史經驗表明,風險事件本身決定避險的時間長度。

美國2001年“911”事件以極大的沖擊力沖撞國際金融市場,但幾天后,市場恢復平靜。而2008年以雷曼兄弟破產為沖擊事件的美國金融危機,進而發展為世界金融危機,作為避險貨幣的日元,對美元的上漲持續了約四年時間。

動態 | 日本加密貨幣交易所BTCBOX為改善業務增資2億日元:據Crypto Watch消息,日本加密貨幣交易所BTCBOX 5月28日宣布了增資情況。BTCBOX已于5月23日收到了TTXHoldings公司增資2億日元(約1265萬元人民幣)。增資后資本金為5.7014億日元(約3607萬元人民幣)。該交易所于2018年6月22日受到日本金融廳的業務改善令,現在仍在進行經營管理與業務管理相關的整頓。[2019/5/29]

1997年的亞洲金融危機、2008年的世界金融危機持續時間長達數年,因風險事件沖擊,避險貨幣持續上升、并盤踞高位,然而,隨著風險事件的逐步化解,避險貨幣也隨之逐步回落,回到其相對均衡的水平。

因此,避險貨幣只是在風險事件沖擊時,充當避風港的作用,其內在價值并沒有發生根本性的變化。當然,如果發生社會動亂、政變、政權更替、戰爭、經濟危機等導致貨幣制度崩潰等風險事件,此時,發揮避險作用的貨幣則具有更為長期的避風港性質。

簡言之,在美元本位制條件下,避險貨幣的特點有五:避險貨幣是價值相對穩定的主權貨幣、信用貨幣;避險貨幣是國際貨幣,甚至是國際本位幣;避險貨幣發揮作用過程中,可以識別的現象是避險貨幣匯率的上升,風險事件沖擊時,匯率上升,風險事件結束,匯率有可能回到原有水平;

美元、瑞士法郎和日元何時發揮避險貨幣作用,取決于風險事件性質及涉及范圍,并非同時發揮作用;避險貨幣規避的是世界經濟或個別地區的系統性風險,避險時間長短,取決于風險事件的危害程度。

成為避險貨幣的必要條件

美元本位制下一個主權貨幣要成為避險貨幣是市場的選擇,只有國際貨幣、且價值穩定、并擁有較強流動性的主權貨幣才有可能成為避險貨幣。

但是,國際貨幣、價值穩定和流動性等三項只是必要條件,而不是充分條件,即使具備了必要條件的主權貨幣,也未必能夠成為避險貨幣。避險貨幣由主權貨幣充當,但成為避險貨幣的原因卻各不相同,所以,滿足必要條件是共性,滿足差異性條件是個性。

不同風險事件發生時,市場追捧的避險貨幣自然各不相同。

虛擬貨幣錢包APP開發公司 獲得1.5億日元融資:開發虛擬貨幣錢包APP“Ginco”的Ginco公司,從Global Brain企業運營的基金公司得到1.5億日元的融資。Ginco將在2月初上市以以太坊為基礎的iOS試用版,此后將逐步上市BTC、XRP等主要貨幣。[2018/1/31]

具有避險貨幣潛質的主權貨幣能否成為避險貨幣,一是看風險是否會對本國產生很大的負面影響,二是受市場情緒的支配,風險升溫時,外匯投資經理將調整投資貨幣組合,拋棄風險貨幣資產、購入避險貨幣資產,主力機構的率先行為充當市場領頭羊的作用,羊群效應導致避險貨幣受到追捧,短期內匯率快速上升。

首先,唯有國際貨幣才可能是避險貨幣。一個主權貨幣成為國際貨幣的內涵十分豐富:

貨幣已經是自由兌換貨幣,雖然,一個貨幣在成長為國際貨幣過程中的初級階段,可以暫時不是自由兌換貨幣,但成為國際貨幣的必要條件之一是自由兌換貨幣,只有自由兌換貨幣才可能是國際貨幣;

一種貨幣的國內普遍接受性外溢為國際上普遍的接受性是國際貨幣的特點之一,唯有國際貨幣才可能成為被廣泛交易的國際外匯貨幣,才可能是國際金融貨幣;

國際金融資產是國際貨幣的載體,而國際貨幣是國際金融資產的計價標準。其次,價值穩定是信用貨幣成為避險貨幣的條件之一。

美元本位制下的各國貨幣是信用貨幣,其發行的基礎是發行國的信用和法權,貨幣價值穩定不僅表現為國內購買力的穩定,也必然會通過匯率表現為該貨幣的長期堅挺。

貨幣價值穩定反映了貨幣發行國貨幣當局對貨幣政策宗旨的堅守,也反映了該國社會穩定、經濟穩定運行等基本面。最后,良好的流動性是成為避險貨幣的必要條件之一。所謂流動性是金融資產轉化為現金的能力。

該定義有兩層含義:轉化為現金的速度,在IT技術高度發達的今天,變現速度可以理解為以分和秒計算;因變現而本金不遭受損失是變現的要素之一,變現速度快,本金也不能損失,不能因為追求速度,而使本金遭受損失。

避險貨幣的運作是一種貨幣資產轉化為另一種貨幣資產,其流動性有雙層含義,一是避險貨幣資產轉化為現金的能力,即變現力強弱的問題,二是避險貨幣和其他幣種兌換的狀況,流動性表現為貨幣對之間的交易是否有足夠大的交易量。

火幣集團與日本SBI集團合作 提供幣幣交易/日元交易:近日,火幣集團董事長李林和日本SBI集團(原“軟銀投資集團”)董事長北尾吉孝簽署了合作協議,火幣集團和SBI集團將成立兩家交易所:SBI Virtual Currency和Huobi Japan,提供幣幣交易、日元交易。新交易所將于2018年1月上線。[2017/12/9]

所以,避險貨幣的流動性取決于豐富多樣的外匯業務和各種各樣的金融衍生品,以及龐大的交易規模,因此,有深度和廣度、自由化程度高的金融市場是避險貨幣流動性存在的重要的基礎條件之一。

世界三大避險貨幣的特色

瑞士法郎和美元是老牌的避險貨幣,日元則是較為年輕的避險貨幣,三大避險貨幣的成因不盡相同,面對風險也是各具特色。也許中立、強大和套利交易三個詞語可以分別形容三種避險貨幣的成因和特色。

1.瑞士法郎。

理論界和業界普遍認為,瑞士法郎成為避險貨幣的重要原因之一是瑞士中立國的地位。瑞士是當今世界上無可爭議的中立國,其中立國地位歷史悠久,兩次世界大戰都未卷入,成為戰爭的避風港。

瑞士雖為小國經濟,但經濟發達,人均GDP名列世界前茅,瑞士擁有先進的機械電子、金屬、醫藥化工和聞名遐邇的高檔手表制造等實體經濟,瑞士的銀行業和保險業也是支柱產業,尤其是私人銀行享譽全球。

瑞士經濟持續發展、物價穩定、國際收支良好,沒有對外負債。蘇黎世是重要的國際金融中心,在外匯交易、黃金交易以及國際清算等方面具有重要的國際地位。

瑞士中央銀行的獨立地位載入憲法,價格穩定和經濟繁榮是瑞士央行的貨幣政策目標,瑞士金融體系的安全性和嚴格的銀行保密制度,尤其是中立國地位使瑞士可以置身于世界和戰爭的漩渦之外,從而使瑞士的銀行和貨幣成為國際投資者規避風險的良好港灣。

近年來,雖然,嚴格的銀行保密制度頻頻受到一些國家的詬病,但瑞士的私人銀行依然受到全球投資者的關注,瑞士銀行是世界矚目的第二大私人財富管理機構。瑞士不僅在第二次世界大戰之前及戰爭期間是全球重要的金融財富的避風港,戰后,瑞士法郎同樣成為國際投資者追捧的避險貨幣。

戰前,歐洲有些國家習慣把黃金等財產委托瑞士央行保管,錢存入瑞士的銀行,戰后,把錢存入瑞士的銀行依然是很多富豪的避險行為。

上世紀70年代初,布雷頓森林貨幣體系逐步崩潰,1971年5月瑞士法郎對美元升值7.07%,此后,根據1971年12月的史密森協定,美元對包括瑞士法郎在內的主要西方國家的貨幣平均貶值10%,1973年1月瑞士央行放棄對瑞士法郎匯率的干預,采用浮動匯率制。

在此后的世界經濟等風險事件中,瑞士法郎都在一定程度上發揮了避險貨幣的作用。1986年4月切爾諾貝利核泄漏事故爆發、1987年的“黑色星期一”、1995年巴林銀行倒閉、1997年亞洲金融危機等風險事件中都把瑞士法郎推到新的高度,2008年美國金融危機,瑞士法郎對美元持續攀升的堅挺表現也說明瑞士法郎發揮了避險貨幣的作用。

中立國瑞士是金融資產的避風港,瑞士法郎是避險貨幣,如果瑞士不是中立國,很難想象瑞士是金融財富的避風港,瑞士法郎會成為避險貨幣。

2.美元。

強大的美國是美元成為避險貨幣的原因。

第二次世界大戰,美國一舉成為世界、軍事、經濟和科技等各主要領域的強國,美國是主要西方國家中唯一沒有被二戰戰火燒到本土的國家,由于美國在二戰中所表現出的強大的軍事、和經濟實力,戰爭期間美元就是公認的硬通貨,與黃金地位并駕齊驅,被稱之為“美金”,盡管美國實行的是有管理的金塊本位制度,持有美元并不能輕易地兌換成黃金。

二戰結束前夕的1944年7月,在美國新罕布什爾州布雷頓森林小鎮上匯集了44個國家的財長和央行長,商討戰后建立怎樣的國際貨幣體系,著名經濟學家凱恩斯作為英國財政部的代表,提出的所謂“凱恩斯計劃”,不敵美國財政部官員懷特提出的“懷特計劃”。

最終采用了“黃金—美元”本位制,建立了美元釘住黃金、其他國家貨幣釘住美元的所謂“兩掛鉤一固定”為主要特點的布雷頓森林貨幣體系,實現了美國用美元取代英鎊霸主地位的夢想。

二戰結束初期的“美元荒”充分反映了美元是國際貨幣體系的霸主。上世紀70年代初,布雷頓森林貨幣體系崩潰,“美元泛濫”導致美元對黃金及西方主要貨幣的大幅度貶值,“黃金—美元本位制”蛻變為“美元本位制”。

美國擺脫了兌換黃金的義務,其他國家無須維持本幣和美元的固定匯率。國際貨幣體系的重大變化,促進了德國馬克和日元對美元地位的蠶食,但并未從根本上動搖美元國際本位幣的地位,國際貨幣基金組織設想的用特別提款權替代美元的目標也遠遠沒有達到。

上世紀70年代到90年代中期,美元經歷了漫長的對德國馬克、日元等主要貨幣的貶值與調整過程。但是,在1997年亞洲金融危機中,美元充分展現了其作為避險貨幣的作用。

目前,美國還是世界最大的經濟體,2018年GDP高達205130億美元,美國擁有世界規模最大的股票市場和債券市場,2018年紐交所與納斯達克美國市場股票市值達到377120億美元,2018年債券存量達到421475億美元。

美元是最主要的國際儲備貨幣,占比高達60%多,美元還是最主要的國際清算貨幣,在SWIFT支付系統中占比高達40%,美元是最重要的外匯交易貨幣,根據國際清算銀行2019年的報告,美元在全球場外外匯交易中占比達88.3%,在所有貨幣對交易中,美元貨幣對占比88.4%,非美元貨幣對僅占11.6%。

強大的美國經濟為美元作為避險貨幣提供了有力的支撐,龐大的有深度和廣度的金融市場為美元作為避險貨幣提供了豐富的金融產品和各種類型的業務;海量的交易量為美元資產交易提供了極強的流動性;國際外匯市場主力的地位,說明美元發揮避險貨幣作用是其交易的極大便利性。

3.日元。

日元作為避險貨幣被關注大約是在2010年前后,但日元發揮避險貨幣的作用可以追溯到20世紀90年代中期。如果說瑞士法郎是因為中立國,美元是因為世界經濟強國而獲得避險貨幣的稱號,日元則是以套利交易的方式獲得了避險貨幣的美譽。

大多數人認為,套利交易是日元成為避險貨幣的重要原因,低利率是日元成為套利貨幣的對象;日本國內物價水平長期穩定給套利者信心;“搬資回朝”也是日元避險貨幣的奇特現象。

雖然,研究避險貨幣日元的文獻并不多,但大都能從不同角度證明了日元存在避險貨幣的作用,日元是國際貨幣,日元在國內和國際金融市場上都可以自由交易。日本擁有高度發達的現代金融市場,金融業務和產品豐富,市場流動性強,以單個國家排名,日本擁有僅次于美國的資本市場。

日元還是重要的國際外匯交易貨幣,外匯交易貨幣和避險貨幣兩者之間具有相互實現、互為因果的關系。

日本長期實行低利率、甚至零利率,低廉的日元成為良好的套利交易的對象。日本的物價長期穩定、國際收支良好,使日元圍繞均衡匯率水平上下波動,而不至于出現崩盤式的下跌,尤其是1971年以來,除了1998年出現大幅度下跌之外,日元總體是上升走勢和平衡走勢,國際投資者對日元經常充滿信心。

毫無疑問,日元發揮避險貨幣作用的特色與瑞士法郎和美元存在著明顯的差異。

收單平臺對接數字人民幣運營機構,為商戶提供數字人民幣收款功能,滿足商戶使用對公錢包或個人錢包完成收款。目前幾大運營機構均可提供數幣接入服務,本文以工商銀行為例展開描述.

1900/1/1 0:00:00參與打新,并非只有Coinlist才有可觀收益 1.COSOSWAP 網址:https://www.coso.finance介紹:COSOSWAP是全網首個支持無損Launchpad的聚合交易D.

1900/1/1 0:00:00就算是不關心流行趨勢的小伙伴,從去年以來應該也沒少被元宇宙、虛擬世界、nft這些高頻詞所刷屏,尤其這才剛剛年頭,NFT就已經成為了今年表圈最重要的“議題”之一.

1900/1/1 0:00:00本文轉自; 7月25日,廣西壯族自治區廳召開線上新聞發布會,通報夏季治安打擊整治“百日行動”情況,并發布了典型案例,其中,來賓破獲一起涉案金額達2.3億多元的虛擬貨幣網絡傳銷案.

1900/1/1 0:00:00近期最熱門的概念元宇宙、web3充斥于各大媒體平臺,今天就給大家抽絲剝繭,以最通俗的方式講一下這這些新概念的關聯.

1900/1/1 0:00:00菲律賓第17任當選總統小費迪南德·馬科斯將于6月30日就職。作為備受爭議的前總統馬科斯之子,在正式入主馬拉卡南宮總統府之前,小馬科斯近期圍繞多個議題密集布局。 小費迪南德·馬科斯.

1900/1/1 0:00:00