BTC/HKD+3.73%

BTC/HKD+3.73% ETH/HKD+3.43%

ETH/HKD+3.43% LTC/HKD+5.5%

LTC/HKD+5.5% ADA/HKD+5.27%

ADA/HKD+5.27% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD+3.42%

XRP/HKD+3.42%1.智能座艙快速發展,感知、交互成為重點

1.1.汽車智能化風起,座艙有望快速發展

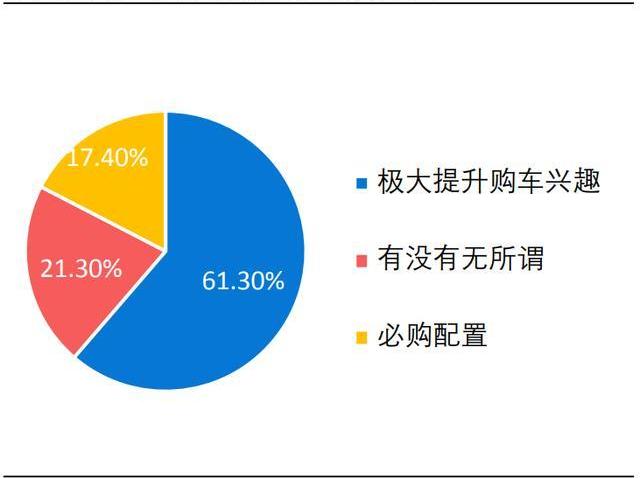

汽車產品定位漸變,智能化有望加速。汽車行業發展驅動力目前正從供給端產品驅動轉向消費者需求驅動。消費者對汽車的定義將從“出行工具”向“第三空間”演變,車輛需要更加主動了解客戶需求,汽車智能化浪潮大勢所趨。從智能化發展路線來看,智能座艙及智能駕駛是兩大主要的演進方向。

1.2.座艙智能化演變:顯示、交互是重點

座艙歷經機械、電子化,向第三生活空間演變。汽車座艙歷經機械化及電子化階段,傳統座艙系統以簡單硬件為主,儀表、音響、電動座椅等車身電子共同組成了傳統汽車座艙的硬件系統。而對于智能座艙而言,隨著功能的提升,其硬件系統構成將會更加復雜。

智能座艙是汽車邁向智能化和網聯化路徑中關鍵的人機接口,未來將成為滿足用戶個性化需求的高級駕駛體驗的智能移動空間。智能座艙是車載信息娛樂系統、流媒體后視鏡、視覺感知系統、語音交互系統、智能座椅以及后排顯示屏等電子設備組成的一套完整系統。它是對傳統座艙全方位的升級,在硬件方面,將傳統機械式儀表升級為數字液晶儀表,為駕駛信息提供極富科技感的畫面展示;增加了流媒體后視鏡、HUD及后排顯示屏,為消費者提供完善的導航信息、周圍環境信息以及娛樂信息。同時進一步將語音識別、人臉識別、觸摸控制、手勢識別、虹膜識別等人機交互技術融入其中。

1.2.1.車載信息娛樂系統

車載信息娛樂系統是將汽車座艙內外環境信息進行收集和處理,并利用通信、顯示、音頻處理等模塊實現無線通信、導航、信息呈現、多媒體等功能的綜合性產品,是汽車座艙功能差異化的重要體現。在《車載信息娛樂系統框架介紹及發展概述》中,車輛信息娛樂系統主要由三大模塊組成,即娛樂系統主機、T-Box模塊以及駕駛員信息儀表。后文將分別對這三大模塊的硬件構成及未來發展進行闡述。

1、娛樂系統主機是車載信息娛樂系統的核心模塊。主要硬件包括主控SoC、電源管理芯片、音頻管理芯片、存儲器以及MCU等。

主控SoC是整個系統的運算中心。主控SoC包括信息處理、顯示、音頻轉換等核心功能塊,承擔了系統的主要運算任務,是整個系統中復雜程度、價值量最高的部分。

搭載嵌入式程序的MCU主要功能是實現CAN通信與系統狀態監測,尤其是在車輛剛啟動時,MCU負責與整車快速建立通信并反饋狀態信息到CAN總線。

PMIC模塊負責電源檢測與管理,根據整車狀態對供電進行管理及分配。同時,PMIC亦須抑制極端情形下供電電流及電壓的波動,保障元件的穩定性。

在音頻模塊中,數字音頻處理器用于對音頻信號進行修飾,實現音效增強,提升乘客聽覺體驗。

汽車座艙智能化發展,娛樂系統主機的構成亦將愈加復雜,相關硬件功能多樣化及算力將持續提升。

1.2.2.流媒體后視鏡

流媒體后視鏡可有效減少視覺盲區。流媒體后視鏡主要利用車輛上的左、右、后攝像頭,在后視鏡上顯示車輛側、后方的景象,采用影像的手段替代傳統的物理反光鏡。相比于物理反光鏡,其優點主要體現在三方面:一是視野角度要大于物理后視鏡;二是視線不受后排乘客影響;三是可有效減少車后方的盲區,極大提升駕駛安全性。通常來看,流媒體后視鏡的硬件組成主要包括主控制器、電源模塊、顯示屏、感光傳感器等。

1.2.3.視覺感知/語音交互系統

視覺和語音識別未來有望快速發展。根據億歐智庫稱,人車交互目前主要包括物理操控、語音交互、觸摸控制、生物識別、視覺交互、手勢交互等六大形式。在以上六種交互方式中,物理操控和觸摸控制屬于較為傳統的交互方式,視覺及聽覺智能化所帶來的視覺、語音、生物識別和手勢屬于新興的交互方式,未來將在座艙智能化的時代快速發展和滲透。

攝像頭是視覺感知技術的核心部件。視覺感知主要是利用攝像頭來獲取圖像等信息,,進而檢測汽車在駕駛過程中的車輛、行人以及交通標識等信息以及座艙內駕駛人和乘員的生物信息。

車載語音交互核心傳感部件是麥克風。車載語音交互是指駕駛員發出語音信息后,提取其中的指令并調用相應的應用服務,核心傳感部件是麥克風。

視覺、語音識別需要強大的算法、算力支持。在智能座艙中,計算機視覺、聽覺需使用深度學習等技術、結合高算力的AI芯片,才能及時、高效地處理圖像及音頻信息,提升轉化效率及用戶體驗。因此,若想使智能座艙實現高精度的視覺感知以及語音交互,在硬件和軟件層面均需要進一步的升級。

2.芯片:百億美金大市場,芯片產業最為受益

2021年全球智能座艙市場超400億美金,國內市場領跑全球。根據IHS預測,2021年全球智能座艙市場空間超過400億美金,2030年市場規模將達到681億美金。國內來看,智能座艙市場增速領先全球,2030年智能座艙規模全球占比將從2021年20%左右上升至37%,市場規模將達到1600億人民幣。

隨著中國智能座艙市場的快速發展,國內芯片供應鏈廠商將充分受益于行業高增長及本土化浪潮,未來有望加速成長。

2.1.芯片是核心智能硬件,國內設計企業遇良機

芯片是智能座艙的核心硬件,或顯著受益于智能座艙的發展。智能座艙核心技術框架主要有四,即硬件層、軟件層、支撐層、服務層。其中硬件層包含傳感器、內存、運算、通訊、模擬、存儲芯片等基本硬件設備。隨著智能座艙滲透率提升,市場空間被打開,芯片作為核心硬件有可能迎來量價齊升。

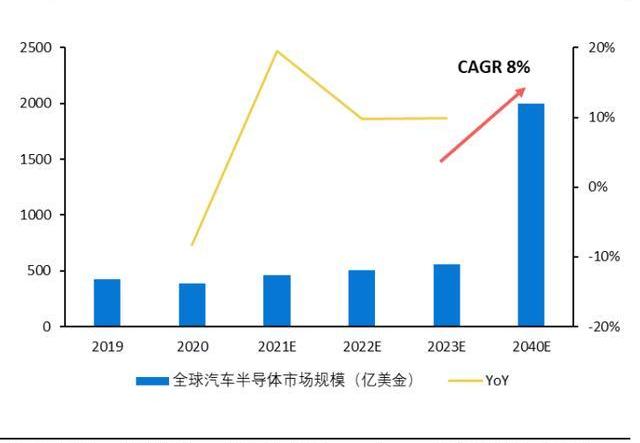

2019年全球汽車半導體市場空間超400億美金,智能座艙信息娛樂系統價值量高。預計到2040年,全球半導體市場規模有望從2019年的420億美金提升至2000億美金,CAGR約為8%。在汽車電動化、智能化背景下,全球汽車半導體市場持續增長。其中,車載信息娛樂系統在汽車半導體中的價值量最高,2020年車載信息娛樂系統中半導體市場規模為超過110億美金。

汽車智能化趨勢下,汽車半導體中邏輯、存儲及光學芯片占比提升。隨著座艙智能化不斷推進,作為智能座艙“觸覺”和“大腦”的汽車光學、邏輯以及存儲芯片市場增速有望引領汽車半導體行業,未來在汽車半導體中結構占比獲顯著提升。汽車半導體中邏輯芯片結構占比有望從2019年的12%上升至2025年的15%,存儲芯片結構占比有望從2019年的8%上升至2025年的12%,光學半導體有望在2025年占比上升至10%以上,相關產業鏈有望迎來爆發。

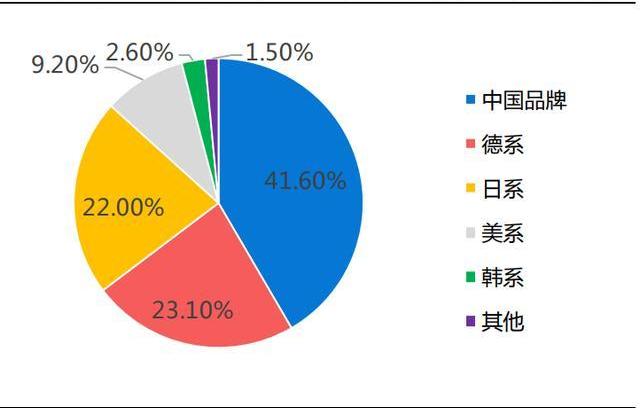

智能化浪潮下,汽車芯片供應鏈或將重構,核心原因有二:一是隨著國產汽車企業的崛起以及座艙智能化演變,軟硬件解耦趨勢明顯,原有Tier1格局有望被打破,國內座艙Tier1市場份額或顯著提升并可能改變芯片供給格局;二是汽車芯片供應鏈本身可能會從傳統垂直化格局向網絡化轉變。隨著汽車功能復雜度提升,簡單的系統集成方式已難以滿足智能汽車時代的需求。未來車企或開始重視對硬件系統和供應鏈的定義能力,對核心芯片或采取水平化管理策略,加強把控,最終可能會帶來芯片供應鏈格局的加速演變。

國內芯片廠商憑借本土及配套優勢,有望實現份額提升。國內汽車芯片企業主要競爭優勢有三:一是具有良好的配套能力,可與國內車企、Tier1共同開發生態系統,打造生態優勢;二是從供應鏈安全角度出發,核心國產化訴求在不斷提升。國內車企及Tier1從長期供應鏈的安全角度出發,有望率先擁抱國產芯片,防止斷供風險;三是國內芯片往往性價比更高。面對三電尤其是電池帶來的高硬件成本以及行業內部激烈的價格競爭,國內車企或將選擇性價比更高且技術相對成熟的國產芯片以降低硬件成本。基于以上原因,我們認為未來國產汽車芯片公司或有望大量進入到廠商供應鏈,實現批量出貨。

汽車共享公司ELOOP通過Peaq區塊鏈將其服務代幣化:金色財經報道,汽車共享服務公司 ELOOP 和 Peaq(物聯網經濟的 Web3 網絡)宣布 100 輛特斯拉已通過 Peak 網絡進行代幣化。ELOOP 已為其 200 多輛車隊中的近一半配備了基于區塊鏈的自我主權 ID,用于標記化目的。 區塊鏈集成允許用戶擁有一部分車隊并分享汽車從日常共享運營中產生的收入。[2023/6/27 22:03:50]

獲得先發優勢的國內芯片企業有望長期受益。綜上,隨著國內汽車企業滲透率不斷提升以及國內IC設計、制造能力的不斷成熟,未來國產芯片在智能座艙領域的滲透率將快速提升。同時由于車規驗證壁壘高筑,行業先發優勢顯著放大,率先打入車規級供應鏈且產品可擴展能力強的國內企業未來競爭優勢有望延續,獲得長期成長的機遇。

2.2.運算類:算力需求穩釋放,芯片格局有望重構

2.2.1.算力需求持續提升,市場空間快速增長

2.2.1.1.算力需求持續增長,從分離向融合發展

復盤歷史,座艙的芯片算力需求因功能化提升而不斷增長。座艙功能復雜程度與主控芯片的算力相關性高。根據佐思汽研稱,在汽車座艙電子化發展的階段,座艙產品往往搭載無屏幕車載信息娛樂系統,通常僅有收音機及播放功能。這種車型的芯片選擇通常是包含專門處理Radio和Audio數據DSP的NXPTEF6638系列。進入2010年以后,在座艙智能化的萌芽階段,車載中控屏開始快速滲透,在當時算力較高且具備藍牙、WiFi、多媒體播放、顯示功能的SoC芯片如NXPI.MX6/8系列的出貨量快速提升。

座艙智能化浪潮下,算力需求不斷釋放,座艙芯片復雜度顯著提升。

短期來看,座艙內將由多SoC芯片組成,分別負責不同模塊的運算任務。智能座艙作為人車交互的直接觸點,功能將進一步進化。隨著流媒體后視鏡、HUD功能的滲透以及顯示分辨率的提升,將對芯片的算力提出更高要求,促進運算類芯片從簡單的MCU向更高算力的SoC演變。故短期來看,智能座艙將可能搭載多個SoC芯片,分別被用來負責不同功能模塊的運算任務。

長期來看,E/E架構從分布向集中演變,最終座艙內將形成單SoC方案。隨E/E架構從分布式向集中式演變,固有的汽車硬件搭配方式被打破。主要體現在ECU的數量將顯著降低,DCU將成為各功能模塊的控制中心,形成域集中式架構。故在座艙域中,未來座艙DCU中的SoC芯片將負責HUD、流媒體及中控多媒體等所有模塊的運算,即最終將形成單SoC的方案。

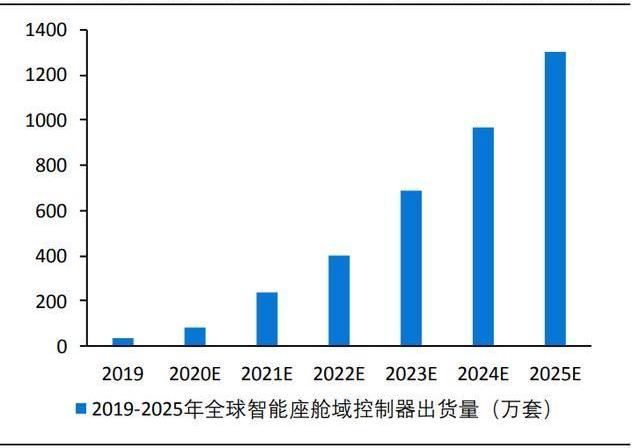

軟件安全性有望提升,座艙DCU將快速滲透。座艙域控制器往往在操作系統上通過加載新虛擬機來實現對多個系統的控制。過去由于大量虛擬機的增加會顯著提升系統出錯概率、降低行車安全性,所以很長時間內座艙域控制器滲透率仍較低。但是,目前隨著軟件不斷成熟及新ARM架構的應用,軟件安全性有望顯著提高,座艙域控制器將開始快速滲透。根據前瞻產業研究院和ICVTank稱,2020年全球智能座艙域控制器出貨量僅為80萬套,而2025年這一出貨量有望超過1200萬套,滲透顯著加速。

在座艙計算平臺完成整合后,智能感知將帶來專業化算力需求。隨著座艙計算平臺實現整合后,對智能感知功能需求將不斷提升。為了能夠增加深度學習效率,包括GPU、FPGA、ASIC乃至類腦芯片的AI芯片將成為座艙感知的主要運算單元。考慮到目前主控SoC的算力問題,我們預計目前智能座艙更可能采用單顆高性能的AI感知芯片作為協處理器,實現座艙內的視覺感知及語音識別。

綜上所述,未來座艙計算/控制體系將由MCU、主控SoC、AI感知模塊三部分組成。MCU作為功能型芯片,負責對各功能模塊的控制。主控SoC作為應用處理器/域控制器,用于車載信息娛樂、流媒體等系統的運算,算力將逐步向手機SoC靠攏。此外,AI感知模塊作為協處理器,主要被用于視覺及語音交互,其算力需求增速將超主控SoC。更長期來看,隨著高算力SoC芯片的發展,主控SoC與AI芯片將繼續融合。

2.2.1.2.先進芯片加速滲透,打開全球市場空間

造車新勢力劍指增值服務,算力競賽或將開啟。2020年蔚來公布整車BOM成本并承諾硬件綜合凈利率不高于1%,以及特斯拉整車價格的不斷下探,造車新勢力的崛起或改變整個汽車行業的盈利模式,未來對車載軟件及服務的重視程度將進一步提升。而作為車內軟件及服務的重要支撐,高算力的智能座艙芯片將加速滲透。

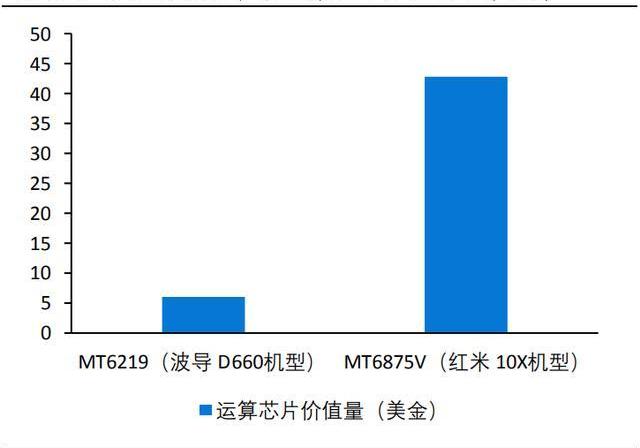

復盤手機芯片發展,算力提升拉動處理器價值量。手機在15年里歷經從功能化到智能化的轉變,在這一階段運算芯片價值量顯著提升。我們通過對比銷售價均在1000元左右的紅米10X和波導D660BOM成本發現,運算芯片的價值量從6美金左右上升至43美金。此外,運算芯片在手機BOM總成本的占比亦從7%左右上升至20%以上。因此,對標手機的智能化發展,我們認為汽車座艙SoC的價值量在未來亦將顯著提升。

座艙SoC價值量提升已初見端倪。通過對蔚來HYCAN007BOM表進行分析,我們發現搭載高算力SoC的數字座艙域控制器成本為4939元人民幣,僅占總成本的2%左右,未來提升空間較大。根據國際電子商情稱,高通2016年發布的第二代座艙芯片820A價值量約為40美金,而新發布的8155高端芯片價值量已超過200美金,價值量提升趨勢已經初見端倪。

價值量快速增長趨勢下,2025年座艙和自動駕駛SoC市場空間合計將超80美金。隨域控制器的快速融合、滲透,座艙SoC市場空間將快速提升。根據搜狐汽車研究室和IHS稱,2025年座艙和自動駕駛SoC市場規模合計將超過80億美金。

2.2.2.全球市場群雄爭鹿,國內廠商實現突破

2.2.2.1.格局變化持續,消費電子廠商搶占優勢

智能座艙時代,芯片供給格局加速演變。2015年以前,車載信息娛樂系統的運算和控制類芯片主要以MCU及低算力SoC為主,供應商主要包括瑞薩、NXP、TI等。2015年以后,受益于座艙算力需求的持續提升,原消費級芯片廠商如高通、NVIDIA、三星、Intel等開始進入到智能座艙供應鏈中,供給格局已然發生巨大變化。

從當前供給結構來看,目前傳統廠商座艙芯片主要覆蓋中端及低端市場,高通、三星等消費電子廠商憑借性能及迭代優勢在中高端芯片市場快速發展,市場份額有望持續提升。

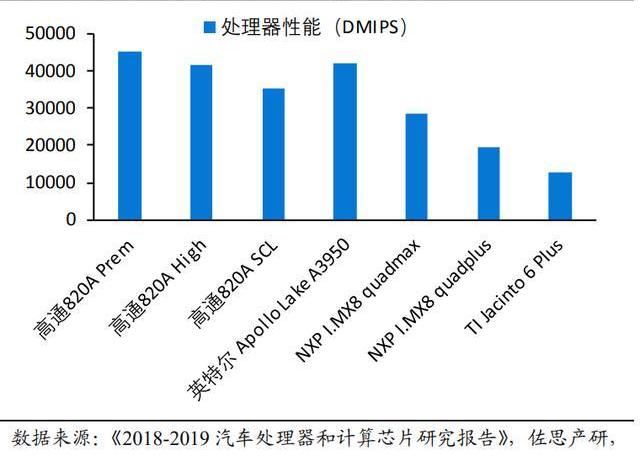

對中、低端座艙SoC而言,NXP等傳統車規廠商份額較高。根據佐思NXPI.MX6芯片在中低端座艙SoC中占比較高,主要客戶包括日產、豐田、福特等中低端車型。

對中高端座艙SoC而言,消費電子廠商如高通、英特爾、英偉達、三星份額持續增長。傳統汽車芯片供應商如NXP等出于對研發成本的考量,制程、算力升級積極性較差。以高通、三星為代表的消費電子廠商可以依靠下游出貨量較大的手機等產品來分攤高昂的研發成本,在制程升級方面具備更高積極性以及在開發高算力產品方面具有顯著的技術優勢,因此在中高端座艙SoC份額提升較快。

NFT汽車游戲CryptoMotors與Animoca Brands、REVV達成合作:NFT汽車游戲CryptoMotors宣布,與區塊鏈游戲和NFT開發商Animoca Brands以及REVV達成合作。得益于這一合作關系,收藏者將能夠在7月29日使用REVV購買新的第一代霓虹跑車。7月29日將根據當天的ETH價格確定每臺跑車的價格,將以REVV定價。[2021/7/21 1:06:37]

高通芯片綜合性能領先市場。高通的座艙SoC芯片融合了GPU、CPU、AI等模塊和全面的網聯能力,在智能化發展之初獲先發優勢,目前已成功供貨國內新勢力如領克、理想和小鵬等,并打入到大眾、本田、路虎等海外客戶供應鏈。在其推出的第四代座艙平臺SoC中,采用了目前最為先進的5nm制程,算力繼續升級的同時亦提升了可支持的顯示屏及攝像頭數量,未來領先優勢有望持續。

英偉達在AI領域具備技術優勢。基于GPU的AI能力是英偉達一直以來的優勢所在。但由于英偉達發展方向聚焦自動駕駛芯片,在智能座艙SoC領域份額較低,主要供貨奔馳及蔚來。

英特爾SoC芯片滲透率穩健增長。雖然在性能方面稍遜其他消費電子廠商但憑借服務優勢以及供應鏈穩定性,目前已成功進入克萊斯勒、GMC、WEY、哈弗、奇瑞等車型中,滲透率近年來呈現穩健增長的趨勢。

2.2.2.2.認證逐步突破,國內芯片廠商迎來良機

國內芯片廠商已有部分座艙SoC產品通過車規級認證,實現從0到1。在軟件和服務定義汽車的背景下,芯片成為汽車廠商重要競爭力依托,尤其是與對用戶駕駛、乘坐體驗影響顯著的智能座艙芯片。因此,座艙芯片的算力、軟件配套開發效率及運行穩定性等將成為車企及Tier1最為關注的因素。歷經多年發展,國內汽車座艙芯片廠商如全志科技、瑞芯微、杰發科技等憑借本土化優勢及技術上的不斷突破,部分芯片產品已經實現從0到1。

杰發科技歷經多年發展,技術、客戶持續突破。公司自2013年成立后,聚焦汽車電子芯片,包括座艙IVISoC、功率芯片、MCU、TPMS胎壓監測芯片等。截至2020年,座艙IVISoC芯片被行業主流Tier1前裝采用,累計出貨超過7000萬套。目前客戶群體主要包括通用、大眾、上汽、一汽、長安、吉利、東風、奇瑞等主機廠,以及德賽、華陽、航盛、北斗智聯、FCE、Visteon等Tier1。最新SoC芯片AC8015在2021年實現量產,可用于基于Hypervisor的智能座艙、IVI系統等座艙域產品,未來有望快速滲透。

全志科技前裝汽車應用市場出貨量超百萬,T系列車規認證順利通過。2014年開始,全志科技開始布局車規級芯片,目前已歷經長達7年的技術積累。根據公司投資者交流會,截至2020年底,公司相關車規級芯片產品在前裝汽車應用市場出貨量已超過百萬顆,T系列芯片已被上汽、一汽及長安等國內知名車企采用。目前,數字座艙平臺型處理器T7已通過車規認證,可實現雙屏異顯,支持8路高清攝像頭輸入,并滿足導航、360環視、ADAS、DMS等多項功能需求,能夠適配Android、Linux、QNX等多種車載操作系統。

瑞芯微逐步從消費電子端向汽車電子切入。歷經多年發展,公司已打造出以SoC芯片設計為特長的研發團隊。自2001年成立以來,公司相關產品已經成功應用于平板電腦、電子閱讀器、電子書等消費電子應用中,未來有望向汽車電子領域切入。目前,公司開發的汽車多媒體RK3358M芯片已經通過車規認證。從2020年開始,公司投入大量資源開發高性能8nm先進制程的RK3588芯片。2021年上半年,該芯片已完成設計工作并進行了流片,未來隨車規驗證的通過,有望被廣泛應用于高計算等級的智能座艙中。

品牌車企、座艙SoC設計企業及Tier1或形成鐵三角關系,助力國內SoC設計廠商份額提升。目前來看,隨著傳統垂直化供應鏈逐漸被打破,座艙SoC作為核心硬件之一,未來將得到車企的大力重視。設計企業、Tier1以及品牌車企三者未來有望形成鐵三角格局,新進入者有望迎接機遇,進入到核心車型供應鏈中。全志、杰發科技及瑞芯微等公司有望憑借座艙芯片行業規模的快速增長疊加國內廠商的本土化競爭優勢,在國內供應鏈中取得先機,獲得長期成長機遇。

2.3.存儲類:顯著受益智能化,存儲需求持續增長

座艙智能化是車載存儲增長的主要驅動力。車端存儲器主要應用于四個領域,包含車載信息娛樂系統、ADAS、車載通信系統、儀表板,其中有三大應用領域位于座艙域中,占存儲需求比例在80%以上。因此,智能座艙的發展將對車載存儲器的需求產生較為顯著的拉動作用。根據搜狐汽車研究室數據,全球汽車存儲IC市場規模有望從2020年的接近40億美金增長至2025年的83億美金。

2.3.1.算力升級打開車載DRAM市場空間

車端DRAM存儲器將顯著受益于座艙智能化帶來的算力需求提升,具體而言:

1)車載信息娛樂系統:

目前主流DRAM用量僅在1-2GB,隨著座艙液晶屏畫質、尺寸的升級以及后座多屏幕娛樂系統的快速滲透,對內存容量及數據讀取速度要求將顯著提升,DRAM容量將向4-64GB轉進,規格逐步向LPDDR4或更高的LPDDR5升級,目前特斯拉已采用LPDDR4。

2)車載通信系統:

目前主流方案為多芯片封裝解決方案,搭載LPDRAM。未來隨著V2X的必要性上升,存儲器頻寬將增加,規格由LPDDR2逐步導入LPDDR4/LPDDR5。

3)儀表板:

目前DRAM用量僅在2/4GB,隨著HUD等先進顯示功能的滲透,未來DRAM用量亦有望提升。

格局來看,國內車載DRAM企業ISSI份額位列全球第二。目前來看全球DRAM市場三星市占率最高,達到40%以上,海力士和鎂光位列第二和第三名,份額分別為29.6%和23.1%。而汽車DRAM市場來看,鎂光、國內廠商ISSI、三星等排名靠前,份額分別為45%、15%、10.8%,CR3在70%左右。

國內廠商競爭優勢有望強化,未來將持續成長。ISSI作為車載DRAM第二梯隊領頭羊,目前產品系列中已經包含2GB到8GB的LPDDR4,未來有望受益行業高增長及本土配套優勢實現份額、盈利能力的持續提升。此外,兆易創新的4GBDDR4內存產品“GDQ2BFAA”系列成功量產,主要面向電視、機頂盒、平板電腦、智慧家庭、車載影音系統等領域,未來可能受益于車載DRAM市場快速增長的浪潮,帶動公司DRAM業務快速發展。

2.3.2.功能多樣化將拉動NORFlash需求

實現座艙信息娛樂系統快速啟動,需要搭載高容量的NORFlash。NORFlash的一大特點就是可以快速讀取數據。隨著HUD快速滲透以及座艙屏幕數量提升,若使汽車在啟動之時這些屏幕等顯示系統就能迅速顯示信息,則需要使用存儲容量較大的NORFlash來實現多種數據的快速讀取。因此,隨著座艙智能化的不斷提升,對NORFlash容量要求亦將顯著增加,帶動單車價值量上行。

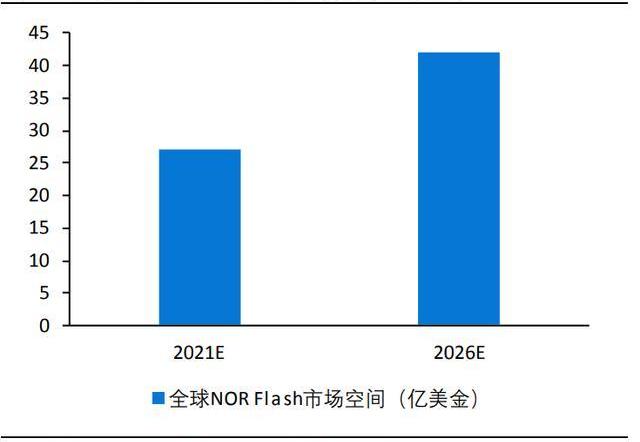

在汽車智能化趨勢拉動下,全球NORFlash市場空間將穩定增長,2026年有望達到42億美金。根據CINNO稱,NORFlash車載應用比例約占3成。未來在汽車電子、物聯網、5G通信等下游應用拉動下,NORFlash市場空間將重回增長,有望從2021年的27億美金增長至2026年的42億美金,5年CAGR約為9%。

國際巨頭逐步退場,國內廠商兆易創新排名逐步提升。早在2010年三星便開始逐步推出NORFlash市場。2016年,美光開始逐步淘汰中低容量NORFlash產能,并在2017年將月產能2萬片的8寸NORFlash產線轉為毛利更高的3DNAND,同時月產能1.2萬片的12寸產線也逐步退出。2017年,賽普拉斯出售位于美國的NOR晶圓廠,逐步退出中低端市場,專注高毛利的車載電子和工控NORFlash產品。

動態 | 眾泰汽車與攜程戰略簽約,攜程將基于區塊鏈等技術為出行提供更多服務數據:金色財經報道,日前,眾泰汽車與攜程出行平臺戰略簽約,在合作模式中,攜程基于移動互聯網、智能車聯網、區塊鏈、人工智能、云計算等核心技術,為出行提供更多的服務數據,提高出行便利。眾泰汽車則將圍繞消費者的不同用車場景,打造定制化車型,進一步提升用戶的滿意度。[2019/11/2]

根據CINNO稱,2020年前四名NORFlash廠商華邦、旺宏、兆易創新、賽普拉斯占據全球超74%市場份額。國內廠商兆易創新位列全球第三名,2020年份額達到15.6%。其中,根據前瞻產業研究院稱,旺宏采用55nm制程且在不斷升級,技術較為領先。兆易創新制程逐步向55nm切換,產品競爭力逐步提升。

發力高毛利汽車電子,兆易創新NORFlash業務有望繼續成長。目前兆易創新GD25SPINORFlash已通過AEC-Q100認證,是目前國內首家全國產化車規閃存產品。從技術參數來看,GD25全系列SPINORFlash容量覆蓋2MB-2GB,工作溫度范圍覆蓋-40℃~85℃/-40℃~105℃/-40℃~125℃,未來有望隨國內供應鏈崛起及其本身的配套優勢,獲取市場份額并實現快速成長。

3.車載顯示:增量空間開啟,產業鏈各環節充分受益

3.1.三大升級趨勢明確

隨著車載實體物理按鍵簡化,車載顯示屏進一步成為智能座艙的主流配置,其作為人機交互的主要界面是智能化創新關鍵點,我們認為座艙內顯示屏包括以下3大升級趨勢:

顯示屏數量/面積提升:車載顯示逐步向大尺寸、多屏化方向發展,進一步帶動顯示面板、觸控顯示模組、背光模組、玻璃蓋板等核心部件需求。

顯示屏聯屏化+多形態化:車載顯示大屏化進一步催生了一體化需求,未來汽車前排將不再是多顯示器分開放置,而是一個屏幕從駕駛貫穿至副駕駛,目前座艙內多聯屏加速滲透。高端車型引領異形多聯屏潮流,中低端車型也積極導入聯屏設計。

顯示技術升級:LCD是當前車載面板的主流,在“高清化+曲面感”趨勢下,OLED和MiniLED等新興顯示技術有望進一步在汽車中滲透。

3.1.1.方向一:大屏化+多屏化,座艙內顯示屏需求持續增加

汽車顯示屏大屏化趨勢明確,10英寸以上車載大屏出貨份額持續提升。根據Omida和頭豹研究院數據,10英寸以上大屏顯示器出貨份額由2018Q2的9.1%飆升至2020Q3的52.9%。目前威馬EX5中控采用的是12.8英寸觸控屏;蔚來ES6觸控屏幕則達到11.3英寸;小鵬P7中控液晶屏尺寸則高達14.96英寸。根據MOMOUX的HMI研究團隊對儀表和中控的尺寸的統計,雖然自2018年至今國內傳統車廠中約50%的儀表和62%的中控屏幕的尺寸都分布在10英寸之下;但是在新勢力車型中,中尺寸大于12英寸儀表盤占比高達56%、尺寸大于15英寸的中控屏幕占比達到45%。

目前座艙內除了搭載中控屏之外,液晶儀表盤、副駕駛顯示屏、后排顯示屏、后視鏡顯示器、A柱顯示器等也進一步滲透,座艙內顯示屏數量持續增加。多屏化一方面可以展示更多信息并增加顯示的靈活性和豐富性,同時在后排顯示屏的升級也進一步提升了乘客出行體驗。根據佐思汽研數據,2016年英菲尼迪率先發布8.0英寸上屏+7.0英寸下屏的中控方案,2017年路虎發布的攬勝星脈搭載上下兩塊10英寸中控屏,更具科技感。此后,奧迪等外資豪華品牌、新上市的理想ONE、哪吒U、HYCAN007等新勢力品牌也積極跟隨,先后上線雙中控屏甚至三中控屏解決方案。

從各類顯示產品的滲透率來看,后座多媒體顯示屏以及流媒體后視鏡等持續滲透,多屏化趨勢明確。從中國市場看,中控顯示屏裝配率超過80%,全液晶儀表屏裝配率上升最快。后視鏡屏、中控顯示屏等的裝配率都有明顯的增長。對于全液晶儀表盤,在2019年裝配率達到15%,預計到2025年有望達到60%。另外,流媒體后視鏡、后排液晶顯示等產品也逐步普及,雖然2020年滲透率均在15.0%以內,但是到2025年流媒體后視鏡、后排液晶顯示市場滲透率將分別提升至26.0%、7.0%。

3.1.2.方向二:聯屏化+多形態化,一體化需求加速滲透

車載顯示屏大屏化催生了一體化需求,未來汽車前排將不再是多顯示器分開放置,而是一個屏幕從駕駛貫穿至副駕駛,多聯屏將實現加速滲透。目前汽車顯示屏的趨勢是雙聯屏甚至三聯屏,屏幕橫跨整個中控臺,不但尺寸更大,而且功能性方面也兼顧到了副駕的需求。根據佐思汽研,傳統的中控屏與儀表盤在物理上存在較大的距離分割,駕駛員需要付出較多的注意力,才可完成對中控屏的觸摸操作和信息讀取。同時,當前車載中控屏與液晶儀表屏存在部分內容上的交互,比如中控屏顯示的導航路線路徑、音樂與電話信息等內容均可在液晶儀表上進行互動顯示。在聯屏方案中,聯屏共用一塊玻璃蓋板,近乎無縫銜接,在視覺上營造出屏幕一體化的科技感,極大削弱了顯示屏的之間的物理分割感,也更使得駕駛員更容易完成觸摸操作和信息的獲取。

高端車型引領異形多聯屏潮流,中低端車型也積極導入聯屏設計。以奔馳在2021年4月上海車展所推出的純電動豪華轎車EQS為例,根據CSDN,EQS座艙極具前瞻性地應用了寬度超過141cm,貫穿整個中控臺的異形三聯屏設計。根據佐思汽研數據,2020Q1中國搭載聯屏方案的乘用車銷量將近7萬輛,同比增長6.1%;裝配率達到2.4%,比上年同期增加1.1個百分點。從車型看,主要集中在40-50萬元的高端車型上,2019年起開始向中低端車型滲透。

3.1.3.方向三:高清化+曲面感,催生新型車載顯示技術開啟升級

LCD是當前車載面板的主流,在“高清化+曲面感”趨勢下,OLED和MiniLED等新興顯示技術有望進一步在汽車中滲透。目前LCD面板由于成本低、技術成熟高等特點仍然是市場主流。但由于汽車座艙內車輛信息顯示、在線娛樂等功能都需求更高清的信息顯示,且未來增加科技感和操作便捷性,車載顯示屏將從平面矩形屏逐步向大型曲面屏轉變。擁有更高顯示性能的OLED和Mini-LED有望隨著技術的成熟而進一步滲透。

車載顯示器行業處于滲透初期,在增量空間廣闊、技術迭代速度緩于消費電子的背景之下,我們認為車載LCD仍有廣闊需求空間。由于汽車更換周期更長,同時對于技術成熟度高求更高,預計LCD被替代的速度將慢于手機等消費電子產品。結合當前OLED和Mini-LED成本以及技術成熟度等問題,廣泛滲透預計仍然需要較長時間的發展。

OLED已經在個別車型中落地,但是未來能否大規模推廣仍然取決于使用壽命和溫度范圍中的技術難題能否克服。實際落地情況里來看,OLED在透明A柱等小屏中已經開始應用,同時2020年上市的車型也逐步在大屏上應用OLED,例如奔馳S級車型搭載了12.8英寸OLED曲面中控屏。但是車載顯示屏對工作環境溫度范圍等穩定性和可靠性指標的要求顯著高于消費電子產品。車載顯示面板一般要求常溫工作壽命超過50000小時,而目前常用的OLED屏的工作壽命通常只有30000小時,目前三星等企業正投入技術難關。未來OLED能否成為汽車新型新主流技術仍然尚待觀察。

MiniLED在汽車顯示屏中的技術潛力高于OLED,MiniLED背光方案將率先滲透,并有望發展為新一代主流車載顯示技術。相比于MiniLEDRGB直顯和MicroLED技術,MiniLED背光產品在技術成熟度和成本上更具有優勢,已經先行進入規模化商用模式。相比主要競爭對手OLED,其在能耗方面低于OLED產品20%~30%,溫度范圍更廣、壽命更長、不存在燒屏的危險,在汽車顯示屏中技術優勢更為顯著。

3.2.車載顯示需求爆發+壁壘提升,核心供應鏈深度受益

3.2.1.供應鏈核心環節

從硬件拆解來看,汽車顯示通常包括蓋板、觸控層、顯示層三個部分。其中最上層的蓋板又稱視窗防護玻璃,用于對下層觸控層的保護;中間的觸控層,負責手指觸控信號的探測;最下層是顯示層,LCD模組是由驅動控制IC+LCDpanel+偏光片+柔性電路板+LED背光模組組成。

分析 | 2030年區塊鏈汽車技術方案收入預計將達1200億美元:據蓋世汽車消息,Simon-Kucher & Partners公司預計,到2030年,汽車業區塊鏈技術的年收入將達到1200億美元。據調查結果顯示,許多受訪者對區塊鏈技術的多個應用方案頗感興趣,特別是交通擁堵管理(48%的受訪者對此感興趣)和自動付款(54%的受訪者對此感興趣)兩大服務。交通擁堵管理:27%的受訪者愿意每月為該方案付款11美元(平均值)。數據使用權限的安全防護:7%的受訪者愿意每月為該方案付款11美元(平均值)。[2019/2/5]

車載顯示產業鏈可分為上游材料器件,中游模組組裝,下游整機三個部分。其中顯示面板企業采購上游芯片、偏光片、背光模組等生產LCM顯示模組,然后由觸控顯示模組企業將蓋板玻璃、觸控層與顯示層進行組裝。然后通過Tier1出貨給整機廠或者直接供應給整機廠。

3.2.2.顯示面板:大屏與多屏化趨勢下需求明確,大陸企業份額持續

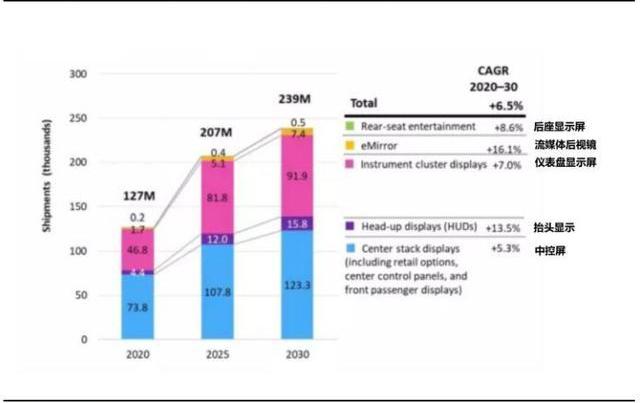

提升“大屏+多屏+聯屏”化大趨勢,拉動車載顯示面板需求。2017年國產品牌新車中10英寸以上中控屏裝配率僅27%,到2020年已上漲至63%。同時根據Omida,2020年全球車用顯示屏的出貨量達到1.27億片,2021年有望躍升至1.48億片,2025年將達到2.07億片,預計2030年則達到2.39億片,相比于2020年從出貨量方面實現翻倍。考慮到單片面積更大,預計價值量將實現更大程度的增長。

從供應鏈來看,主要顯示面板廠商有兩個供貨模式提供給品牌車廠,一種是最單純的顯示模塊提供,品牌車廠再交由其下游整機系統廠商組裝為配套成品;另一種是面板廠將顯示模塊出貨給車廠的外包商,經由外包廠商將顯示模塊與其他電子材料與塑料外殼組裝為成品,再出貨給品牌車廠。

另外,面板廠商也可以有兩種方式直接供貨給車載系統廠商,一種為出貨OpenCells給經車載系統廠商認證的模組組裝廠商,由模組廠商將OpenCells組裝成顯示模塊后,再交由汽車系統廠商;其二為由面板廠自行模組組裝后直接出貨顯示模塊給汽車系統廠商。

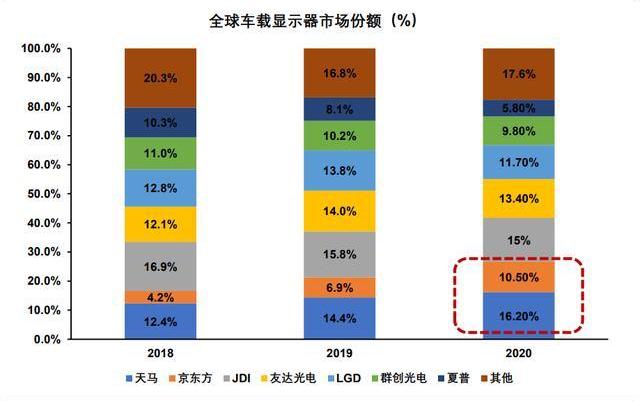

車載顯示面板領域,大陸企業擁有極強話語權,深天馬份額位列全球第一,京東方等大陸企業份額也持續提升,為車載顯示全供應鏈本土化打下堅實基礎。在車載顯示器領域,日本JDI公司一直以來是最大的車載TFT-LCD顯示面板提供廠商。近幾年中國大陸面板廠商產能持續爬坡、技術逐步成熟,并且在車載顯示領域相繼加大投入,車載顯示器份額增長迅速,目前深天馬市場份額從2018年的12.4%提升到2019年的14.4%,到2020年,公司市場份額達到16.2%,躍居全球第一。同時京東方也在2020年份額達到10.5%,位居全球五。

3.2.3.背光模組:車載需求釋放實現賽道優化,新型顯示技術催生新需求

背光模組是液晶顯示面板的核心組件,車載顯示器總面積持續擴大,將進一步拉動背光源需求。背光模組作為顯示面板的背面光源組件,為液晶顯示器供應充足的亮度與分布均勻的光源,使其得以正常顯示影像。液晶顯示器為非發光性顯示裝置,需要依靠背光模組投射光源才能實現顯示功能。背光模組直接影響液晶顯示器的亮度、均勻度、色階、畫面品質及視角等重要參數。背光模組的上游為光學膜材、FPC和LED、塑膠粒、五金沖壓材料等原材料,其中高端光學膜材由于技術要求較高,目前主要集中在日本、韓國及美國部分廠商;導光板類塑膠粒的生產商則集中為日本住友、日本出光和三菱集團等企業。

車載領域對顯示技術的需求有別于智能手機等消費電子領域,較長時間內LCD仍為車載顯示屏的主流,OLED作為替代品充分滲透仍需要較長時間。當前與液晶顯示面板尺寸對應,背光模組可分為中小尺寸和大尺寸。中小尺寸背光模組主要應用于智能手機、平板電腦、車載顯示等領域,大尺寸背光模組主要應用于液晶電視、顯示器等領域。

目前,OLED屏幕在智能手機、平板電腦、PC等消費電子產品中廣泛應用。由于OLED自發光的特性,不再需要背光模組,產能過剩與供大于求導致專注于中小尺寸的背光模組廠商在消費電子領域日益乏力,陷入利潤下降、市場被蠶食的境地。而在車載領域,車載顯示屏對工作環境溫度范圍等穩定性和可靠性指標的要求顯著高于消費電子產品。盡管OLED屏幕逐漸滲透到高端車載小屏,如透明A柱、聯屏后視鏡等,但非高端汽車的車載大屏在較長時間內仍是LCD屏幕的主戰場。車載顯示器的快速發展帶動了高端背光顯示模組的市場需求。

新技術MiniLED背光LCD面板或將成為車載背光模組新興解決方案。MiniLED顯示屏是指顯示單元尺寸在100-200m的LED顯示屏,利用數量極多的MiniLED芯片,通過精細的區域調光,全方位提升LCD的顯示畫質,具有無縫拼接、寬色域、低功耗和長壽命等優點的同時,還具有更好的可靠性和更高的解析度。作為傳統LCD屏幕的改良,MiniLED背光的屏幕對比度更高、功耗更低、亮度更大、色域更寬;而與OLED屏幕相比,由于亮度、對比度的提升,MiniLED背光的屏幕沒有顯著的畫質劣勢,且延續了LCD屏幕壽命長的優勢。未來,車載領域可能出現MiniLED與OLED并行、相互補充的格局。

MiniLED背光模組價值量更大,未來空間廣闊或將形成巨大市場。根據TrendForce的調研,從2021年12.9英寸的iPadPro的MiniLED顯示器的成本結構來看,現階段MiniLED背光模組成本占顯示器成本的六成以上;而根據DisplaySearch的數據,在傳統的LCD屏幕中,背光模組的成本僅占約29%。且MiniLED屏幕的整體成本高于傳統LCD屏幕,而且背光模組的成本占比更高,使得MiniLED背光模組的價值量與市場規模將遠高于傳統LCD屏幕。

從整體背光市場來看,背光顯示模組龍頭包括有中國臺灣的瑞儀光電和中強光電、美蓓亞、韓國E-LITECOM公司等。近年來,由于LCD產能逐步向中國大陸轉移,我國大陸背光顯示模組行業發展較快,行業內涌現出眾多企業,如偉時電子、隆利科技等。由于消費領域背光模組需求停滯且競爭惡化,而車載顯示快速發展且擁有更高技術壁壘,眾多企業積極布局車載背光模組業務。

大陸背光模組企業成功進入國內外品牌新能源汽車供應鏈,未來有望取得快速成長。背光模組在車載背光領域的主要參與者包括:日本企業美蓓亞、日本西鐵城、偉志控股、大陸永盛光電科技、京東方光電、偉時電子、隆利科技等。從下游來看,以深天馬等為代表的大陸面板企業在車載顯示領域份額持續擴大,有望進一步帶動大陸車載背光模組的發展。

3.2.4.蓋板玻璃:聯屏化催生大尺寸+3D化新趨勢,行業壁壘持續提升

蓋板玻璃是車載顯示器的核心防護部件,隨著汽車顯示屏需求持續提升,玻璃蓋板的市場增長空間將進一步被打開。顯示屏幕由外到內包括外玻璃層,觸摸感應器層,和顯示屏幕層。其中外玻璃層主要對內屏起到保護作用。作為車內顯示屏防護蓋板材質,需要面臨車載應用環境的復雜與嚴苛。

大尺寸化:車載顯示器“大屏+聯屏化”趨勢帶動汽車蓋板玻璃向大尺寸化發展。根據佐思汽研,目前汽車雙聯屏甚至三聯屏逐步成為新的發展趨勢,儀表-中控雙聯屏共用一塊玻璃蓋板,近乎無縫銜接,使得駕駛員更容易完成觸摸操作和信息的獲取同時提升了科技感。

3D化:車載顯示有望逐步向“曲面化”發展,已有量產車型搭載3D曲面蓋板玻璃,3D蓋板玻璃將是關鍵新趨勢。目前汽車玻璃蓋板基本上都是2D平面式的,現有少數量產車型采用大弧度3D玻璃蓋板。以凱迪拉克這款顯示屏為例,其由三個獨立屏幕組成,采用AGC的兩片車載曲面蓋板玻璃將三塊屏幕整合成了一個38英寸的大尺寸顯示屏。

動態 | 印度汽車交易平臺Droom完成E輪融資 將加強區塊鏈等新技術投入:據外媒消息,印度在線汽車交易平臺Droom近日已完成3000萬美元(22億盧比)E輪融資,創始人兼首席執行官Sandeep Aggarwal表示,本輪融資資金將用于海外市場的拓展,以及提供更多樣化的服務,通過C2C和C2B的模式使交易更加順暢。此外,公司會加強新興技術的投入,包括人工智能、物聯網、區塊鏈等,進一步完善ECO系統和車輛交易信貸服務。[2018/10/7]

考慮到3D曲面屏幕更符合人體工學可實現更優異的顯示效果和更好的觸覺反饋,加之基于OLED、Mini/MicroLED等3D柔性顯示屏技術的進一步成熟,3D車用曲面玻璃蓋板將成為新的發展趨勢。根據CNA,鴻海也積極進軍3D車用曲面玻璃蓋板,透過多種熱成型技術和自有模具設計能力,鎖定主要原廠委托制造車廠,正與歐洲第一階車用零配件廠商合作,有機會先切入歐系整車車廠供應鏈。

目前消費電子蓋板玻璃廠商均積極布局車載業務,國內企業長信科技、藍思科技作為蓋板玻璃的龍頭,在產能、3D玻璃技術積累方面具有顯著優勢,未來將深度受益于汽車蓋板玻璃需求。目前藍思科技、伯恩光學等公司在消費電子蓋板玻璃領域擁有較高的話語權,根據國際電子商情和LeadleoResearch的數據,藍思科技在玻璃蓋板的市占率在2019年達到了35%,并積極布局積極建設長沙園車載玻璃及大尺寸功能面板建設項目。相比2D和2.5D玻璃,3D玻璃生產工藝增加了熱彎或冷磨工藝,并要在熱彎或冷磨成型的3D玻璃曲面上進行拋光、印刷、鍍膜等加工,加工精度和難度提高、耗用工時延長,公司憑借技術積累和產能優勢,未來有望深度受益。

而長信科技立足自身觸控顯示模組業務,自主開發車載3D蓋板玻璃,其產能大部分為自用,與自身觸顯模組形成卓越的產業鏈配套布局。公司客戶覆蓋日系、歐系、美系、德系、國內自主品牌車商等,特別是以搭載3D曲面車載蓋板的車載屏模組業務在國際、國內車載客戶供應鏈體系中占據重要地位。其取得了3D車載曲面蓋板和炫彩顯示等多種技術成果,并獲得了多個3D車載項目定點,框架協議累計金額達數十億元。

4.汽車PCB:量價齊升趨勢確定,國內企業領先布局

在單車智能化程度提升趨勢下,車用PCB有望量價齊升。單車智能化程度進一步提升,以智能座艙為例,其中大屏車載影音娛樂/導航設備單車搭載量和功能復雜度進一步提升,PCB作為基礎組件,需求量也隨之提升。總體來看,相比于傳統燃油汽車,新能源汽車除汽車電子用板外,還有電池模組用板、電控用板等,因此單車PCB用量更大,價值量更高。根據產業信息網的數據,普通汽車PCB用量約1-1.5平米,豪華車PCB用量約2.5-3平米,新能源車的PCB用量5-8平米之間。

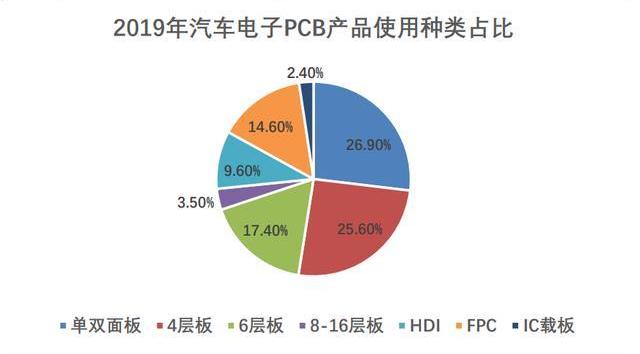

多層板是當前車用PCB的主流。對于汽車電子用PCB,其要求工作溫度必須符合-40°C~85°C,PCB一般選用FR-4,厚度在1.0~1.6mm。據中國產業信息網統計,在車用PCB中單雙面板、四層板、六層板、八層以上板占比分別為26.93%、25.70%、17.37%、3.49%,合計占比約73%;HDI、FPC、IC載板占比分別為9.56%、14.57%、2.38%,合計占比約27%。目前多層板是車用PCB的主流。

隨著汽車架構轉向域控制,車載娛樂/導航設備功能復雜度提升,高密度HDI板需求和占比有望進一步增大。隨著電動汽車架構從分布式向集中式發展,固有的汽車硬件搭配方式被打破,ECU的數量將顯著降低,DCU將成為各功能模塊的控制中心,負責計算以及調度,最終形成域集中式架構。智能座艙DCU將中控臺、儀表盤、HUD、流媒體后視鏡及車聯網模塊等集成為一套完整的解決方案,對PCB的工藝和設計要求提高,汽車PCB板布線密集度更高,線寬線距變窄,有望進一步帶動高密度HDI板需求。

同時在新能源車BMS、車載攝像頭、車載顯示屏、信息娛樂系統等也進一步拉動單車FPC用量需求。根據PCB產業研究所數據,2018年汽車用柔FPC板市場規模約為53億元,預計到2022年汽車用FPC市場規模將增長至70億元。

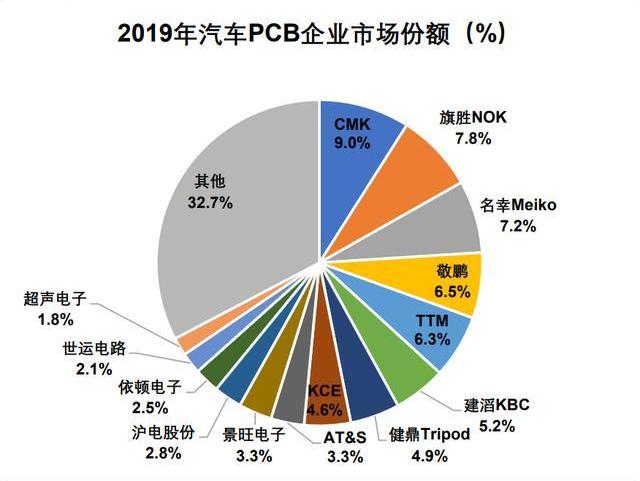

汽車PCB市場份額整體較為分散,大陸企業布局領先。總體來看,汽車PCB領域CR5約為37%,CR10約為58%,整體市場格局相對分散。前三大企業均為日本企業,合計份額約為24%。敬鵬位列第四,份額約為6.5%。美國TTM排名第五,占比6.3%。大陸企業景旺電子占比約為3.3%,滬電股份份額約為2.8%,依頓電子份額約為2.5%,世運電路份額約為2.1%。以世運電路為例,其將汽車PCB板作為重點領域,是特斯拉全球主力PCB供應商,已經批量供貨特斯拉主力車型,為后續公司切入新能源汽車市場走出了良好開局。

伴隨著新訂單漲價落地,原材料價格企穩,預計汽車PCB企業盈利能力將加快恢復并提升。

5.座艙光學:交互升級大趨勢,核心元器件需求提升

5.1.座艙攝像頭:受益車內攝像快速滲透,傳感器/光學組件等需求進一步提升

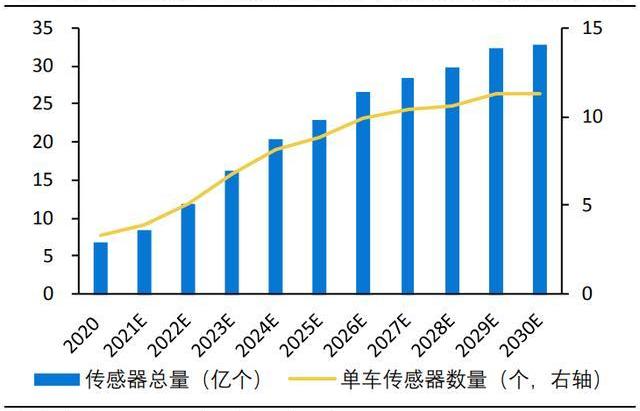

新興的交互方式將拉動傳感元器件需求。在智能化座艙中,人機交互方式將由傳統的按鍵、觸控等手段向新興的語音、手勢交互等方式快速發展。這些新興人機交互方式相比傳統人機交互需要更多的傳感器元件,因此在座艙智能化演變的過程中,傳感器種類及數量均有望迎來爆發。根據IHS稱,2030年單車傳感器數量有望超過10個。

座艙內攝像頭在安全、交互及娛樂方面有重要應用。座艙內攝像頭在行車安全及娛樂方面具有廣泛應用。近年來,汽車品牌開始在座艙內部裝載攝像頭。

座艙智能化發展浪潮下,2025車內攝像頭滲透率有望超過25%。相比于后視攝像頭以及前視攝像頭,2019年座艙內攝像頭滲透率在10%以下。在座艙智能化浪潮下,基于機器視覺的手勢交互、安全監測、娛樂功能將快速滲透,座艙內攝像頭數量將快速提升。

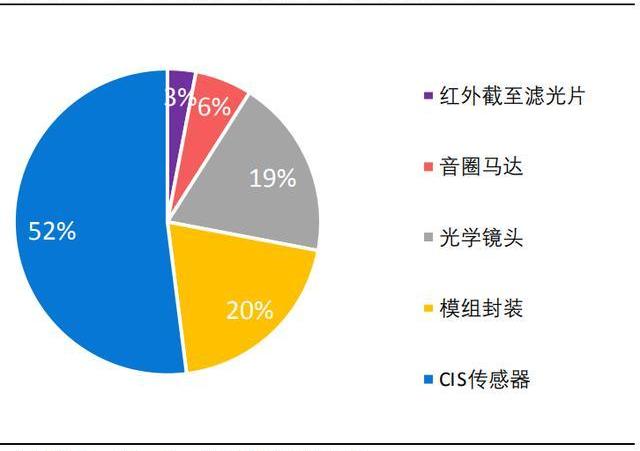

攝像頭中的CIS傳感器價值量占比高,2023年市場空間有望超30億美金,2018-2023年CAGR為30%。通過對消費類攝像頭價值量進行拆分可以發現,CIS傳感器和模組封裝價值量占比最高,其中CIS傳感器價值量占比達到52%,模組封裝價值量占比約為20%,我們認為這一價值量趨勢在汽車攝像頭中亦會保持。

車載攝像頭在穩定性和安全性提出嚴苛要求,技術及認證壁壘高。車載攝像頭的要求主要包含三方面:一是汽車圖像傳感器的動態范圍要求更高在120dB-140dB之間,而消費電子的動態范圍要求較低,約在70dB左右;二是汽車傳感器對工作溫度范圍要求較高,通常為-40℃-105℃;三是汽車圖像傳感器需要解決信號燈閃爍和偽影導致成像質量差的問題。因此,作為攝像頭光學性能和穩定性的核心決定因素,車載CIS芯片往往有著較高的技術和認證壁壘。

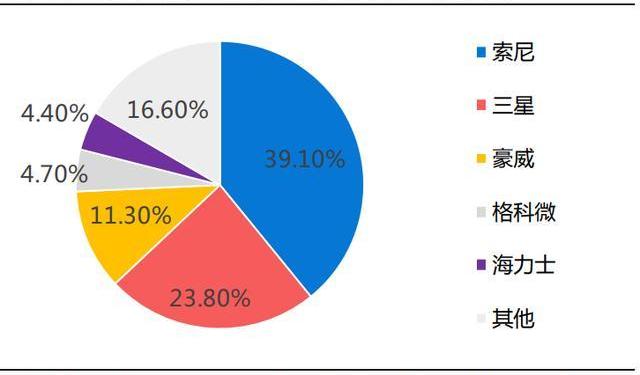

目前在車載CIS傳感器領域,安森美優勢明顯,份額超50%。據Frost&Sullivan數據,2020年前三大CIS出貨金額占比分別為索尼、、三星、豪威,前三大占比達74.2%。但在車載CIS傳感器領域,安森美份額達到60%,豪威科技份額20%,而消費級CIS芯片龍頭公司索尼的在這一領域的份額不足5%。

國際廠商發力布局,汽車CIS芯片競爭加劇。安森美針對汽車領域高動態范圍的挑戰和LED閃爍的問題,推出Hayabusa平臺,采用超級曝光技術,拓寬動態范圍,解決LED閃爍的問題,在車載CIS領域取得了先發優勢。近年來,國際廠商三星及索尼也開始重視在車載CIS方面的布局。三星公司2018年開創ISOCELLAuto品牌來拓展汽車CIS市場,并已經推出ISOCELLAuto4AC產品,獲AEC-Q100Grade2認證。隨著巨頭索尼對車載CIS重視程度的提升,目前在持續完成客戶導入,產品已經進入全球汽車龍頭豐田、日產和現代的供應鏈中。國內廠商豪威、格科微、斯特威亦開始發力,參與到車載CIS芯片的競爭中。

國內如豪威、斯特威、格科微等廠商有望進入到核心汽車廠商供應鏈中。主要原因有二:一是技術的不斷突破。傳感器的動態范圍以及抗閃爍能力不斷獲得技術突破。豪威通過獨有雙轉換增益來提升動態范圍及抗閃爍能力。斯特威亦積極發揮在安防CIS中良好的夜視技術積累。此外,格科微亦向Fab-Lite模式切換,提升公司研發效率及產能穩定性;二是汽車CIS市場正在快速增長,供應鏈仍未完全固化,國內廠完全擁有進入到全球核心供應鏈的機會。目前豪威的車載CIS傳感器產品線已經十分豐富,像素范圍覆蓋0.4至8.3MP,像素尺寸覆蓋2至6μm,可被廣泛應用于座艙及自動駕駛等領域中。隨著全球汽車智能化的不斷提升及國內技術實力的不斷增強,豪威、斯特威以及格科微等廠商份額有望顯著提升并實現業績快速增長。

從汽車自動駕駛和智能座艙加速滲透,驅動單車攝像頭數量提升,車載鏡頭和模組封裝市場加速成長。根據汽車攝像頭總體市場來看,模組封裝市場將從2020年的15.32億美元提升至2025年的32.23億美元。而鏡頭市場則從2020年的8.58億美元提升至2025年的18.05億美元。

DMS和OMS滲透速度明顯提速。為了進一步提升人車交互體驗,座艙內視覺DMS和OMS持續在新車中持續滲透。根據高工智能汽車研究院監測數據顯示,2020年國內市場新車搭載視覺DMS上險量為13.65萬輛,而2019年同期數據不到1萬輛。

其中,約50%的搭載量與整車ADAS功能存在交互。而高工智能汽車研究院預計,未來三年將是國內新車視覺DMS前裝搭載量產的第一個高峰期,尤其涉及自動輔助駕駛人機交互;預計未來五年乘用車前裝視覺DMS搭載量將突破2000萬輛,市場規模將超過50億元。而OMS也是新增量空間。座艙攝像頭是DMS和OMS系統的核心。汽車內人機交互功能體現在內置車載攝像頭實現的人臉識別、疲勞檢測、手勢識別、注意力監測及駕駛行為分析等方面。

在智能駕駛艙逐漸興起的市場環境下,具備深層交互能力的車載攝像頭市場需求將進一步提高。對于智能駕駛艙內的攝像頭而言,其主要作用為疲勞提醒、車內人員監控,提高安全駕駛行為等,具備深層交互能力的車載攝像頭市場需求將進一步提高。目前DMS攝像頭各大廠商更傾向于3DTOF紅外攝像頭,將之置于駕駛員前方,以凱迪拉克SuperCruise為例,放置在方向盤中央;部分車企會整合在內后視鏡中,比如說特斯拉、蔚來;沃爾沃、長城等安放在A柱上;寶馬則集成在儀表盤上。

對于汽車攝像頭鏡頭及模組而言,其認證壁壘和技術壁壘均較高,產品護城河更寬。從客戶認證方面來看,車載客戶對產品的成像效果、機械強度、可靠性、生命周期等參數都有嚴格的要求。同時車廠認證流程復雜,整個周期約3年,遠超手機廠認證周期,因此一旦得到車廠認證即可形成較強的產品壁壘。從加工難度方面來看,以其中鏡頭產品為例,由于車載鏡頭需要耐高溫、耐磨,硬度要求高,需要經過連續數天的水壓測試和上千小時連續溫差測試,對于加工工藝和材料選擇提出極高要求。此外,車載鏡頭廣角應用范圍廣,視場角要高達120甚至180度,工藝難度翻倍。

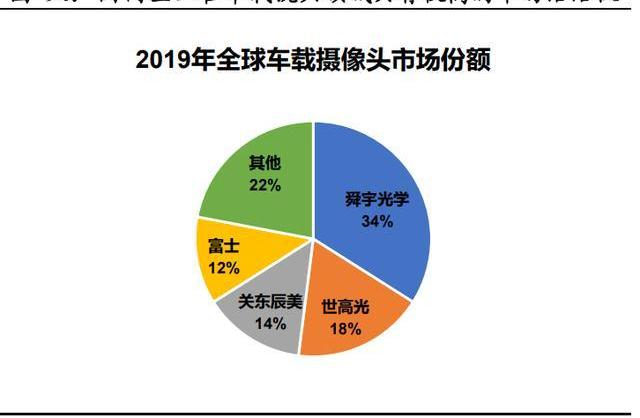

從當前競爭格局來看:

國內企業車載鏡頭份額領先,具有較強話語權。目前國內企業舜宇光學在車載鏡頭市場占據龍頭地位,份額約為34%,韓國世高光、日本關東辰美和日本富士則分別占比18%、14%、12%的市場份額。同時國內企業聯創電子也持續在車載領域取得突破,其車載鏡頭產品于2016年進入特斯拉供應鏈,并在2018年通過Mobileye認證。除此之外,聯合光電、宇瞳光學等企業也逐步切入車載鏡頭領域,未來有望憑借技術積累進一步實現規模擴張。

從車載攝像頭模組市場來看,日韓廠商仍然是主導企業,國內企業舜宇光學與聯創電子在車載攝像頭模組領域產品線進一步完善,未來將深度受益于座艙攝像頭滲透。根據中國產業信息網,在車載攝像頭模組封裝市場,松下市場份額約20%,法雷奧、富士通份額分別為11%和10%。

國內企業舜宇光學車載模組業務已成為車載模組Tier2廠商,其模組出貨量在2019年便超過了4000萬顆,并且車載模組產品線十分完善,包括:艙內乘客檢測模組、艙內駕駛員檢測模組、用于前視感知的單目、雙目和紅外夜視模組、用于外攝顯像的E-mirror、倒車后視、行車記錄和環視模組等。對于座艙內攝像頭,舜宇光學開發了通過內視鏡頭來實現圖像的捕捉,還可以在車內實現手勢識別以及非接觸式實現車內設備的控制。

聯創電子已具備1M-8M車載鏡頭與模組的能力,在2020年11月其進一步與蔚來汽車在8MADAS模組正式定點。未來國內企業將深度于座艙內部乘客/駕駛員檢測攝像頭模組的進一步滲透。

造車新勢力顛覆原有汽車供應鏈模式,以舜宇光學等為代表企業有望憑借自身在車載鏡頭領域的話語權,加快模組封裝業務的規模。在原有的汽車供應鏈模式下,鏡頭廠商向Tier1汽車電子安全廠商供應鏡頭,由Tier1廠商封裝成車載模組供應終端車企。而隨著造車新勢力的出現,汽車電子的供應鏈格局逐步發生改變,新能源車廠商支持鏡頭廠商直接向其供應車載模組,鏡頭廠商車載模組業務發展速度有望進一步加速。

5.2.HUD:快速滲透,國內廠商領先布局

5.2.1.HUD滲透空間廣闊,AR-HUD是發展主流

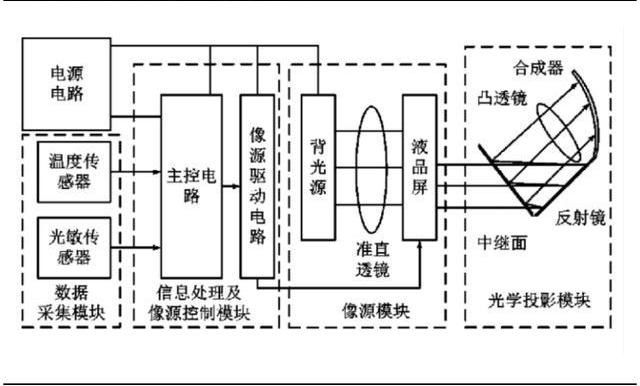

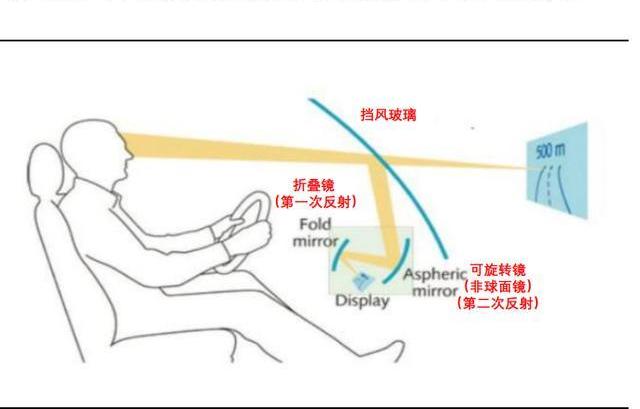

HUD即抬頭顯示或平視顯示,主要原理是通過投影的方式將汽車儀表參數、導航信息等投射至視野正前方的透視鏡上,使駕駛員保持平視狀態時能夠看見儀表參數和外界參照物,從而保證行車安全。

HUD目前滲透率低于10%,預計2021年后將快速提升,空間廣闊。根據ICVTank、前瞻產業研究院和億歐智庫數據,2020年HUD滲透率預計為8.7%,預計到2025年將提升至30%左右。國內HUD的市場規模在2020年為26.2億元,預計到2025年將達到100.8億元,2020-2025的CAGR達到30.9%。

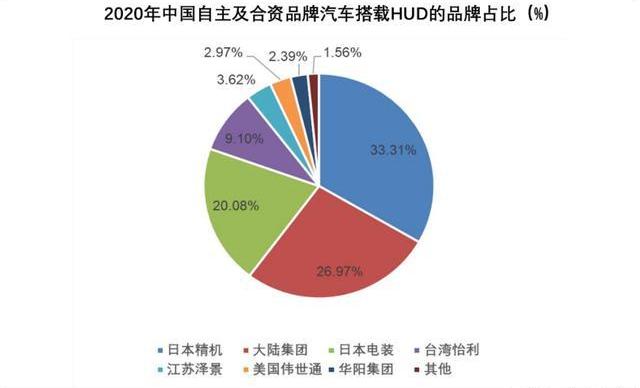

汽車HUD供應鏈可以分為整機集成商和零部件企業,未來均將受益于HUD產品持續滲透。從2020年中國自主及合資品牌汽車搭載HUD的品牌份額情況來看,日本精機、德國大陸、日本電裝三大企業占據接近80%的市場份額,龍頭份額相對集中,但是國內企業江蘇澤景、華陽集團等份額約為3.6%和2.4%。同時一些例如華為、點石創新、未來黑科技等新勢力廠商也積極推進。未來隨著國內HUD產品的進一步滲透,其產品需求以及市場份額有望進一步提升。而零部件企業則涵蓋PGU供應商、光學部件供應商、PCB企業、成像芯片企業等等。

隨著自動駕駛技術的發展,ARHUD是未來發展主流,預計其未來出貨量占比將進一步提升。根據大陸數據,HUD出貨量預計從2020年的500萬臺左右,提升到2025年的1500萬臺,2020-2025年CAGR高達24.5%,到2030年預計將接近3500萬臺左右。同時隨著自動駕駛技術的發展以及ARHUD技術的成熟,ARHUD合計出貨量預計到2025年將達到500萬臺,2020-2025年CAGR高達80%,出貨量占比提升到33%。

5.2.2.PGU及光學產品為核心組件,國內企業一體化布局優勢顯著

從拆解來看,HUD主要包括成像部分、投影部分以及PCB板等電子器件三大部分。

成像部分價值量占比約為50%,主要包含成像芯片、LED光源,投影顯示PGU。

投影部分價值量占比約為20%,主要包括光學鏡面,分為自由曲面鏡面和光波導兩大類。

PCB板等電子器件占比約20%。

特制前擋玻璃等非電子器件占比約為10%。

在以AR-HUD為主流的抬頭顯示新技術逐步起量的背景下,我們認為:成像部分PGU開發能力以及投影部分光學設計能力是核心要素。在以上兩大領域中技術布局領先的企業有望深度受益。

第一,對于成像部件PGU,TFT-LCD方案是主流;DLP、MEMS激光掃描雖然短期受制于高成本滲透率較低,但是憑借更好的顯示效果,未來將進一步實現替代。PGU具有4大技術路線,分別為TFT-LCD、DLP、MEMS激光掃描、LCOS方案。

基于TFT-LCD的PGU是當前主流技術,日本企業高度壟斷,大陸企業京東方/深天馬積極布局:該技術較為成熟、成本較低,但是顯示效果弱于DLP和MEMS激光技術。從市場份額來看,由于HUD整機市場主要被日本企業主導,因此在供應鏈優勢下,日本企業也在基于TFT-LCD技術的PGU領域占據主導地位。大陸京東方/深天馬等積極布局,有望逐步突破。

基于DLP的PGU未來有望成為AR-HUD的首選,受制于高成本其目前主要在豪車中落地,TI壟斷市場,水晶光電有所布局:DLP具有更高的亮度和對比度,能源效率更高,可靠性更高,但是需要定制精度要求高的反射非球面鏡,導致整體成本較高。目前德州儀器是DLP方案在AR-HUD中應用的關鍵推廣者。從實際落地來看,奔馳新S級車型ARHUD中采用了DLP技術,而林肯大陸和領航員中的W-HUD設備也使用了DLP。目前德州儀器獨霸市場,大陸企業廣景視睿、水晶光電也有所布局。

MEMS激光投影成像技術可實現超高分辨率且結構簡單,但是成本較高并且發熱量大,有望應用在L3以上自動駕駛汽車中,日本企業技術布局較為領先。根據佐思汽研,MEMS激光HUD將圖像直接生成在擋風玻璃上,而不是PGU里。因此在對比度和亮度方面具備極強的優勢,MEMS激光可以做到4K級的分辨率。

而在光機引擎方面,采用MEMS掃描的光機引擎體積非常小,遠低于DLP或TFT-LCD。但是MEMS激光技術最大缺點是過高的成本以及所用到的激光二極管發熱量大,溫控能力較差。目前日本企業布局最為積極,包括矢崎、ALPS阿爾派、松下、瑞薩、理光、先鋒、電裝都有不少激光HUD專利和相關產品。而目前MEMS激光投影方案PGU廠家包括Micro-vision、上海豐寶電子、浙江視境傳感。

第二,AR-HUD投影部分的核心在于光路設計,全息光波導優勢明顯將成為未來主流。目前AR-HUD光路設計中有兩級鏡面反射和全息光波導兩大方案。

傳統的兩級鏡面反射技術需要大體積非球面反射鏡,導致整體HUD體積過大,同時非球面反射鏡越大則容差越難控制,成本也越高。

全息光波導技術僅在擋風玻璃上安裝全息膜即可實現投影,結構簡單體積更小。根據布谷鳥科技,全息光波導技術和成像技術無關,無論是TFT-LCD方案還是DLP方案都可以采用。目前,已有不少頭部廠商都展開了該技術的預研工作。

大陸企業水晶光電和舜宇光學在HUD產品領域積極布局。水晶光電HUD領域產品主要包括PGU、W-HUD以及AR-HUD,通過國內高端汽車品牌的產品認證。

而舜宇光學具備HUD一體化能力,與主要客戶取得合作,目前已經完成了全息ARHUD方案配套的核心光學引擎的研發。其作為HUD光學方案解決商,產品覆蓋PGU、投影鏡頭、自由曲面鏡、平面鏡、微透鏡陣列和準直鏡等等。目前,公司已從全球領先客戶獲得量產訂單;成功向第一家將HUD與DLP技術結合使用的制造商林肯公司供應產品;向國內新能源汽車和領先的獨立品牌汽車提供產品供應。公司完成了汽車增強現實抬頭顯示核心模塊的開發,并已送樣給客戶。

同時國內企業光峰科技憑借其在激光顯示領域的積累,也有望持續加深在在ARHUD領域的產品布局。

6.座艙聲學:語音交互滲透,車載聲學組件技術邁向升級+需求持續釋放

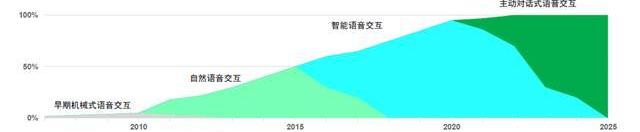

國內前裝車載語音交互滲透率快速提升,功能不斷完善。作為智能座艙的重要組成部分,車載語音交互功能滲透率一直在穩步提升。根據高工智能汽車研究院稱,我國前裝車載語音交互功能的滲透率從2019年的49.82%上升至2020年的63.25%,其中自主品牌滲透率要高于合資品牌。此外,車載語音交互功能也在不斷完善,交互方式從早期的機械式語音交互到自然語音交互,再到最終的主動對話式語音交互,技術及生態方面都在持續快速升級。

為提升識別精度,單車麥克風數量將顯著提升。對于車內語音交互而言,單麥克風方案難以克服行車噪聲、揚聲器回聲、乘客交談等因素導致的語音識別準確性降低問題,導致語音識別準確度較低。為解決該問題,多麥克風方案被提出,主要用來消除回聲、降噪并完成人聲分離,在該方案的不斷滲透下,座艙內的麥克風數量有望快速提升。根據IHS稱,2025年單車麥克風數量有望從2020年的2.2個增長至4個,多麥克風陣列的滲透率亦有望超過57%。

車載語音行業快速增長,國內麥克風制造商有望受益。根據ICVTank預測,2019年中國前裝車載語音市場市場規模約為15億人民幣,2022年這一規模將達到28億人民幣,3年CAGR接近24%。車載麥克風作為車載語音系統的重要硬件單元,在整體用量及ASP的顯著提升拉動下,行業將迎來快速增長,國內麥克風制造商如瑞聲、歌爾等有望充分受益。

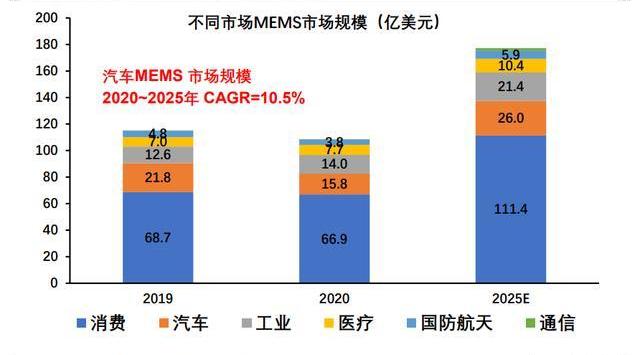

MEMS麥克風穩定性較強,被廣泛運用于汽車等智能終端。傳統的麥克風多數是采用音頻信號輸入ECM麥克風,雖然價格低廉但存在噪聲問題。MEMS用微米級的等效物替代了傳統的機械和電子設備,使得MEMS麥克風在芯片上集成數模轉換器,形成數字輸出,因而去除了易產生噪音的模擬信號。穩定性強、失真小的MEMS麥克風被廣泛應用于智能手機、平板電腦、助聽器和汽車等終端產品中。據YoleDevelopment預測,2022年MEMS麥克風年出貨量將超過80億個,相比ECM市場份額迅速擴大。根據ICVtank數據顯示,2020年MEMS麥克風市場規模達到13.56億美元,預計2023年全球MEMS麥克風市場規模將達到16億美元。

汽車座艙對聲學空間的需求將成為拉動MEMS麥克風巨大增量市場。目前消費電子是MEMS麥克風的主要應用領域,市場空間占比超過90%。而根據YoleDevelopment數據,單部手機MEMS麥克風數量從2010年2顆增加到了2017年最多安裝5顆,每輛汽車則將根據實際需求采用超過8個MEMS麥克風。汽車座艙是未來拉動MEMS麥克風出貨量的核心驅動力,隨著智能座艙的普及與升級,對MEMS麥克風的需求或將迎來高速增長。

與MEMS麥克風替代傳統ECM麥克風的趨勢相似,MEMS揚聲器如今亦在進入車載揚聲器市場。車載揚聲器是汽車內部實現聲音重放的物理器件。汽車噪音的多樣性、汽車環境的有限性及行駛過程的動態性,決定了車載揚聲器設計、布局的復雜性。與MEMS麥克風替代傳統ECM麥克風的趨勢相似,MEMS揚聲器如今亦在進入車載揚聲器市場。

精選報告來源:。

述(最多18字 網課完整答案查詢方法,查詢方法大概分為以下幾步,希望我的分享可以幫助一些同學獲得正確的答案!.

1900/1/1 0:00:00TIPS 1、下載IT桔子APP,實時跟蹤國內外一級市場投融資事件。2、轉載請注明來源自IT桔子,侵權必究。3、建立“投資速遞”長期發布合作,請發郵件到hello@itjuzi.com.

1900/1/1 0:00:00韓系品牌現代,大家可能對它的普通家用車了解更多。其實它旗下也有高性能品牌現代N,首款高性能車型為現代i30N.

1900/1/1 0:00:002020年上半年,ETH的交易量增長了1461%。 芝商所將以太坊和比特幣標準以及微型合約的到期日增加到每日:金色財經報道,芝商所(CME Group)宣布將以太坊和比特幣標準以及微型合約的到期.

1900/1/1 0:00:00來自新浪網評論新能源明星車型的價格下探是對更廣大的燃油車市場的加速替代,加速世界新能源車轉型的進程.

1900/1/1 0:00:00要說最近熱度最高的手游,當屬打著云頂之弈正版授權的《金鏟鏟之戰》了,在官方賽事直播間、LOL主播直播間等各個地方,都出現了刷屏的情況,在8月26日游戲正式上線之后,也是十分火爆.

1900/1/1 0:00:00