BTC/HKD+5.53%

BTC/HKD+5.53% ETH/HKD+6.66%

ETH/HKD+6.66% LTC/HKD+2.63%

LTC/HKD+2.63% ADA/HKD+8.63%

ADA/HKD+8.63% SOL/HKD+6.08%

SOL/HKD+6.08% XRP/HKD+8.9%

XRP/HKD+8.9%

本文作者:鄧海清,汪術勤

一、“看通脹做債”被央行證偽:輸入性通脹的風險總體可控

市場上有一派觀點是“看通脹做債”。今年部分大宗商品價格上漲,PPI同比增速不斷上行,全球通脹交易炒作如火如荼,有觀點據此認為債券市場將走向熊市。

盡管上半年PPI不斷沖高,但一季度貨幣政策執行報告在專欄四中指出,全球大宗商品價格上漲可能階段性推升我國PPI,但輸入性通脹的風險總體可控。不存在長期通脹或通縮的基礎。原因在于:

國外通脹走高的輸入性影響主要體現在工業品價格,疊加去年低基數的影響,可能在今年二、三季度階段性推高我國PPI漲幅。但這只是暫時性現象,待基數效應逐步消退和全球生產供給恢復后,PPI有望趨穩。

近年來我國PPI向CPI的傳導關系明顯減弱,國際大宗商品價格起伏波動對我國CPI走勢的影響也相應較低。加之國內生豬供給已基本恢復,豬肉價格總體趨于下降,糧食連續多年豐收、農產品自給率總體較高,初步預計今年CPI漲幅較為溫和,受外部因素影響總體可控,將保持在合理區間運行。根據4月份PPI數據,分類別來看,采掘工業價格上漲24.9%,原材料工業價格上漲15.2%,加工工業價格上漲5.4%。生活資料價格上漲0.3%,從上游到下游、從PPI到CPI的傳導不暢。

趙長鵬:Twitter價格可能略高,無論馬斯克做出什么決定都會支持:金色財經消息,幣安CEO趙長鵬在社交媒體回復網友時表示,Twitter的價格可能略高。但無論如何馬斯克的決定如何,他都會支持。[2022/7/24 2:34:08]

我國作為大型經濟體,若無內需趨熱相疊加,僅國際大宗商品價格上漲也并不容易引發明顯的輸入性通脹。

央行的上述判斷與我們3月份自《債市“推土機策略”的達芬奇密碼——探析現代中央銀行制度的破題與再造》、《“滯脹”論是學舌炒作,還是真威脅?》以來的一系列報告的判斷完全一致。

4月份PPI同比上漲6.8%,又一次超出市場預期,但債券市場古井無波。3月份和4月份PPI數據公布后,市場都呈現出“利空出盡”的態勢,收益率都有所下行。

2013年之前,通脹是影響央行貨幣政策的關鍵變量,“看通脹做債”是市場主流。但從此之后,無論是2013年下半年的“錢荒”還是2016年四季度的整治金融市場亂象,防范化解金融系統風險才是央行收緊貨幣政策的主因。其深層次原因在于2012年之后中國就再未出現過因需求擴張、經濟過熱導致的全面通脹,個別品類的價格異動不足以導致央行貨幣政策轉向。2019年以來,服務實體、直達實體成為央行貨幣政策的主要目標。今年上半年PPI的階段性上漲不足以成為央行加息、債市走熊的導火索。

Meta員工不滿扎克伯格癡迷元宇宙:不知道要交付什么:金色財經報道,馬克·扎克伯格對元宇宙的癡迷已經引發 Meta (原 Facebook)公司員工不滿,他們認為“元宇宙已經成為扎克伯格唯一想談論的事情”,以至于讓許多為他工作的人感到沮喪。目前,Meta 公司已經組建特定于元宇宙的團隊”,員工認為這是一個“將覆蓋公司內所有團隊”的團隊,但不少人仍然非常困惑,一方面擔心會煽動混亂和焦慮,另一方面是員工似乎并不真正知道要交付什么或做什么,Meta 迄今并沒有連貫的元宇宙戰略。(businessinsider)[2022/4/24 14:45:10]

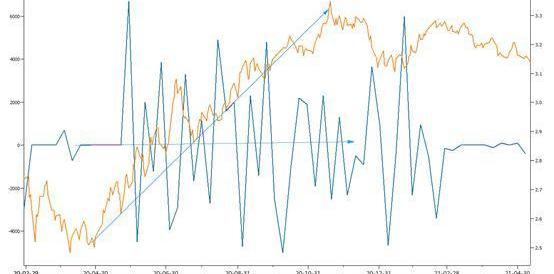

二、“看中美利差做債”被央行證偽:美債收益率上行對我國的影響有限且可控

市場的另一派觀點是“看中美利差做債”。今年以來美國經濟復蘇和通脹上升預期強烈,十年期美債收益率出現較大幅度上行,中美利差收窄,有觀點認為中國債市收益率也應該跟隨上漲。

此次央行在專欄3中專門指出,美債收益率上行和未來美聯儲調整貨幣政策對我國的影響有限且可控。原因包括:

我國已成為世界第二大經濟體,經濟韌性好、回旋空間大,經濟運行的穩健性強。

隨著匯率市場化改革的深入推進,人民幣彈性一步增強,較好發揮了宏觀經濟和國際收支自動穩定器的作用。

美聯儲理事夸爾斯:不明白美聯儲為什么要發行央行數字貨幣:美聯儲理事夸爾斯稱:“我不明白美聯儲為什么要發行央行數字貨幣。”(金十)[2021/10/21 20:44:37]

我們可以看到,當前中美債市利差依然較大,處于舒服的區間。但更重要的是,我們認為,看中美利差做債的想法本身就存在問題。中美兩國都是“大國經濟”,貨幣政策以內部均衡為主,中國央行和美聯儲各自根據本國經濟和金融狀況制定本國的貨幣政策,影響各自的債券市場收益率,導致中美債市利差。因此,中美利差是兩國獨立貨幣政策的結果,而非原因。在構建以國內大循環為主體的新發展格局的背景下,除非出現極端情況,否則中國央行大概率不會根據中美利差制定貨幣政策,中國債券市場收益率自然也不會根據中美利差運行,隨美債收益率起舞。

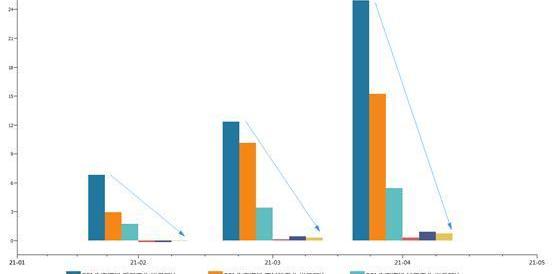

三、“看央行公開市場操作量做債”被央行證偽:無需過度關注公開市場操作數量

市場的第三派觀點是“看央行公開市場操作量做債”,關注央行每日公開市場操作的資金投放和回籠。當資金凈投放減少時即認為央行有意收緊貨幣政策,凈投放增多時即認為央行在加碼寬松。但我們在實際中會發現,央行公開市場操作量和市場利率走勢并不一致,甚至相悖。

華爾街分析師:比特幣什么都不是,只是一股蒸汽:華爾街“全明星”分析師安迪·凱斯勒在1月31日《華爾街日報》觀點版面發表文章《比特幣泡沫背后》。

文章中他表示:比特幣什么都不是,它只是一股蒸汽,一種想法的概念。使用比特幣的交易非常少。它缺乏價值存儲屬性——任何一種一周下跌30%的東西都不能發揮這種作用。但彭博社(Bloomberg)的財富報道稱:“比特幣新手告訴我們,是什么促使他們以創紀錄的價格買入。“很多負擔不起的人可能因此受到嚴重傷害。Robinhood周五限制了一些加密貨幣的購買。

所以加密領域都將目光聚焦于二月中旬。我不知道紐約總檢察長會發現什么。她可能會結束調查,繼續自己的快樂生活,因為根本就沒有犯罪,或者發現一個讓伯尼·麥道夫看起來像從檸檬水攤上偷東西的騙局。我們知道當熱空氣耗盡時泡沫會發生什么。[2021/2/2 18:41:07]

對于這種觀點,央行在2020年四季度貨幣政策執行報告中已經說明:判斷短期利率走勢首先要看政策利率是否發生變化,主要是央行公開市場7天期逆回購操作利率是否變化,而不應過度關注公開市場操作數量。公開市場操作數量會根據財政、現金等多種臨時性因素以及市場需求情況靈活調整,其變化并不完全反映市場利率走勢,也不代表央行政策利率變化。其次,在觀察市場利率時重點看市場主要利率指標的加權平均利率水平,以及DR007在一段時期的平均值,而不是個別機構的成交利率或受短期因素擾動的時點值。

今晚8點袁煜明將做客《金色講堂》 深入解讀“什么是區塊鏈思維”:今晚20:00,火幣區塊鏈應用研究院院長袁煜明將做客《金色講堂》深入解讀“什么是區塊鏈思維”。袁煜明將從股份制的種種弊端出發對區塊鏈的出現給行業所帶來的改變進行一一講解。同時,袁煜明還會對區塊鏈機制目前所存在的問題進行全方位的解讀。詳情請關注今晚8:00的《金色講堂》。[2018/4/10]

此次央行在一季度貨幣政策執行報告的專欄1中再次重申:中國央行將貨幣政策工具利率作為央行政策利率,并以此為操作目標。市場和公眾觀察貨幣政策取向時,只需看政策利率是否發生變化即可,無需過度關注公開市場操作數量,也無需過度關注個別機構的市場成交利率,或受短期因素擾動的市場利率時點值。

四、債市分析回歸“太陽系法則”:服務實體需要保持政策利率穩定

債市走勢取決于央行貨幣政策,觀察央行貨幣政策取向需要看政策利率

根據我們提出的債市分析的“太陽系法則”:債券市場的走勢關鍵取決于央行貨幣政策的變化,央行是債券市場的“太陽”,債券市場圍繞央行貨幣政策運行。央行通過對整體經濟金融形勢的判斷,制定貨幣政策,通過貨幣政策影響資金市場的量價,進而決定了債券市場的走勢。市場投資者通過各項經濟金融指標及各種跡象對央行貨幣政策形成預期,根據預期調整投資行為,帶來債券市場走勢的變化和波動。當市場預期與央行實際操作存在偏差時,待央行政策操作明確后,市場會對錯誤的預期進行調整和糾偏,導致債券市場的再次調整。

而根據一季度貨幣政策執行報告,觀察央行貨幣政策取向,只需看政策利率是否發生變化。

當前實體經濟恢復不均衡、基礎不穩固,擴大內需、暢通國內大循環仍然需要宏觀政策持續發力

“外貿紅利”帶動生產端復蘇,但可持續性存疑。

擴大消費政策注重長期效果,短期內消費增速承壓:居民收入增速恢復較慢,“七普”數據反映出人口老齡化繼續加重。

局會議和央行一季度貨幣政策執行報告繼續重申“房住不炒”,房地產投資增速承壓。

財政政策提質增效,地方政府隱性債務管控力度不減,基建投資增速承壓。局會議和央行一季度貨幣政策執行報告強調建立地方黨政主要領導負責的財政金融風險處置機制,對重大金融風險嚴肅追責問責。

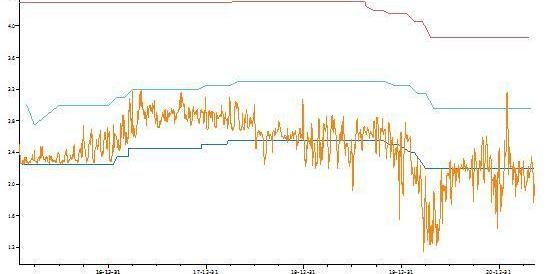

從降低實體經濟融資成本角度:推動實際貸款利率下降需要保持政策利率的穩定

央行在一季度貨幣政策執行報告中強調,穩健的貨幣政策要“把服務實體放到更加突出的位置”,這是此次內容摘要中新加的描述,與政府工作報告的表述一脈相承。而政府工作報告還制定了更具體的量化目標——推動實際貸款利率進一步降低,繼續引導金融系統向實體經濟讓利。今年務必做到小微企業融資更便利、綜合融資成本穩中有降。

在LPR制度改革后,OMO利率—MLF利率—LPR利率—貸款利率的傳導鏈條更加明確。根據一季度貨幣政策執行報告:“LPR基于政策利率報價形成,央行……健全從政策利率到LPR利率再到實際貸款利率的市場化利率形成和傳導機制。”推動實際貸款利率下降更需要保持政策利率的穩定。

面對大宗商品價格波動,需要降低企業經營負擔而不是加息

近期大宗商品價格的大幅波動對部分中下游企業帶來了較大沖擊。一方面,盡管原材料價格漲幅較大,但由于沒有內需趨熱,所以下游價格上漲幅度小,部分制造業企業利潤受到擠壓。另一方面,大宗商品價格的頻繁、大幅波動也導致企業庫存周期的紊亂,進而導致整個經濟運行節奏的紊亂,部分在高位加庫存的企業可能還會因此出現重大虧損。

此類情況已經引起金穩委、央行的重點關注。央行在此次報告中也提出“需對大宗商品漲價給我國不同行業、不同企業帶來的差異化影響保持密切關注”。從支持實體經濟的角度,面對大宗商品價格上漲導致的原材料漲價、部分企業盈利困難的情況,貨幣政策收緊不僅不能解決供給不足的問題,還會進一步加劇企業債務償還負擔,此時更應該通過結構性貨幣政策降低企業融資成本,幫助企業渡過難關。

五、債市投資“推土機策略”的兩大引擎:保持政策利率穩定+保持流動性合理充裕

輸入性通脹的風險總體可控,“看通脹做債”被央行證偽。

美債收益率上行和未來美聯儲調整貨幣政策對我國的影響有限且可控,“看中美利差做債”被央行證偽。

無需過度關注公開市場操作數量,“看央行公開市場操作量做債”被央行證偽。

中國央行將貨幣政策工具利率作為央行政策利率,并以此為操作目標。央行通過完善以公開市場操作利率為短期政策利率和以中期借貸便利利率為中期政策利率的政策利率體系,引導DR007為代表的市場利率圍繞政策利率為中樞波動。

從支持實體經濟角度,今年央行政策利率大概率保持穩定,市場利率圍繞政策利率為中樞波動,意味著今年的政策利率和市場利率都將顯著低于疫情前的水平。

同時,局會議和一季度貨幣政策執行報告都重申保持流動性合理充裕,市場狹義流動性狀況大概率保持穩定。

從當前長端利率債收益率和政策利率、市場利率的利差來看,債券市場收益率依然存在下行空間,中間的震蕩只是帶來牛市顛簸的“小土包”,難改趨勢性牛市大勢,建議債市投資繼續堅守“推土機”策略,抓住窗口期積極配置長久期利率債吃票息!

免責聲明:以上內容轉載自海清FICC頻道,所發內容不代表本平臺立場。

全國產經平臺聯系電話:010-65367702,郵箱:hz@people-energy.com.cn,地址:北京市朝陽區金臺西路2號人民日報社

本文來源:全國產經平臺

比特幣可謂是從誕生之日起就自帶“流量”體質,針對它的好與壞,不同的人有不同的看法。從本質上來看比特幣是一種P2P形式的虛擬的加密數字貨幣,而對于大多數人來說,行情變化多端是其主要特點之一.

1900/1/1 0:00:00來源:北京商報 “帶著不切實際的期待,庸常的生活之外,每天都在吹小小的泡泡。”在幣圈沉浮了三年多,路寧拿這句話來總結自己的心路歷程.

1900/1/1 0:00:002021年以來,Billions項目組突然“變身”,一掃往日之沉寂,價格似脫韁野馬、一路狂奔,從年初0.0046美元,飆升至0.493美元,漲幅高達10603%,頗有“沖出地球,飛至月球”之勢.

1900/1/1 0:00:00你會怎樣處理一件價值6900萬美元,卻根本不存在的藝術品? 這是NFT基金Metapurse創始人MetaKovan所面臨的問題.

1900/1/1 0:00:00根據最新的研究,ColonialPipeline勒索軟件攻擊背后的黑客組織DarkSide,在上周關閉前累計收到價值9000萬美元的比特幣贖金.

1900/1/1 0:00:00隨著數字化技術的發展,電子證據包括聲音、圖片、視頻等形式在訴訟案件中出現的越來越頻繁。但取證容易舉證難,電子證據證據在形成的時候并非都能對數據生成的時間、真實人員身份等予以記錄.

1900/1/1 0:00:00