BTC/HKD+3.43%

BTC/HKD+3.43% ETH/HKD+2.93%

ETH/HKD+2.93% LTC/HKD+5.15%

LTC/HKD+5.15% ADA/HKD+4.85%

ADA/HKD+4.85% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+2.99%

XRP/HKD+2.99%

黃金是宇宙的浪漫。

看到上面這個說法,開始是有些驚訝的,畢竟金飾大多款式老舊,盡管近年來多有改良,但大部分年輕人還是覺得這是阿姨爺叔的標配,固有印象里黃金當然跟羅曼蒂克搭不上邊。

金飾好不好看,審美不同自然有分歧,但金元素的形成和存在卻是真的神奇。

“金的原子序號是79,形成的方法有兩種。

一種是超大型恒星的死亡。那些從宇宙初期就存在的,比太陽的質量大上成千上百倍的恒星,在生命的最后一刻,會通過一場無比絢麗的超新星爆炸結束自己的一生——金元素由此誕生;

還有一種是中子星合并。中子星的密度超過一億噸每立方厘米。兩顆互相纏繞旋轉的中子星,在超越時間的時間中互相凝望,注視,在超越時間的時間中一點一點地靠近,最后在互相觸碰的一瞬間——砰!

無與倫比的大爆炸發生了,黑洞誕生,產生的波動甚至能撼動空間本身。而比地球質量還大的金元素就會在這個過程中產生,并揮灑到無窮無盡的宇宙空間中,在漫長的漂泊流浪后,其中很小很小的一部分,偶然落到了地球上。

所以你看櫥窗里的金項鏈反光的時候,是它在重現亙古恒星們的余暉。”

在人類社會發展的歷史進程中,黃金實實在在獲得了世界上各個種族、各個膚色、各個時代人們普遍而特殊的偏愛。你也許并不欣賞某些金飾的款式,但你無法拒絕金元素高反射率帶來的視覺愉悅,也無法解釋它高延展性、強抗氧化能力、良好的導電導熱性帶來的廣泛用途。黃金的種種特性使它從諸多金屬中脫穎而出,成為了人類發展歷史上獨特的存在。

ARK方舟基金本周累計增持超5萬股Coinbase股票:金色財經報道,數據顯示,9月19日至今,ARK方舟基金累計增持53055股Coinbase股票(COIN)。截止周五收盤,COIN收盤報61.88美元,日內下跌1.68%。[2022/9/26 7:20:31]

在金融領域,自從黃金成為貨幣以來,沒有一個天然物質能取代其地位,其他金屬只能以劣幣的形式與黃金共同構成一個完整的貨幣體系。即使1978年后踏上了非貨幣化歷程,黃金依然保留著較強的金融屬性,是很多重要的國家儲備資產和戰略資源。這是為什么呢?

一、各國黃金儲備現狀:美國最高、歐洲其次

據世界黃金協會的最新數據,截止到2021年3月底,美國的黃金儲備最多,有接近8134噸,占美國儲備資產的77.5%。

歐洲國家中,德國、意大利、法國的黃金儲備之和達8500噸以上,超過美國。

俄羅斯的黃金儲備位2300噸左右,占俄羅斯儲備資產的22%。

中國大陸地區的黃金儲備為1948噸,占儲備資產的3.3%。

日本的黃金儲備為765噸,占儲備資產的3.1%。

數據來源:世界黃金協會https://www.gold.org/goldhub/data

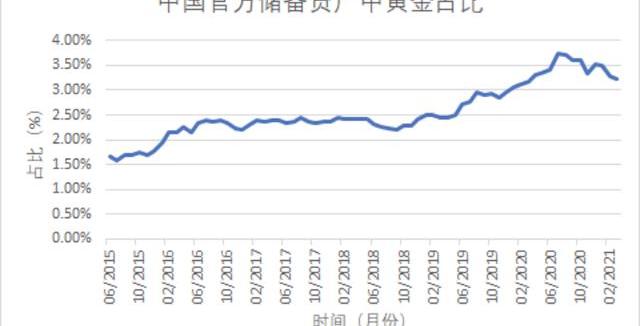

整體來看,我國黃金儲備占比相對較低。

不過,在我國官方的儲備資產中,黃金的占比整體趨勢是上升的。2015年6月份為1.65%,到2021年3月份達3.3%。

報告:BTC基金本月資金流入總額為 1.783 億美元,ETH流入為負:金色財經報道,根據 CoinShares 2 月 22 日的“數字資產基金流動周刊”報告,繼 2 月 14 日至 2 月 18 日最新流入的 8900 萬美元之后,BTC 基金本月的資金流入總額為 1.783 億美元。相比之下,到目前為止,以太坊投資產品在 2 月份的資金流出總額為 260 萬美元,在過去11周中,只有一周產生了流入量。

CoinShares 指出,盡管“價格疲軟并受到東歐沖突的負面影響”,但上周加密資產總體依然有資金流入。除了比特幣的主導地位之外,機構交易員還買入價值 2500 萬美元的 Avalanche 相關的投資產品,而多資產和 Solana 基金也分別有 940 萬美元和 120 萬美元的流入。(Cointelegraph)[2022/2/23 10:10:24]

數據來源:https://insights.ceicdata.com/Untitled-insight/myseries

二、黃金市場的歷史變遷

黃金市場并非與生俱來,其交易和發展經歷了很長的軌跡——從君主專有、一般等價物、貨幣化到非貨幣化,市場隨著歷史變遷從無到有,從小到大。

19世紀前,稀有的黃金是統治者財富和權勢的象征,搶掠和賞賜是黃金流通的主要方式,因此其交易規模相當有限。

19世紀后半葉,技術的發展使得人類開采出的黃金超過了過去5000年產量的總和,黃金供應量的增加,使黃金在更大范圍作為貨幣使用有了實物保障,黃金從區域性貨幣轉變為世界貨幣。金本位制的誕生標志著黃金世界貨幣地位的確立,黃金站上了歷史的巔峰。

ARK方舟基金本周買入超15萬股Coinbase股票:金色財經報道,ARK方舟基金持倉數據顯示,本周(10月1日-10月6日),ARK基金買入152333股Coinbase股票。[2021/10/8 20:11:58]

在金本位制時期,黃金的流動性大大增加,各國中央銀行都可以按照本國貨幣規定的金價無限制買賣黃金,但實際上仍是通過市場吞吐黃金,黃金市場也因此得到了一定程度的發展。不過,當時的黃金市場仍受到官方嚴格管控,一戰之前,世界上只有英國倫敦黃金市場是唯一的國際性市場。

一戰之后,金本位制受到沖擊,進入20世紀30年代后,全球性經濟危機的爆發更是讓它徹底崩潰,各國為穩定本國經濟紛紛加強貿易管制,禁止黃金自由買賣和進出口,公開的黃金市場失去基礎,倫敦黃金市場關閉。

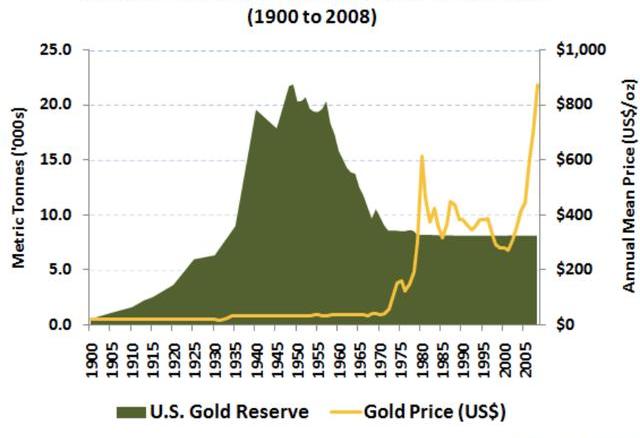

就在這個時期,美國采取了美元貶值和低利率的貨幣政策,由于歐洲社會動蕩,大量黃金流入美國:1941年,美國黃金儲備達到227億美元,是1934年的3倍;二戰結束時,美國黃金庫存達到全球59%,1948年達到72%為最高點,儲備約248億美元(按照1盎司黃金=35美元的官價,美國黃金儲備超過2.2萬噸。

之后就是1944年布雷頓森林體系的建立——美元與黃金掛鉤,美國承擔以官價兌換黃金的義務。這是繼金本位制后人類歷史上第二個國際貨幣體系,旨在引導世界恢復在1934年放棄的金匯兌本位制。

在該體系中,黃金無論是流通還是在國際儲備方面的作用都有所降低,美元則成為了新的主角,但由于黃金充當“最后屏障”的角色,因此其價格和流動仍受到嚴格控制,各國禁止居民自由買賣黃金,市場機制難以發揮作用。直到10年后,倫敦黃金市場在關閉15年后才得以恢復。

比特幣基金本月已流出1500萬美元資金:金色財經報道,根據CoinShares提供的數據,比特幣基金和產品在7月份迄今已記錄了價值1500萬美元的資金流出。[2021/7/21 1:06:07]

但到了20世紀60年代,情況再度生變。由于美國深陷越戰泥淖,財政赤字擴大,國際收支狀況惡化,美元的信譽受到極大沖擊。1973年3月,經過磋商后,西方國家放棄固定匯率,實行浮動匯率,布雷頓森林體系完全崩潰,黃金也開始了非貨幣化的改革進程。

注:從法律角度看,國際貨幣體系的黃金非貨幣化是到了1978年才正式明確,IMF修改了《國際貨幣基金協定》,刪除了以前關于黃金的所有規定。

1976年《牙買加協議》簽署后,黃金走下了貨幣圣壇,成為了可以自由擁有和買賣的商品,流動性也大大增強,黃金交易規模得到提升。

不過盡管國際貨幣體系中黃金非貨幣化的法律過程已經完成,但黃金在實際生活中卻沒有完全退出金融領域,仍作為一種公認的金融資產活躍在投資領域,充當國家或個人的儲備資產。

各國為何要儲備黃金?

雖然金本位已經廢除,但是各國的官方儲備中依舊有黃金的存在,尤其是歐美等國的黃金儲備數量驚人。那么各國為何要儲備黃金呢?

答案是:擁有更多黃金就意味著擁有更多主動權。

具體來看:

1、黃金價值穩定、是良好避險資產,具有投資屬性

貨幣制度從實物貨幣發展到金本位,最后發展到信用貨幣,經歷了漫長的歷史過程。在這一進程中,黃金作為避險資產有千年歷史,而信用貨幣成為避險資產不過才幾十年。盡管黃金的貨幣職能已經被信用貨幣所取代,但其深遠的歷史影響依然存在,尤其是在發生信用危機時,黃金的避險功能得到彰顯。

聲音 | 黎美大學經濟學教授:比特幣可以重現金本位制:據共享財經消息,黎美大學經濟學教授、哥倫比亞大學資本主義與社會研究中心成員Ammons博士表示,比特幣可以重塑當前的經濟體系,使其與金本位制(金本位制)相呼應,金本位制是一種比世界今天使用的貨幣模式要好得多的貨幣模式。Ammons認為,比特幣可以重現金本位制,比特幣有一天會讓我們回到古老的、純正的資本主義。[2018/11/23]

從安全性來看,黃金具有穩定的化學性質,黃金是永不磨滅的,歷史上所有開采的黃金仍以各種方式存在著。

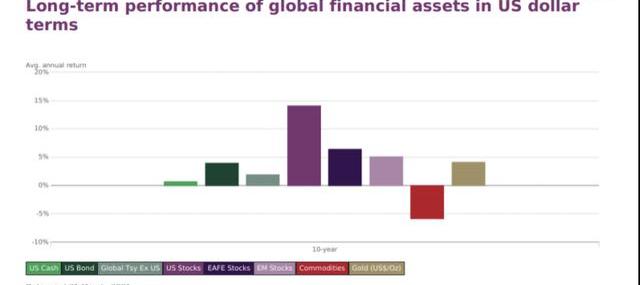

從投資性來看,世界黃金協會對近十年來金融市場中多個資產表現進行了統計,相對于一般的大宗商品或者證券等,黃金投資更具有穩定性。

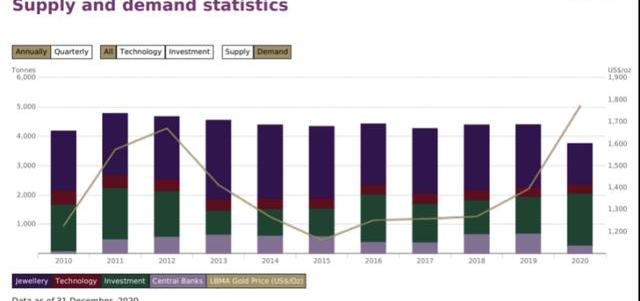

從流動性來看,黃金世界認可高,且有統一的度量單位,全球金融市場是24小時連續運轉,所以黃金相對其它投資品來說具有更強的變現能力。除了投資以外,黃金還可以用做首飾加工、醫療工業等領域,這也支撐了黃金市場的流動性。

曾任阿根廷中央銀行運營部副總經理的胡安·巴斯科表示,央行和其他普通的投資者不同,它們的一舉一動都和國家資產息息相關,因此央行也更多著眼于長遠的目標,每一個舉動都需要付諸更多的謹慎。黃金不必承擔過多的信貸風險,能夠長期保值,并可以在危難時期扮演‘避險天堂’的角色,這些屬性,都是央行所需要的。

2、持有黃金有利于分散外匯儲備風險

黃金和外匯都是一國儲備資產的重要組成部分,其中外匯儲備多是美元資產的形式。但是外匯是信用貨幣,存在貶值風險。自2008年金融危機以來,美聯儲的量化寬松政策使得美債收益率一直處于低位,實際利率甚至為負,外匯存在縮水風險。而美元與黃金在長期價格變化中呈負相關,黃金可以對沖美元貶值的風險。

此外,黃金可以規避美元信用風險。原意大利央行副行長塞爾瓦托·羅西認為,對于中央銀行而言,獨立性具有重要的意義。然而,為了維護金融市場的穩定性,政府開始越來越多地介入市場,通過央行去影響市場。央行的獨立性因此受到一定威脅。全球金融危機迫使央行普遍開始采取廣泛的措施,以避免金融體系的崩盤。可是這同時也給央行帶來了其他的“麻煩”—眼睜睜地看著資產負債表不斷擴張,潛在風險也越來越大。在這樣的情況下,黃金儲備則被賦予更重大的意義,成為央行重要的避險工具。

3、持有黃金有利于抵御宏觀經濟風險

由于黃金的流動性強,所以在一國經濟出現動蕩時,可以快速的轉化為外匯,維持宏觀經濟的穩定。

1997年東南亞發生金融危機時,日本、韓國等國家和中國臺灣地區的貨幣出現明顯貶值,經濟出現困難,為了阻止本幣進一步貶值、穩定內部經濟,這些國家和地區都動用了黃金儲備。其中,韓國政府動員公民將金條和黃金制品變賣給銀行換取韓元,共收集黃金約250噸,價值超過20億美元,有效緩解了外匯儲備危機。

俄羅斯為償還外債時,也曾通過出售黃金清償債務。拉丁美洲債務危機時,巴西、哥斯達黎加、烏拉圭、薩爾瓦多等國曾以出售全部或部分黃金儲備的方式,解除或緩解各自的長期債務壓力。印度曾以作為抵押,獲取國外貸款,促進外貿發展。

此外,對國家來說,黃金可以視為其貨幣最后的信用支撐。有學者指出美國政府所持有的巨額黃金儲備,對于美元成為和長期維持國際結算和儲備貨幣地位的作用不容忽視,中國也應把增加黃金儲備作為一個重要途徑和戰略決策,以促進人民幣國際化和國際社會對人民幣的認可。

如格林斯潘所言,黃金仍代表世界最后的支付形式。一國持有黃金儲備,就如個人購買保險。尤其在危機時期,擁有更多黃金就意味著擁有更多主動權。█

參考來源:

1.《期貨投資者教育系列叢書:黃金》

2.王仲會,《黃金、貨幣、金融安全一一中國黃金體系改革與發展研究》

3.周潔卿,《增加黃金儲備規避外匯風險》

4.鄒瓊,《黃金金融功能的研究》

責編:小野菌孫思琦卜海森|視覺:李盼東子

監制:卜海森李俊虎

各位小伙伴們大家好,今天是2021年4月16號,星期五。 1、DETA數字生態鏈:就是一條偽公鏈,平臺宣稱新加坡大機構背景,美國雷達實驗室開發,但實際所謂的機構背景都是杜撰出來的,DeTA新加坡.

1900/1/1 0:00:00溫馨提示:unmineable是64位程序而且包含PhoenixMiner.exe和xmrig.exe,其中一些防病/谷歌瀏覽器可以標記為惡意軟件.

1900/1/1 0:00:00我們經常會發現微信好友中有人將所在地定為安道爾,據統計定位在這個國家的用戶超過2000萬。但我們大多數人都對這個國家知之甚少,甚至拿出地圖尋找這個國家都需要花費一些時間.

1900/1/1 0:00:00本文是超財經原創作品 比特幣的每一次暴漲和暴跌都會成為熱搜,這次也不例外。4月17日之后的幾天,比特幣突然經歷了閃電式崩盤,從將近65000美元跌至當前的55000多美元,與大跌相對應必須是有玩.

1900/1/1 0:00:00上周六,比特幣的價格一舉超過了58000美元,這是有史以來1個比特幣的價格首次超過了1公斤黃金.

1900/1/1 0:00:00挖礦的世界太瘋狂。24小時內,比特幣最高暴跌超9000美元,百億資金爆倉,隨后又止跌回升。大起大落,玩的就是心跳。然而,見慣大風大浪的礦機商對此表示淡定.

1900/1/1 0:00:00