BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD-0.41%

ETH/HKD-0.41% LTC/HKD-0.79%

LTC/HKD-0.79% ADA/HKD-0.18%

ADA/HKD-0.18% SOL/HKD-0.92%

SOL/HKD-0.92% XRP/HKD-0.48%

XRP/HKD-0.48%

2020年作為DeFi元年,一輪DeFi大潮來的很突然也很意外,它的引爆點由6月COMP治理代幣上線,緊接著國內項目發幣潮,到最后流動性挖礦將DeFi推到了最為狂熱的高峰,不光于DeFi的熱潮,穩定幣也在同時擴大自身的市場,在這個DeFi的元年里單單穩定幣中的龍頭USDT便從年初的20億美元的發行量,增加到了至今的110億美元的發行量,550%的增長率是多么具有吸引力的一個數據,更何況在DeFi賽道中的核心DAI,在短短的五個月時間內從一億美元的發行到如今九億美元的發行量,直接占據穩定幣市場中第三的位置,穩定幣雖然不是此次浪潮的熱點,但卻是每一次市場進步的受益者。

簡單的定義穩定幣

穩定幣是一種市場價格較為穩定的數字貨幣,也就是數字貨幣市場中的法定貨幣,誕生背景源自于數字貨幣市場中波動率過于巨大,需要一種較為穩定的數字貨幣進行流動性提供并對其他資金進行對標。同時一種虛擬世界中的貨幣連接現實生活中的資產,由此最早發行的穩定幣USDT出現,既作為連接現實資產的橋梁,又作為數字貨幣市場中的避險產品,以避免當市場寒冬時的資金巨額流出。

DeFi收益率市場Pendle集成Chainlink Automation以支持vePENDLE池投票:12月21日消息,DeFi收益率市場Pendle集成Chainlink Automation以支持vePENDLE池投票。Chainlink Automation可在達成指定條件(如特定資產到達特定價格)時自動喚醒智能合約。Pendle將借助Chainlink Automation觸發vePENDLE投票周期的最終投票。[2022/12/21 21:58:11]

穩定幣的三種核心類別

錨定法定貨幣

錨定法幣的穩定幣由法定貨幣抵押,與法定貨幣保持一對一的比率。傳統上,這些穩定幣都試圖與美元保持掛鉤,也包括其他法幣諸如歐元、日元,黃金等,其中美元占據極大比重。代表性的有USDT和TUSD,GUSD和PAX。

去中心化資產抵押

加密貨幣支持的穩定幣由加密貨幣抵押。加密支持的穩定幣與抵押品并不保持一對一的比率,而是通過維持更高的抵押品與穩定幣比來將其價格與法定貨幣掛鉤。抵押品可以是單一的加密貨幣或一籃子不同的加密貨幣,以DAI、BitUSD代表。

算法銀行支持

算法支持的穩定幣沒有抵押。這些穩定幣試圖通過類似于中央銀行的貨幣政策維持其法定掛鉤,以Basecoin和MakerDAO為代表。

DeFi收益管理框架Stone已完成智能合約升級:DeFi收益管理框架Stone發推稱,團隊今天完成了智能合約升級。所有資產已發送至用戶的存款地址,并在6月22日至28日晚8時期間提供額外獎金。[2021/6/28 0:12:08]

穩定幣與法幣的區別

穩定幣在當前市場中的應用

穩定幣于數字貨幣市場中最重要的便是交易媒介作用。

交易橋梁與媒介

作為法定貨幣進出數字貨幣市場的橋梁,對于大多數人來說,于交易所法幣C2C渠道將自有法定貨幣轉化為穩定幣仍然是不可或缺且最重要的一部分。

充當交易對

目前各大交易所中最常見的交易對仍然以各個穩定幣為主,比如USDT,USDC,DAI。此外也有以主流幣BTC,ETC,ETH對標的交易對,以穩定幣充當交易對可以清晰單邊波動率,以更加簡單的方式制定交易計劃以及清晰市場行情走勢。

數字貨幣市場中的避險貨幣

對于并不打算離場數字貨幣的投資者來說,當未來的市場預期并不理想時,可直接通過穩定幣來進行套利保值,或直接將手中的貨幣兌換為穩定幣進行避險操作。

于佳寧:DeFi的成功證明了區塊鏈的商業模式:金色財經現場報道,6月17日,第二屆中國西安區塊鏈產業發展論壇舉辦,會上中國通信工業協會區塊鏈專委會輪值主席、火幣教育校長于佳寧演講表示,區塊鏈是通用型技術,一定可以幫助產業減能增效,區塊鏈技術的發展,不能用線性邏輯去理解,要用爆炸的邏輯去理解。目前產業區塊鏈落地穩步進行,其賦能產業的價值已經被充分驗證。產業區塊鏈已經進入2.0階段,并涵蓋了產業上鏈、資產上鏈、數據上鏈、技術融合、CBDC等關鍵要素。

此外,于佳寧還表示,DeFi的成功證明了區塊鏈的商業模式,“區塊鏈+”已經成為了創新創業的主戰場,所有行業都值得用區塊鏈重做一次。[2021/6/17 23:44:20]

為何各個機構都在推出穩定幣

鑄幣權

首先機構搶占市場進行圈地游戲,獲得了現實世界中各國依靠多年國家信用,武裝,科技獲得的鑄幣權,且目標直指傳統金融領域的核心。

利差

利差盈利簡單而又粗暴,最大的盈利點便是背后抵押美元或其他資產產生的收入,最簡單的便是抵押資產利息,目前USDT總發行量103億美元,在不考慮其他情況只單單作為存款放在銀行內的利息收入都是筆非常客觀的收入。并且這只是在USDT真的在1:1錨定美元,且不做任何資產再投資的情況下所產生的收益。

DeFi 概念板塊今日平均跌幅為5.15%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為5.15%。47個幣種中9個上漲,38個下跌,其中領漲幣種為:HDAO(+7.67%)、KNC(+7.33%)、KNC(+7.24%)。領跌幣種為:CRV(-14.12%)、AMPL(-13.60%)、GXC(-11.47%)。[2021/4/4 19:44:35]

穩定幣是否真的穩定

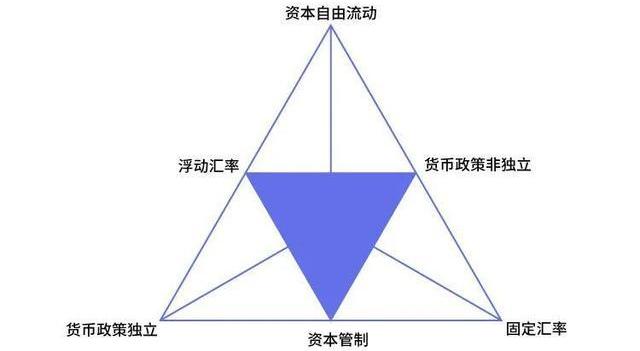

“不可能三角”即一個國家不可能同時實現資本流動自由,貨幣政策的獨立性和匯率的穩定性。也就是說,一個國家只能擁有其中兩項,而不能同時擁有三項。如果一個國家想允許資本流動,又要求擁有獨立的貨幣政策,那么就難以保持匯率穩定。如果要求匯率穩定和資本流動,就必須放棄獨立的貨幣政策。

最大的穩定幣USDT的解決方式

USDT的成功是完全放棄了貨幣政策的獨立性,將匯率與儲備金完全錨定于美元價值,獲得了極強的流動性以及美元的穩定性,但是USDT若不錨定于美元則失去了市場的信任度,也就是失去了穩定幣的核心穩定。

目前關注度最高的穩定幣DAI的解決方式

DAI的成功通過多擔保非國家中心化貨幣以獲得市場信任并遠離貨幣,通過算法銀行方式將DAI價格軟掛鉤于美元以獲得固定匯率,且通過前期DeFi熱潮獲得了較高的資本流動性,但其未經歷過市場大幅贖回的經歷,且儲備資金大多為高波動貨幣,在市場大幅波動時能否完成與美元掛鉤的1:1兌換仍然需要時間考驗。

Candaq CEO林子昊:推進Defi的發展還存在“三座大山”:金色財經現場報道,在金色財經主辦的 “金色沙龍第59期上海站:“DeFi-2021發展形勢與投資價值分析”的活動現場,Candaq集團創始人&CEO 林子昊發言指出:推進Defi的發展還存在“三座大山”。第一,區塊鏈技術的吞吐量的問題,如合約部署成本高,Gas費高等,這些是必須要解決的;第二,未來1-2年之內可能會出現跨平臺性類的底層操作系統,如何把不同系統的資產打通,如何跨平臺調用指令集和合約,這是未來Defi世界當中是非常重要的環節;第三,虛擬和現實的碰撞,如:鏈上的需求產生了鏈上的資產,然后再由鏈上面的資產映射到線下,很多的需求是基于虛擬的一種需求,不是基于現實的需求。而今年出現了一個趨勢,鏈上資產的價值會開始跟鏈下形成有比例的調整,甚至在不遠的將來會有一個下鏈的過程。[2021/1/22 16:47:18]

從市場應用角度看穩定幣

目前市場中的穩定幣主要可以通過發行機構及應用場景分為三類,第一種是中心化機構發行的穩定幣,以USDT,USDC,PAX為首,第二種為中心化交易所發行的穩定幣,代表的有火幣HUSD、幣安BUSD以及USDK等,第三種是以去中心化金融DeFi以錨定機制發行的穩定幣,代表的有Dai、USDX等,三種類型因其出身不同,則應用場景與方向已然不同。

中心化機構及中心化交易所所發行的穩定幣

市場應用較為相似,依托交易所巨大的資產入口發展,并在交易所生態中扮演交易對及避險貨幣的重要作用,交易所發行的穩定幣目標在于利用自身交易所方的優勢,搶奪USDT所占領的穩定幣市場,利用自身穩定幣與其他幣種兌換,一方面方便客戶出入金及充提幣操作,一方面向自身發行的穩定幣導流占據市場。

中心化機構發行的穩定幣則以嚴格的財務審計作為自身優勢,但USDT的多次超發與涉嫌操縱BTC市場導致中心化機構的穩定幣機制深受外界質疑。

去中心化金融DeFi下的穩定幣

MakerDAO

是建立在以太坊上的DeFi項目,允許加密貨幣的持有者申請超額抵押貸款,這些貸款以DAI的形式支付,DAI是一種去中心化的穩定幣,通過貨幣政策杠桿與1美元的價值掛鉤,用戶可以通過存入協議所接收的加密貨幣來生成DAI。

通過用戶角度來講,MakerDAO通過智能合約來質押用戶的數字資產ETH,再借給用戶同等金額的穩定幣Dai自由使用。

與中心化機構發行的穩定幣最大的區別便是,Dai的整體運行機制完全公開透明,不僅Dai本身透明,換取Dai的ETH數量也同樣對外透明可見,更重要的是Dai始終超額抵押,利用風險保護與套利清算機制對擔保物進行抵扣,使Dai備用始終有足額資產擔保,以使Dai無論市場波動如何劇烈始終擁有足夠的兌付性。

但由于Dai是建立在以太坊上的DeFi項目,ERC20種只有ETH有足夠的流通以應用可作為抵押物,整體市場范圍受限,導致DAI的總發行量始終未突破10億美元關口。

Kave

是基于Cosmos生態的多資產DeFi平臺,同時Kava是一條單獨的公鏈,這和基于以太坊的Maker有很大不同,Cosmos獨特的跨鏈特性,讓同生態間的公鏈能夠比較容易的實現跨鏈互通。

USDX采用了彈性供給機制,正常情況下USDX的供應量是和抵押資產價值以及抵押率掛鉤的,但是如果出現清算或債務拍賣的情況,系統相應地擴展USDX的供應來達到超額抵押的平衡狀態。

Kave相對于Maker最重要的優勢便在于DAI只能通過ETH抵押產生,當以太坊價格走低則降低DAI的供應量,受到較強的市場局限性,而Kave的邏輯可以通過抵押USDC、PAX、DAI等生成USDX,同時可以通過介意將USDX兌換成其他穩定幣,極強的增加了跨欄市場的流通性。

以下則是目前前十穩定幣的市場數據:

穩定幣仍需以穩定為最優先級

對于穩定幣而言,保持價格穩定是最重要的,但想要保證價格穩定則要保持低摩擦的回收與發行機制、資金利用率以及足夠的市場便利性。USDT之所以在暴雷不斷的情況下已然占據市場三分之二份額,最重要的便是市場的適應以及兌換的便利程度,DAI則因為以太坊的市場局限性,以及高額的Gas費被限制了成長空間。要在各大機構搶奪的穩定幣市場中占得一席之地仍有以下幾點需要關注。

足夠低摩擦的發行與回收

即降低資產的交易難度,降低發行摩擦則是使市場參與者可以更加簡單的把手中多樣化的資產兌付成所發行的穩定幣,以及足夠多的交易渠道以及OTC通道,而降低回收難度則是使市場參與者可以把所發行的穩定幣足夠簡單的直接換取所需要投資其他資產。

增加資金利用率

資金抵押率則是DeFi下的穩定幣的特有要點,基于超額抵押模式所導致的資金利用率下降,雖然流動性挖礦短時間用高額的收益率彌補了資金利用率不足的問題,但整體高達120%-150%的超額抵押率即限制了市場的發展,也降低了借貸模式對于用戶的吸引程度。基于DeFi下的穩定幣仍然需要借鑒傳統金融信貸模式,有效增加資金利用率則有更多的利益可分配于市場用戶。

充足的應用場景

資金支付及線下支付穩定幣價格相對穩定,在一定程度可以代替目前的電子貨幣支付方式,作為資金支付的硬通貨,便是各國基于法幣所發行的電子貨幣的落地應用方式,目前穩定幣在資金支付方面最大的前景即是工資發放,商品購買,跨境付款等方式。

跨境支付及大宗交易經濟全球化使跨境支付變得極為普遍,但對于法幣而言處于對外匯安全考慮,進行跨境支付需要較為繁瑣的流程,以及需要等待中心化機構審批時間,而穩定幣跨境只需進行點對點地址轉賬,另一方以場外變現或交易變現即可完成轉賬支付流程。對比傳統跨境轉賬方式有極強的效率優勢,但資金安全性,支付效率與隱私性達到相對平衡才是有更大的市場前景。

1、什么是馬克思主義?什么是馬克思主義基本原理?)答:從它的創造者、繼承者的認識成果講,馬克思主義是由馬克思恩格斯創立的,而其各個時代、各個民族的馬克思主義者不斷豐富和發展的觀點和學說的體系.

1900/1/1 0:00:00親愛的Pi友們,請您看下文之前點擊文章上方的頭像關注小編,這樣你每天就可以看到最新穎最權威最勁爆的Pi幣文章!帶你一起探索不一樣的Pi友世界.

1900/1/1 0:00:005日,虛擬貨幣交易所FTX開始進行實物和期貨交易,例如Grayscale提供的比特幣投資信托。這次,我們添加了三種金融產品:比特幣投資信托,以太坊投資信托和逐位虛擬貨幣指數基金。交易已經開始.

1900/1/1 0:00:00今日瑞波幣(XRP)繼續反彈,最高上漲10%左右,目前價格一直在0.3左右徘徊,但是距離幾大交易所摘牌的日子越來越近了.

1900/1/1 0:00:00第二章外幣業務會計 1.記賬本位幣的確定 2.外幣交易中常用的匯率:市場匯率、現行匯率、歷史匯率、買入匯率、賣出匯率、中間匯率、即期匯率、遠期匯率 3.匯兌損益: 4.

1900/1/1 0:00:00古埃及擁有漫長而輝煌的文明史,但鑄幣的出現卻是在法老文明的沒落之時。在此之前的兩千年中,支持埃及的經濟社會運行的是一套成熟的物物交換系統,從神廟中的祭司到修建王陵的工人,從本地市場到國際貿易,每.

1900/1/1 0:00:00