BTC/HKD+3.12%

BTC/HKD+3.12% ETH/HKD+5.29%

ETH/HKD+5.29% LTC/HKD+2.03%

LTC/HKD+2.03% ADA/HKD+6.34%

ADA/HKD+6.34% SOL/HKD+3.9%

SOL/HKD+3.9% XRP/HKD+4.73%

XRP/HKD+4.73%Uniswap如今是DeFi項目中巨無霸的存在。

根據DeFiPulse的統計數據,當前鎖倉量約為1.6億美元。而根據DeBank的數據統計顯示,過去24小時,成交額高達2.15億美元。Uniswap的交易量,已經超過了大多數的中心化交易所。可以說是Uniswap徹底改變了DeFi,為這個行業帶來了數十億美元的交易量,并引發了AMM(自動做市商)設計的復興。

(DeFiPulse:Uniswap鎖倉量約為1.69億美元)

什么是Uniswap?

Uniswap是以太坊區塊鏈上的明星DeFi項目,你可以通過Uniswap進行代幣交換,無需對手方,交易在鏈上進行,可以立即撮合成交。無論你是加密貨幣的愛好者,智能合約開發者,還是對于金融科技、金融趨勢感興趣的愛好者,Uniswap都是不可錯過的關注對象。

Uniswap是當前DeFi熱潮中的佼佼者之一,通過去中心化的設計,讓許多ERC20代幣的持有者可以直接通過自己的錢包完成代幣交易,無需再借助中心化交易所。

除此之外Uniswap讓用戶能夠成為做市商提供流動性,并獲得收益。特別要提及的是Uniswap是以太坊上為數不多未發行治理代幣的DeFi項目。

Uniswap不僅僅是一個單獨的代幣兌換的服務,還可以跟其他的DeFi應用結合,許多智能合約會將Uniswap作為構建自己服務的基石,這也體現了DeFi的一個特點:如同樂高玩具一樣的可拼接性。

這篇文章里,我們重點關注Uniswap從V1到V2版本的進化過程,重點介紹UniswapV2新增的特點。除此之外,我們非常關心一個話題:從Uniswap的設計出發,我們可以推斷出什么樣的未來?而未來DeFi進化,又會如何與CeFi共存?

我們先從Uniswap的兩個版本聊起:V1、V2,看看Uniswap是如何進化的。

Uniswap的兩個版本

Uniswap讓許多用戶困惑的地方在于,UniswapV1和UniswapV2兩個版本仍然共存。通常軟件升級之后,會默認使用最新的版本,不過Uniswap有些不同,在UniswapV2發布之后,UniswapV1仍然繼續運行。不過隨著時間推移,UniswapV1的用戶量越來越少。

a16z通過11個地址控制4150萬枚UNI,約占供應量的4.15%:2月6日消息,加密KOL Chris Blec發推表示,a16z使用其全部投票權重來反對Uniswap使用Wormhole跨鏈橋在BNBChain上啟動Uniswap協議的提議,a16z是Wormhole競爭對手Layer Zero的大投資者,幣安創始人趙長鵬轉推稱,“Uniswap由a16z控制?”。

此外趙長鵬還轉推區塊鏈數據公司Bubblemaps的推文,稱a16z可以通過11個地址控制4150萬枚UNI,占UNI供應量的4%以上(4.15%),這是通過任何提案所需的數量。[2023/2/6 11:49:20]

2020年5月19日,在Rinkeby測試網絡上經過充分測試之后,UniswapV2版本上線。如今已經運行了三個月,Uniswap的智能合約運行并未遇到什么重大的問題。

UniswapV1:證實了自動做市商的可能性

UniswapV1的貢獻是:為鏈上代幣兌換和去中心化代幣流通池協議奠定了基礎,UniswapV1就設計了代幣兌換時收取小額手續費的方式,并以此部分手續費激勵用戶提供流動性。畢竟對于一個即時兌換的設計而言,流動性的深度至關重要。

與常見的交易所訂單簿模式不同,Uniswap采用了算法定價的方式,根據當前代幣流通池的信息以及用戶兌換量,為用戶交易對自動定價。不同的代幣交易對(比如DAI-ETH交易對,或DAI-USDC交易對)會有各自的流通池。用戶每次交易,都需要支付小額的交易手續費;除此之外,用戶還可以按照1:1的代幣價值,存入相應的代幣提供流動性,從而分得手續費收益。

Uniswap這類的設計模式,也通常被稱為AMM--自動做市商機制。除了Uniswap之外,還有類似Balancer、Curve等多個項目,也是采用了類似的設計方式。今年下半年,隨著Balancer引入挖礦機制(yieldfarming),為流動性提供者分發治理代幣,AMM的市場越發火熱,而不發幣的Uniswap,則反而成為了特例。

UniswapV2:讓Uniswap更完善

UniswapV2在V1版本的基礎上,對Uniswap協議做了大量的升級和完善。概言之,包含如下內容:

ERC20代幣之間的直接交易成為可能。在此之前,ERC20代幣之間的交易需要借助于ETH作為中間媒介,而升級之后,大幅降低了交易量和手續費(gas)。這也讓更多的DApp有了更有效率的方式,可以創建不同代幣之間的兌換方式。加入了價格預言機(Oracle)功能。通過增加加權平均價格,UniswapV2可以為外部的合約提供了時間加權平均價格的數值,從而讓合約可以跟蹤任何時間間隔內的時間加權平均價格,這樣做增加了攻擊的難度。增加了閃兌功能。在一筆交易之中完成:借幣、套利交易、歸還原先代幣的操作。如果事務在任何階段失敗,那么整個交易都不會完成。這樣一來,用戶可以利用Uniswap的代幣流通池來執行套利交易。除此之外還有其他的用處,比如完成關閉做市商金庫這類特定DeFi操作時,可以降低gas費用。對于非標準ERC20代幣的支持。通過修改了智能合約對于交易的處理方式,讓USDT和BNB這類非標準的ERC20代幣也能通過Uniswap交易。這樣做可以擴大使用范圍,更進一步增加了Uniswap的領先地位。

數據:Uniswap、Osmosis日活均超過5萬:金色財經報道,根據Token Terminal的數據,以下各區塊鏈的日活用戶數量分別為:Uniswap:5.1萬、Osmosis: 5.03萬、Fantom:3.39萬、Optimism:2.45萬、Avalanche:2.43萬、Elrond:1.5萬。[2023/2/6 11:49:00]

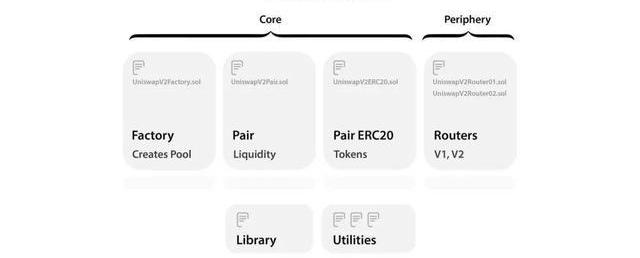

Uniswap從V1到V2的升級

從UniswapV1到V2,用Solidity重寫了智能合約,克服了V1中使用Vyper帶來的限制。Uniswap開發人員可以利用最新的solidity特性,進一步優化了合約執行中使用的資源,也降低了gas消耗量。UniswapV2依賴于多個智能合約,對于開發者而言,可能對于UniswapV2的合約架構感興趣,可以參見下圖:

(圖片來源:Medium)

在UniswapV2帶來的新特性中,最值得關注的一點,可能是允許ERC20直接兌換了。

UniswapV2的代幣兌換方式

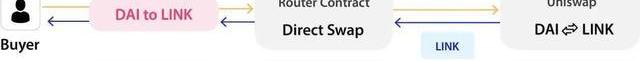

如上所述,在UniswapV1中,每次兌換代幣,都要用到ETH作為中間媒介。首先要將代幣A轉換為ETH,然后ETH再轉換為B代幣。Uniswap團隊將這種方式稱之為他們實現去中心化自動兌換設計的“原型”,因為在V2版本中,他們創造了更有效的交易執行方式:不再需要借助于ETH,就能夠完成代幣交易了。

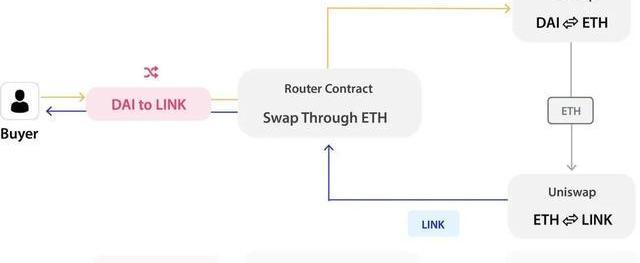

如圖所示,用戶想要在Dai和LINK代幣之間兌換,可以直接使用Uniswap的DAI-LINK代幣流通池即可完成,不需要用到ETH。有個問題來了:如果代幣A和代幣B之間,不存在直接的代幣流通池,但是代幣A-ETH和代幣B-ETH的流通池存在,是否仍然可以將代幣A兌換為代幣B?

答案是可以的。UniswapV2保留了選擇權,讓用戶可以進行這類兌換。如下圖所示:

在這里,實現方式跟UniswapV1版本類似,智能合約先將DAI兌換為ETH,然后將ETH再兌換為LINK代幣,之后轉回LINK給用戶。如此一來的代價是,需要雙倍的手續費支出。

數據:Uniswap、Curve持有的穩定幣占比已經達到中心化交易所水平:據Nansen.ai數據顯示,Uniswap、Curve等DEX持有的穩定幣占比已經達到中心化交易所水平。Curve、Uniswap持有的穩定幣占比分別為6.9%和5.3%,與火幣(6.0%)、Coinbase(3.1%)接近。[2021/8/22 22:29:27]

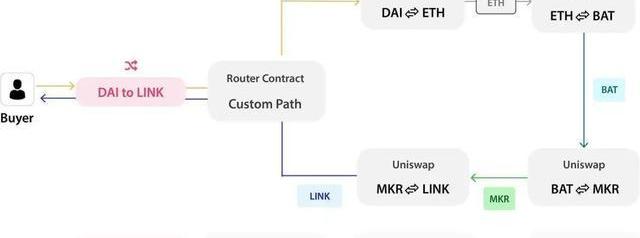

不止如此,還有更多的兌換花樣,如下圖所示:

用戶想要在DAI和LINK之間兌換代幣,可以通過多個代幣池之間串聯起來,通過多次兌換的方式實現。

需要提醒一下,雖然這種交換方法是可能的,但是沒有智能合約方法可以自動促進大量的代幣兌換。相反前端應用程序必須手動編寫功能代碼,并對Uniswap進行多個事務調用方能實現。這里只是展現了一種可能性,但是實際上要用到這么復雜的兌換路徑,既不方便,也不劃算,現實中很少有人會這么做,畢竟高昂的gas費,會讓這類兌換操作失去意義。

拆解Uniswap四要素

2020年8月20日,來自DragonFly團隊的HaseebQureshi發表觀點:有證據表明,未來Uniswap將會走向拆分,而DeFi的發展,將會逐漸吞并CeFi。想要判斷這一觀點,不妨先看看,現在Uniswap提供了什么功能?

概括來說,Uniswap提供了如下四種基本的特性:

用去中心化方式供應代幣固定的手續費結構實時報價固定乘積算法,用來為資產定價(x*y=k)

我們分別看一下。

代幣存量的去中心化供應

在Uniswap上,創建一個新的代幣流動池,如同創業團隊開創一個新市場一樣,需要啟動資金。如果想創建一個做市商市場,比如REN/ETH代幣對,需要從各個分散的投資者那里獲得資金,注入到這個流動池中。如果產生了利潤,為這個資金池注入流動性的人們,也可以從中分享利潤。

從密碼朋克角度,這看起來很酷,是吧?但是換個角度想想,這又很奇怪:但凡有盈利可言,什么樣的做市商會賣掉自己的股權,來增加庫存呢?

通常情況下,大多數盈利的做市商通過債務融資,比如如果能夠有可靠的方式獲得20%的市場回報率,你可能會用10%的利率融資,然后把賺到的利潤自己獨享。但是Uniswap并不會為自己保留任何利潤。至少目前還是這樣的。

Uniswap總鎖倉量超過21.5億美元:Debank數據顯示,去中心化交易協議Uniswap總鎖倉量(TVL)超過21.5億美元,位列榜首。圖表顯示,Uniswap鎖倉量在9月19日和20日均超過20億美元,之后略有下降,9月25日再次突破20億美元,9月27日首次突破21億美元。

注:DeBank共統計61個項目樣本,總鎖倉量(TVL)通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/9/28]

假設你要創建一個自動做市商的代幣池。你很確信,這個代幣流通池會讓你有利可圖。如果你夠土豪,你可以全部用自己的資金來維持這個流通池,然后鎖定,不讓外人參與。這看起來很合理:如果你能賺到錢,為什么要把股權讓給別人?

這樣的AMM池子已經存在了。例如,DAI/USDC這個池子就設置了權限,只允許0x團隊提供流動性。這樣的AMM池子,并沒有改變Uniswap的核心價值主張,仍然允許任何人參與交易,仍然使用鏈上定價算法,也仍然具備所有標準AMM的優點。只不過,這個交易池不允許除了0x團隊之外的人參與流動性,這樣一來,全部利潤都為該團隊所有。

其他項目上,也有類似的例子。比如Balancer就允許用戶創建私人流通池,只有特定的用戶可以提供流動性。

這看起來很直觀:如果你知道一個做市機會可以賺錢,為什么要拱手讓人呢?即使做市商想擴大規模增加代幣庫存量,也不會用1:1的價格出售股權。只要做市商在這一領域有明顯的優勢可以賺到錢,他們就會傾向于保留自己的權利。

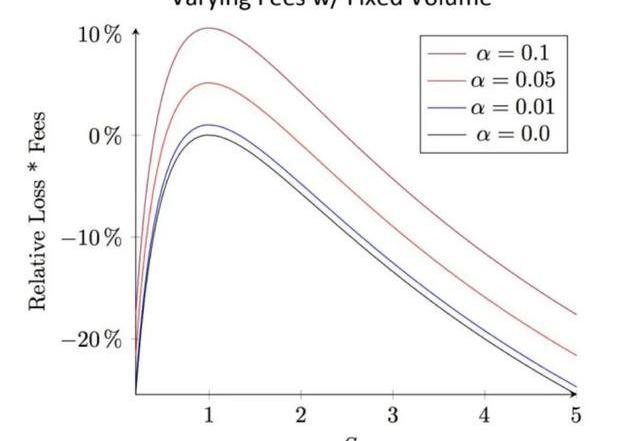

費用模型

在Uniswap之中,代幣流動性的提供者(簡稱為LP)會分享每次交易的手續費。我預計在不同的AMM之間,價格競爭將會非常激烈,特別是在穩定貨幣等資產上。Uniswap對每個代幣池收取0.3%的費用,Curve收取0.04%,Balancer的代幣池則可以收取任何他們想要的費用(前10個Balancer池子的費用中位數是0.15%)。結果是,對一個固定乘數算法的AMM而言,最優費用與流通池波動率的平方成正比。

(來源:CharlieNoyes,Uniswap中無常損失隨費率的變化情況)

也就是說,更專業的做市商在為資產定價時會更聰明,這給了他們降低費用的空間。隨著時間的推移,手續費將不可避免地受到壓縮,因為AMM之間的競爭會越來越激烈。

實時報價和固定乘積算法定價機制

P網Poloniex將于9月17日22: 30上線UNI:據官方消息,知名交易所P網Poloniex將于香港時間2020年9月17日22: 30上線Uniswap (UNI)。

據悉,Uniswap是一種基于以太坊的協議,旨在促進ETH和ERC20 代幣數字資產之間的自動兌換交易,在以太坊上自動提供流動性。Uniswap試圖利用去中心化協議來讓數字資產交易過程中徹底實現去中介化。

Poloniex成立于2014年,是注冊于塞舌爾的老牌國際領先數字貨幣交易平臺,也是華爾街首批合規交易平臺。P網曾獲得華爾街頂尖投行高盛的投資,并于2019年獲得波場TRON創始人孫宇晨等投資人的注資。[2020/9/17]

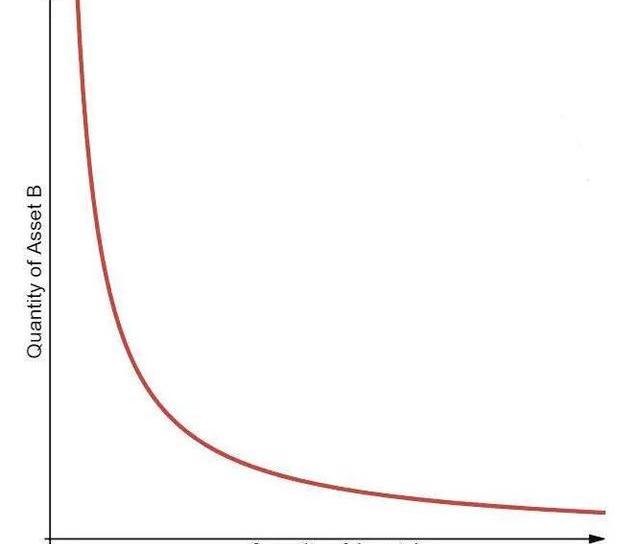

還有一個特性:Uniswap無論在什么情況下,都會給你提供報價。為了保持這一特性,大多數AMM必須使其尾部定價趨于無窮大(注意曲線末端的漸近線)。

Uniswap的固定乘積算法曲線。來源:DmitriyBerenzon

只要有代幣,AMM就永遠都會提供報價。但是正常的做市商并不會這么做!考慮一下312市場暴跌的時候。面臨歷史性的市場崩潰,做市商撤單逃離,他們不想死在市場上。流動性也隨之枯竭。對其他所有人來說,這都是壞事,但對那些能夠管理風險的做市商來說卻是好事。

想象Uniswap有個孿生兄弟,可以讀取歷史波動率,并在波動率飆升時拒絕執行交易。或者在收到的指令全部為買單或者賣單的時候,拒絕執行交易指令。畢竟單邊交易指令通常是新信息推動市場的信號,市場需要消化這些信息,然后做市商才能再次提供有利可圖地報價。

或者最簡單的做法是,代幣池的流動性提供者(LP)可以通過治理決定,當他們認為繼續報價不再有意義時,將代幣池臨時關停,不再接受交易。

顯然這樣的修改將打破Uniswap的恒定乘積算法。因為一旦做市商重新啟動,價格將需要以某種方式重置。

你應該能明白我想表達的意思了。這些都是Uniswap與全智能做市商的不同之處。在一定程度上,你可以模仿一個正常的做市商的行為,你可能會提高你的盈利能力。

這就自然而然地把我們帶回到Uniswap組合包之中最重要的部分:定價功能。

拆解Uniswap的定價功能

目前幾乎每個AMM項目中,定價函數都是一條連續曲線,唯一的輸入值是資產數量。我們稱這些為純粹的定價函數,因為它們不需要查看合約之中代幣庫存之外的任何東西。但是有一大堆更復雜的定價功能!

舉個例子:假設存在一個價格函數,它會將Uniswap和Curve提供的價格關聯,然后將它們的凈價格降低千分之十,作為自己的定價。(注意這種情形下一定要小心設計,因為有可能會被人用閃電貸的方式加以操控價格)。

或者另外一種情形:存在一個定價函數,它接受Coinbase預言機的簽名價格作為輸入,然后在Coinbase價格之上增加百分之五,作為自己的定價。

這些只是我的一些想法。需要明確的是,這兩個建議都是不成熟的,但它們在原則上可行。但這兩者都不如一個特定的定價函數,我認為在未來的DeFi現貨交易中,絕大多數會有可能采用這種定價函數。

我認為最具有破壞性的定價函數,是一個簡單的基于簽名的定價函數。這一定價方式,將成為DeFi和CeFi之間的橋梁,這會把DeFi變成影子市場,根據CeFi中全部的流動性的變動而產生價格變化。

讓DeFi和CeFi開始融合

你應該對OTC場外交易并不陌生。每天有大量的加密資產交易,通過OTC場外交易進行。假設OTC商人提供報價“用399美元兌換1個ETH”,并用私鑰簽了名。他所有的資產都在鏈上,隨時準備執行報價的交易。如果你接受報價,就提交到OTC交易商的鏈上智能合約,合約會驗證OTC商人的簽名,根據特定的價格執行訂單,將對應的資產轉給你。

這跟OTC市場完全一樣,只是用了全程序化的方式。你只需要訪問網站/API獲取報價,然后在錢包里確認交易指令,將報價發送給智能合約執行交易,就完成了。

這個合約幾乎與Uniswap完全相同,只是去掉了x*y=k的定價函數,代之以簽名驗證。如果簽名驗證通過且報價有效,則自動執行交易劃撥資產。

這個“OTC交易柜臺”就是AMM。但與Uniswap不同的是,AMM可以使用它想要的任何定價函數。

它可以查看其他鏈上的流動性情況,可以看看Binance或Coinbase訂單,它可以使用花哨的機器學習算法和Twitter情緒分析或跟蹤區塊鏈上的交易所信息,當市場巨變之時,能夠停止報價或者中止交易,將損失降到最小。正常的做市商能夠做到的所有混沌、復雜的事情,它都可以做到!如果該合約的庫存不足,做市商可以自己對其進行資產重組。

這個做市商是中心化的,但對它的客戶來說,它無需信任。即使做市商給你一個不好的價格,你不接受就是了!

事實上,如果做市商愿意的話,它甚至可以從分散的流動性提供者那里融資!當然一個中心化的做市商可以作惡,比如將流動性資產提供者的資產卷跑。但是你可以使用像IntelSGX這樣的可信硬件來緩解這一問題,為硬件預先設定好鏈外定價算法,可以在鏈上進行驗證。這樣一來,對于流動性提供者(LP)或者用戶而言,參與融資時候都無需信賴做市商不會作惡。

不過現在看來,這還沒出現,還只是空想而已。我預計這類交易的第一個版本,將由已經擁有鏈外系統生成報價的做市商自籌資金。這將使目前的做市商或OTC市場能夠輕松地建立起接受DeFi指令的機制。

但是問題也隨之而來:如果有人收到了帶簽名的報價,然后等上20秒,只有價格對自己有利才去執行,這種情況難道不會出現么?從某種意義上來說,AMM不就是在不停的創建免費的期權么?

沒錯,是會這樣!你可以想象這種AMM使用來自以太坊地址和IP的行為信號,給高信任的買家提供更好的報價,給spam制造者更壞的報價。或者您可以設置衰減報價,這樣如果用戶拿到報價之后耽擱太久,會通過編程方式,讓報價變差。

想象一下,每個做市商都可以通過部署標準化的合約和軟件模板來創建自己的API。每個合約都有一個可配置的IP指針,這樣用戶和聚合器就知道如何檢查當前的價格或請求報價,一旦他們的標準化合約部署到主網上,它就會自動被聚合器編入索引。在任何地方、任何做市商都可以創建好自己的服務擺攤開業,在幾分鐘后開始為DeFi用戶服務,就像變魔術一樣。

當然出于監管原因,許多做市商無法這么做。但你不需要那么多做市商參與進來,就能獲得網絡效應。只要世界上有幾個資本充足的做市商在DeFi上建立業務并相互競爭,他們就可以在中心化交易所和DeFi之間,架起價格和流動性的橋梁。

我們知道,最終基于訂單簿的方式會是最有效的交易方式和價格發現形式。但現在來說,將訂單簿交易模式鏈上執行的成本高昂。

真正的DeFi做市商將成為一座橋梁,讓DeFi用戶連接到中心化訂單簿的世界。就像是將訂單托管在了鏈外的中心化交易所一樣,DeFi變成了一個影子經紀公司——成為了一個去信任化的前端,可以獲取所有加密貨幣交易所的流動性。

突然之間,所有使用DeFi的用戶,都能夠使用幣安等交易所的價格、資產和流動性。

DeFi的未來

我對DeFi和DEX的關注,由來已久。但是最近我獲得了一些靈感。有個朋友來找我,說想要投資一個新上市的代幣。他說:“我可以找到哪家交易所上架了這個代幣,哪些流動性充足,然后將我的ETH轉過去,兌換該代幣。但是這個過程太蛋疼了。最后我通過1inch這個聚合交易應用,點擊了幾下就買好了,價格也挺不錯”。

這給我了一些啟發。人們會用DeFi,不是因為DeFi“真正去中心化”或者因為他們喜歡“無托管的自主交易”,這些理由并沒有價值。他們很懶,不想自己去交易所,所以他們會用DeFi。

一旦DeFi成為一種經紀公司性質的存在,可以交易幾乎任意的資產,可以支撐大額交易且滑點很小,那么DeFi會比中心化交易所更有吸引力。對于只想買入持有一些加密貨幣的用戶來說,他們并不是活躍的交易者,使用DeFi就像使用Coinbase這樣的中心化公司一樣方便。

我們不妨思考:一旦到達了那一天,會有什么連鎖反應?那些用戶在DeFi上還會做什么?

像中心化交易所一樣,DeFi可以提供許多交叉銷售的服務。

你想買些代幣,除此之外,沒準還會多逗留一陣,就像逛街時候似的——你沒準會開一個儲蓄賬戶,申請一筆貸款,挖一挖礦,玩幾場游戲,也許還可以賭上幾把。所有的東西,都在一個巨大的購物中心里可以找到。而且你不需要承擔任何對手風險,不需要KYC,不需要擔心被人追蹤。我希望這是DeFi和CeFi融合的另一個例子。

最后,DeFi和CeFi上的人們的想法會一致:良好的用戶體驗,安全、公平的定價,以及琳瑯滿目的投資資產可供選擇。DeFi會向用戶提供越來越多的服務,這些服務原本是由中心化交易所提供的。

Tags:UniswapAMMETHUniswap幣是什么幣AMM幣AMM價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意

今天上午,翡翠創始人卷款跑路的新聞應該霸屏了。終于力壓壽司,成為第一網紅。看來成為網紅很簡單,就看誰比誰更無恥。但三蛋寧愿這樣的網紅少一點,最好沒有.

1900/1/1 0:00:00貨幣如同國徽、國旗一樣,是一個國家的標志性符號。南太平洋島國雖大都是蕞爾之國,經濟欠發達,體量較小,但在貨幣設計方面卻經常出奇制勝。無論是圖案還是質地,都有獨到之處,構成了一道流動的美麗風景.

1900/1/1 0:00:00本文兩位聯合作者是PANONY&PANews策略師、特許金融分析師EricChoy,以及B&BAnalytics|SEBA數字資產研究員SaurabhDeshpande.

1900/1/1 0:00:00比特幣無疑是今年表現最好的資產。隨著Paypal開放加密貨幣購買服務,灰度持倉量不斷增加,加密市場的交易量和關注度節節攀升,比特幣的價格已突破2017年高點,越來越接近20000美元.

1900/1/1 0:00:00受全球疫情影響,2020年是一個十分特殊的年份,各行各業都遭受疫情的影響,全球經濟發展受到了十分嚴重的影響.

1900/1/1 0:00:00國內首起以區塊鏈技術包裝,以數字貨幣為交易媒介的PlusToken傳銷案迎來終審判決。11月26日,根據中國裁判文書網,江蘇省鹽城市中級人民法院發布了對特大跨國網絡傳銷犯罪案二審刑事裁定書,決定.

1900/1/1 0:00:00