BTC/HKD-0.6%

BTC/HKD-0.6% ETH/HKD-2.43%

ETH/HKD-2.43% LTC/HKD-2.21%

LTC/HKD-2.21% ADA/HKD-1.1%

ADA/HKD-1.1% SOL/HKD-2.78%

SOL/HKD-2.78% XRP/HKD-3.13%

XRP/HKD-3.13%

2014年,發表了兩篇學術論文:一篇是費迪南多·阿梅特拉諾的《哈耶克貨幣:加密貨幣價格穩定解決方案》,另一篇是羅伯特·薩姆斯的《有關加密貨幣穩定的說明:鑄幣稅股份》。

借鑒弗里德里希·哈耶克對金本位制的批評,阿梅特拉諾認為,比特幣由于其通縮性質,無法充分發揮我們對貨幣所要求的記賬單位功能。取而代之的是,他提出了一種基于規則的,彈性供應的加密貨幣,可以根據需求進行``調整''。

薩姆斯在“鑄幣稅股份”中提出了一種具有類似理由的相似模型,但有一個重要的轉折。Sams的系統取代了在所有錢包中按比例分配貨幣供應量的“貼現”貨幣,設置為由兩種代幣組成:彈性供應貨幣本身和網絡的投資“股份”。后者資產的所有者是供應增加帶來的通貨膨脹收益的唯一接受者,而當貨幣需求下降且網絡收縮時,他們則成為債務負擔的唯一承擔者。

Tether:USDT穩定性來自贖回設施而非交易價格:金色財經報道,Tether 官方網站發文《USD? – The Blueprint for Private Stablecoins》,文章指出 Tether 的抵押穩定幣 USDT 在動蕩的市場條件下仍能保持其穩定性,因為 USDT 的穩定性來自其贖回設施(經過驗證用戶將 USDT以 1:1 的比例兌換美元),而不是其在交易所的交易價格。如果 USDT 價格在主要交易所偏離 1 美元,就像 5 月發生的那樣,這并不意味著 USDT 已經失去了掛鉤。每當 USDT 在交易所偏離 1 美元時,Tether 都會繼續以 1:1 的比例快速將 USDT 兌換成美元,并且對贖回規模沒有限制,而這正是 Terra/Luna 失敗的原因,這個教訓不需要再學習了。[2022/6/16 4:32:50]

精明的加密貨幣觀察家將認識到阿梅特拉諾的“哈耶克貨幣”和薩姆斯的“鑄幣稅股份”不再是學術上的抽象概念。“哈耶克貨幣”幾乎與Ampleforth一模一樣,該協議于2019年推出,并于2020年7月猛增至完全攤薄后超過10億美元的市值。最近,薩姆斯的“鑄幣稅股份”模型在不同程度上為空置美元、基礎現金和Frax奠定了基礎。

Opensea 的 Polygon 網絡出現穩定性問題:2月24日消息,據OpenSea Support推特,Opensea 的 Polygon 網絡出現穩定性問題,可能會延遲或影響交易,目前官方正在調查中。[2022/2/24 10:12:44]

現在擺在我們面前的問題與六年前阿梅特拉諾和薩姆斯論文面臨的讀者問題沒有什么不同:算法穩定幣能否真正實現長期生存?算法穩定幣會一直受到極端擴張和收縮周期影響嗎?哪種算法的穩定幣更引人注目:是簡單的基礎模型還是多代幣的“鑄幣稅”系統?

在所有這些問題上,評判者還沒給出結論,可能需要一段時間才能達成廣泛共識。盡管如此,本文還是試圖從第一性原理的推理以及最近幾個月的一些經驗數據中探究其中一些基本問題。

動態 | BCBS報告:加密貨幣構成巨大風險,使用可能會損害金融穩定性:全球銀行監管機構巴塞爾銀行監管委員會(BCBS)最近發布了一份有關對加密資產進行審慎監管的報告。監管機構在報告中指出,加密貨幣構成巨大風險,其使用可能會損害金融穩定性,并且增加銀行面臨的風險。該報告顯示,鑒于缺乏標準化和不斷發展,加密資產是不成熟的資產類別。某些加密資產表現出高度的波動性,并給銀行帶來風險,包括流動性風險;信用風險;?市場風險;操作風險(包括欺詐和網絡風險);洗錢和恐怖主義融資風險;以及法律和聲譽風險。BCBS還指出,如果選擇批準購買加密資產或提供相關服務的銀行,則應謹慎使用,特別是對于高風險代幣。(FXstreet)[2019/12/18]

穩定幣背景

聲音 | 點付大頭:ABC對BCH協議穩定性影響不算大:針對BCH硬分叉一事,金色財經獨家采訪到點付大頭,他指出BCH的分叉是社區內以ABC為首的全能激進派和以CSW為首的原教旨主義保守派矛盾激化的必然結果。但本次分叉是形成了以ABC為攻勢強壓、BSV被動作守勢的對峙局面。

ABC現在的提議確實是在貫徹他們一直堅持的方針,就是積極引入技術改進,提高網絡效能和功能,打造具有智能合約能力的網絡生態這個方向在走。本次更新是在技術層面上穩步推進,對原有的協議穩定性影響其實并不算很大。[2018/11/15]

算法穩定幣本身就是一個世界,但是在深入研究之前,值得先返回一步,調查更廣泛的穩定幣前景。

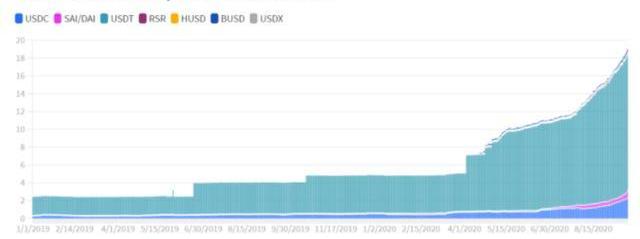

由于比特幣滾雪球般地被機構采用,DeFi的火熱以及以太坊即將進行的網絡升級,穩定幣近來大跌眼鏡,總市值已超過250億美元。這種拋物線式的增長吸引了加密技術領域之外的強大個人的眼球,其中包括最近一批美國立法者。

USDT仍然是主要的穩定幣,但它并不是唯一的穩定幣。廣義上講,我們可以將穩定幣分為三類:美元抵押、多資產池過度抵押和算法。我們在本文中的重點是最后一個類別。但是,重要的是要注意穩定幣在其他類別中的優缺點,因為理解這些折衷方案將使我們能夠提高算法穩定幣的價值主張。

第一類穩定幣由美元進行集中管理、支持并可以一對一兌換。這些穩定幣具有確保錨定和資本效率的優點,但是它們的中心化性質意味著用戶可以被列入黑名單,而錨定本身取決于中央實體的可信賴行為。

第二類是多資產抵押穩定幣,包括MakerDAO的DAI和Synthetix的sUSD。這兩種穩定幣都被加密資產超額抵押,并且都依靠價格預言來維持與美元的掛鉤。與USDT和USDC等中心化代幣不同,它們可以未經許可生成,但是在DAI的情況下,值得注意的是,可以將USDC等經過許可的中心化資產用作抵押品。此外,這些穩定幣的過度抵押性質意味著它們是極其資本密集型的,而且加密資產的高度波動性和高度關聯性使得這些穩定貨幣在過去很容易受到加密范圍內的沖擊。

所有這些都讓我們進入了算法穩定幣。算法穩定幣是一種確定性地調整其供應量的代幣,以使代幣的價格朝價格目標方向推進。在最基本的水平上,算法穩定幣在高于目標價格時會擴大其供應,而在低于目標價格時則會收縮。

與其他兩種類型的穩定幣不同,算法穩定幣既不能以美元一對一地贖回,也沒有目前有的加密資產抵押支持。最后,也許也是最重要的一點是,算法穩定幣通常具有很高的反身性:批評家可能會爭論說,需求在很大程度上是由市場情緒和動力驅動的。這些需求方的力量被轉移到代幣供給中,進而產生進一步的方向性動力,最終形成一個暴力的反饋循環。

每個穩定幣模型都有其利弊。不喜歡中央集權的投資者將不會對USDT和USDC產生任何問題。其他人會發現,資本效率低下的過度抵押是值得付出的代價,以換取一個無需許可的、去中心化的、與錨定匯率掛鉤的貨幣。但是,對于那些對這兩個選項都不滿意的人,算法穩定幣是一個誘人的選擇。

波卡再度暴漲 波卡自從上線以來,就一直開啟暴漲模式!雖然每次暴漲后,很多都會認為短期見頂,會回調,但是DOT用拉盤打臉的同時,也詮釋了“漲服”的真理,現在很少再有人會預測DOT價格了.

1900/1/1 0:00:00創勢資本宣布戰略投資OpenLand據官方消息,近日,創勢資本宣布戰略投資OpenLand。OpenLand是基于實物資產映射NFT的DeFi生態系統,其底層協議由高安全性技術為支撐,產品形態上.

1900/1/1 0:00:00首先問大家一個歷史問題,《三國演義》里的曹操為什么認定劉備是英雄?那時候的劉備可是沒隊伍沒地盤,寄人籬下,惶惶如喪家之犬,曹操卻說英雄如龍,龍能大能小,能升能隱.

1900/1/1 0:00:0012月23日消息,據國外媒體報道,美國證券交易委員會(SEC)今天宣布,已對瑞波及其兩名高管提起訴訟,指控他們通過一項未注冊的、正在進行的數字資產證券發行籌集了超過13億美元.

1900/1/1 0:00:00DeFi領域的熱度,現在正在從AC系轉向Rebase系。Rebase項目正在悄悄瘋狂生長,從萌芽到小巨頭,這一切似乎是一夜之間發生的.

1900/1/1 0:00:008月21日下午,經濟日報集團高級編輯、《證券日報》社副總編輯馬方業在《證券日報》社順和課堂,圍繞比特幣、區塊鏈技術以及央行數字貨幣DCEP等時下熱點內容,為報社員工上了別開生面的一課.

1900/1/1 0:00:00