BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.69%

ETH/HKD+0.69% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD+1.43%

ADA/HKD+1.43% SOL/HKD+0.04%

SOL/HKD+0.04% XRP/HKD+0.57%

XRP/HKD+0.57%來源:金融界網站

來源:姜超宏觀債券研究

作者:姜超

原標題:《貨幣超發與資產泡沫》

時隔5年,上周滬深300指數又一次回到了4700點以上,距離上一輪股票牛市時5380的最高點已經不遠。而在美國,其納斯達克指數已經升至10600點以上,再度創下歷史新高。與此同時,美國的Case-Shiller全國房價指數、中國的新房銷售均價都創出歷史新高,如何理解全球資產價格的普遍上漲?

01

貨幣超發長期難免

全球貨幣增速新高。

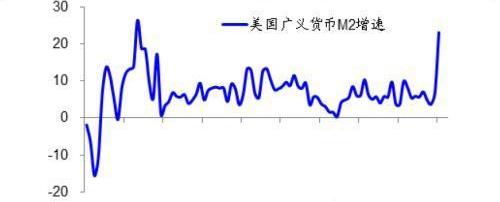

在疫情發生之后,歐美各國普遍實施了巨額的財政和貨幣刺激,其結果就是貨幣增速的普遍上升。截至5月份,美國的廣義貨幣M2增速已經升至23.1%,創下1944年以來的新高。

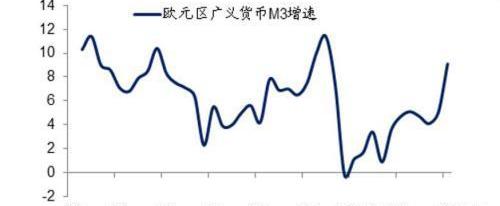

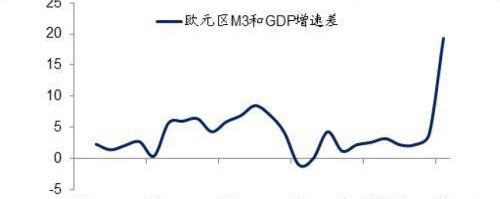

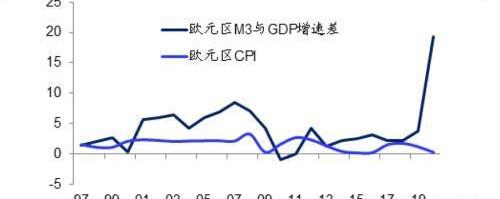

在歐元區,其5月份的廣義貨幣M3增速已經升至9.1%,創下2009年以來的新高,距離歷史上最高的11.4%的增速已經不遠。

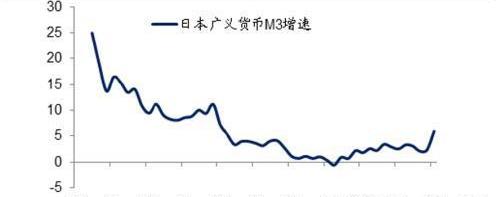

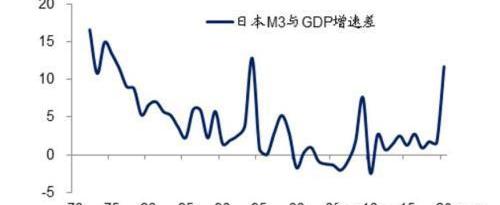

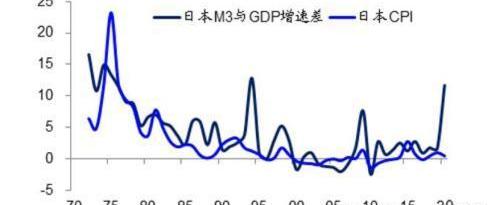

即便是在日本,其6月的廣義貨幣M3增速也升至5.9%,創下了1991年以來的新高。

貨幣超出經濟需要。

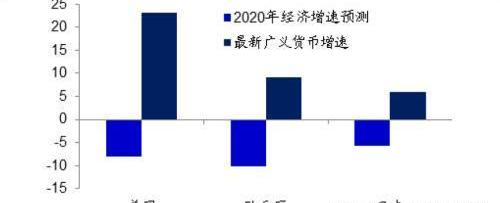

但是另一方面,全球經濟的恢復依舊非常緩慢,IMF在6月末發布的最新的《全球經濟展望》中,將今年全球經濟增速預測從-3%下調至-4.9%。其中預計2020年美國經濟將萎縮8%,歐元區經濟將萎縮10.2%,日本經濟也將萎縮5.8%。

Starknet公布Cairo短期路線圖,v2版將引入增強安全性的合約語法:8月15日消息,以太坊 Layer 2 擴容解決方案 Starknet 宣布將在 Starknet alpha v0.12.0 上線時推出Cairo v2,并公布Cairo 的短期路線圖,將在 v2 版本引入了新的合約語法,旨在增強安全性,并通過為合約的外部函數、存儲和事件引入更多結構出現錯誤的可能性。新語法將導致重大變化,要求開發人員修改其合約的最外層(外部函數和事件的定義)。即將推出的功能將包括支持導入外部庫中定義的組件、以太坊簽名驗證、新增支持簽名數字和一種長字符串的原生類型。 Starkware 稱,Cairo 現在已經足夠穩定,可以支持復雜應用。[2023/8/15 21:25:42]

一方面是激增的貨幣增速,另一方面是大幅萎縮的經濟,這意味著今年歐美日等主要發達經濟體都會出現貨幣大幅超發的現象。

貨幣超發長期難免。

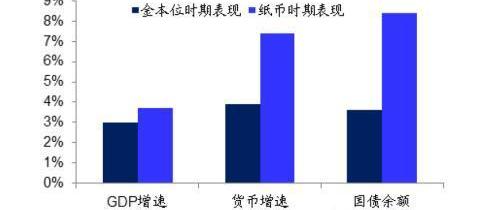

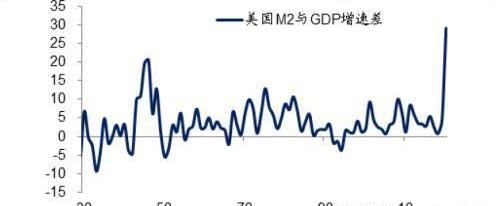

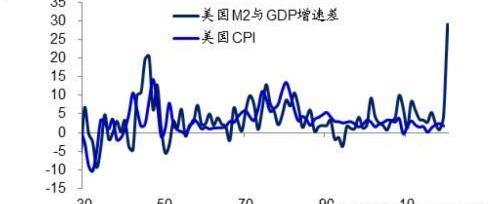

我們曾經對過去150年的美國貨幣經濟史進行了研究,發現自從美國進入紙幣時代之后,貨幣超發就成為了長期現象。從1870年到1933年,美國還在實施金本位,期間其經濟與貨幣增速都在3-4%左右,兩者基本匹配。

但從1933年美國退出金本位之后,其貨幣發行從黃金背書轉為國債背書,截至2019年其國債余額增長超過1000倍,年均增速高達8.4%,遠超金本位時期的年增4%,而靠國債背書的貨幣增速也升至8%左右,但其經濟增速依舊維持在3%左右,結果就是貨幣的長期超發。

6月份非農就業人數增加209,000人,低于經濟學家預期的增加240,000人:金色財經報道,6月份非農就業人數增加209,000人,低于經濟學家預期的增加240,000人。盡管數據顯示勞動力市場降溫,但市場觀察人士仍感到擔憂,因為平均時薪增長率較5月份穩定在0.4%,較去年同期穩定在4.4%。根據FedWatch Tool的數據,該報告并未改變美聯儲下次會議加息25個基點的預期。這使美國股市承壓,三大股指本周均下跌。標準普爾500指數下跌1.16%,納斯達克指數下跌0.92%。[2023/7/10 10:12:40]

在美國1933年退出金本位之后,從1934年至今的87年當中,美國廣義貨幣M2增速低于GDP實際增速的只有12年,而其余的75年都是貨幣超發。而在1971年美國宣布退出布林頓森林體系,美元與黃金全面脫鉤,在此后至今的49年當中,只有3年沒有出現貨幣超發。

歐元區成立于1999年,從其成立至今的22年當中,只有2010年這一年的廣義貨幣增速低于當年GDP實際增速,其余21年都是貨幣超發。

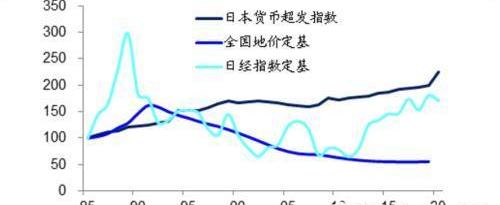

即便是在泡沫經濟破滅之后的日本,雖然其在2000年-2010年間多次出現貨幣不足,也就是貨幣增速低于同期經濟增速。但從2011年開始,其貨幣又一直持續超發至今,這背后離不開2012年安倍上臺的重要貢獻,通過實施“三支箭”,用大規模的量化寬松和財政政策推高了貨幣增速。

數據:持有100-1000枚比特幣的鯨魚地址近兩日增持逾2萬枚BTC:4月23日消息,根據鏈上分析公司Santiment的最新數據,在長達一個月的拋售期后,持有100-1000枚比特幣的鯨魚地址在過去兩天內增持20007枚比特幣。這表明這些鯨魚對比特幣的長期前景充滿信心,并將當前的下跌視為買入機會。

并非所有鯨魚地址都是如此,有些可能具有不同的交易策略或動機。例如,也有持有超1000枚比特幣的鯨魚地址最近一直在賣出而不是買入,可能是為了獲利了結或重新平衡他們的投資組合。此外,一些鯨魚可能是機構投資者或高凈值個人,他們會訪問場外交易市場或衍生品,而這些交易沒有反映在鏈上數據中。

盡管如此,比特幣持倉較低范圍內的鯨魚積累趨勢可能表明,一些散戶投資者或小規模交易者正在逢低買入。這可能會為價格提供一些支撐,并防止其進一步下跌。(Zycrypto)[2023/4/23 14:21:04]

02

商品資產輪流上漲

既然紙幣時代貨幣超發是長期現象,超發的貨幣都到哪里去了,哪一類資產最為受益?

前期商品價格受益。

在美國退出金本位之后,從1930年代一直到1980年代,超發的貨幣首先體現為通脹的上行。1976年的諾貝爾經濟學獎獲得者弗里德曼有一句名言:“一切通脹都是貨幣現象”!但是在1990年代之后,美國的通脹率始終維持在2.5%左右水平,超發的貨幣不再體現為高通脹。

Sui生態API和節點服務Shinami正在構建開發者基礎設施:9月23日消息,Sui生態API和節點服務Shinami宣布正在構建開發者基礎設施,以支持基于Sui構建的DApp。Shinami表示,其節點基礎設施將減少在Sui上構建DApp所需的時間和成本。[2022/9/23 7:15:59]

在70年代的日本,廣義貨幣M3的增速超出GDP實際增速10%以上,而70年代日本的平均通脹率也接近10%。但在1980年代之后,日本的通脹率顯著回落,貨幣超發也不再體現為通脹的上行。

在歐元區成立之后,在21世紀的頭十年,其超發的貨幣也帶動了物價的溫和上升,但上行幅度非常有限,尤其是2012年以后的貨幣超發甚至伴隨著CPI漲幅的階段性回落。

后期資產價格上漲。

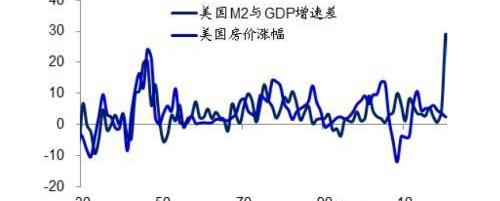

在美國,我們發現貨幣超發的另一個重要去向是房地產市場。從1933年美國退出金本位之后,貨幣的超增都伴隨著房價的同步上漲。甚至在1990年代以后,即便超發的貨幣不再體現為通脹的上行,但房價依然在繼續上漲。這一關系在次貸危機期間曾經短期脫節,但在次貸危機之后房價恢復上漲,貨幣超發與房價的關系再次恢復。

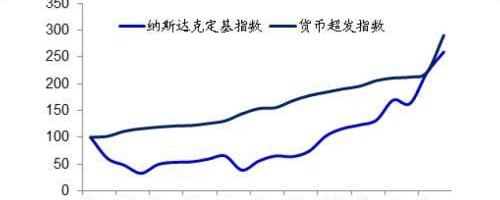

而在進入21世紀之后,美國貨幣超發的另一重要去向是股票市場,納斯達克指數持續創出歷史新高,背后也離不開貨幣持續超發的貢獻。

成都鏈安:Wuliangye NFT項目疑似Rug Pull,共獲利70.5個ETH:8月11日,成都鏈安鷹眼監測顯示,Wuliangye NFT項目疑似Rug Pull,官網和社群已關閉。成都鏈安安全團隊通過鏈必追-虛擬貨幣智能研判平臺追蹤發現,有595個地址購買了705個WLY NFT,項目方共獲利70.5個ETH,接著將ETH交換為111316.22個USDT,最終轉入0x28C6c06298d514Db089934071355E5743bf21d60地址(標記為Binance 14)。[2022/8/11 12:18:18]

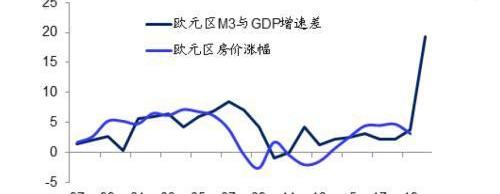

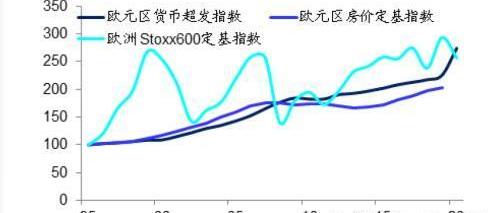

在歐元區,貨幣超發與房價漲幅的關系同樣非常密切,再次證明房地產是貨幣超發的主要受益者。

此外,股市也從歐元區的貨幣超發中受益。從1995年至今,伴隨著貨幣的持續超發,歐元區的股價、房價均呈現持續上漲。

而日本的經驗與歐美略有差異。其1980年代之后的貨幣超發伴隨著股市和房市的同時上漲。但在1990年代泡沫經濟破滅之后,其股市和房市等資產價格曾長期低迷,而在2012年之后安倍開啟超級量寬,貨幣再次出現持續超發,而這一次的主要受益資產是股市,而房價漲幅相對有限。

03

中國股房難分高下

接下來我們分析中國的情況。

貨幣同樣超發。

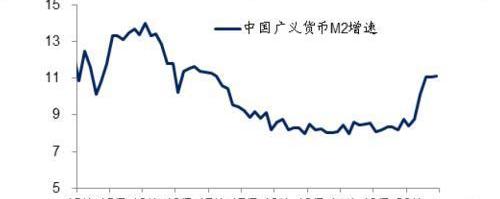

截至今年6月份,我國廣義貨幣增速為11.1%,這一數據同樣也是17年2月以來的最高值。

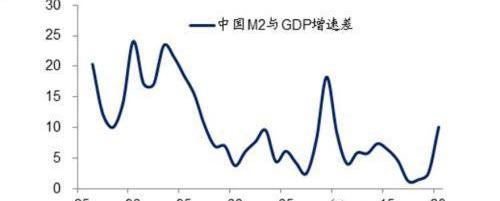

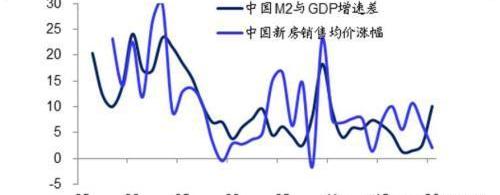

我們統計了中國廣義貨幣增速與經濟實際增速之差,發現自從1986年開始公布廣義貨幣增速以后,幾乎每一年的廣義貨幣增速都高于當年的經濟實際增速。在2017年以后,得益于去杠桿,我國廣義貨幣與經濟增速的缺口縮小。

但今年由于疫情的原因,預計經濟增速會有明顯回落。IMF最新預測今年中國經濟增速為1%,是主要經濟體中唯一保持正增長的經濟體。我們預測今年中國經濟增速有望達到3%,但即便能實現這一經濟增速,按照11.1%的貨幣增速,貨幣也超發了8%左右,貨幣超發的程度在過去20年中僅次于2009年。

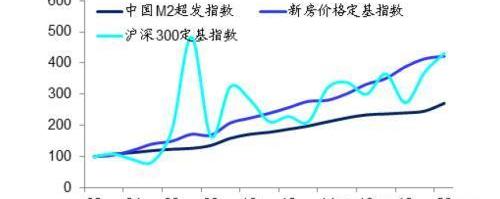

股房最為受益。

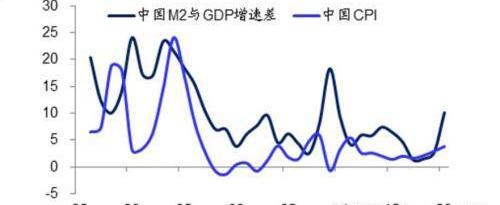

在1980/90年代,中國經濟處于工業化的加速期,當時的貨幣超發產生了比較顯著的通脹。但是在2000年之后,在貨幣保持超發的同時,通脹率相比1990年代出現了明顯回落。這意味著中國也與美歐等經濟體類似,貨幣超發不再主要體現為通脹上行。

在2000年之后,與貨幣超發關系最為密切的是中國的房價,這其實也是在美歐等經濟體發生過的現象,貨幣超發之后房地產必然能從中受益。

另一方面,如果從滬深300指數的角度來觀察股市的長期走勢,我們發現中國的股市其實長期也受益于貨幣超發,其表現并不遜色于房市。

04

盡量遠離現金存款

而在貨幣超發的環境下,配置現金或者存款是最差的選擇。

股房領先現金墊底。

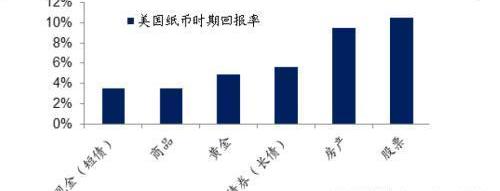

我們統計美國1933年脫離金本位之后各類資產的回報率,發現表現最好的是股市和房市兩類資產,其年化綜合回報率都在10%左右,其中包括了股價、房價,股息率和租金率。表現居中的是長期國債和黃金,其中長期國債的年化回報率約為5.6%,黃金的年化回報率約為4.9%。而表現墊底的是現金,短期國債的年化回報率為3.48%,這可以看做持有現金類資產的回報,同期美國年均通脹率為3.53%,可以視為商品價格的年均漲幅,現金甚至是跑輸通脹的。

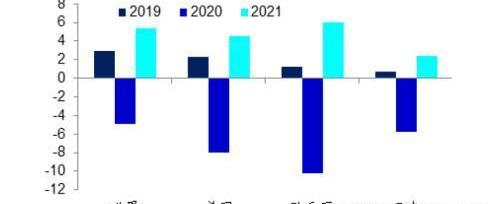

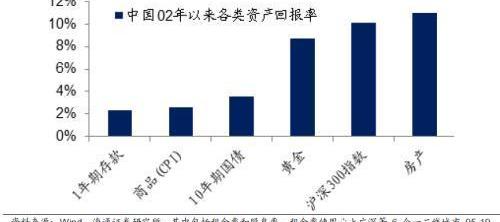

在中國,我們統計了2002年以來各類資產的回報率,選擇2002年為起點的原因是這一年開始有滬深300指數以及10年期國債利率的連續數據。從02年到19年,表現最好的是房市和股市兩類資產,其年化回報率分別為11%和10.1%,其中新房價格年均漲幅為8.7%,租金率約為2.3%;滬深300指數年均漲幅為8%,股息率約為2.1%。排第三的是黃金,年化漲幅為8.7%。排名最后的是現金,其年化回報率為2.4%,也跑輸了同期的通脹率2.6%。

盡量遠離現金存款。

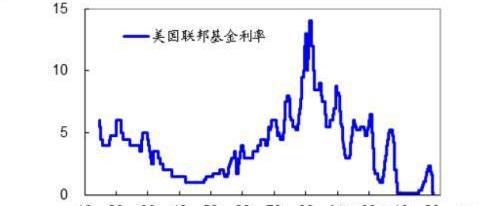

當前,為了應對疫情的沖擊,主要發達國家都實施了零利率政策,美國的聯邦基金利率已經降至過去100年的新低,零利率和負利率意味著持有現金類資產幾乎沒有任何回報,甚至還有損失。

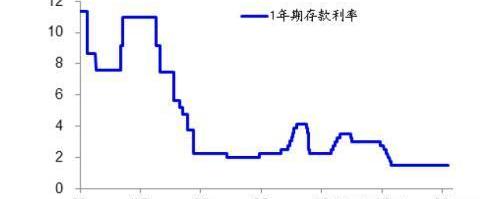

目前中國的1年期存款利率依然在1.5%,是主要經濟體中為數不多的保持正利率的經濟體,但這一存款利率同樣是1990年代以來的30年新低。

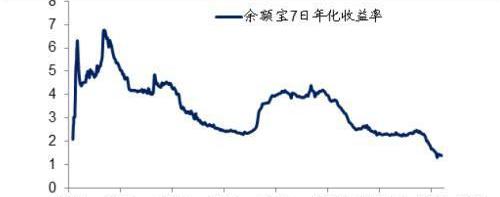

作為現金類資產標志的貨幣基金余額寶,其7日年化收益率已經降至1.4%左右,同樣是其成立以來的歷史最低值。

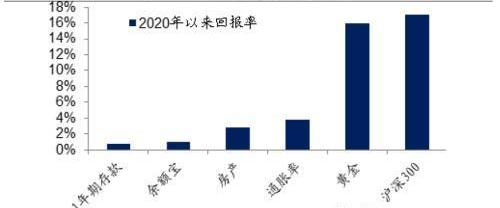

截至7月10日,今年國內表現最好的兩類資產是股市和黃金,其綜合回報率分別為17%和16%。

持有房產的綜合回報率為2.8%,其中包括2%的房價漲幅以及0.8%的租金回報率,而持有余額寶的絕對收益率約為1%,而持有1年期存款的收益率僅為0.8%。因此,事實再一次證明,在貨幣超發的環境下,持有股市、房市、黃金甚至商品的回報率都要好于現金和存款。

1,幣安ieo確認下一期是defi項目: BNB繼續漲: 昨天說了,DeFi恐怕要走進主流幣圈了,今天看到幾個佐證消息,跟大家分享一下。首先,是幣圈大戶開始上了.

1900/1/1 0:00:00鐵礦石 從定義上講,凡是含有可經濟利用的鐵元素的礦石都可以叫做鐵礦石。因此鐵礦石種類很多,用于煉鐵的主要有磁鐵礦、赤鐵礦和菱鐵礦等.

1900/1/1 0:00:00Readerquestion:Pleaseexplain"declineofthehighstreet.

1900/1/1 0:00:00一、比特幣歷史及現狀 2008年一個網名中本聰設計的虛擬加密數字貨幣,發行數量恒定、每4年減產1次;最出名的就是17年的9.4事件,中國七部委發文禁止虛擬貨幣交易.

1900/1/1 0:00:00《點石成金》由浙江大學財稅大數據與政策研究中心匯集每日財訊商情,邀請專家深度點評,配合財經小知識和延伸閱讀,為您呈現有態度、有價值的新聞。 每日金語 黃金的枷鎖是最重的.

1900/1/1 0:00:00一直以來,DNF的各種問題都是更新并存,全新版本到來,總要有幾個小bug!不然老玩家們都不習慣,比如曾經周年慶通過郵件卡的深淵票和跨界石,或者之前比較火的“歧路”史詩,上萬倍的傷害提升.

1900/1/1 0:00:00