BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.33%

ETH/HKD-0.33% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+1.78%

SOL/HKD+1.78% XRP/HKD-0.68%

XRP/HKD-0.68%文|凱風

每天都在見證歷史。

01

又一個歷史新低出現了!

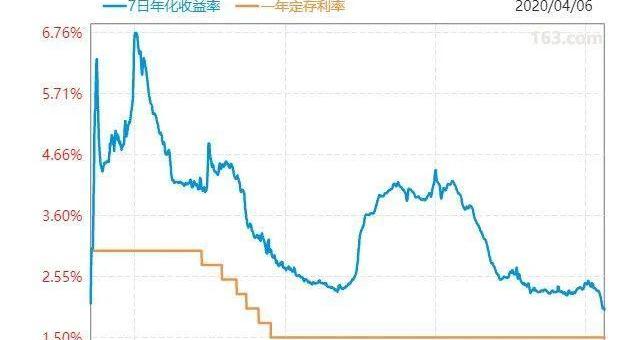

近日,余額寶7日年化收益率1.978%,跌破2%,這是該基金歷史首次跌破2%。

2013年,余額寶年化收益率一度攀升到6%以上,吸引了一眾投資者,完成了許多小白的理財入門教育。然而,7年過去,余額寶收益率一路下滑,早已不復當日榮光。

2%的收益率有多低?

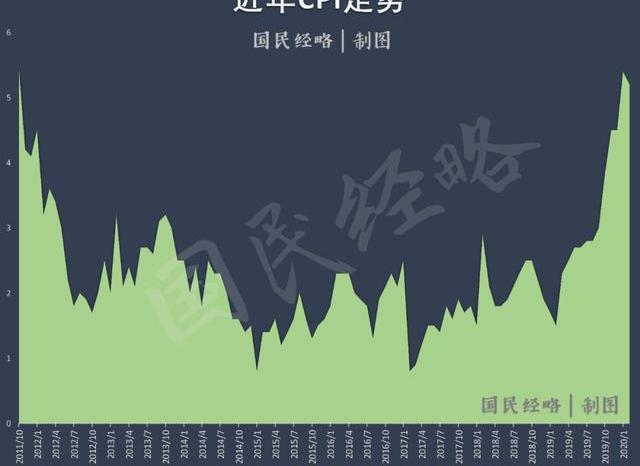

雖說仍舊跑贏了1.5%的存款利率,但跑不過物價,離豬肉價格漲幅更是差著十萬八千里。

要知道,2020年2月,我國CPI同比上漲5.2%,其中豬肉價格同比上漲135.2%。

數據:ETH非零地址數創歷史新高:金色財經報道,據glassnode數據,ETH非零地址數量剛剛達到88,183,752個的歷史新高。[2022/10/24 16:36:40]

余額寶收益率創下歷史新低,說明了什么?

02

余額寶收益率創下新低,說明貨幣寬松時代正在到來。

2020年,面對意外事件沖擊,全球同步進入寬松時代。

正如《時隔12年,全球重回危機模式》一文所論,以美國為代表的發達國家再次開啟“大水漫灌”模式,甚至祭出了“0利率”乃至“負利率”的超級大招。

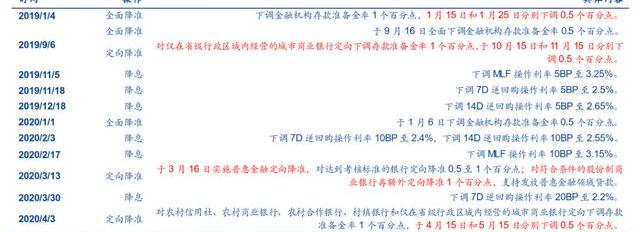

中國雖然保持了相當的政策定力,但在多輪降準、降LPR利率、調低逆回購利率、下調銀行超額準備金利率等政策組合拳的刺激下,利率走低也是大勢所趨。

以太坊平均交易費升至歷史新高:Coindesk發文稱,根據BitInfoCharts和Blockchair的數據,以太坊交易的平均成本目前為64美元,部分原因來自對以太坊代幣、狗狗幣模仿者SHIB以及SHIB的模仿者的需求。[2021/5/12 21:50:48]

過去兩個月,美國10年期國債一度跌破1%,創下近百年以來新低。而中國10年期國債從去年底的3.3%回落到如今的2.5%左右,1年期國債從2.6%下滑到1.5%以下。

國債收益率是無風險利率,也是市場利率之錨,其變化代表著市場利率的走勢。

正如《最強降息信號》一文所論述的,寬松時代,利率下滑,幾乎所有資產的收益率都在下滑,以余額寶為代表的貨幣基金自然難以置身事外,實體率和樓市利率均有進一步下調的可能。

金融歷史學家Niall Ferguson呼吁將比特幣整合到美國金融體系中:11月30日消息,金融歷史學家、斯坦福大學胡佛研究所米爾班克家族高級研究員Niall Ferguson在一篇關于比特幣的興起及其在金融未來中的作用的長篇文章中建議,拜登政府不應該尋求創造一種中國式的數字美元,而是應該認識到將比特幣融入美國金融體系的好處。他還表示,中國的數字人民幣被用于匯款支付或跨境貿易結算的潛力巨大。(Cryptopotato)[2020/11/30 22:35:54]

03

吊詭的是,創下歷史新低的貨幣基金,仍然遭到瘋搶。

今年前兩月,我國貨幣資金投資規模猛增近萬億,而美國在股市熔斷后一周貨基總規模就猛增近3000億美元。

歷史上的今天丨英國金融市場行為監管局對24家涉及加密貨幣的企業展開調查:?2019年5月25日,一項旨在研究將區塊鏈技術整合到新澤西州、縣和市政府的記錄保存和服務提供過程的法案獲得了立法者的一致投票。該立法現已轉交州長。該法案還將建立“新澤西區塊鏈倡議工作組”,負責進行必要的研究以及其他職責

2018年5月25日,英國最高金融監管機構英國金融市場行為監管局(FCA)正在調查24家涉及加密貨幣的企業,以確定他們是夠可能“繼續進行需要FCA授權的活動”。同時,該機構還公布了7個與新興資產類別相關的報告。這一消息披露之際,全球監管機構開始對自由放任的加密貨幣行業施加壓力。據報道,FCA并不監管加密貨幣,但監管加密貨幣的衍生品,因為FCA認為其屬于金融工具。FCA目前在與英國財政部和英國央行共同進行加密貨幣的評估。[2020/5/25]

這個現象很有意思。理論上講,收益率下滑,投資者應該避而遠之,為什么會出現相反的結果?

動態 | 印度加密貨幣交易所Wazirx交易量創下歷史新高:據bitcoin.com消息,盡管印度央行的監管不確定性和銀行業限制,印度加密貨幣交易所Wazirx的每月交易量創下歷史新高。Wazirx首席執行官表示,最近加密貨幣價格的上漲促使很多印度人再次開始交易。Wazirx于7月份推出了一個由交易所托管的P2P平臺,本月該交易所的日交易量首次超過200比特幣。[2018/12/26]

這背后正是避險需求陡增所致。面對疫情沖擊,面對經濟波動,“現金為王”成了主流思維。

這與貨幣基金的特性有關。

余額寶是典型的貨幣資金,主要投資于銀行間協議存款、國債等固定收益類資產,不同于股票資金也不同于債券資金,貨基流動性最好,相對安全。

過去一個月,全球資本市場泥沙俱下,以穩健著稱的美股不到一個月連續熔斷三次,而黃金、比特幣等所謂的避險資產,在流動性匱乏之下也一度遭遇拋售,價格出現大幅波動。

這種背景下,流動性最強、相對最安全、最接近“現金為王”的貨幣基金就成了自然而然的選擇。

04

余額寶基金創下新低,同樣說明市場上并不缺錢。

余額寶收益率的最高點,是在2013年“錢荒”期間創造的,銀行缺錢,市場缺錢,從而帶動收益率大幅上漲。

同理,如今余額寶從最高點斷崖式下滑,創下歷史新低,恰恰說明流動性并不缺乏,市場上并不缺錢。

既然如此,為何呼吁大寬松的聲音不絕于耳?

事實上,經過幾輪降準之后,市場缺的不是錢,而是銀行放貸的意愿、企業借貸預期、居民擴張消費的沖動。

眾所周知,降準相當于降低銀行在央行里的“押金”,讓銀行更多錢拿來放貸。一旦銀行惜貸,不愿放款,或者市場借貸的意愿也不強,那么這些大殺器很容易失去用武之地。

銀行為什么惜貸?

一個原因是利差小了,這兩年,經過LPR利率改革,貸款利率不斷下行,但存款利率巋然不動,向來吃慣了利差的銀行利潤空間受損,自然放貸的意愿就弱了。

至于存款利率,則受制于CPI,也很難輕易下降。

另一個原因更為關鍵,需求不足,想要拼命放貸可能也無處可去。

要知道,這一次沖擊與2003年截然不同,當時主要是供給側沖擊,只要大力復工復產就能扭轉乾坤。

這一次情況變了,需求側沖擊更甚于供給側沖擊,內需和外貿先后受到影響,需求不振,企業和居民都缺乏擴張信貸的意愿。

所以,這是結構性問題,是信心問題,是預期問題,不是靠大水漫灌就能輕易解決的。

05

正因為這一點,近日,央行再度面向中小企業定向降準,同時,時隔10年之后,央行罕見地降低了銀行超額儲備金利率,目的就在于促使銀行將錢投入市場。

畢竟,超額儲備金,相當于銀行將多余的錢存在央行而不拿去房貸,相當于將重量級武器拋在倉庫任其蒙塵,如何能刺激經濟復蘇?

同時,為恢復經濟,新基建、擴大內需和穩定外貿被重點提及,這正是穩定需求的不二之舉。

當然,房地產也能創造需求,但地產擴張本身會帶來更多的金融風險問題,因而這一武器的使用將會百般謹慎,不到最后時刻絕不會輕易啟用。

06

余額寶收益率創新新低,我們還能投資什么?

余額寶收益率創下新低,是大環境下行的結果,也是避險需求陡增的結果。

在全球經濟仍舊不確定的當下,現金為王的思維不可或缺,低風險的貨幣基金仍舊值得配置。

當然,如果對收益更高要求,那么短債基金、指數基金都可作為替代選擇,這些基金雖然穩定性不及貨基,但風險卻遠遠低于混合型基金和股票資金。

同樣,作為避險選擇,黃金固然在短期面臨拋壓風險,但在大放水時代,其對沖價值值得長期關注。

至于比特幣,謹慎為上。且不說大漲大跌有多瘋狂,這次危機充分證明了比特幣完全沒有“避險屬性”,泡沫風險最大。

房產呢?還是《這些城市房價跌了》一文的觀點,如果沒有大水漫灌,沒有國家對房地產的強力刺激,房產并不適合Allin,反之同理。

J.K.羅琳,《哈利·波特》魔法世界的創造者,一個在全球擁有億萬粉絲的英國著名作家,在昨日她突然關注了一個問題:什么是比特幣?隨后.

1900/1/1 0:00:00一位加密數據公司代表解釋了,泰達幣的鏈上數據如何可以潛在地預測比特幣的牛市。 Santiment營銷和社交媒體總監布賴恩·昆利文在5月7日對Cointelegraph表示,交易所持有USDT的比.

1900/1/1 0:00:002016年9月8日,蘋果在美國舊金山比爾·格雷厄姆市政禮堂召開2016年蘋果秋季新品發布會,蘋果新一代智能手機iPhone7與iPhone7Plus如約而至,在保持整體設計工藝不變的前提下.

1900/1/1 0:00:00來源:金十數據 本文由騰訊新聞與金十數據聯合出品,如需轉載,請標明出處!當國家開動印鈔機瘋狂印鈔,普通百姓最擔心的問題是什么?沒錯,就是鈔票變毛票。不過,作為世界貨幣,美元的表現卻有點不同尋常.

1900/1/1 0:00:00筆者在《論阿米巴不適合在中小企業實施的根本原因》一文里談到,阿米巴經營模式在企業里缺乏應用場景,不應夸大它的實際作用,應對它進行客觀辯證看待.

1900/1/1 0:00:00一提到中國父母,很多負面的詞匯就會下意識涌現出來:棍棒教育、扼殺孩子興趣、教條主義……似乎對于中國孩子來說,父母的影響總是帶著陰影的色彩,父母不理解自己、限制自己、以上位者的姿態壓迫自己.

1900/1/1 0:00:00