BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD-0.71%

LTC/HKD-0.71% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD+0.1%

XRP/HKD+0.1%

合并已經過去了近兩個月,這是以太坊歷史上最大的升級。在數據深度挖掘中,我們研究了市場是如何受到影響的,網絡的關鍵基本面是如何發展的,到目前為止ETH發行的變化,以及與以太坊質押收益相關的圖表。

市場影響

合并的結果是一個“謠言買入,消息賣出”類型的事件,由于預期升級,價格上漲到近2000美元,但在9月15日合并前后跌至1250美元。盡管如此,這個最受歡迎的智能合約區塊鏈的原生代幣已經反彈,在最近幾周回升到1500美元以上。

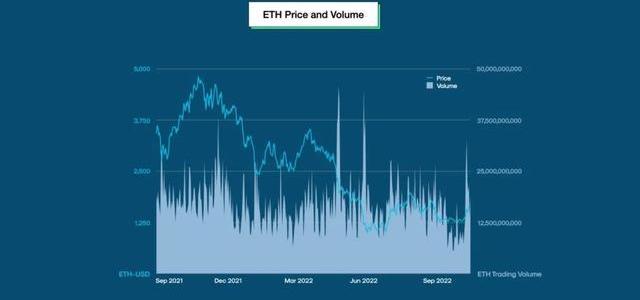

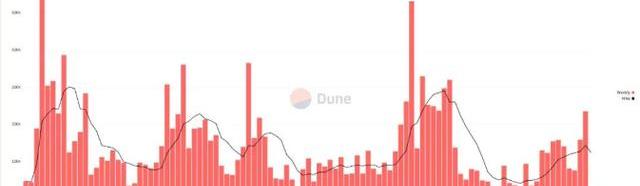

下圖顯示了合并前一年以來ETH的價格和交易量。ETH的交易量在合并后降至年度低點,但隨后有所回升,10月份交易量升至市場觸底880美元左右以來的最高點。

最近交易量的上升對ETH來說是一個積極的信號。隨著市場的廣泛趨勢,ETH-USD市場在Perpv2上的交易量份額持續上升,從8月份的不到20%上升到10月26日的三個月高點56%。

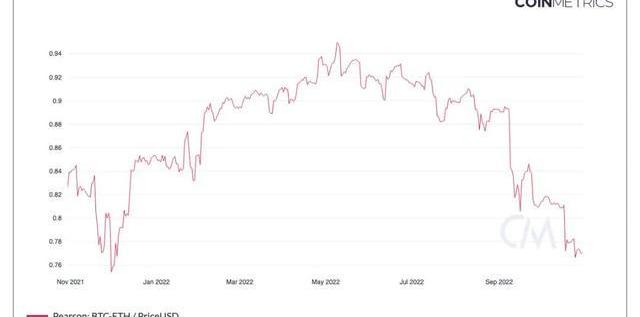

除了ETH價格的回升,另一個積極的跡象是,過去60天內與BTC的相關性達到了2021年12月以來的最低值,觸及了+0.77的低點。然而,ETH與BTC在短期內保持著很大的正相關關系,30日指標目前接近+0.90。

分析:巨鯨正將其比特幣轉移至交易所 流入規模已升至8個月高點:鏈上數據分析公司CryptoQuant數據顯示,交易所流入指標已升至2.5BTC,為3月20日以來最高水平。該指標衡量主要加密貨幣交易所每144個區塊(約24小時)的比特幣存款平均值。換句話說,流入交易平臺的交易平均規模已升至8個月高點。CryptoQuant首席執行官Ki-YoungJu表示,依照數據來看,“巨鯨”正在將其比特幣轉移到交易所。當“巨鯨”在交易所活躍時,該加密貨幣就通常以橫盤反轉的方式交易。[2020/11/28 22:27:16]

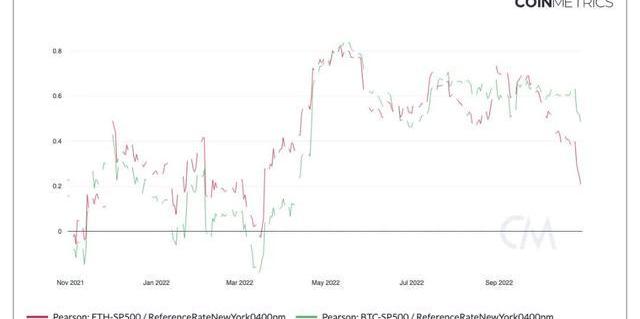

ETH交易者可能不會再受股市的左右

ETH和標準普爾500指數之間的30天相關性最近達到7個月以來的最低點,從5月份的+0.82下降到10月28日的+0.20。比特幣和以太坊都沒有表現出與標準普爾500指數同步的趨勢,但以太坊的這種短期脫鉤要明顯和迅速得多。

從現在開始關注這些相關性趨勢,尋找加密貨幣將再次獨立于傳統市場進行交易的任何跡象。隨著ETH逐漸接近“超穩健貨幣”的狀態,這一關鍵敘事的實現可能會在未來幾周或幾個月加速進一步脫鉤,并在中期成為代幣價格的積極跡象。

以太坊的基本面表現如何?

分析:比特幣鏈上指標表明市場過度看跌:AMBcrypto發布分析文章稱,比特幣鏈上指標表明市場過度看跌,2020年的大部分時間都是如此。從鏈上交易量來看,當前的鏈上交易量高于2018年和2019年初。而目前價格超過1萬,并連續4個月維持在該水平。與2018年不同,交易量并不構成嚴峻的形勢。此外,根據CoinMarketCap的數據,目前超過83%的比特幣持有者盈利。[2020/9/26]

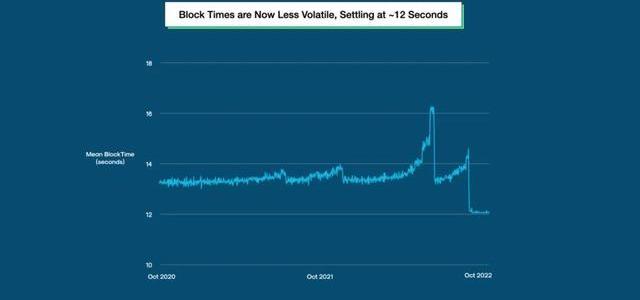

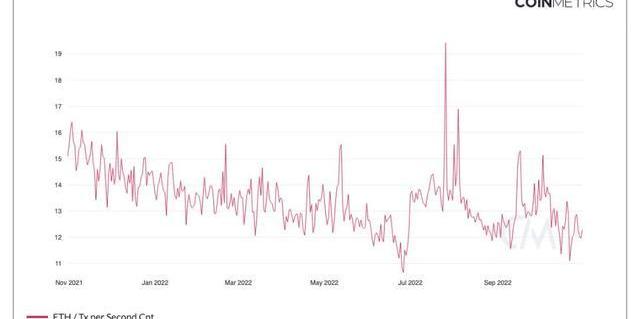

通過觀察以太坊的鏈上數據,一個明顯的主要變化是區塊時間現在更加一致了。在工作量證明方法下,以太坊的區塊時間經常變化很大,因為挖礦遵循泊松過程。

但自從9月15日向權益證明過渡以來,區塊時間的波動性大大降低,穩定在12秒左右。以太坊的鏈內部使用slot和epoch來測量時間,而不是用區塊,其中每個slot是12秒,每個epoch是32個slot。有時區塊時間為24或36秒,這是驗證者錯過slot時的情況。

另一個相關數據點是存放到信標鏈的代幣數量。如下圖所示,10月最后一周新增存款接近25萬個ETH,這是自4月以來的最大流入。在合并后的幾周內,近45萬個ETH被存入到質押合約,這代表超過有2700個新儲戶。

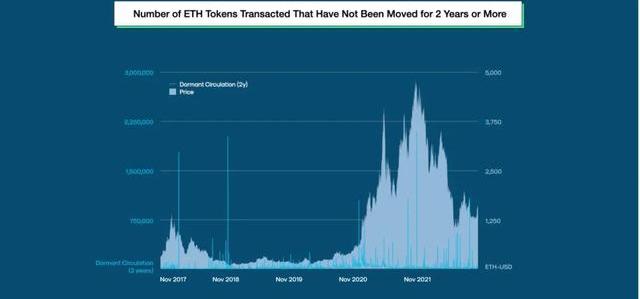

在更多的代幣被質押和新儲戶涌入之前,以太坊見證了有史以來第四大日交易高峰,涉及已休眠兩年或兩年以上的代幣:在保持不活躍至少兩年之后,共有108萬個ETH移動到鏈上。這是自2021年11月15日以來此類代幣的最大移動,在2021年11月15日,隨著價格從歷史高點下降,共移動了210萬枚。

分析:螞蟻礦機S19Pro比神馬礦機M30S+散熱效果好:據官方博客,在對比兩款礦機MicroBT旗下神馬礦機M30S+和比特大陸旗下螞蟻礦機S19Pro的性能指標后,BitMEX Research提供了上一篇文章的后續:二者散熱效果的對比。文章稱,神馬礦機設備本身在運行過程中會很熱,有時在接近60°C的溫度下才能運行。相比之下,螞蟻礦機僅在高于室溫的情況下就能正常工作。但兩臺機器出口風扇周圍的區域都很熱,都需將周圍區域加熱到相似程度。這表明螞蟻礦機的散熱效果比神馬礦機優越,這可能是因為它的風扇數量增加了一倍,當然了,其價格也較高。[2020/8/19]

被轉移的休眠ETH很可能是來自為預期合并的“出售新聞”所影響的賣家和存入信標鏈以作為驗證者賺取收益的投資者。如下圖所示,兩年休眠流通的峰值通常與市場的主要轉折點相對應。

例如,當ETH在6月中旬的880美元左右觸底時,休眠代幣的數量出現了很大的峰值。考慮到不斷改善的供應動態,休眠代幣變得活躍的數量大量增加可能標志著ETH新的看漲階段的開始。

對ETH發行的影響

ETH正處于成為通縮資產和實現“超穩健貨幣”敘事的邊緣。

在工作量證明下,每年ETH的發行估計在500萬左右。在合并之后,發行現在取決于信標鏈的存款總額,如以下公式所示:

166*12(total_deposits)

分析:三個因素推動以太坊價格漲至2年來最高點:Cointelegraph分析文章稱,以太坊價格今天達到了兩年來的最高點,三個因素表明山寨幣可能會上漲的更高。在過去的兩周中,以太坊價格從222美元上漲至415美元,上漲了86%。許多投資者認為,以太坊的走勢正在提振整個市場,甚至可能推動比特幣上漲。三個因素似乎觸發了以太坊強勢上漲:DeFi、以太坊2.0以及目前在山寨幣市場上的長時間上漲。

文章指出,以太坊2.0、山寨幣的獲利回吐以及DeFi的增長能否將以太幣價格推向更高的阻力區,還有待觀察。目前,從中期來看,圍繞山寨幣的情緒總體上仍然是樂觀的。(Cointelegraph)[2020/8/2]

目前信標鏈的總存款約為1466萬個ETH,將該值代入上述公式,我們就可以估算出權益證明下的年發行量:每年約63.6萬個ETH。然而,由于存款可能隨著時間的推移而變化,很難預測ETH每年發行的確切數字。

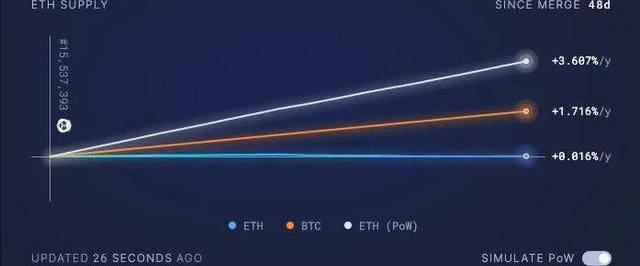

然而,如果以太坊繼續使用工作量證明,過去48天的發行將幾乎與權益證明下的全年發行相當,合并以來的總供應量增加了近2600個額外的ETH單位。下圖顯示了ETH供應的變化率,其中新發行的代幣的增長率目前為每年0.016%(相比之下,比特幣為1.716%,如果以太坊繼續使用權益證明,則為3.607%)。

雖然合并減少了發行,但EIP-1559是ETH變得通貨緊縮的主要決定因素,因為當以太坊的區塊空間需求增加時,費用的銷毀顯著的減少了供應。因此,隨著需求的增加,平均gas價格上升到15.5Gwei的“超聲波”閾值以上,消耗的ETH將比通過驗證者獎勵發放的更多。

分析 | ethnews分析:以太坊或將進一步上漲至130美元:據ethnews分析,以太坊的價格突破了幾個重要阻力位。ETH / USD在日線圖上顯示出積極跡象,表明將進一步上漲。在日線圖上,以太坊100美元附近形成明顯的底部形態,同時在100美元附近發現有強勁的買盤現象。因此,成功突破120美元的水平可能會使得以太坊進一步上漲至125美元和130美元的水平。同時,如果出現回調,下一個關鍵支撐位在110美元附近。[2019/2/11]

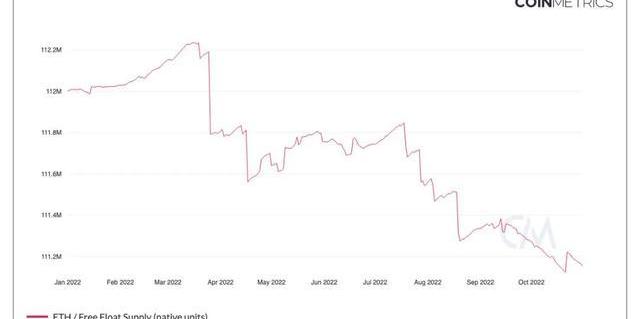

由于信標鏈的提款還沒有啟動,驗證者獲得的所有質押獎勵基本上都是鎖定的,直到上海升級發生。其影響之一是:自合并以來,ETH的自由流通供應量下降,自9月14日以來下降了170,000代幣。

自由流通供應量反映了流動性市場,不包括已銷毀、可證明丟失、在信標鏈中質押的代幣數量等。隨著自由流通供應量的持續下降,隨著時間的推移,這可能有利于ETH的價格,因為更多的代幣通過銷毀的交易費用和信標鏈的存款退出流通。

質押收益

與ETH的發行一樣,驗證者的收益也取決于有多少代幣被存入并鎖定到信標鏈中。目前約有12%的供應被質押,這一數字最近超過了1450萬個ETH大關。

在合并之前,礦工以以下形式獲得獎勵:每個新區塊的發行,希望交易更快被包含的用戶的優先級小費和MEV(最大可提取值)。隨著以太坊轉向權益證明,驗證者現在獲得了這些以前分配給礦工的獎勵。

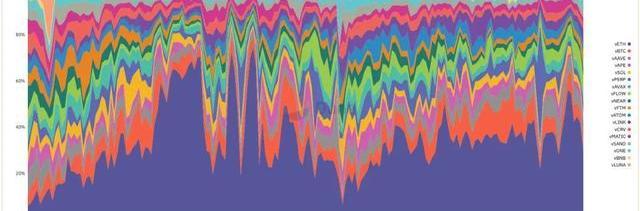

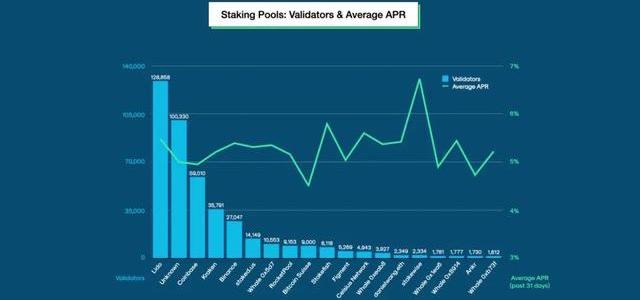

因此,通過包含優先級小費和MEV,它提高了以太坊驗證者的質押收益率。下圖使用的數據來自beaconcha.in,前20個權益池在過去31天的平均收益率在4.5%-6.7%之間。

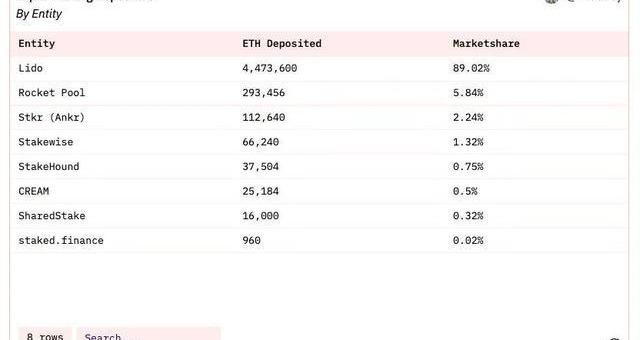

以太坊的下一個升級,上海升級,可能會允許部分和全部退出信標鏈。因此,流動性質押衍生品(以下簡稱lsd)已成為質押ETH的流行機制,因為驗證者從這些產品中受益。

Lido的stETH仍然是最主要的LSD,質押份額約為30%,LSD市場份額接近90%,其次是RocketPool。除了保持其作為LSD領導者的地位,stETH還通過在以太坊最受歡迎的第2層建立業務而擴展了自己的影響力。

自從在Optimism上發布以來,已經有超過8600個wstETH被橋接,總鎖定價值(TVL)接近1500萬美元。盡管在現有的所有stETH中只占很小的一部分,但隨著第2層和ETH質押獲得更多動力,我們預計stETH將繼續增長。

由于向LP分配了LDO代幣,目前Optimism上超過50%的stETH的TVL歸功于兩個穩定的池,它們目前提供約8-9%的APR:

質押大戰正在升溫。

DeFi的偉大之處在于它具有高度的競爭力,為用戶提供了一系列的選擇和更好的產品。雖然Lido仍然是LSD領域的領頭羊,但在10月份,我們看到了一個新的市場進入者:FraxFinance。

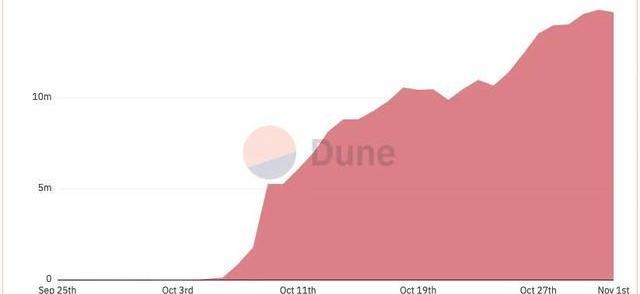

Frax自己的LSD(frxETH)有望成為收益率最高的LSD,因為它也集成到Fraxlend、Curve和Fraxswap中。下圖顯示,frxETH的供應量在短短幾周內從0上升到3788,其中77%的代幣由近100個驗證者質押。

與stETH等重基代幣不同,Frax利用了一個雙代幣模型:

frxETH:一種非收益的ERC-20代幣,與ETH掛鉤,旨在用于DeFi。持有者可以向ETH/FrxETH的Curve池提供流動性以獲得CRV、CVX和FXS,或質押FrxETH以獲得sFrxETH。

sFrxETH:一個ERC-4626質押金庫,從新發行、小費和MEV提升中收集所有質押獎勵。

因此,FrxETH持有者必須二選一,或者在ETH/FrxETH的Curve池中當LP,或者進行質押以獲得驗證者獎勵,因此并非所有FrxETH都將被質押。由于Frax的驗證者將繼續獲得獎勵,那些質押和持有sFrxETH的人應該比其他LSD獲得更高的收益。

除了Frax等新進者之外,其他協議也在幫助減少以太坊的權益集中化,如IndexCoop即將推出的meta-LSD,即多元化權益ETH指數(dsETH)。諸如IndexCoop的dsETH指數等產品將有助于促進DeFi協議在流動性質押市場上的競爭。

另一個這樣的協議是Gravity,它以無息和資本高效的方式促進ETH和LSD的借款。用戶可以借入Gravity的穩定幣,以零利息抵押ETH、stETH、rETH等資產。它希望對抗以太坊的集中化風險的方式是,通過在整個流動質押領域共享杠桿和流動性,為這些持有者提供效用,從而促進小型LSD的增長。

雖然合并為減少ETH發行、提高區塊時間穩定性和更環保的區塊鏈奠定了基礎,但它實際上并沒有帶來任何可擴展性方面的收益,目前由Layer2處理。

對于以太坊來說,最大的可擴展性收益在于“Surge”的未來道路上,其中分片的引入將大幅增加每秒可以處理的交易數量。一旦Surge完成,以太坊將在交易吞吐量方面與MasterCard和Visa等最中心化和最成熟的支付網絡競爭。

關于

ChinaDeFi-ChinaDeFi.com是一個研究驅動的DeFi創新組織,同時我們也是區塊鏈開發團隊。每天從全球超過500個優質信息源的近900篇內容中,尋找思考更具深度、梳理更為系統的內容,以最快的速度同步到中國市場提供決策輔助材料。

Layer2道友-歡迎對Layer2感興趣的區塊鏈技術愛好者、研究分析人與Gavin聯系,共同探討Layer2帶來的落地機遇。敬請關注我們的微信公眾號“去中心化金融社區”。

Tags:ETH以太坊LSDETH錢包地址ETH挖礦app下載Etherael指什么寓意以太坊幣是什么幣LSD幣LSD價格

昨天的小幅漲價已經被猛烈地平息了。比特幣試圖拿下20,000美元,但與之前的大多數嘗試一樣被阻止了。山寨幣也緊隨其后,LUNC和ETHW是日常表現最差的.

1900/1/1 0:00:00就在 Solana 的市值在12月30日之前的七天內下跌超過10億美元至自2021年2月以來的最低水平幾天后,去中心化金融貨幣已回升至11美元大關.

1900/1/1 0:00:00btc沒有太大波動,這種先向下刨個坑的行情除了刨坑的幾天之內震蕩幅度比較大之外,后面的一大段時間就會以小波動震蕩為主,只有大波動才能賺大q,目前屬于一種隨風蕩漾的行情,至人無己,神人無功.

1900/1/1 0:00:00無論在股市還是幣市,我相信很多人都這樣的疑惑:為什么幣價一直在上漲,一波大牛市下來很多人都賺了指數卻沒有賺到多少錢,更有甚者是虧了錢?在很早我也經歷過這樣的事,一波大行情下來賺了指數虧了錢.

1900/1/1 0:00:00過去一周,加密行業的投融資活動主要集中在Web3.0領域,據不完全統計,至少有12個Web3創新項目在一周內完成融資,涉及的場景包括社交、教育、財務管理、投資平臺和技術基礎設施等.

1900/1/1 0:00:00今日比特幣突破了向上的強支撐線55510美金,開始向下直逼最強支撐線53266美金。到現在為止,比特幣已經下跌高達5300美金,我相信有很多幣友開始耐不住心中的抄底沖動.

1900/1/1 0:00:00