BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+1.61%

ETH/HKD+1.61% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0%

ADA/HKD+0% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD+0.37%

XRP/HKD+0.37%年初這輪小牛GMX漲瘋,最近深入學習了一下,確實挺有意思!

傳統金融中,衍生品交易是規模最大的,Crypto也不例外。GMX是運行在Arbitrum、Avalanche上的PerpetualDex,跟dYdX等Dex本質的區別就是,GMX以GLP池子作為Trader的對手方,而不是撮合多/空的方式。

核心就是這個GLP池子!

Arbitrum上池子主要由USDC、BTC、ETH、DAI、FRAX、LINK、UNI、USDT構成,且絕大部分是USDC和B/E

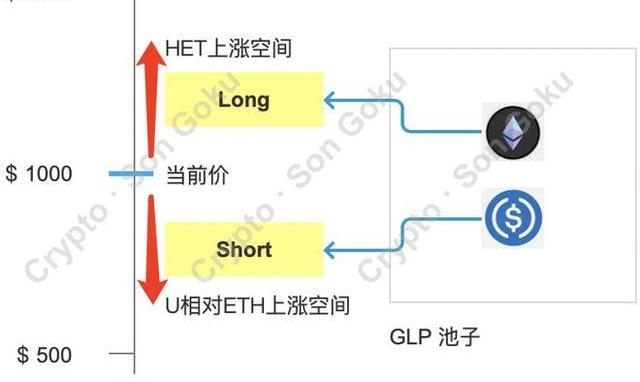

GLP池是如何作為Trader多/空對手方的呢?

這里先要建立個基本認知:

-拿B/E是看多

-拿U是看空

其實很好理解,把U換成B/E當然是認為它會漲,不然就會拿U等它繼續跌。

所以GLP池子基本一半是穩定幣、一半是B/E,以此來提供穩定的多/空對手盤,然后根據Openinterest及Utilization調整TargetWeight。

LPR報價連續四個月“按兵不動” 明年初或為調降時間窗口:12月21日消息,LPR報價連續四個月保持不動。多位接受記者采訪的業內專家認為,盡管12月份LPR報價維持前值不變,但不會影響實體經濟融資成本下行勢頭,預計年底新發放企業貸款加權平均利率將續創歷史新低,新發放居民房貸利率也有望延續小幅下行勢頭。整體上看,預計2023年1月份或2月份,是LPR調降的時間窗口。(證券時報)(金十數據APP)[2022/12/21 21:57:29]

比如當前LongETH的OI比較多,GLP池子形成的Short的對手盤就會比較多,自然就應該調高ETH的Target鼓勵更多的LP存入看多資產ETH...

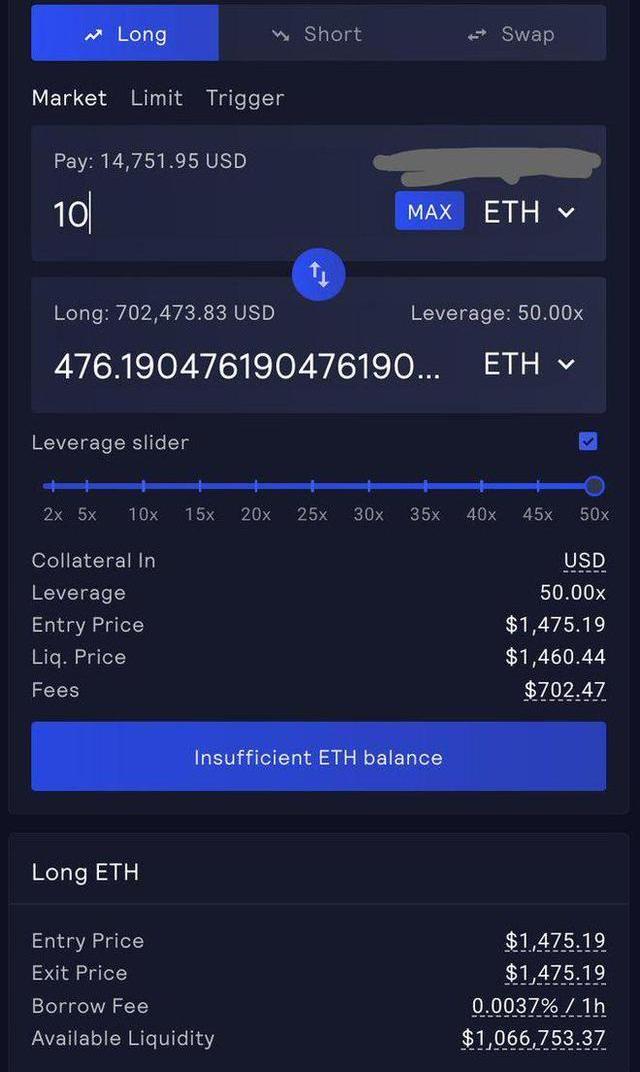

具體Perpetual是怎么實現的呢?

其實也很簡單:

-當Trader做多ETH時,相當于從GLP池中“借”ETH的上行空間;

-當Trader做空ETH時,相當于從GLP池中“借”穩定幣相對于ETH的上漲空間。

整個過程GLP池中的資產并沒有被借出來,而是直接在平倉的時候進行結算。

假設:

ETH:$1000

澳大利亞將于2023年初發布加密資產監管咨詢文件:金色財經報道,澳大利亞財政部長Jim Chalmers透露,政府將在2023年初發布一份咨詢文件,作為其“Token Mapping”計劃的一部分。

Chalmers表示,Anthony Albanese領導的政府正在采取行動,改善對加密貨幣服務提供商的監管,并確保為澳大利亞人提供額外的保障。他補充說,咨詢文件將涵蓋如何對某些加密貨幣資產進行監管,同時對公司許可、資產保管和消費者保護的框架進行深入探討。(cointelegraph)[2022/12/14 21:43:57]

GLP池:9ETH+11000USDC=$20000

張三抵押1ETH,10倍杠桿LongETH,這個時候相當于向GLP“借”9個ETH的上行空間。

1.ETH漲到$2000

收益:*9=$9000

結算:9000/2000=4.5ETH

GLP池子:4.5ETH+11000USDC=$20000

極端情況:

ETH上漲到$100,000

收益:*9=$891,000

結算收益:891,000/100,000=8.91ETH

GLP池子:0.09ETH+11000USDC=$20,000

Ripple將于明年初為企業客戶推出“流動性中心”產品:金色財經報道,Ripple將推出一款新的“流動性中心(Liquidity Hub)”產品,幫助企業客戶從全球交易所、做市商和場外交易柜臺訪問BTC、ETH、LTC、ETC、BCH和XRP。根據周二發布的一份聲明,Ripple流動性中心將在發布時支持上述6種加密貨幣,并采用智能訂單路由以最優價格獲取數字資產。這項新服務的第一個合作伙伴是最近與沃爾瑪達成合作的支付和加密ATM公司Coinme。RippleNet總經理Asheesh Birla介紹稱,Ripple還計劃增加額外的功能,如支持質押和產生收益的功能,并從不斷增長的DEX中探索流動性。Birla表示,Ripple流動性中心將于2022年初上線。[2021/11/10 6:42:21]

注意到沒,不管怎么漲GLP池子都會剩一點ETH!

無論怎樣漲,被“借”的ETH都不會被掏空,GLP池子里最壞的情況總會剩一點。之所以這樣是因為GLP池子的代幣數量限制了開倉倉位,每一個倉位都要有對應的現貨支撐!GMX還設置了流動性保護,也就是最多開到對應GLP流動性的70%倉位。

有個問題:如果當前已經有70%的OI,LP要提走流動性怎么辦?

有朋友說GLP的池子U本位是不變的,上面的例子至始至終都是$20000。其實并非如此,只有當把所有ETH借空時GLP池子的U本位是不變的。

動態 | 建行寧波市分行年初以來區塊鏈業務交易額達36億元:據寧波日報消息,建行寧波市分行年初以來“區塊鏈”業務交易額達36億元。分行打造“兩圈一鏈”貿易融資新業態,積極參與當地區塊鏈貿易金融平臺建設,做好平臺對接,提高區塊鏈業務比重。[2019/12/7]

如果GLP池子:10ETH+10000USDC=$20000

抵押1ETH10倍做多時會借9個,無論怎樣漲,GLP都是大于$20000的,因為未被借的那1ETH的上行空間沒有被掏走。

2.做多爆倉情況

假設ETH沒有漲,反而下跌到889觸發爆倉,張三抵押的1ETH將全部被GLP池子吃掉:

GLP池子:10ETH+11000USDC≈$20000

同理如果GLP池子沒有被“借”空的話,GLP的U本位應該是明顯小于$20000的。

再來看下Short的情況:

3.做空賺

張三抵押1000USDC10倍做空ETH,相當于“借”9000USDC吃相對ETH的漲幅,或借9個ETH直接賣掉看空。

當ETH跌到500時:

收益:$4500

GLP池子:9ETH+6500USDC=$11000

Trader做空賺錢的時候GLP賬面損失最大!其實放那不動9ETH+11000USDC也只剩$15500了。

動態 | PayPal首席執行官確認Libra將于2020年初推出 同時證實PayPal也為該項目組成部分:據CryptoGlobe消息,PayPal首席執行官Dan Schulman已經確認Facebook的加密貨幣Libra將于2020年初推出,同時也證實其為Libra項目的一部分。同時,Dan Schulman認為天秤座將成為提升金融系統穩定和包容性的選擇,因為區塊鏈技術可以幫助更多人。[2019/8/4]

4.做空爆倉

如果ETH沒有跌反而漲到$1111,張三自然又爆倉了,抵押的1000USDC也全部被GLP池子吃掉:

GLP池子:9ETH+12000USDC≈$21999

這就是一個零和游戲,Trader賺LP就虧,Trader虧LP就賺!

Trader在GMX上的PNL將直接反映在GLP的價格上:

-Trader虧,GLP價格上漲

-Trader賺,GLP價格下跌

GLP作為Trader的對手盤,肯定是要承擔一定風險的!只是從歷史運行數據來看,Trader們總體是虧的。

作為LP給平臺提供了流動性,按理說就不應該再承擔損失或冒很大的風險,但實際是辦不到的!比如基于AMM的Dex,LP必然要承擔無常損失,這是價格發現的成本。

所以平臺往往要另行彌補,比如Txfee分成、流動性挖礦獎勵等。AMM機制的Dex,覆蓋無常損失后的整體收益就是LP是否愿意繼續提供流動性的動力。

GMX這方面做得還算不錯,所有費用包括開倉、借貸、swap的費用全部分給GMX、GLP的質押者,GLP能分70%,使得APR高達30%左右,熊市有這樣的收益也算不錯了。

另一方面,為GLP提供流動性本身也是在參與du博,需要有一定的風險預期,只是你的對手盤更多的是那些容易上頭的du鬼。

簡單體驗了一下,GMX還是很簡潔易用的,就是目前GLP池子標的太少。

比較特別的一點就是零滑點或滑點極低,這是直接通過預言機喂價的優勢,同時無需通過AMM機制進行價格發現,自然LP也不用承擔無常損失的風險。

再來看看GMX提供的收益,主要針對GMX和GLP:

GMX為平臺治理代幣,主要涉及代幣分配、GLP池子構成、esGMX獎勵等。質押GMX獲得獎勵:

-esGMX

-MP:MultiplierPoints

-30%平臺收益

MP主要勇于Boostreward的,100%不是指收益而是MP點數,比如質押100個GMX滿1年能獲得100個MP點數。

質押esGMX的效果等同于GMX,獲得的收益都相同,只是無法在二級市場流通交易。

esGMX想變現就必須Vest成GMX,這是一個再質押的過程,生成這些esGMX對應的GMX或GLP也必須同步保持質押,365天的線性歸屬過程中esGMX代幣將每秒轉換為GMX,已轉換為GMX的部分可隨時領取。

而且只要不Unstake,Vest中的GMX照樣獲得所有收益,esGMX也是線性歸屬為GMX,對市場也不會形成拋壓。

這是GMX代幣經濟模型中的一個亮點,這使得絕大部分的GMX都處于質押狀態,并且利好幣價。

當提供流動性換取GLP時,GLP是直接被Stake的,質押也會獲得esGMX獎勵,跟GMX不同的是沒有MultiplierPoints,但分得的平臺收益比GMX高。當LP存入池子對應代幣時,會換取相應的GLP:

GLP價格=池子資產總價值/GLP供應量,資產總價值包括OI的未實現利潤/損失,基本假設是每個OI都可能在下一秒被平倉。

GLP池子除了作Perpetual的對手方,也支持Swap。Swap過程相當于存A代幣換GLP,再用GLP換B代幣,基于預言機喂價基本可以零滑點秒兌換,只是代幣不同Weight導致手續費可能會比較夸張。

有個關鍵點:平倉也可能涉及Swap,Trader抵押的和最終提取的可以是不同代幣,但這會被視為交易活動而收取交易費。

GMX有哪些問題/風險呢?

1.缺乏價格發現機制

直接通過預言機喂價而沒有自身的價格發現機制,嚴格說不算一個完整的PerpetualExchange。

之前在Avalanche上就出現過1次操控預言機事件,Trader利用AVAX在CEX中的稀薄流動性,操縱AVAX的鏈下價格從GLP池中獲利56.6萬美元。

2.多空不平衡

類似dYdX或各種Cex的Perpetual,通常都會以資金費用來平衡多空,當做多力量大于做空時多方需要向空方支付資金費用,反之亦然。

GMX不是,唯一限制開倉的就是池子里對應的現貨數量,GMX保障每一個倉位背后都有現貨支撐,但這也無法完全平衡多空。

當大牛趨勢行情到來時,平臺絕大多數都做多的,這完全有可能把池子里的B/E給掏空,就算GMX項目方把TargetWeight調再大,LP也不一定愿意再繼續存進來,而隨著GLP池子價值進一步被掏走,LP也可能提走流動性,這是否可能導致池子枯竭?

望Defi大神指點分析一下!

3.合約預留參數

起初我以為GLP池子代幣的TargetWeight是由算法根據市場情況自動調整的,沒想到是合約預留了參數,項目方每周通過之前的OI、UTILIZATION數據人工調整的。

項目方甚至可以自由修改包括GLP池子構成、權重、質押獎勵等,這會帶來什么問題還不知道,可以確定的是項目方是做盤子起家的!

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:ETHGMXUSDETH錢包地址ETH挖礦app下載Etherael指什么寓意GMX幣是什么幣USD幣USD價格

什么是StarkNet? StarkNet是由以色列軟件公司StarkWare開發的免許可的第2層網絡.

1900/1/1 0:00:00最近區塊鏈游戲的鏈上活動低迷,主要原因是流動性轉向PEPE和其他市值17億美元的meme代幣,但目前行業仍然充滿希望.

1900/1/1 0:00:00LTC根據Litecoin總體規劃,減半季現在開始 萊特幣是一種加密貨幣,由前谷歌工程師查理李于2011年創建.

1900/1/1 0:00:00推薦一個BTC板塊$coval,cb/uni/gate都有.深度差、容易暴漲暴跌,可以當做買彩票.

1900/1/1 0:00:00我是如何在Arb、OP、香港、AI等板塊迅速抓住熱點并介入,以及如何在眾多項目中篩選出來較優質的項目此篇包含我自己對2023年接下來的行情展望 主要是談談 1)如何盡量在2023年讓自己布局到下.

1900/1/1 0:00:00第一市場上無非是消息的影響,下周關于usdc解決,以及美國那邊反饋,能不能及時解決。美聯儲這個緊急會議.

1900/1/1 0:00:00