BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-0.84%

ETH/HKD-0.84% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-1.42%

ADA/HKD-1.42% SOL/HKD-1.98%

SOL/HKD-1.98% XRP/HKD-0.85%

XRP/HKD-0.85%加密市場危機

目前許多其他銀行也面臨著與硅谷銀行類似的困境

美國財政部、聯邦存款保險公司和美聯儲發表了一份聯合聲明,同意對硅谷銀行的所有存款人進行全額賠償,因此,USDC的價格有所回升,在不到一周的時間里,美國加密貨幣行業實際上已經沒有銀行賬戶,這將對該行業產生巨大影響

在這種情況下,唯一安全的方法是將錢存在比特幣中,但這并不理想,因為比特幣的價格不穩定

以太坊不確定性增加

USDC的脫鉤事件對以太坊生態系統的影響也被忽視了

事實上,USDC在以太坊的大部分DeFi協議中都有使用,也被大多數DAO持有。此外,美國監管機構可能會將以太坊標記為證券,這也增加了以太坊的不確定性

瑞士信貸Web3投資銀行主管Chris McMillan離職:金色財經報道,瑞士信貸Web3投資銀行主管Chris McMillan離職,尋求在TAP Advisors謀職。[2023/4/18 14:09:53]

NYAG認為,ETH就像LUNA和UST一樣,是一種投機資產,它依賴于第3方開發人員的努力來提供利潤。在此背景下,KuCoin交易所因銷售他們未注冊的證券而被起訴。在新聞稿發布后不久,ETH的價格下跌了8%。與此同時,SEC表示BTC是唯一不是證券的加密貨幣,而CFTC主席RostinBehnam則表示,以太坊是一種商品,CFTC對ETH具有管轄權

美聯儲危機

自去年春季以來,中央銀行一直通過提高利率從系統中吸取資金,而且沒有顯示放緩的跡象

瑞士信貸前風險主管:監管清晰將推動下一輪牛市:金色財經報道,瑞士信貸前全球估值風險主管CK Zheng在接受采訪時表示,美國正在進行的一些監管工作將很快為加密貨幣“打開傳統金融的大門”。Cheng說,最近傳統機構對加密貨幣的立場發生了變化,許多機構首次涉足加密貨幣領域。

Cheng還強調,還有很多人“在等待美國的監管進一步明確”,然后再進入加密領域。他說:“這將真正為傳統金融機構打開大門,你知道,將有更多的機構、投資者進入這一領域。所以我想說,這將是下一個牛市的開始。”

他還認為,美國總統拜登今年早些時候的行政命令對傳統投資者來說是一個重要的信號,但他承認,在涉及到如何監管加密貨幣交易,以及加密貨幣是否會被視為商品或證券時,“魔鬼在細節中”。(Cointelegraph)[2022/9/21 7:10:51]

上周,Powell明確表示,中央銀行將繼續在可預見的未來提高利率,并計劃長期保持較高水平。美聯儲繼續出售其資產,主要是美國政府債務。出售美國政府債務會導致其價格下跌,利率上升

動態 | Paxos與瑞士信貸推出基于區塊鏈的美國股票實時結算服務:加密初創公司Paxos、瑞士信貸(Credit Suisse)和Nomura旗下自營商Instinet合作,宣布已經推出首個基于區塊鏈的美國股票實時結算服務。Paxos周三宣布該服務已經上線,可以在以太坊上交易現金和一定數量的美國上市證券。(CoinDesk)[2020/2/20]

如果債務上限在財政部規定的六月期限之前未能提高,美國政府可能面臨違約風險,這將導致市場崩盤,并導致美國政府債務評級下調

只要美聯儲繼續出售其資產負債表上的資產,銀行就可能繼續經歷未實現的損失,一旦財政部能夠發行更多的政府債務,這些未實現的損失將會加劇

由于通脹仍然過高,美聯儲不太可能停止提高利率。高于預期的通脹數據可能導致市場在美聯儲推進加息的預期下進一步崩盤

動態 | 瑞士信貸使用區塊鏈技術完成基金交易:據砍柴網消息,近日,全球投資銀行瑞士信貸和葡萄牙BancoBest銀行,已使用區塊鏈技術完成了基金交易。據悉,金融機構可以通過區塊鏈平臺FundsDLT處理基金交易的各個過程。FundsDLT旨在通過使用區塊鏈技術和智能合約來提高基金交易處理的效率,據稱將縮短從訂單交付到交易處理的請求和結算之間的時間。[2019/2/10]

講下最近熱點包含具體的投資邏輯,以及風險所在哪些幣可以長拿、還有多大潛力一目了然

1.Synthetix

起初關注SNX這個老幣是因為之前的現貨原子交易,一開始SNX的定位是合成資產,比如合成BTC、合成USD、合成股票,就是模擬所有資產價格,但合成資產一直以來并沒有被市場青睞,不溫不火

瑞士信貸銀行報告:比特幣挖礦并非環境殺手:分析師指出,線性地看待挖礦電力消耗是錯誤的,因為這一行業也會研發硬件并且進行一系列實踐以提高能源利用率,這樣才能更具競爭優勢。報告指出,這一現象在大麻種植以及數據操作等行業的高速發展期也曾出現過。[2018/1/21]

直到SNX推出了原子交易后,通過Crv與合成資產的組合,可以直接打通現貨交易,主要針對大額現貨交易上,0滑點的優勢可以撬開Uniswap的市場份額

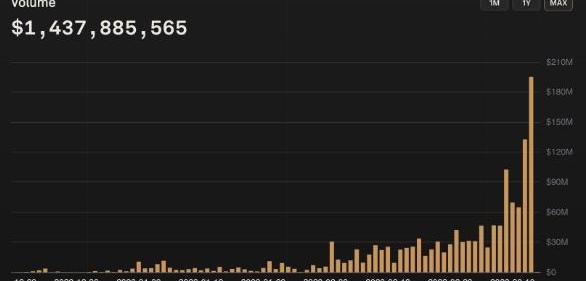

另外大家不知道的是,SNX在衍生品領域的實力非常強,旗下永續合約產品Kwenta的交易量突破了14億美元,最近單日交易量破億。其實GMX、GNS的創新就是來自SNX,并非GMX的原創,GMX只是SNX債務池的變體

SNX并不做C端產品,它只做協議層負責流動性,然后C端產品可以接入SNX的流動性,做出衍生品如永續合約、期權這些。與GMX最大的區別是SNX做了分層,流動性層和C端產品層,任何C端產品都可以接入流動性層,進而又能給SNX帶來更多流動性,更多的流動性又能吸引更多C端產品

一句話總結:SNX上可以構建無數個GMX,SNX是一個無限流動性API

另外,SNXV3計劃中準備做跨鏈流動層,原理很簡單,隨著SNX多鏈的部署,通過類似原子交易機制,打通各個鏈的資產流動,實現從單鏈0滑點交易進階為跨鏈0滑點交易,現在跨鏈流動性的經典項目是STG,SNX一旦做了跨鏈流動性原子交易降維吊打STG

2.SSV

LSD賽道老龐是第一批玩家,最早是FIS提出的流動性質押概念,但因是國產缺乏助力,后續被LDO一直碾壓,尤其是LDO的stETH在CRV上構建起了流動性優勢后,LDO的龍頭效應開始不斷增加

在早期布局LDO后,非常吃虧,因為LDO采取的低流通持續補貼給LP、質押者代幣獎勵,一直吸血二級LDO持有者,后續LDO我也走了,所以趕得早,不如趕得巧,過早參與并非好事

后面老路在奶SSV,因為在LDO上吃虧后,更加喜歡SSV的全流通,加上Coinbase、LDO都參與了SSV,當時對SSV的判斷是它是整個LSD項目方的剛需底層產品,所以果斷投資了,算是在LDO上吃的虧,在SSV身上補回來了

LSD賽道是本輪的核心敘事,現在整個ETH質押率才十幾個點,對比其他公鏈60%以上的質押率,ETHLSD賽道還有數千億的空間,還沒算上未來ETH本身市值的增長

對LSD競爭格局的判斷:

排除SSV的底層技術方案,以及CRV、BAL這些war的衍生戰場,單論LSD第一縱隊的LDO、RPL、FXS等等一系列新項目,最后能獲勝的只有LDO的stETH方案,因為LDO已經徹底構建了流動性護城河,未來也不需要一堆各種各樣的lsdETH資產,只能存在一個標準,那就是LDO的stETH。所以LDO依舊是值得長期投資的核心標,只是我在LDO受傷太深,但還是很肯定LDO

未來展望:

MOVE系公鏈

MOVE系鏈就是用了Move語言的公鏈,比如APT、SUI鏈,這不就是再造SOL嗎?L2都起來了,這種單體鏈還有未來嗎?

我明確的告訴你,一樣有未來,不管最終結局如何,但不妨礙Move掀起一波短暫財富熱潮,單體鏈依舊深受資本機構方青睞,他們也需要新敘事,而不是ETH系一統天下,沒有那就硬造嘛,結局如何沒人關心,中間吃飽了就夠了

不管最終結局如何,但不妨礙Move掀起一波短暫財富熱潮,單體鏈依舊深受資本機構方青睞,他們也需要新敘事,而不是ETH系一統天下,沒有那就硬造嘛,結局如何沒人關心

歡迎私信進交流群,今天的分享到此結束了,非常感謝各位朋友們百忙之中抽出時間來看這篇文章,希望文章對你有幫助,可以關注我和給我留言評論,一起交流

Tags:LDOSNXETHLDO幣LDO價格SNX幣SNX價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意

昨天的殺跌引來市場一片恐慌,今天給大家充值一下信仰!刻舟求劍的分析,BTC將在5月20日左右達到頂峰,約為45000美元刻舟求劍是中文圈廣受調侃的分析方法,雖然是貶義詞.

1900/1/1 0:00:00SuiNetwork剛剛宣布不會有$SUI空投。將成為資金最多的生態系統之一,擁有超過3億美元和20億美元的估值.

1900/1/1 0:00:00大約六年前的2016年7月,以太坊硬分叉被用來解決臭名昭著的DAO黑客攻擊。而這個特定的分叉也將鏈分成了兩個派別,其中一種名為以太坊經典的新加密資產被引入了加密社區.

1900/1/1 0:00:00什么是山寨幣? “山寨幣”這個詞是一種速記方法,用于談論可替代比特幣的數字貨幣。因此,CoinMarketCap上列出的18,000多個數字代幣中的每一個都可以被視為山寨幣因此,您可以考慮添加多.

1900/1/1 0:00:00Tron價格從0.0750美元兌美元水平開始新一輪上漲。TRX價格目前交易于0.0765美元和55簡單移動平均線上方。4小時圖表上,一條關鍵的看漲趨勢線在0.0792美元附近形成支撐.

1900/1/1 0:00:00隨著2022年FIFA世界杯的臨近,球迷代幣的受歡迎程度大幅上升。然而,特別是一個項目,似乎比大多數其他項目表現得更好.

1900/1/1 0:00:00