BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD-1.46%

ETH/HKD-1.46% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+3.83%

ADA/HKD+3.83% SOL/HKD-1.02%

SOL/HKD-1.02% XRP/HKD-0.57%

XRP/HKD-0.57%6 月 16 日,“DeFi 銀行”Compound 啟動治理代幣 COMP 分發機制,所有使用 Compound 存款和借貸的用戶都能按規則分到 COMP。

無獨有偶,去中心化穩定幣平臺 Curve 官方也表示,即將推出治理代幣,所有從 2020 年 1 月為 Curve 提供流動性的用戶都有可能獲得 Curve 治理代幣的發放。

為何近期 DeFi 項目紛紛宣布推出治理代幣?治理代幣在 DeFi 生態中有何作用?DeFi 治理代幣是一項好的投資標的嗎?

區塊鏈項目的代幣各有自己的用途。有的是價值存儲方向,如比特幣,可以用它來存儲價值和流通價值。

除了比特幣,有的代幣可支付交易費用,ETH 用來支付 gas 費用;也有的作為工作權利,只有質押一定量的代幣才能參與網絡的出塊,如各種 PoS 代幣(如 EOS、Harmony 等);也有的可以捕獲交易費用,比如 kyber 等通過銷毀代幣來捕獲價值;也有的代幣以治理為主,例如 MKR、0x 等代幣。當然,多數代幣都不止一個用途。有的代幣既能捕獲費用,也可以用以治理,如 MKR 和 Kyber。

北冥社區創始人北冥:數字資產價格走勢無法提前預知,核心在于如何應對:6月19日19:00,MXC抹茶特邀分析師,北冥社區創始人北冥做客MXC抹茶社區進行分享。北冥表示:“交易是對認知的變現,通過數字資產交易獲取收益,離不開技術分析。均線纏論系統,有助于遠離盲目多空。“中樞”一詞源自《纏論》第108課,《纏論》作者禪師通過歸納演繹等數學方法,對任何走勢進行統一的定義和分類,并給出一個較為合理的解決方案,《纏論》最厲害的地方就是“完全分類“,大部分走勢都是無法提前被預知的,核心就在于應對。纏者,價格重疊區間也,買賣雙方陣地戰之區域也;禪者,破解之道也。以陣地戰為中心,比較前后兩段之力度大小。大者,留之,小者,去之。”[2020/6/19]

捕獲交易費用的代幣,其價值的基本面往往來自于其業務量,比如交易規模,其溢價來自于人們對其未來業務量的增長預期,這個大家比較容易理解。今天我們要聊的是 DeFi 治理代幣的治理價值捕獲,它的博弈價值不像交易費用那么明顯,所以很容易被人們忽略。

比特幣大手子:大手子教你如何提前預知爆漲趨勢:4月30日19:00,實盤大V 比特幣大手子 做客金色財經《幣情觀察室》直播間,將分享《大手子教你如何提前預知爆漲趨勢》,欲觀看直播掃描下圖二維碼即可![2020/4/30]

DeFi 治理代幣的溢價主要源于項目本身鎖定的資產規模,這也與安全相關。隨著鎖定資產規模的增大,對治理的博弈需求也隨之增大。

MakerDAO 的治理代幣是 MKR。

MKR 是一種投票權利。類比 DPOS 頭部項目 EOS,持有 EOS 可以參與選舉 21 個超級節點,超級節點代表社區發起提案和投票等。MKR 具有相似的功能,MKR 的持有者投票決定系統中的風險參數,如抵押物選擇、清算比例、穩定費率等。稍微思考一下便知道,散戶的投票權基本形同虛設,大戶擁有決定權。

大咖零距離 | 頂尖交易員是如何1個月收益100倍的:4月30日19:00,金色盤面邀請實盤大V加勒比海的夢做客金色財經《大咖零距離》直播間,將分享《頂尖交易員是如何1個月收益100倍的》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可。[2020/4/30]

MKR 享受項目紅利。用戶在贖回抵押資產時,需要用 MKR 支付利息,這筆 MKR 將會銷毀。如果 MakerDAO 項目動作良好,MKR 的銷毀速度將有助于提升 MKR 單價。

「3.12」黑天鵝事件導致 MakerDAO 產生了約 500 萬美元的系統壞賬,并讓 MKR 的價格一度跌到 200 美元,為此就需要拍賣更多的平臺幣 MKR 來彌補平臺損失。這些 MKR 被賣掉換來 DAI,這些 DAI 被銷毀,直到系統處理掉不良債務。競拍者固定數量 DAI 出價,會買到越來越少的 MKR,直到出價最高的競拍者勝出,系統的債務得到償還。

但是,大膽設想若是黑天鵝的影響持續,系統壞賬持續增加的話,那么 MKR 下跌也會持續,隨之而來的就是惡性死循環。另外,在流動性方面,市面上非常缺 DAI 去參與 MKR 的拍賣,所以 Maker 迅速開啟了 USDC 的超額抵押通道彌補市面上 DAI 的流動性缺失。

動態 | 馬耳他研討會探討如何改進涉及區塊鏈的反洗錢法:據Times of Malta消息,馬耳他區塊鏈協會主席Patrick Young和管理者Max Ganado發文稱,近日在由馬耳他區塊鏈協會和馬耳他財政部共同組織的Blockfinance研討會中,包括馬耳他金融服務管理局(MFSA)、馬耳他金融情報分析部門(FIAU)和在內的利益相關者參與了活動。發言者初步進行了差距分析,使行業參與者可以就涉及區塊鏈的反洗錢法(AML)的進一步發展提出具體建議。 文章指出,這個新興產業需要表現出高標準的誠信以及合規性。此外,區塊鏈行業參與者需要為AML-CFT戰略做出貢獻。[2019/4/7]

下面,我們來看一下 Compound 的治理代幣是如何設計的呢?

鏈上數據顯示,COMP 代幣總量為 1 千萬枚,并準備供公共審查。

根據 Compound 發布的消息,新的 COMP 將根據使用情況,每天獎勵給協議用戶。423 萬枚 COMP 代幣(占總量的 42.3%)將會被放置在一個“Reservoir”智能合約中,并且每個以太坊區塊都會轉出 0.5 個 COMP(也就是每天約 2880 個 COMP,這也就意味著 423 萬 COMP 需要 4 年的時間分發),等待協議分發。

動態 | EOS社區在如何使用eosio的資金上存在分歧:據Coindesk消息,EOS區塊鏈上的eosio.saving賬戶余額不斷增加,價值接近1.92億美元。EOS社區對如何處理這些資金存在分歧。EOS核心工作小組的成員希望看到這些資金被用于造福社會。然而,也有明顯的聲音,敦促社區關閉WPS,取消其資金來源,“燒掉”或銷毀目前在eosio.saving帳戶中的所有Token。[2018/8/27]

每天一半的 COMP 分配給了資產供應商,另一半給了借款人。最活躍的資產每天也會收到最多的 COMP,所以配置會隨著市場的變化而變化。

Compound 創始人 Robert Leshner 表示,Compound 治理已準備從核心團隊和股東擴展到整個生態系統。任何社區成員都可以提議對 Compound 協議進行更改。更改可能包括添加新資產、更改用于設置給定資產利率的模型或取消資產。

只有當 1% 的 COMP 代幣顯示應該進行投票時,才會對提議的治理更改進行投票。從投票到修改代碼的整個過程需要幾天時間。據稱,所有這些措施最近都在對治理平臺的封閉測試中進行了嘗試。

要想了解 DeFi 治理代幣是否值得投資,首先要知道這些 DeFi 治理代幣如何估值?

國外自媒體 Bankless 最近寫了一篇相關文章,作者 Lucas Campbell 指出,由于大部分 DeFi 項目都允許持幣人共享協議所產生的部分收益,無論是通過參與治理、成為流動性提供商還是單純持有代幣,都能使代幣具備分享協議收益的經濟權利。

因此,作者嘗試使用傳統金融市場中的市盈率估值模型(Price-to-Earning Ratio 簡稱 PE)為各個 DeFi 協議的代幣進行估值。

PE 的公式為「每股市價(P)除以每股盈利(EPS)」,該模型是當前證券市場上運用最廣泛的指標之一。它以股票價格和每股收益的比率來反映公司的價值,體現公司未來的盈利能力。

舉個例子,撰文時 Apple 股票 ($AAPL) 的市盈率是 23.75 倍,這意味著當前投資者愿意為該公司每賺取 1 美元支付 23.75 美元。市盈率高的資產一般意味著,要么該資產的價值被高估,要么市場對其有著很高的增長預期。反之亦然,如果一項資產的市盈率較低,意味著要么該資產的價值被低估,要么對其未來增長的預期較低。

通過 Token Terminal 的 DeFi 收益數據,作者將有發幣的 DeFi 項目套入市盈率估值模型,借此估算項目的代幣價值。

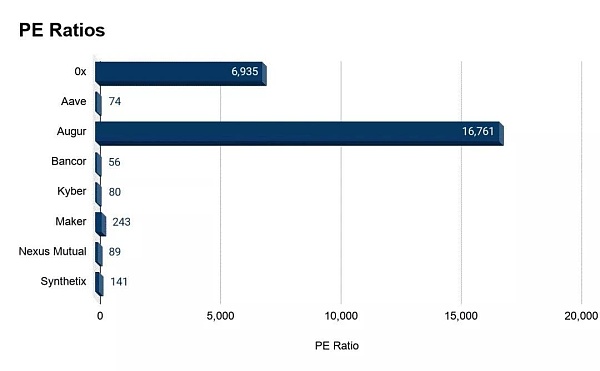

市盈率較低表明購買單位利率資產的成本較低(數據截至2020年5月1日)

計算結果表明,在所有附有代幣的 DeFi 項目中,有兩個明顯的異常值:Augur(REP)和 0x(ZRX),比率分別為 16,761 和 6,935。作者表示,這種現象可能表明投資者對這兩個流動性和衍生工具協議有很大的增長期望。

而 Bancor、Aave 和 Kyber 目前在 DeFi 領域的市盈率很低。

雖然 Bancor 的市盈率最低 ( 56 倍),但這個流動性協議的平均預計收益大約有 32.7 萬美元,其本地代幣 BNT 市值為 1360 萬美元 (其市值是 DeFi 領域最低的)。并且 Bancor 協議本身對于整個加密貨幣行業具有極大的價值,解決了交易量小的數字貨幣的流動性問題。Bancor 代幣絕對可以說是一個價值洼地,值得投資者關注。

市盈率第二低的是 Aave,為 74 倍。不過最近 Aave 表現確實厲害,從我第一次寫文章介紹他們的 Flash Loan,短短幾個月,幣價不斷攀升,已經數倍, 證明有好產品、肯創新的項目,才能跑長途。

在傳統金融市場中,市盈率落在 50~100 之間對于許多高增長的科技股來說是很正常的數值:例如 Netflix 當前的市盈率約為 86。因此,那些市盈率小于 100 的 DeFi 協議意味著以當前的收益狀況來看,當前的代幣價格是相對公允的。

參考文章:

·《DeFi代幣是否值得買?如何估值?》

·《DeFi治理代幣的價值捕獲》

·《投資 DeFi 代幣之前,你需要知道的那些事兒》

END

Tags:DEFDEFIEFICOMPINETWORKDEFI價格GenesisDefiCOREFI幣PoorQUACK.com

告別兩次分叉時的激烈爭斗,BCH仿佛進入了一種與世無爭的佛系狀態。不過,根據Coindesk的分析,BCH在開發進展與社交媒體上的討論,還是要超過中文世界似乎更為風光的BSV.

1900/1/1 0:00:00導語:時至今日區塊鏈技術的應用已被諸多行業熟悉及采用,真正意義上實現了區塊鏈技術對產業的賦能,產業區塊鏈應用也越來越吸引市場的目光,引領著技術發展的新方向.

1900/1/1 0:00:00多云的天氣并不總意味著接下來會有暴雨,太陽的出現也不總是意味著是溫和的一天。比特幣三連陽沖高到9785美金后,也受到美股下跌的影響,快速回落到9000美金附近.

1900/1/1 0:00:00據 DeFiPulse 數據顯示,當前 DeFi 行業抵押總資產約為22.9億美元.

1900/1/1 0:00:007月13日,據路透社報道,新加坡當局周一表示,新加坡已開發出基于區塊鏈的支付網絡,可以實現更快、更便宜的國際結算,并補充說下一步計劃是商業推廣.

1900/1/1 0:00:00近期,PGC團隊論文《PGC:一種可審計的去中心化機密交易系統(Decentralized Confidential Payment System with Auditability)》被計算機.

1900/1/1 0:00:00