BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD-0.71%

ETH/HKD-0.71% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD-0.03%

ADA/HKD-0.03% SOL/HKD-0.77%

SOL/HKD-0.77% XRP/HKD-0.22%

XRP/HKD-0.22%

在投資之前,請檢查誰擁有大多數代幣,如何管理它們。

然而,集中注意力在項目的早期階段也很有幫助。

當收益農耕的農民遇到問題時,可能會導致特定治理代幣的赤字。

DeFi并非一直都是去中心化,許多主流平臺和項目都是由核心團隊來控制最初的開發。

近幾個月來,這種情況似乎有所改變,DeFi的迅速崛起幾乎迫使生態系統引入治理代幣作為權力分散化的一種手段。

治理代幣很受歡迎,但業內人士在媒體上發表講話時警告說,這些代幣存在許多問題,這些問題將隨著時間的推移而得到解決。這些問題包括治理代幣集中在少數持有者手中,以及使用治理代幣進行收益農耕的潛在不可持續性。

Terra鏈上DeFi鎖倉量為182.5億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為182.5億億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1395.7億美元)、Terra(182.5億美元)、BSC(146億美元)、Avalanche(105.8億美元)、Solana(93.7億美元)[2022/1/19 8:58:26]

時尚的象征

目前,治理代幣的主要趨勢是每個主流的DeFi平臺都應被視為擁有一個標志。在過去的幾個月中,我們看到Uniswap、Aave、Curve、Compound和Balancer都啟動了各自的治理代幣,在此過程中引起了市場熱議。

NEM集團的交易主管NicholasPelecanos告訴媒體,我們現在已經達到了一個治理代幣的地步,這對于任何有抱負的DeFi項目都是必不可少的。

DeFi預言機Umbrella:Chainswap黑客竊取超300萬枚UMB代幣,將回購價值110 ETH的UMB代幣:官方消息,DeFi預言機Umbrella Network表示,跨鏈資產橋Chainswap今天遭到黑客攻擊,許多與其合作在以太坊和幣安智能鏈之間連接代幣的項目都受到了影響,竊取10多個項目的代幣,包括Umbrella Network、Antimatter、Dafi、Option Room、Blank、Razor、Oro等。黑客在以太坊網絡從Chainswap資金庫竊取所有超300萬枚UMB代幣。黑客很可能已經出售了所有UMB代幣。作為預防措施,Chainswap已在BSC上凍結了Umbrella的UMB代幣。BSC上的UMB不能在Pancakeswap上交換或轉移到其他錢包。

為了抵消黑客向市場出售的額外UMB,Umbrella將在以太坊上回購價值110 ETH的UMB,這是黑客從中獲利的金額,將把價值110 ETH的UMB保存在一個公開披露的錢包中,并作為一個社區來決定如何處理它。一種可能的選擇是捐贈給社區選擇的一個或多個慈善機構。此外,Umbrella表示,將在不久的將來推出自己的資產橋,用于跨ETH-BSC以及其他未來支持的鏈。[2021/7/11 0:43:11]

治理代幣或多或少已成為DeFi應用程序的重要組成部分。要真正實現去中心化管理,還需要對應用程序的管理進行去中心化管理,這是管理代幣的關鍵用途。

當前以太坊 DeFi 協議中總鎖倉量突破90億美元:金色財經報道,DeBank數據顯示,以太坊 DeFi 協議總鎖倉量突破90億美元大關,達92.24億美元,具體來看,Aave以15億美元排在首位、Maker鎖定資產總價值14億美元暫居第二、Curve鎖定資產總價值為13億美元位居第三。Synthetix、yearn分別以9.45億美元和8.53億美元位居第四、第五名。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/8/29]

大多數治理代幣的功能類似于投票,這意味著持有人可以將其代幣與發展變化的提案一起放置。

正如Aave的營銷經理IsaKivlighan告訴媒體一樣,絕大多數治理代幣只授予持有者投票權,而其他人幾乎沒有。

Blockstack CEO:比特幣可以成為一種更好的DeFi解決方案:開源平臺Blockstack聯合創始人兼首席執行官Muneeb Ali認為,實現用戶擁有的互聯網的最佳方式是“將應用程序和智能合同固定在比特幣網絡上,以比特幣作為儲備貨幣,以其強大的區塊鏈作為安全機制。”其表示,比特幣區塊鏈已經稱霸十多年,因為大多數人已經意識到,比特幣網絡在安全方面是“無與倫比的”。

關于“比特幣DeFi”的可能性,Ali稱,許多人認為在以太坊之上再造比特幣更容易,但實際上在比特幣之上創造以太坊功能更有意義。這種采用還處于初期階段,但人們已經開始意識到建立在比特幣生態系統之上而不是與之平行的價值。(Cointelegraph)[2020/8/1]

她說:“例如在Aave中,治理代幣是AAVE代幣,AAVE代幣持有者能夠對治理更新和變更進行投票。”

挑戰一:中心化

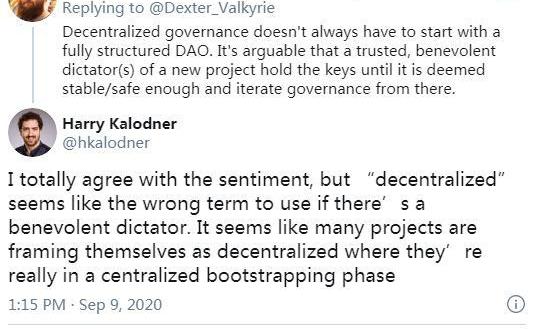

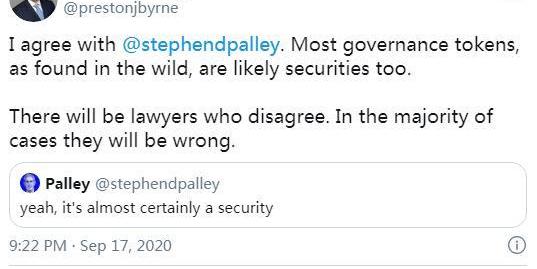

除了不能向持有者提供治理變更的建議之外,大多數治理代幣還面臨著一個明顯的問題:中心化。

Compound的COMP代幣中約有46%分配給了股東,創始人和Compound團隊。與用戶相比,這給了內部Compound圈子更大的權重于治理決策,這使上述問題變得復雜,該內部圈子也將是提出建議的問題。

NicholasPelecanos認為,中心化并不一定是問題,至少在DeFi項目生命的早期階段沒有。

他說:“許多人會認為這是一件壞事,但一開始這實際上是正確的,你希望一個項目的創始人能夠受到激勵,幫助發展這個平臺和它的價值。”

Pelecanos指出,隨著項目的成熟,其創始人將需要將所持股份用于運營支出。

他說:“這涉及清算他們持有的代幣,減少他們在該項目中的占比。這是創始人通常需要出售其代幣才能看到其價值增長的加密悖論。”

他補充說,這有助于項目趨向去中心化。“我們可以在許多早期的區塊鏈項目中看到這一點。”

ApolloCapital首席投資官HenrikAndersson還指出,大多數平臺都內置了一些機制,這些機制將使治理代幣分發給越來越多的用戶。

他告訴媒體:“最近,我們看到“流動性挖礦”的興起,將治理代幣分發給為平臺提供流動性的人。通過這種方式,流動性挖礦成為向平臺用戶公平分配代幣的一種方式,”

挑戰二:收益農耕

提及流動性挖礦、收益農耕,使我們面臨治理代幣和使用代幣的平臺所面臨的另一個問題。

IsaKivlighan建議:“在DeFi領域,我們看到的收益農耕趨勢可能無法持續。”

由于進行了收益農耕,我們可能會遇到貸款人無法償還貸款,從而導致特定治理代幣出現赤字的情況。這種赤字可能會破壞平臺的穩定性,盡管Kivlighan說AAVE引入了一種系統來防范這種可能性。

她說:“在Aave,AAVE代幣持有者可以將其AAVE放入協議安全模塊中,以幫助保護協議。”“在出現資金短缺的情況下,高達30%的抵押可以被削減以彌補赤字。作為確保協議安全的交換,利益相關者將以AAVE的形式獲得抵押激勵。”

挑戰三:激勵創始人退出

NicholasPelecanos指出了最后一個問題。

“關鍵問題之一是創始人出售其代幣并盡早放棄該項目。這是最近一次發生在SushiSwap上的事件,當時匿名創始人僅僅工作了幾周便帶著1400萬美元離開了項目。

對于SushiSwap而言,創始人屈服于壓力,回到了平臺。但是,Pelecanos為希望避免類似情況的投資者提供了一些建議。

他說:“任何想要在這個領域或任何區塊鏈項目中進行投資的人都應該花些時間看誰擁有大多數代幣以及他們是如何管理。例如,在智能合約中鎖定多重簽名錢包的核心資產和價值,這有助于表明創始人愿意長期從事該項目。”

有關治理代幣的其他見解:

區塊鏈技術繼續征服歐洲創新市場,來自本地投資者的融資繼續增長。根據IDC的報告,2019年歐洲區塊鏈投資將超過8億美元.

1900/1/1 0:00:001、數字商品銷售平臺Genies正在將3D數碼形象引入Flow區塊鏈據消息,數字商品銷售平臺Genies與CryptoKitties開發團隊DapperLabs建立合作關系.

1900/1/1 0:00:00根據Coinmarketcap,SingularityNET(AGIX)目前在過去24小時內上漲了31%,在過去7天內上漲了237%.

1900/1/1 0:00:00區塊鏈因提供透明性、去中心化、效率、安全和其他一系列優勢,徹底革新多個行業,改善數據世界的安全性。近年來,區塊鏈上的交易信息對所有節點開放,交易信息更新操作更加透明.

1900/1/1 0:00:00區塊鏈分析公司CipherTrace今天早上發布的一份報告顯示,在2018年期間,大約17億美元的加密貨幣被盜或被騙。僅黑客竊取的金額就十分驚人超過9.5億美元.

1900/1/1 0:00:001、88mph將上線碎片化零息債券功能,目前正接受Peckshield的安全審計DeFi固定利率生成協議88mph宣布碎片化零息債券功能目前正在接受安全公司Peckshield的審計.

1900/1/1 0:00:00