BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD+2.8%

LTC/HKD+2.8% ADA/HKD+1.33%

ADA/HKD+1.33% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD+0.51%

XRP/HKD+0.51%據福布斯12月2日發布的消息,信用卡發行巨頭VISA當天宣布打算將他們的全球支付網絡與Circle國際金融公司在以太坊區塊鏈上發行的穩定幣USDC連接起來。

VISA與Circle的這一合作意味著VISA信用卡的發卡機構會開始將USDC軟件集成到其平臺并開始使用USDC作為進行收付款的貨幣,這也意味著VISA的6000萬商家將有可能通過USDC進入數字貨幣的世界中來。

最近瞄準穩定幣的國際巨頭真不少,12月1號,全世界最大的社交媒體巨頭Facebook旗下的Libra協會也宣布,將他們開發的穩定幣項目Libra更名為Diem,并將在2021年1月推出錨定美元的穩定幣。

此外還有一家華爾街巨頭,納斯達克的上市公司,叫做ZKInternaitonal的國際集團也在打穩定幣的主意,在上一個周透漏打算為其子公司xSigmaLab提供資金,進入DEFI領域打造xSigmaDefi的項目,它瞄準的就是穩定幣去中心化交易所。

當然推出穩定幣xSigmaDefi將會是非常重要的一個計劃。

以上是最近一段時間各個金融巨頭在穩定幣賽道的布局。其實穩定幣的發展勢頭最近這一兩年也確實越來越迅猛。

觀點:擁有CBDC的央行將取代華爾街的美元代理銀行:金色財經報道,Pozsar認為,擁有CBDC的央行將扮演新角色,充當本國進出口公司的清算代理人,然后使用CBDC直接與外國同行進行結算。通過這種方式,它們將取代華爾街的美元代理銀行,例如摩根大通和花旗銀行。結果是各國不再需要那么多美元。

這一趨勢是由貿易密集型中型經濟體推動的,這些經濟體在全球美元的供需中發揮著巨大作用。擁有貿易順差的凈出口國將積累更少的美元,因此向全球外匯市場供應的美元也將減少。存在貿易逆差的進口商對以前用于支付商品的美元的需求將會減少。[2023/7/8 22:24:57]

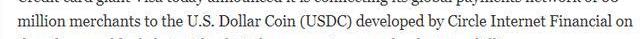

上圖顯示的是穩定幣流通量情況。

目前數字貨幣領域中所有的穩定幣流通總量已達185.4億美金。其中USDT為124.4億,占到了67.25%,其次是USDC,為29.75億,占16.08%,之后是DAI的10.72億,占了5.79%。

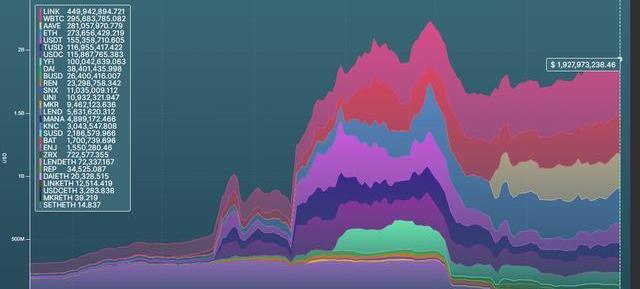

從下圖可以看出,穩定幣的發展實際上是從2018年下半年才真正出現明顯的勢頭。

截止到2018年10月16日穩定幣的流通總量還只有3.04億,只占到今天穩定幣流通量的1.64%;

華爾街日報:DeFi有助于推動加密市場的繁榮 也會導致波動性增加:華爾街日報發文稱,DeFi對加密貨幣市場是一把雙刃劍,在推動加密市場繁榮的同時也會導致波動性激增。許多交易者已轉向DeFi應用程序上的衍生品和套利策略,以期有機會在白熱化的市場中放大他們的回報。杠桿是加速比特幣和其他加密貨幣在近一個月的拋售的關鍵因素,隨著價格暴跌,許多看漲倉位被自動平倉,給價格增加了更大的下行壓力,并導致進一步平倉的惡性循環。[2021/6/5 23:13:22]

之后一年多時間增長速度相比之前快了不少,但是真正爆發是在今年夏天。

從下圖可以看到,今年7月29日,穩定幣的流通總量還只有84.12億,在這期間的將近兩年時間,總共增長了81.08億美金。

而今年夏天之后穩定幣的增長就像坐上了火箭,短短4個月時間,流通量就增長了101.28億,比前面的兩年時間總量還多17.16億。

這幾個月以25.32億美金/月的速度在飆升。

這能說明什么問題呢?能分析出穩定幣的應用主要在哪里嗎?

是的,DEFI。

我們知道穩定幣最開始出現的用途肯定不是DEFI,而是用法幣入金的工具,相當于是連接數字貨幣世界與真實的法幣世界之間的橋梁。

可是隨著區塊鏈應用場景的發展變化,穩定幣的用途也開始在變化。

聲音 | 狗狗幣創始人:機構進入將會讓加密貨幣市場變成“華爾街2.0”:狗狗幣(Dogecoin)創始人Jackson Palmer在某社交軟件中表示,加密貨幣的機構化將使權力結構和令牌分配重新中心化。所以,你可以對這項技術的最初設想說再見了。”“這就是為什么我不能理解人們會對ETF、Bakkt等興奮。你好,華爾街2.0。[2018/10/21]

可以說穩定幣的用途發展也經歷了三個階段。

DEFI開始出現的時間在2018年,起因是2017年的牛市之后進入了漫長的熊市。幣價經歷了大幅度的下跌,而且這段時間非常長。很多比特幣礦工面臨著無錢繳納電費的巨大壓力。他們的選擇要么是賣掉手中的比特幣去維持挖礦,要么留著比特幣,從其他地方想辦法籌錢交電費。

于是開始有人想要抵押手中的比特幣去借USDT來交電費。在這種需求之下,最開始的DEFI出現了,主要服務于比特幣礦工的抵押和借貸需求。因為抵押和借貸市場的出現,人們開始有了用穩定幣結算的需求來規避比特幣的波動帶來的損失。

所以這一階段的穩定幣主要應用是在DEFI,也就是去中心化金融活動的結算和支付。

這也就是我們從前面的圖上看到2018年10月出現了穩定幣第一個比較明顯的發展時期,中流通量也從1億美金以下開始出現了3億多美金的增長。

德意志銀行:比特幣和華爾街“恐慌指數”關聯性急劇上漲:據德意志銀行全球金融戰略家Masao Muraki和其團隊的一份報告顯示,數字貨幣和CBOE(芝期所)波動指數的關聯性在上漲。波動指數也被稱為華爾街“恐慌指數”。這種關聯性和在低波動環境下投資者被鼓勵轉向更高風險的投資以實現投資回報有關,如數字貨幣。[2018/1/21]

穩定幣用途的第三個變化階段就是今年,變化的動力就來自DEFI的流動性挖礦。

因為很多挖礦需要用到多個幣種的自動做市商機制和產生的流動性,用BTC,ETH,或者其他數字貨幣去提供流動性,礦工會承受幣價波動和無常損失等帶來的損失。

這對大資金就非常不友好,所以穩定幣挖礦成了一種需求很大的市場。這種需求又產生了兩種非常大的業務:抵押主流幣或者其他有價值的主流幣種,借貸穩定幣;還有就是穩定幣的交易。

對這個觀點,同樣我們可以通過數據來佐證。

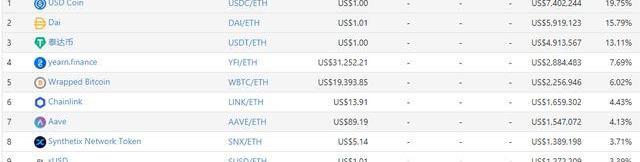

總共選擇了8個DEFI領域的交易和借貸賽道業績靠前的項目。

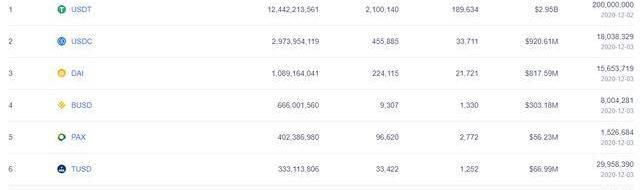

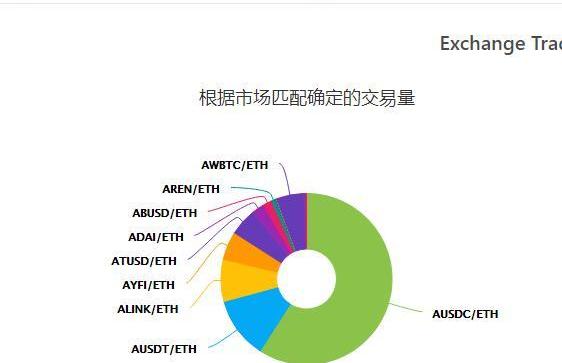

1.先來看Uniswap中的數據

根據Coingecko的統計,Uniswap24小時成交量排名前十的幣種中有4種是穩定幣,前三名分別是USDC,USDT,和DAI,還有一個是AMPL。他們總共占到了Uniswap24小時成交量的31.77%。

華爾街比特幣公牛Tom Lee認為比特幣在2018年將輕松翻倍 甚至將翻三倍:華爾街最大的比特幣公牛之一,Fundstrat Global Advisors聯合創始人兼研究部主管Tom Lee在接受CNBC的采訪中表示,他認為比特幣1028年可以輕松翻倍,甚至翻三倍。他預計到2018年中期,比特幣將漲至兩萬美元。如果成功在上半年漲至兩萬美元,預計到2018年下半年比特幣漲勢將更加明顯。Tom Lee仍然建議投資者買入/持有比特幣。[2018/1/11]

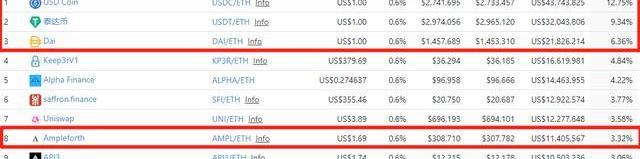

下面是從Uniswap網址截的圖,顯示的是昨天的流動性池中金額排名前10的代幣對。其中,第二是ETH+USDT,第三是ETH+USDC,第四是ETH+DAI,第五是HKMT+USDT,第十是ETH+AMPL。

十個中有5個池子有穩定幣的構成。

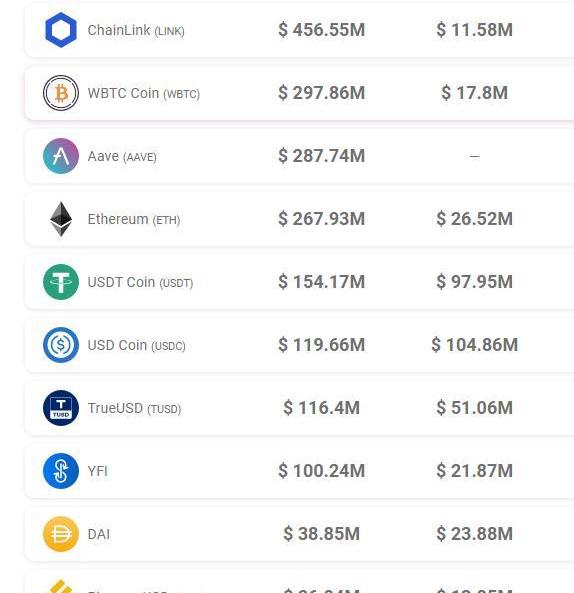

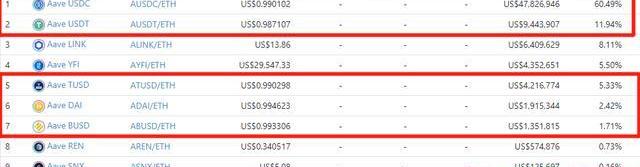

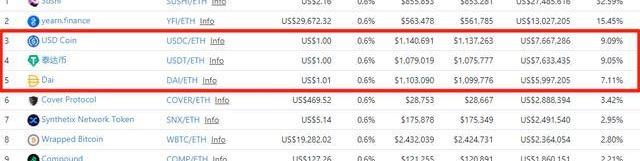

2.接下來看AAVE平臺的數據

下圖是作為AAVE平臺的借貸市場,業務規模排名前十的幣種中,有5個是穩定幣,分別是USDT,USDC,TUSD,DAI和BUSD。

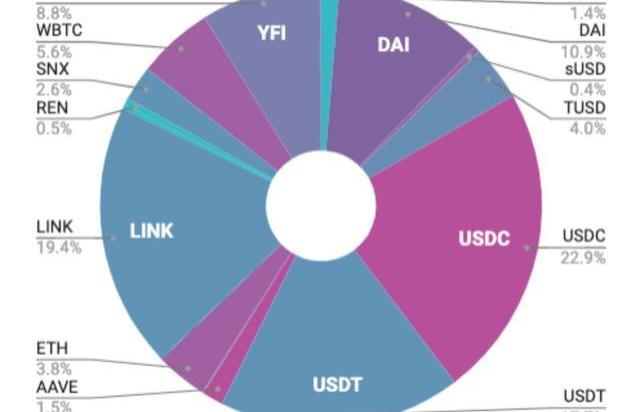

上圖顯示的是上一周,AAVE所有產生收入的13個幣種,穩定幣占了6席,分別是USDC,USDT,DAI,TUSD,BUSD和SUSD。收入金額占了總收入的57.3%。

下圖是AAVE平臺昨天的流動性金額排行榜,前十名中有四個是穩定幣,分別是USDT,USDC,DAI,和BUSD。

昨天的借款排行榜中,前十有5個是穩定幣,分別是USDC,USDT,TUSD,DAI,BUSD。

AAVE平臺除了在借貸業務上由穩定幣撐起了大半壁江上,在交易業務上穩定幣的也功不可沒。

上圖是Coingecko統計的發生在AAVE平臺上的幣種交易量,按照24小時成交量排名,前十名中有6個穩定幣與其他幣種的交易對。

在AAVE平臺作為交易業務的總金額中,穩定幣比例占到了82%。

上面這張圖看得更清楚,AUSDT與ETH的交易對占到了多一半的比例。

3.接下來看Compound平臺的情況。

上圖顯示,在Comp平臺的存款業務中,金額前三名的幣種是DAI,ETH,和USDC。穩定幣占了兩個,比例占到了平臺總存款的60.62%。

在借款業務中,前三名分別是DAI,USDC,USDT。都是穩定幣,占到了借款金額的96.69%。

4.接下來是SUSHI交易所的情況。

24小時成交量前十的幣種中,穩定幣占到了3個,分別是USDC,USDT,和DAI。成交量占比為25.25%。

在以自家本幣為主要成交幣種的交易所,穩定幣的比例仍然不低。

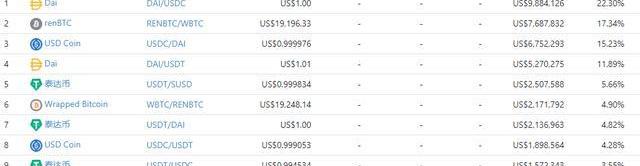

5.上圖是CURVE的24小時成交量。

前十中有8個都是穩定幣,除了RENBTC和WBTC。當然我們都知道Curve是一個穩定幣交易的DEX。

它家的業務自然絕大部分會是由穩定幣來支撐的。

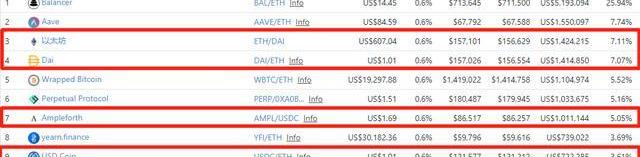

6.然后是Balancer。

前十成交量榜中有5個交易對里面包括了穩定幣。

7.上圖是1Inch的交易情況

24小時成交量前十排名中同樣有4個是由穩定幣和其他幣種組成。成交比例占到了52.04%。

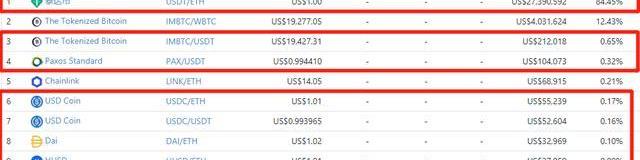

8.最后一個交易所是Tokenlon,如下圖。

成交量前十榜里面有八個是包括了穩定幣,24小時成交比例占總量的86.01%。

我們總共分析了8個DEFI項目,不管是借貸還是交易,穩定幣在里面占的幣種都非常大。在成交量這個指標上基本上,絕大部分DEX的穩定幣交易都占到了一半以上的比例。

在借貸的兩個項目中,AAVE的收入的57.3%來自穩定幣業務,而Compound存款業務穩定幣占了60.62%,借款更是夸張到了96.69%。

由此我們的結論很明顯,如今穩定幣的主要用途已經不再是入金通道,而是進入DEFI,原因當然是進來賺錢。

那么最后的結論是,如今如此多的華爾街巨頭都在瞄準穩定幣,他們的目的肯定也不可能僅僅是為了用戶入金,進入DEFI,讓這些聰明的錢來賺錢更多的Money才是他們的目的。

巨頭們的一直選擇,還預示著另一個更有意義的結論:接下來DEFI將會有比現在大得多的市場。DEFI的繁榮時期還沒到來,值得我們去期待!

Tags:穩定幣USDUSDC為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDC幣USDC價格

在加密市場不確定性增加的情況下,大多數主要加密貨幣都顯示出價格調整的跡象。這些小幅回撤可以幫助買家恢復看漲勢頭,并為感興趣的交易者提供折扣價.

1900/1/1 0:00:00陷入困境的加密貨幣交易所FTX周五在Twitter上宣布,它正準備申請第11章。該交易所的首席執行官兼倒閉的關鍵人物SamBankman-Fried在聲明中宣布他將辭職.

1900/1/1 0:00:00近兩年,虛擬數字人隨著元宇宙的風潮得到了許多人的關注。在國內,虛擬數字人在一些領域開始應用,例如直播帶貨、客服等.

1900/1/1 0:00:00加密貨幣分析師DarkDefender最近分享了XRP表現的最新動態,強調了重大阻力的突破。此外,DarkDefender根據每月MACD指標提供價格預測,預計XRP價格進一步上漲.

1900/1/1 0:00:00在最近加密貨幣市場的復蘇中,Dogecoin價格從長期阻力趨勢線看漲突破。這種突破應該會釋放累積的購買壓力并支持買家恢復當前的復蘇階段.

1900/1/1 0:00:00在圍繞硅谷銀行的流動性鬧劇中,美國正在介入并接管陷入困境的金融機構。 觀點:美國政府不會繼續允許特斯拉這樣的公司使用比特幣:風險逆轉顧問公司(Risk Reversal Advisors)創始人.

1900/1/1 0:00:00