BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD-0.85%

ADA/HKD-0.85% SOL/HKD+0.68%

SOL/HKD+0.68% XRP/HKD-0.15%

XRP/HKD-0.15%近日,美國最大加密友好銀行SilvergateBank客戶逃離疊加監管質疑,美國監管一面提醒流動性風險,一面忙于處罰。慘遭監管大棒處罰的美國從業者卻紛紛渴求一個監管框架?而太平洋彼岸則是另一番景象。香港財政司司長陳茂波于去年10月稱,推動香港發展成國際虛擬資產中心。此后,香港就虛擬資產方面的動作頻頻。市值僅僅萬億美元的加密市場,為何各國政府在積極探求其監管之道?究竟是香港搶先一步還是美國另有他因?歐科云鏈研究院將從虛擬資產市場和金融市場的監管之道分析,帶你一探究竟。

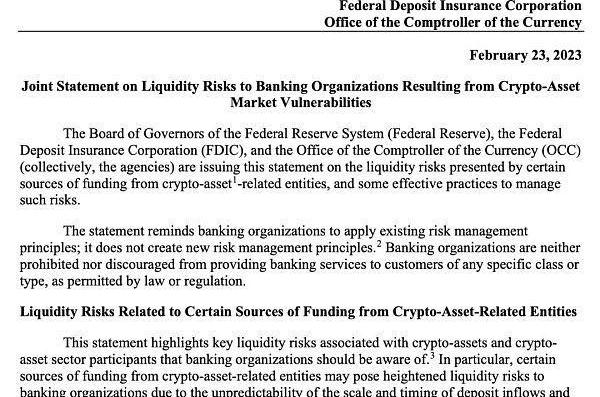

自去年11月FTX崩塌后,余波未了,美國金融監管機構對虛擬資產采取了更嚴厲的立場。在這幾個月里,監管機構紛紛展開整頓行動,實施了重大處罰并向業內參與者發布了廣泛警告。此外,監管機構還向質押、穩定幣、NFT項目揮起大棒。就在香港的政策性利好市場上還未熄火之時,美國三大監管機構——美國聯準會、聯邦存款保險公司(FDIC)和貨幣監理局(OCC)于2023年2月23日發布了聯合聲明,強調了與虛擬貨幣相關的某些資金來源所帶來的流動性風險,也表明:”不制定新加密法規、不阻止銀行提供加密服務。”

圖片來源:美聯儲官網

而太平洋對岸則是另一番景象。2月20日,香港證監會就有關監管虛擬資產交易平臺的建議展開公開咨詢,在業界引起了一時轟動。2月22日,香港財政司表示,將撥款5000萬元加速推動Web3.0生態圈的發展。此外,還強調了虛擬資產是Web3.0生態圈的重要一環,并表示下一步將成立并領導一個虛擬資產發展專責小組,成員包括相關決策局、金融監管機構,以及市場人士,就行業的可持續和負責任發展,向政府提交建議。

Coin Center針對美國加密稅收報告新規的訴訟案被駁回,已提出上訴:8月6日消息,美國一項新規定將于2024年1月1日生效。到2024年,美國企業將必須收集任何使用超過1萬美元加密貨幣購買商品的人的姓名、地址和身份證等個人信息。

去年,加密貨幣智庫Coin Center起訴美國財政部和財政部長珍妮特·耶倫(Janet Yellen)等人,指控他們即將執行的新規定等同于“違憲的金融監管”。盡管如此,一名法官最近已經駁回此案,稱Coin Center及其共同原告沒有起訴資格,因為該規定尚未生效,任何所謂的損害都是推測性的。

今年7月21日,Coin Center執行董事Jerry Brito發推稱,“這項法律將在六個月內適用于我們所有人,所以時間是至關重要的,我們將立即向第六巡回法院提出上訴。”Coin Center拒絕對此事置評。該組織及其共同原告在法官做出裁決兩天后已提出上訴。[2023/8/6 21:28:14]

造成香港與美國監管步調如此不一致的原因之一,是TerraLunaUST和FTX的崩潰這些暴雷事件的遠期影響。據不完全統計,UST和FTX的崩潰損失合計超過1000億美元。因之前實行對虛擬資產“嚴監管”的香港,反而躲過了FTX暴雷等事件。因此,香港自去年10月的政府宣言表明對Web3.0的決心和態度之后,在發展和監管二個方面都大踏步邁進。而受FTX遠期影響的美國,還在用處罰手段去處理FTX的暴雷以及相關利益方,并且深入虛擬資產領域進行調查。其實,FTX的失敗并不是一件因科技而起的“新鮮事”,而是金融界的“挪用客戶資產和依賴牛市過度投機”在加密領域的重演。Alameda的運作方式與FTX交易所深度綁定,并強烈依賴市場的上漲環境。

Mandiant:疑似朝鮮黑客正在試圖通過假簡歷入職美國加密貨幣公司:8月1日消息,據彭博社報道,根據對網絡安全專家的采訪和提供給彭博社的數據,疑似朝鮮黑客正在抄襲網絡上的簡歷并假裝自己來自其他國家。 據 Mandiant Inc. 的安全研究人員稱,黑客通過復制 LinkedIn 和 Indeed 上的職位信息,以試圖被美國加密貨幣公司聘用。Mandiant 稱其在一名疑似朝鮮求職者的資料上發現了與其他求職者幾乎一樣的信息。[2022/8/1 2:51:30]

監管施加緊箍咒,流動性枯竭的美國

自去年11月FTX事件之后,美國當局一直在加緊切斷銀行與高風險虛擬資產企業之間的聯系,擔心金融系統也會有可能遭受嚴重損失。3個月過去了,市場風險尚存。虛擬資產公司也深受其影響。

例如引起了白宮關注的加密貨幣銀行Silvergate正逢客戶逃離疊加監管質疑,恐陷入困境有破產清算風險,據統計Silvergate股價過去一年累計下跌95%。SilvergateBank作為虛擬資產友好銀行,建立了自己的結算支付網絡,承擔著虛擬資產與美元之間的流通重要作用。而發生在SilvergateBank上的流動性問題,也是美國監管機構最擔憂的主要風險。銀行“擠兌”并不是因為銀行本身存在違規行為,而是客戶發現虛擬資產市場已然崩潰,趕忙去銀行進行提款的結果。

美國加密礦企Wattum將在哈薩克斯坦建立加密礦場:美國加密貨幣咨詢和采礦公司Wattum簽署了一項協議,收購了由Energix在哈薩克斯坦經營的一個加密礦場。兩家公司將建設一個采礦設施,為采礦機器提供16兆瓦的能源,并承諾向合資企業投資200萬美元。Wattum和Energix還在就另一個50兆瓦的礦場進行談判,成本為800萬美元。(Coindesk)[2021/6/17 23:44:50]

圖片來源:網絡

加之隨著通脹放緩,市場預期全球央行緊縮政策接近尾聲,多個國家央行再次重申加息的必要性,不僅行業環境,宏觀環境也造成了風險資產類別的流動性有再度枯竭的危險。

美國忙于應對虛擬資產市場中已經發現的流動性問題,而香港卻因躲過了FTX等暴雷事件,在這個時間點大踏步邁進。盡管步調不一致,2022年的黑天鵝事件為全球各國敲響了警鐘,更著重在投資者保護方面下功夫。美國雖未有一個完整的監管框架,SEC也在計劃加強對投資者資產的保護措施。根據擬議中的規定,投資顧問必須與合格的托管人擬定書面協議,確保客戶的資產在托管人破產時得到隔離和保護。包括Coinbase等加密貨幣交易所在內的托管人,必須先在美國聯邦政府或州政府進行特定的注冊,然后才能提供資產托管服務。香港與美國在這些相同的時間節點上看似殊途,實則同歸——皆為了防范這個新類別資產帶來的潛在金融風險。

美國加密風投BoostVC完成4000萬美元募資:美國加密風投BoostVC宣布完成了一筆4000萬美元的募資,為該基金迄今規模最大的一筆融資。據了解,BoostVC在加密和區塊鏈、以及虛擬現實/增強現實行業投資了多家企業,包括Coinbase、Etherscan、Polychain Capital等,同時他們也是區塊鏈媒體The Block的投資方。(TC)[2020/4/23]

不過萬億市值,憑何吸引全球監管關注?

據CMC統計,截至3月6日全球加密資產總市值為1.02萬億美元,約等于半個蘋果公司的市值。如此市值,為何讓各國政府絞盡腦汁、大動干戈并讓各界渴求一個監管框架?

1.多國政府共識:第三代互聯網機遇

虛擬資產或者說加密資產是建立在區塊鏈技術基礎之上的去中心化資產。而Web3作為第三代互聯網,從Web2技術——“可讀、可寫”升級為“可讀、可寫、可擁有”,基于此并使用區塊鏈技術、虛擬資產包括加密資產和NFT,而建立的愿景都是業內期盼的Web3.0時代。除了去中心化的特點,以所有權的形式,將權力歸還給用戶也是Web3.0時代的發展核心。

2022年,全球多個金融中心城市宣布要成為虛擬資產中心和加密貨幣金融中心。隨著這個市場不斷發展,世界各地的司法管轄區正在匆忙制定法律法規。就亞洲而言,早在2020年,新加坡已立法監管虛擬資產,并根據新加坡金融管理局《支付服務法令》,所有在新加坡從事支付業務的公司,都必須要申請牌照。2022年3月,迪拜頒布虛擬資產法,并成立了虛擬資產監管局,是世界上第一個專門設立虛擬資產監管機構的司法管轄區。2022年10月,香港發布政府宣言稱要推動香港發展成國際虛擬資產中心。同期,作為世界上最早監管虛擬資產交易的國家之一,日本新首相岸田文雄幾乎將發展Web3.0提升到了國家戰略層面,打算舉一國之力來推動Web3.0的發展。

動態 | 美國加州蘭喬科爾多瓦兩居民被指銷售換取加密貨幣:據sacbee消息,美國加州蘭喬科爾多瓦的Nathan Paul Barnes和Tiarra Maureen Jackson經營的“Cali Fine Herb”公司在社交媒體上銷售,一些人使用比特幣支付購買的費用。目前,Barnes和 Jackson將面臨長達20年的監禁和100萬美元的罰款。[2018/11/30]

2.風險外溢,金融風險加劇

機遇和風險并存,風險與資產一樣是流動的。在評估虛擬資產市場帶來的風險之時,除了鏈上安全事件,還應看到風險外溢。大多數虛擬資產的生命周期較短且波動性極大,這些都會引起流動性風險。當一家銀行的風險資產過大,就會出現前文敘述的SilvergateBank的結局。這也是為何美國監管當局正忙于用處罰手段試圖“切斷”高風險虛擬資產企業與金融機構的聯系。

雖然加密資產市場在2022年據統計在全球金融體系中的規模不到1%。但其規模已類似于例如引發2008年全球金融危機的證券化次級抵押貸款市場的規模。

在市場存在下行壓力期間,虛擬資產價格與主流金融資產的相關性不斷增加。此外,隨著市場的發展,包括對沖機構、家庭辦公室和資產管理公司在內的金融機構也逐漸參與其中,這會助長虛擬資產的資產規模增長,同時也帶來了風險,尤其是對那些還未涉及擔保的資產所帶來的風險。

3.只有處罰手段的監管是事后措施

當行業內發生黑天鵝事件,利益受損的不僅僅是投資者,還有從業機構和整個行業發展的未來。若只有處罰手段,那也就意味著只有事后,認定了其違規和犯罪行為,才會有處罰。這樣的風險控制并不利于行業發展。

“一些監管機構不希望加密資產的監管清晰化,因為他們實際上是在試圖遏制這個行業。通過強制執行進行監管,而沒有制定明確的規則供大家遵守,已經把行業的主要業務推到了美國之外,這導致美國投資者和企業受到傷害,”美國合規機構"代表"Coinbase的首席執行官,BrianArmstrong稱。針對太平洋兩岸就虛擬資產監管的對比,BrianArmstrong在社交媒體上發表了觀點,稱“美國有可能失去其作為國際金融中心的地位,美國對加密資產沒有明確的規定,而且機構的監管環境也很惡劣”。

圖片來源:BrianArmstrong個人社交媒體

香港金融監管答卷,能否再現“紐倫港”?

針對于金融風險,還需金融監管手段。香港此次透過咨詢文件展現的虛擬資產交易監管的框架藍圖,就是一個案例。

1.風險為本

香港對虛擬資產的監管從22年12月香港立法會通過的《2022年打擊洗錢及恐怖分子資金籌集條例草案》以及2月底發布的“咨詢文件”中,可以看到以“風險為本”并以“相同業務、相同風險、相同規則”為原則并軌傳統金融,制定了一套全面的監管框架。以“風險為本”就是要求金融機構將自身和洗錢風險放在一個系統里,金融機構和監管共同面對和管控洗錢風險。

香港此舉與第一個提出監管框架的歐盟不同:2023年2月14日歐盟宣布的監管框架是一個泛歐洲沙盒監管框架,旨在通過沙盒形式來提升區塊鏈項目的法律確定性。同樣作為國際金融中心的新加坡,在制定監管政策的時候,是圍繞DPT(DigitalPaymentToken),采用“肯定數字資產創新但否定加密貨幣”的態度,建立了一個新的監管框架,這樣的方式對行業來說更為靈活,但一個新的監管體系,仍需要時間和市場的檢驗。

2.并軌傳統金融

并軌傳統金融,香港對于虛擬資產的監管框架從投資者保護、反洗錢、牌照準入三個方面詳細地給出了監管方面的指引。并且在去年頒布的“修訂草案”中,對虛擬資產交易平臺在反洗黑錢、反恐融資和投資者保護方面的要求,將與目前對傳統金融機構的要求一致,在滿足相關監管條件下,金融中介機構和銀行能夠與獲得牌照的虛擬資產交易所合作,為客戶提供交易服務。

對于非證券型通證的監管,目前觀察下來,與其他地區例如新加坡制定全新的監管法案不同,香港比較傾向于修訂現有法律例如通過修訂原有的《打擊洗錢及恐怖分子資金籌集條例》來將非證券型通證歸類為虛擬資產進行監管。

圖片來源:香港金融管理局官網

3.防范潛在金融風險

2023年6月的這次“咨詢文件”中,一個重要變化是從“了解客戶”全面上升到“客戶盡職審查”。通過這次升級,可以指引平臺更好地對他們的客戶進行事前風險評估,從而減少事后風險發生帶來損失的概率。

除此之外,細節上“咨詢文件”為了規避一些潛在金融風險,給到了詳細的指引。例如在平臺自身經營方面,除了不低于五百萬港元的注資資本,還要保有不低于12個月經營費用的流動資產。在資產的安全保管方面,平臺運營商應通過全資子公司托管客戶資金和客戶虛擬資產。平臺運營商應確保其錢包中存儲的客戶虛擬資產不超過2%,且種子和私鑰必須存放于香港。

無論從流程整體上的升級還是細節上對于風險防范的加強,皆是香港當局防范虛擬資產帶來的潛在金融風險的舉措。像美國現在上演的針對于流動性風險揮舞起的監管大棒也許會是以后各國金融中心包括香港在內的“前車之鑒”。

Tags:虛擬資產FTX加密貨幣虛擬資產受法律保護么虛擬資產驗證后京東支付無需再驗證虛擬資產交易所FTX幣FTX價格加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣

近期,海外第二大游戲平臺Epic推出一個不斷增長的Web3編程語言列表,其中包括Solidity和Rust等開發語言,該開源產品將面向所有程序員、藝術家和設計師開放,以助力行業發展.

1900/1/1 0:00:00十月是一個驚喜的季節。10月8日,市值866億美元的移動支付巨頭Square突然宣布,它已向比特幣投資了5000萬美元.

1900/1/1 0:00:002022年,加密行業牛市結束,寒冬來臨。在這一年中,主流資產都迎來了一次又一次的腰斬,DeFi、NFT、GameFi,沒有一個賽道可以獨善其身,FTX、3AC、Voyager、BlockFi、T.

1900/1/1 0:00:00近日,TelegramBots概念幣種突然暴漲引發市場關注。數據顯示TelegramBots代幣市值逼近9500萬美元,近24小時交易額超1900萬美元.

1900/1/1 0:00:00我閱讀了400多頁關于電子游戲經濟設計的書籍、學術論文和博客,所以你就不必這樣做了!其中一些發現會讓你吃驚。注:這個主題是我今天通過@glxyresearch發表的33頁報告的濃縮摘要.

1900/1/1 0:00:00分享了自己遵循的一些原則,非常值得大家學習。以下為15條為人處事原則。我試圖記下我所遵循的一些原則,并不是所有的原則都有對錯之分,大多數只是我看待事物的方式.

1900/1/1 0:00:00