BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.43%

ADA/HKD+0.43% SOL/HKD+3.44%

SOL/HKD+3.44% XRP/HKD+0.15%

XRP/HKD+0.15%

THORchain是一個借貸協議,允許用戶在區塊鏈網絡之間交換資產。它剛剛推出了一種新的借貸原語。以下是THORChain對其的描述:

新貸款對$RUNE資產產生通縮效應,而關閉貸款對$RUNE產生通脹效應。

如果在貸款開設和關閉時,$RUNE相對于$BTC的價值保持不變,則$RUNE沒有凈通脹效應。然而,如果抵押資產相對于$RUNE在貸款開設和關閉之間增加了價值,將會導致$RUNE供應的凈通脹。

因此,THORChain的新機制只是通過算法增加和減少$RUNE代幣的供應。還記得上次我們有這樣一個機制時發生了什么嗎?沒錯,我們的老朋友LUNA!

對于那些不了解的人來說,Terra是一個旨在創建名為UST的穩定幣的區塊鏈項目。通過涉及LUNA的算法系統,這個穩定幣將與美元保持1:1的錨定。

一開始它非常成功。

在UST的流通供應達到180億美元后,它迅速失去了錨定,導致整個Terra生態系統崩潰,一度拖累了更廣泛的加密貨幣市場。

LUNA的市值從400億美元暴跌至幾乎為零,比特幣和以太坊的價格也分別下跌了30%以上。至于UST,現在的交易價格是0.0128美元。

Ops將于8月18日21時在Uniswap正式開啟流動性質押:據官方公告,ETH鏈上社交NFT平臺Ops 將在北京時間 8月18日21時開啟Uniswap流動性質押,同時開啟OPS通證交易。頭礦期將持續45天,頭礦產出為日常產出的3倍速率,用戶通過質押OPS-USDT、OPS-FLUX交易對可獲得OPS通證。

據悉,Ops是一款由Zero One團隊打造的Web3.0時代新型社交平臺,用戶可自由發行NFT社交名片實現社交內容NFT化。

主打概念為NFT+DeFi+MEME+社交,主要功能包括用戶社交所需的NFT拍賣行交易、NFT私密內容瀏覽、社交廣場、內置流動性挖礦。[2021/8/18 22:22:19]

但是當講述LUNA的故事時,往往會忽略一個章節。

LUNA是建立在Cosmos上的,Cosmos是一個由不同區塊鏈組成的生態系統,所有區塊鏈都與主要的Cosmos鏈相連。它使用CosmosSDK進行構建,使用Tendermint作為共識算法,整個過程都非常完整。它也是最成功的Cosmos鏈之一,遠遠超過其他鏈。

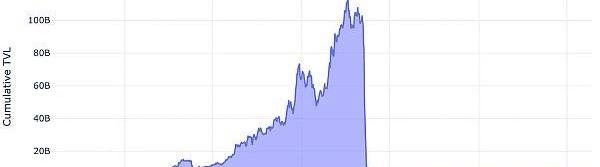

所以毫不奇怪,今天Cosmos生態系統的累計總鎖定價值是這樣的:

猜猜LUNA的崩潰是什么時候發生的。

依賴或正在建立在LUNA上的Cosmos項目都倒下了,而且很多Cosmos項目也依賴于UST作為主要的穩定幣。

惠譽:德國基金的加密貨幣投資將帶來流動性風險:惠譽:德國基金的加密貨幣投資將帶來流動性風險。(金十)[2021/8/11 1:49:16]

生態系統中的流動性急劇下降。Osmosis是Cosmos中領先的去中心化交易所項目之一,在LUNA崩潰之前,其總鎖定價值在2022年4月達到了17億美元的峰值,但到2022年6月,鎖定價值僅剩1.5億美元,下降了91%。

相比之下,同期Uniswap和Curve的TVL分別僅下降了30%和55%。

所以,是的,LUNA的災難對加密貨幣行業的每個人都是不好的,但對Cosmos來說尤其糟糕。而且它至今沒有恢復。

用Cosmos生態系統中的知名人物ZakiManian的話來說:

Cosmos可能最多需要一年的時間,去找到一種創造獨特和與眾不同的東西的方式,使其與以太坊或其他區塊鏈空間有所區別,使其成為一個有連貫性的獨立實體。

那么,有什么東西可以將Cosmos從死亡邊緣拉回來呢?

LiquidStaking對我們有什么作用?

這是以太坊過去兩年以ETH計算的總鎖定價值的圖表。

如果我們減去流動性質押衍生品,這是以太坊在過去幾年中的總鎖定價值。

YFI核心開發者:ShibaSwap目前是最小可行的版本,所有流動性都可以通過一個地址輕松竊取:yearn.finance(YFI)核心開發者banteg表示,ShibaSwap目前是最小可行的版本,所有流動性都可以通過一個地址輕松竊取,并質疑為什么人們在其中投入了超過1.2億美元?[2021/7/6 0:31:23]

確實有很大的差異。

請注意,最后一個圖表納入了LSDfi項目,其中您可以存入像Lido的stETH這樣的流動性質押代幣。如果我們將這些項目排除在外,我們將看到更低的總鎖定價值,僅為1250萬ETH。

因此,預計以美元計算,以太坊的總鎖定價值在2022年的熊市中有所下降。但是,如果沒有流動性質押的幫助,以太坊的總鎖定價值在以ETH計算的情況下也將在2023年出現急劇下降。

在整個2600萬ETH中,流動性質押協議持有1100萬枚ETH。這幾乎占到了總鎖定ETH的42%,以及總供應量的10%。對于一個在不到6個月前還處于起步階段的行業來說,這表現不錯。

此外,流動性質押為DeFi帶來了急需的活力和創新。

目前有大約10億美元儲存在多達25個LSDfi協議中,而這些協議在今年年初還不存在。而且在接下來的幾個月中還將有更多的協議推出。

如果Cosmos想要生存下去,這就是它迫切需要的流動性。

FinNexus決定終止Uniswap流動性挖礦繼而轉向Sushiswap:1月15日,鏈上期權協議FinNexus官方宣布,根據臨時治理規則,FinNexus團隊已決定終止Uniswap流動性挖礦,并將開始專注于在Sushiswap上開啟流動性挖礦計劃。與此同時,當前社區正在對新Sushiswap挖礦計劃每日獎勵設置進行投票。具體獎勵設置有三種選擇:1000 cFNX/天3000 cFNX/天和5000 cFNX/天。[2021/1/15 16:14:15]

Cosmos的新希望

Cosmos網絡的目標是實現應用鏈的愿景:每個應用都是自己的PoS區塊鏈,而且它們之間相互連接。

但問題是,這意味著幾乎所有的價值都被鎖定在鏈上,用于質押其原生代幣以保護網絡安全。

與此相比,以太坊只有ETH被質押。這使得大量的代幣,從DeFi代幣到穩定幣再到NFT,可以在以太坊生態系統中自由使用。

LSD可以釋放Cosmos上這些沉睡的價值。通過允許質押者鑄造代表其質押資產的衍生代幣,流動性可以再次自由流動。

而且,由于質押對于Cosmos來說非常核心,LSD平臺的采用可能會非常迅速和廣泛。

質押對于以太坊來說是相對較新的,直到今年4月的Shapella升級之前,它甚至沒有啟用提款功能。

相比之下,所有的Cosmos鏈從一開始就是PoS的。

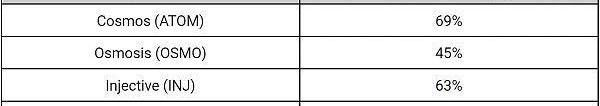

這導致Cosmos鏈的質押比例要高得多。

Mercurity Finance已開啟流動性挖礦:11月26日,Mercurity Finance官方宣布,已開啟流動性挖礦。Mathwallet現支持Mercurity Finance流動性挖礦計劃,在11416200區塊前,用戶可參與3倍的流動性挖礦周期活動,即以比平均速度快3倍的速度進行流動性挖礦。此前11月19日,Mercurity Finance表示將于區塊高度11279200開啟流動性挖礦,到11416200之前均為3倍的流動性挖礦周期,從區塊11416200到區塊25505200,將以常規速度開采。[2020/11/26 22:10:04]

但請記住,以太坊上的流動性質押路徑是一個兩步過程:首先,ETH被質押,然后其中的一部分流入LSDs。

Cosmos可以繞過這個初始階段,因為已經有大量的代幣被質押。質押需求已經內置。

LSD甚至可能激勵更多用戶進行質押,因為他們的代幣不再需要被鎖定。如果您可以在整個生態系統中繼續使用代幣,為什么不獲得額外的收益呢?

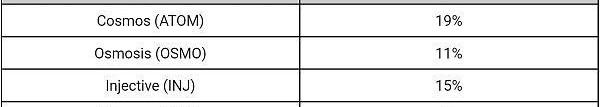

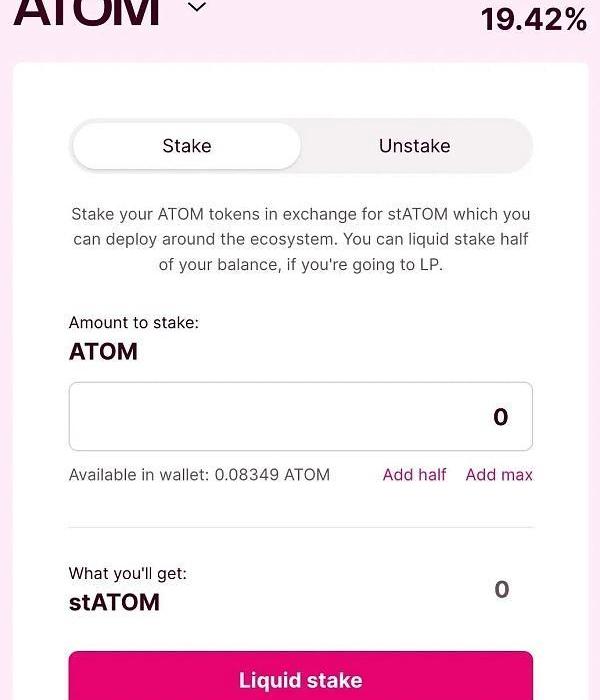

而且這些收益相當可觀。ATOM和OSMO的質押年化收益率分別為19%和11%。以太坊的年化收益率約為4%,隨著驗證者數量的增加,它正在迅速下降。

這種大規模的流動性涌入可以極大地擴展Cosmos鏈上的DeFi潛力。像Osmosis這樣的去中心化交易所項目可能會在總鎖定價值和交易量方面實現指數級增長。借貸或穩定幣等其他領域也將因更高的流動性而受益匪淺。

此外,Cosmos的跨鏈特性非常適合LSD產品。連接Cosmos鏈的Inter-BlockchainCommunication協議可以實現在多個網絡之間無縫交互的新的LSD產品。

例如,LSD金庫可以利用IBC在網絡之間優化流動性挖礦。或者通過IBC轉賬,流動性質押資產可以為整個生態系統中的借貸市場和保證金交易提供動力。

由于IBC的存在,Cosmos鏈上LSD的可組合性可能會迅速超越以太坊上的創新。這可能是讓Cosmos釋放質押的真正顛覆性潛力的秘密配方。

我知道你在想什么。

如果流動性質押對于Cosmos生態系統來說是如此巨大的機會,為什么它還沒有起飛呢?主要原因是在生態系統中沒有高效且經過驗證的流動性質押解決方案。但這種情況可能正在改變。

并不是說在Cosmos中從未嘗試過流動性質押。

來自Cosmos鏈Persistence的原生LSD解決方案pStakeFinance自2022年2月以來一直在運行。Quicksilver于2023年5月推出。但是,它們的總鎖定價值分別約為300萬美元和200萬美元,未能引起轟動。

現在,Stride登場了。

Stride是另一條提供流動性質押的Cosmos鏈。但與之前的項目不同,它正在獲得人們的關注。

自2022年底推出以來,Stride的總鎖定價值迅速增長到超過3000萬美元,直到2023年6月達到峰值,此后采用速度放緩,Cosmos上許多代幣的價格開始下降。然而,以原生代幣計算,它的價格并沒有下降。

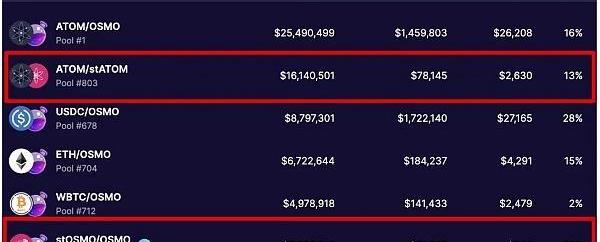

它的LSD代幣在Cosmos的DeFi領域也獲得了關注,其中兩個池在Osmosis的TVL排行中分別位居第二和第六位。

確實,Stride的stATOM/ATOM池已經積累了1600萬美元的總鎖定價值,而Quicksilver的qATOM/ATOM池僅為100萬美元,pStake的TVL甚至更低,只有50萬美元。

當比較stOSMO和qOSMO池時,差異更加明顯。Stride的stOSMO/OSMO池擁有300萬美元的TVL,而Quicksilver的qOSMO/OSMO池僅有不到10萬美元,不到其Stride對應池的3%。pStake甚至沒有OSMO池,因為它在Cosmos中提供的唯一流動性質押代幣是ATOM。

我們并不是要抨擊Quicksilver或pStake。但很明顯,憑借其創新,Stride終于讓人們看到了Cosmos上LSD的潛力。

部分原因是它非常易于使用。質押只需要幾個點擊,Stride的界面非常簡潔明了。

在加密領域,我們經常忽視良好的用戶體驗。

Stride甚至在質押時為您選擇驗證者,這樣您就不必經歷繁瑣的選擇過程。

此外,Stride最近加入了Cosmos的鏈間安全,以進一步保護其網絡。ICS允許來自像CosmosHub這樣的提供者鏈的驗證者通過使用ATOM來保護像Stride這樣的消費者鏈。

因此,Stride現在使用的是CosmosHub的驗證者,而不是自己的驗證者。

主要好處是大幅增加了支持Stride安全性的價值,從質押的STRD代幣約2500萬美元增加到由ATOM質押者保護的18億美元。這使得個人或團體攻擊網絡變得更加困難。啟用ICS還進一步使Stride與Cosmos保持一致。

LSD的下一個前沿

我敢打賭,流動性質押即使不能改變Cosmos,也至少可以重新點燃用戶心中的火焰。這將為生態系統帶來急需的關注和流動性。

今年以太坊上LSD的增長令人震驚。但由于網絡的設置方式,這可能只代表了LSD提供的機會的一小部分。IBC可能使得Cosmos能夠釋放LSD在其他生態系統之外的顛覆性潛力。

我們還認為Stride將成為Cosmos中主導的LSD解決方案,鑒于其令人印象深刻的增長和對鏈間安全的重要使用。

鑒于LUNA的崩潰造成的損害,前方的道路仍然充滿挑戰。但如果有人能夠幫助Cosmos實現鳳凰般的涅槃,那就是Cosmonauts了。

元宇宙,一個30年前提出的術語,將近一個世紀前的構想,再現全球資本市場。據麥肯錫公司(McKinsey&Company)估計,2022年前五個月,企業、私募股權公司和風險投資家累積進行了.

1900/1/1 0:00:00目前DeFi最熱門的領域之一是DeFi和NFT的交叉點,也被稱為NFTfi。在當前的NFTfi生態中,已經有五花八門的品類.

1900/1/1 0:00:00之前,我們研究了早期初創公司如何建立開發者社區和跟蹤產品與市場的契合度。如果沒有有效的開發者關系團隊,這些舉措不太可能成功.

1900/1/1 0:00:00作者:美國司法部;編譯:吳說區塊鏈Bilyuchenko和Verner在紐約南區被指控密謀于2011年從Mt.Gox洗錢約647,000比特幣.

1900/1/1 0:00:00如今,還留在香港的知名加密企業已是為數不多。那么目前香港的Web3發展現狀具體如何,又有哪些值得關注的Web3企業?10月31日,香港財政司正式發布《有關香港虛擬資產發展的政策宣言》,就在香港發.

1900/1/1 0:00:00在不斷變化的區塊鏈技術領域中,追求可擴展性和增強交易吞吐量已經導致了所謂的Layer-2解決方案或L2的出現。這些創新的增強措施旨在策略性地減輕傳統區塊鏈設計中存在的固有限制.

1900/1/1 0:00:00